En ömsesidig investeringsfond (MIF) är en portfölj av värdepapper som samlas in av en förvaltare för personer som vill investera. Poängen är att det inte finns något behov av att samla en portfölj på egen hand, värdepappersfonder består av professionella marknadsaktörer (

mäklare , bankdivisioner, förvaltningsbolag) från flera typer av finansiella instrument och erbjuder kunderna att köpa en andel av den ömsesidiga fond.

- Andel av värdepappersfond

- Ägare av fonder

- Vilka fonder finns det och vem som kan passa vilket alternativ

- Hur mycket är en aktie

- Vad är skillnaden mellan en PIF och en ETF?

- ETF-fonder

- I vilken situation kan fonder vara intressanta?

- Hur investerar man i fonder?

- Lönsamhetsbetyg för placeringsfonder

- Sberbank fonder – vad är en andel i Sberbank?

- PIFs Tinkoff

- PIFs Alfa-Capital

- Investeringsperiod

- Risk

Andel av värdepappersfond

När en kund går in på sitt personliga konto för att köpa en värdepappersfond erbjuds han ett urval av portföljer som består av obligationer och aktier från olika sektorer: olja och gas, metallbearbetning, råvaror, IT och andra. Köpeskillingen för portföljen är en aktie i Pif eller en aktie. Det kan köpas, säljas och till och med pantsättas. Det antas att priset på en aktie kommer att växa över tid, om denna fonds strategi visar sig vara kompetent, kan investeraren efter en tid sälja sin andel till ett högre pris än han köpte den och göra vinst, åtminstone så här ser det ut i en idealisk värld.

Ägare av fonder

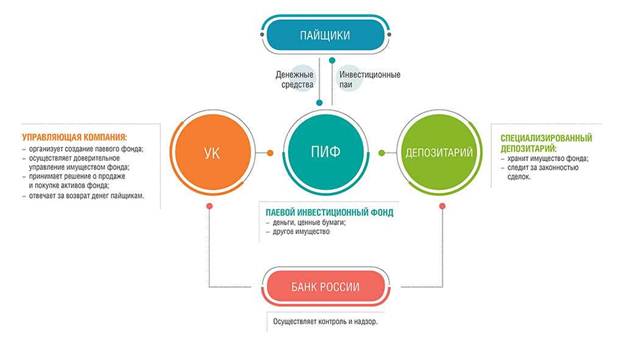

Fondens medel förvaltas av förvaltningsbolaget, det är förvaltningsbolagets anställda som bestämmer vilka instrument som ska köpas med aktieägarnas pengar för att ge dem ekonomiska fördelar. Ett förvaltningsbolag är en finansiell institution. Det finns ett 50-tal stora förvaltningsbolag i Ryssland, varav de bästa ingår i en stor finanskoncern. Till exempel finansgruppen Sberbank, som inkluderar en bank, ett mäklarföretag och ett förvaltningsbolag – Sberbank Asset Management.

Vilka fonder finns det och vem som kan passa vilket alternativ

Om en investerare funderar på att investera i lödningar finns det flera faktorer att ta hänsyn till:

- Placeringsfonder varierar i investeringsriktningen , det vill säga det finns fonder som investerar i aktier, obligationer, valuta, fastigheter, ädelmetaller och konst. Men du måste förstå att aktiefonder inte alltid skickar hundra procent av alla pengar till aktier, som regel finns det vissa fasta begränsningar, till exempel om det här är en aktiefond, bör 80% av pengarna vara investerat i aktier kan 20% vara i obligationer.

- Det finns blandade fonder som investerar 50 till 50 %. Hälften av det går till aktier, resten till obligationer. I Ryssland är de uppdelade i PIF:er för kvalificerade investerare som investerar i alla tillgångar, även de mest riskfyllda, samt PIF:er tillgängliga för en bred publik: okvalificerade investerare eller detaljhandel. Deras utbud av tillgängliga tillgångar begränsas av de minst riskfyllda finansiella instrumenten.

. När en investerare förstår var fondandelsfonden ska placera sina pengar är det därför värt att bekanta sig med investeringsdeklarationen för varje fondandelsfond, eftersom det tydligt framgår vilken andel av fonderna och vilka förvaltningsbolag som har rätt att investera i. . Utöver de instrument dit insättarnas pengar går skiljer sig investeringsfonderna åt när det gäller deras förmåga att köpa och sälja aktier i termer av villkor. Det finns 3 huvudkategorier här:

- öppna PIF, vars aktier kan köpas och lösas in bokstavligen varje dag. Sådana PIF:er, med tanke på det faktum att pengar snabbt kan tas ut från dem, investerar i likvida tillgångar, till exempel i blue-chip-aktier , som det alltid finns en efterfrågan på;

- intervallfonder – andelar som kan köpas eller säljas med specifika intervall. Vanligtvis kan detta göras flera gånger om året;

- Den tredje kategorin är slutna fonder, vars andelar kan köpas i allmänhet endast i det ögonblick då fonden bildas och säljs när fonden stängs.

Den andra och tredje typen – intervall- och slutna fonder har råd att investera i mindre likvida instrument, eftersom de förutsäger när insättare kan ta ut pengar från dem. Mindre likvida instrument har å ena sidan fler risker, men å andra sidan har de bättre vinstpotential. Därför är det bättre för konservativa att välja öppna PIF:er. Om investeraren är redo att ta risken, kommer intervall eller slutna sådana att göra.

Hur mycket är en aktie

Vi påminner om att kursen på en aktie ändras varje dag, och därför beror det direkt på värdet på de tillgångar som fonden har förvärvat. Investerarnas inkomst avgörs av hur mycket aktiekursen har stigit. Du kan spåra dynamiken i aktiekursen på förvaltningsbolagens webbplats och i andra öppna källor. Dessa fonder publicerar aktiekursen varje dag i slutet av dagen, och intervall- och stängda fonder minst en gång i månaden. Vid köp av en aktie betalar investeraren en premie. Det, beroende på mängden investerade medel, och agenten genom vilken köpet av PIF:er görs, kan nå 5 procent av investeringsbeloppet. När du säljer en aktie gör du det med en så kallad rabatt. Det beror på hur länge investeraren har ägt aktien, på agentens specifika villkor. Rabatten överstiger som regel inte tre procent av kostnaden.

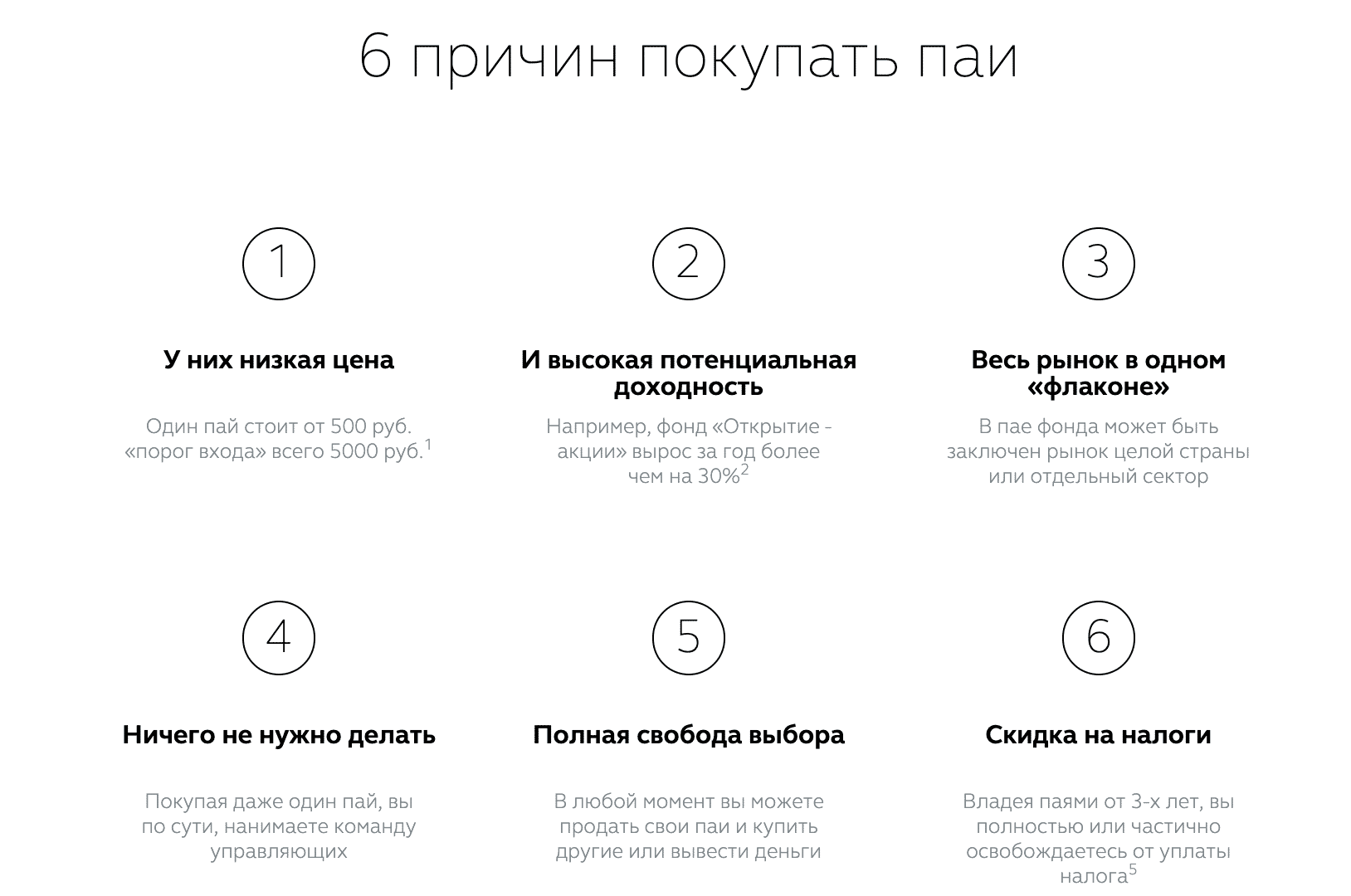

- Tillgänglighet . Investeringar i fonder har en låg starttröskel. Du kan börja från 1000 rubel

- Professionalism i förvaltningen . Investerarnas pengar förvaltas av experter. Faktum är att detta argument är kontroversiellt, eftersom experter tekniskt vet hur man investerar: öppna ett konto, köp finansiella instrument, ställ ett villkor för att öppna en affär. Men experter vet inte vad de ska köpa för att bli miljonär imorgon, eftersom finansmarknaderna tyvärr är oförutsägbara. Därför kan bläckfisken Paul ibland ge mer exakta aktieprognoser än en expert med många års erfarenhet.

- Hög lönsamhet . När fonder säljs får köparen veta om en potentiellt hög inkomst, som kommer att vara högre än inkomsten på inlåning. För det första är inkomsten från en investeringsfond inte garanterad på något sätt och fonden investerar i någon typ av tillgångar. Om marknaden inte växer under den tidsperioden medan investeraren äger PIF, kommer PIF inte att visa någon lönsamhet, medan lönsamheten för insättningen fortfarande är fixerad. I allmänhet är det rättvist att jämföra placeringsfondernas lönsamhet inte med en insättning, utan med ett index. Då kan du förstå hur mycket mer lönsam aktiv förvaltning – bara att investera i index.

- De talar om låga provisioner , men informationen är inte alltid sann. Piths är en historia som är ganska dyr för den som köper dem och, naturligtvis, är det mycket dyrare än att investera på egen hand.

- Likviditet . Aktier i öppna fonder kan säljas när som helst utan ytterligare förluster, detta är sant, men om vi talar om aktier i likvida instrument, så kan detta göras när som helst utan ytterligare förluster.

- Förmånsbeskattning . Vissa finansiella företag säger att med tillväxten av fondtillgångar kan investerare befrias från inkomstskatt om de tjänade mindre än tre miljoner rubel per år på aktier, om de har aktier i mer än tre år. Detta är samma sak som med den konventionella marknaden och aktiemarknaden. Följaktligen betalas inte inkomstskatt på en ökning av tillgångarnas värde.

Vad är skillnaden mellan en PIF och en ETF?

Idag vinner ETF popularitet

, det vill säga fonder som handlas på börsen, de är mer populära än de gamla goda retro Grad Pifs. Om vi jämför PIF:er och ETF:er, så ligger fördelarna med den andra på ytan.

- För det första är de mer likvida, lättare att köpa, de köps via ett mäklarkonto eller så kan vi också köpa det på andra plattformar, och skattelättnader tillhandahålls.

- Fonder köps på förvaltningsbolagets kontor, på deras hemsida. Det är omöjligt att köpa investeringsfonder via mäklarkonto och andra plattformar. Detta är en negativ punkt.

- Fonderna förvaltas aktivt. Förvaltare försöker alltid gå om indexet, medan ETF:er nästan alltid följer aktieindex.

- För en värdepappersfond, om provisionen är i intervallet 3,5 procent, exklusive påslag och rabatter, har ETF en lägre provision. I Ryssland är det mindre än en procent och inga ytterligare överraskningar bör förväntas här.

ETF-fonder

Investeringsfonder börjar successivt bli föråldrade när det kommer till fonder som erbjuder sig att investera i börshandlade instrument. Det finns två alternativ på ytan här:

- Att investera i ETF:er är vanligtvis ett mer lönsamt alternativ för investeraren än en fond.

- Det andra alternativet är det oberoende köpet av aktier, obligationer och andra finansiella instrument : till ett individuellt investeringskonto för en långsiktig investering, och sedan det efterföljande mottagandet av ett skatteavdrag.

inte värre än att professionella förvaltare kan göra det åt honom. En annan sak är att för detta behöver du ha vissa färdigheter, om investeraren inte har sådana färdigheter är det bättre att köpa ETF-fonder.

I vilken situation kan fonder vara intressanta?

Till exempel, om en person tittar på fastigheter, kan fastighetsfonder bli ett unikt verktyg för honom. Detta är faktiskt den ryska analogen av amerikanska kurser. Eller fonder som investerar i konst, eftersom det är ganska svårt för en investerare utan specifik kompetens att investera i IT-branschen, då hjälper fonder här alla som vill prova på detta område att göra det.

Hur investerar man i fonder?

För att investera i en investeringsfond måste du öppna ett konto hos en mäklare, om kontot är öppet återstår det att hitta en flik med en lista över fonder och välja den lämpliga. Yttrande från proffs är bra, men det är tillrådligt för en investerare att förstå grunderna i ekonomi och ha en uppfattning om aktiemarknaden, om möjligt, rådfråga en mäklare. Det gör det lättare att välja en lämplig fond.

Viktigt: leta efter en licens på webbplatsen: https://www.cbr.ru/registries/RSCI/activity_uk_if/

Lönsamhetsbetyg för placeringsfonder

| Fond | Lönsamhet | Webbplats |

| Kapitalsystem – Mobilt | 14,88 % | https://sistema-capital.com/catalog/ |

| URALSIB Guld | 3,66 % | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sberbank – Global skuldmarknad | 2,58 % | https://www.sber-am.ru/individuals/fund/ |

| RGS-Guld | 2,09 % | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Raiffeisen – Guld | 2,02 % | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Gazprombank – Guld | 1,75 % | https://www.gpb-am.ru/individual/pif |

| Ny konstruktion | 1,72 % | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Kapital-guld | 1,69 % | http://www.kapital-pif.ru/ru/about/ |

Placeringsfonder (placeringsfonder): vad är och hur en värdepappersfond fungerar, en bedömning av de bästa fonderna när det gäller lönsamhet: https://youtu.be/GB_UJvUDy_s

Sberbank fonder – vad är en andel i Sberbank?

Sberbank är en igenkännlig och pålitlig bank som har funnits i över 100 år. Det är rimligt att investera i en sådan bank, och för detta finns det många typer av fonder, vi kommer att lyfta fram de viktigaste:

- Obligationsfond – Ilya Muromets ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Består av statliga, kommunala, företagsobligationer från pålitliga ryska emittenter. Erhåller intäkter från kupongbetalningar och tillväxt i tillgångens värde. Fondandelsfond med låg riskprocent på 0-5 %, intäkter över inflation 8-10 % och måttlig likviditet.

- Aktie- och obligationsfond – Balanserad ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). En blandad fond kombinerar två typer av värdepapper. Vinster från kapitalvinster, obligationsinkomster. Investerar främst i ryska finansiella instrument, avkastning 10-20%, hög risk och måttlig likviditet.

- Dobrynya Nikitich Fund ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) består av aktier i ryska företag. Det gör fonden mycket riskabel, lönsam 15-20% och upprätthåller måttlig likviditet.

Börshandlade fonder i Sberbank: är det värt att investera – BPIFs SBMX, SBSP, SBRB, SBCB och SBGB: https://youtu.be/DBRrF-z-1do

PIFs Tinkoff

Det har en ledande position bland populära mäklare, rankas först i antalet aktiva kunder och investeringar i bankfonder, anses vara en pålitlig och lönsam verksamhet.

- Den eviga RUB-portföljen ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Fonden investerar pengar i tre instrument, ryska aktier och obligationer samt guld. Att investera i olika finansiella instrument gör att du kan erkänna minimal risk när du investerar, men gör det samtidigt till en låg lönsam 5-10%. Inträdespris 6, 04 rubel.

- Perpetual income USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – ger investeringar i amerikanska aktier, obligationer och guld i tre lika stora andelar. Avkastning i dollar 5-10%, med låg risk. Aktiekursen är $0,2.

- Evig inkomst EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – ger investeringar i europeiska aktier, obligationer och guld i tre lika stora andelar. Lönsamhet i EUR 3-5 %, låg risk. Investeringskostnaden är 0,10 euro.

PIFs Alfa-Capital

Förvaltningsbolaget erbjuder en intressant typ av investeringar i olika internationella och ryska företag. Proffs analyserar varje företag och investerar sedan.

- Resurs ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – chefen letar efter och analyserar lovande aktier inom olje- och gas- och petrokemiska, gruvsektorer. Utbytet är 15-30%.

- Likvida aktier ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – de största ryska och utländska emittenterna med de bästa ekonomiska resultaten och tillväxtutsikterna väljs ut. Utbytet är 15-25%.

- Balans ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – investeringar i de bästa ryska aktierna och obligationerna. Måttlig risk och 15-20% avkastning.

Investeringsperiod

En investerare kan köpa och sälja en aktie på en dag, men du måste förstå att då går pengar förlorade på provisioner. Ju längre du håller en aktie, desto mer lönsam är investeringen, locka med vackra siffror med hög lönsamhet innebär en period på 3 eller 5 år, en månads investering kanske inte ökar värdet på aktien.

Risk

Det finns olika aktier med låg risk, men då blir direktavkastningen lägre. Ju högre avkastning, desto högre risk. Eftersom finansiella instrument inte är försäkrade mot marknadsfluktuationer och om marknaden faller kan fondens värde falla.

i would like to invested.