صندوق سرمایه گذاری متقابل (MIF) مجموعه ای از اوراق بهادار است که توسط یک مدیر برای افرادی که می خواهند سرمایه گذاری کنند جمع آوری می شود. نکته این است که نیازی به جمع آوری سبد به تنهایی نیست، صندوق های سرمایه گذاری متقابل از شرکت کنندگان حرفه ای بازار (

کارگزاران ، بخش های بانکی، شرکت های مدیریت) از چندین نوع ابزار مالی تشکیل شده و به مشتریان پیشنهاد می کنند تا سهمی از سهام مشترک را خریداری کنند. سرمایه.

- سهم صندوق سرمایه گذاری مشترک

- صاحبان صندوق های سرمایه گذاری مشترک

- چه صندوق های سرمایه گذاری مشترکی وجود دارد و چه کسی ممکن است برای کدام گزینه مناسب باشد

- یک سهم چقدر است

- تفاوت بین PIF و ETF چیست؟

- صندوق های ETF

- در چه شرایطی صندوق های سرمایه گذاری می توانند جالب باشند؟

- چگونه در صندوق های سرمایه گذاری سرمایه گذاری کنیم؟

- رتبه بندی سودآوری صندوق سرمایه گذاری مشترک

- صندوق های سرمایه گذاری مشترک Sberbank – سهم در Sberbank چیست؟

- PIFs Tinkoff

- PIFs Alfa-Capital

- مدت سرمایه گذاری

- خطر

سهم صندوق سرمایه گذاری مشترک

هنگامی که مشتری برای خرید یک صندوق سرمایه گذاری مشترک وارد حساب شخصی خود می شود، به او یک انتخاب از اوراق بهادار و سهام بخش های مختلف ارائه می شود: نفت و گاز، فلزکاری، مواد خام، فناوری اطلاعات و غیره. قیمت خرید پرتفوی یک سهم پیف یا یک سهم می باشد. به ترتیب می توان آن را خرید، فروخت و حتی گرو گذاشت. فرض بر این است که قیمت یک سهم در طول زمان رشد خواهد کرد، در صورتی که استراتژی این صندوق کارآمد باشد، پس از مدتی سرمایهگذار میتواند سهم خود را به قیمتی بالاتر از خرید خود بفروشد و حداقل سود کند. همه چیز در یک دنیای ایده آل اینگونه به نظر می رسد.

صاحبان صندوق های سرمایه گذاری مشترک

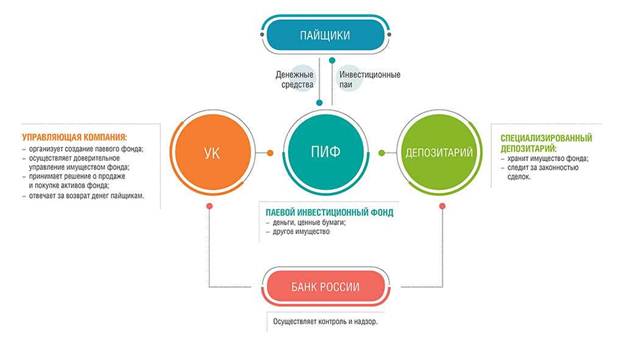

وجوه صندوق سرمایه گذاری مشترک توسط شرکت مدیریت اداره می شود؛ این کارمندان شرکت مدیریت هستند که تصمیم می گیرند چه ابزارهایی را با پول سهامداران خریداری کنند تا برای آنها منافع مالی به همراه داشته باشد. شرکت مدیریت یک موسسه مالی است. حدود 50 شرکت مدیریتی بزرگ در روسیه وجود دارد که بهترین آنها بخشی از یک گروه مالی بزرگ هستند. به عنوان مثال، گروه مالی Sberbank، که شامل یک بانک، یک شرکت کارگزاری و یک شرکت مدیریت – مدیریت دارایی Sberbank است.

چه صندوق های سرمایه گذاری مشترکی وجود دارد و چه کسی ممکن است برای کدام گزینه مناسب باشد

اگر سرمایهگذار به فکر سرمایهگذاری در لحیم کاری است، باید چندین عامل را در نظر گرفت:

- صندوقهای سرمایهگذاری متقابل در جهت سرمایهگذاری متفاوت هستند ، یعنی صندوقهایی وجود دارند که پول را در سهام، اوراق قرضه، ارز، املاک و مستغلات، فلزات گرانبها و اشیاء هنری سرمایهگذاری میکنند. اما باید بدانید که صندوق های سرمایه گذاری سهام همیشه صد در صد کل پول را به سهام ارسال نمی کنند، به عنوان یک قاعده، محدودیت های ثابت خاصی وجود دارد، به عنوان مثال، اگر این یک صندوق سهام است، 80٪ پول باید باشد. سرمایه گذاری در سهام، 20٪ می تواند بر روی اوراق قرضه سقوط کند.

- صندوق های سرمایه گذاری مختلط هستند که 50 تا 50 درصد سرمایه گذاری می کنند. نیمی از آن به سهام و بقیه به اوراق قرضه می رسد. در روسیه، آنها به PIF برای سرمایه گذاران واجد شرایط که در هر دارایی سرمایه گذاری می کنند، حتی در مخاطره آمیزترین دارایی ها، و همچنین PIF هایی که برای مخاطبان گسترده ای در دسترس هستند، تقسیم می شوند: سرمایه گذاران فاقد صلاحیت یا خرده فروشی. دامنه دارایی های موجود آنها توسط کم خطرترین ابزارهای مالی محدود شده است.

اوراق قرضه معتبرترین ابزار هستند. بنابراین، وقتی سرمایهگذار متوجه میشود که صندوق سرمایهگذاری واحد پول خود را در کجا سرمایهگذاری میکند، ارزش آن را دارد که با اظهارنامه سرمایهگذاری هر صندوق سرمایهگذاری واحد آشنا شود، زیرا به وضوح بیان میکند که چه سهمی از وجوه و چه شرکتهای مدیریتی حق سرمایهگذاری در آن را دارند. . علاوه بر ابزارهایی که پول سپرده گذاران می رود، صندوق های سرمایه گذاری مشترک از نظر توانایی خرید و فروش سهام از نظر شرایط متفاوت هستند. در اینجا 3 دسته اصلی وجود دارد:

- PIF های باز ، سهام آنها را می توان به معنای واقعی کلمه هر روز خرید و بازخرید کرد. این گونه PIF ها، با توجه به این واقعیت که می توان به سرعت از آنها پول برداشت کرد، در دارایی های نقدی سرمایه گذاری می کنند، به عنوان مثال، در سهام بلوچیپ ، که همیشه تقاضا برای آنها وجود دارد.

- صندوق های بازه ای – واحدهایی که می توانند در فواصل زمانی خاص خریداری یا فروخته شوند. به طور معمول، این می تواند چندین بار در سال انجام شود.

- دسته سوم ، صندوق های سرمایه گذاری بسته هستند که سهام آنها به طور کلی تنها در لحظه تشکیل صندوق قابل خرید و فروش در هنگام بسته شدن صندوق است.

نوع دوم و سوم – صندوقهای بازهای و بسته میتوانند در ابزارهای کمتر نقدشونده سرمایهگذاری کنند، زیرا پیشبینی میکنند که چه زمانی سپردهگذاران میتوانند از آنها پول برداشت کنند. ابزارهای با نقدینگی کمتر از یک سو ریسک بیشتری دارند اما از سوی دیگر پتانسیل بهتری برای سود دارند. بنابراین، محافظه کاران بهتر است PIF های باز را انتخاب کنند. اگر سرمایهگذار آماده پذیرش ریسک باشد، سرمایهگذاران دورهای یا بسته انجام خواهند داد.

یک سهم چقدر است

یادآوری می کنیم که قیمت هر سهم هر روز تغییر می کند و بر این اساس مستقیماً به ارزش دارایی هایی که صندوق به دست آورده است بستگی دارد. درآمد سرمایه گذاران بر اساس میزان افزایش قیمت سهام تعیین می شود. می توانید پویایی قیمت سهم را در وب سایت شرکت های مدیریتی و سایر منابع باز پیگیری کنید. این صندوقها قیمت سهام را هر روز در پایان روز منتشر میکنند و حداقل ماهی یکبار صندوقهای بازهای و بسته را منتشر میکنند. هنگام خرید سهم، سرمایه گذار حق بیمه پرداخت می کند. بسته به میزان وجوه سرمایه گذاری شده و عاملی که از طریق آن خرید PIF انجام می شود، می تواند به 5 درصد از مبلغ سرمایه گذاری برسد. وقتی سهمی را می فروشید، به اصطلاح با تخفیف انجام می دهید. این بستگی به مدت زمان مالکیت سهام توسط سرمایه گذار و شرایط خاص نماینده دارد. به عنوان یک قاعده، تخفیف از سه درصد هزینه آن تجاوز نمی کند.

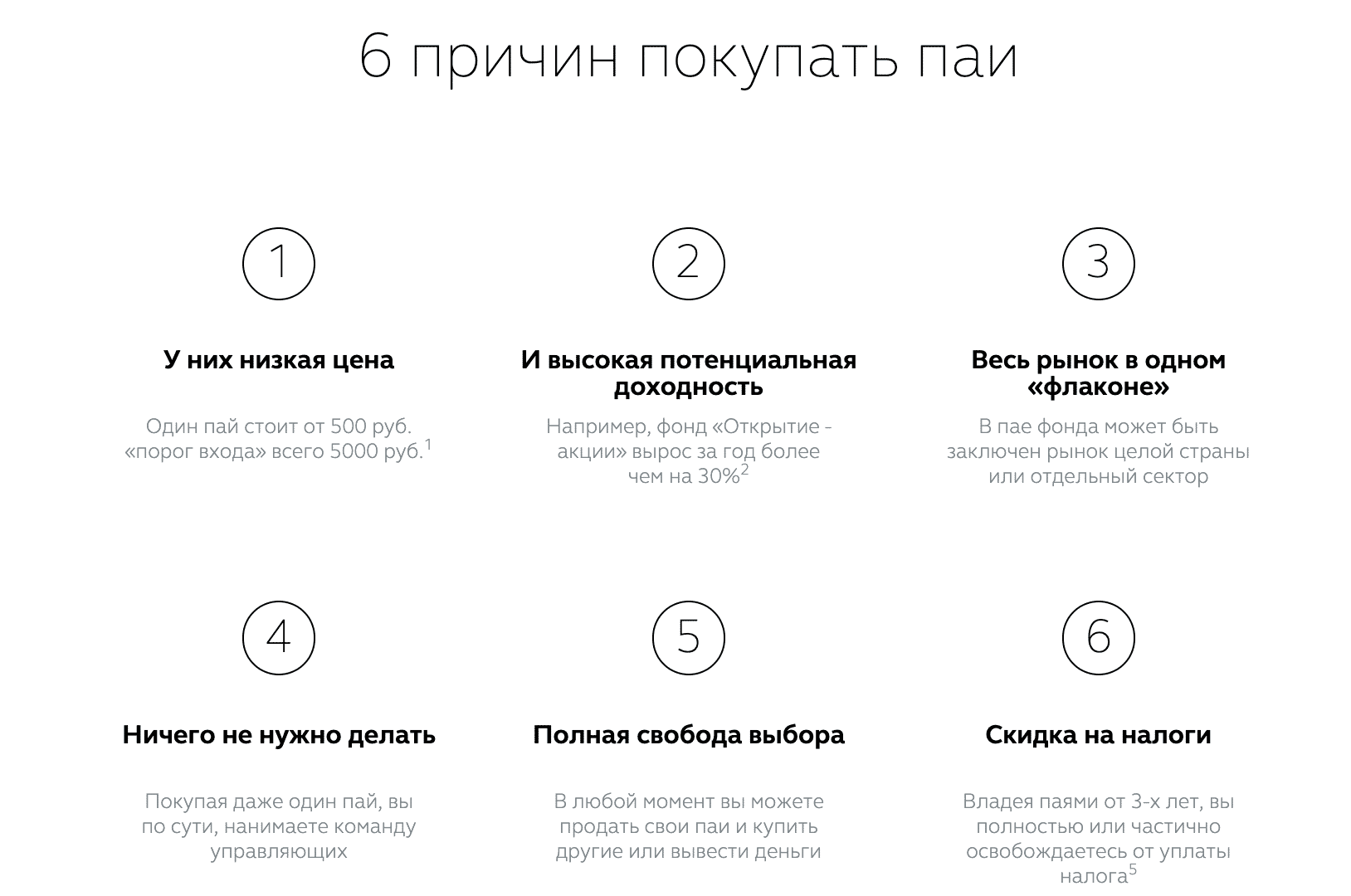

- در دسترس بودن . سرمایه گذاری در صندوق های سرمایه گذاری دارای آستانه ورود پایین است. می توانید از 1000 روبل شروع کنید

- حرفه ای گرایی در مدیریت . پول سرمایه گذاران توسط کارشناسان مدیریت می شود. در واقع، این استدلال بحث برانگیز است، زیرا کارشناسان از نظر فنی می دانند چگونه سرمایه گذاری کنند: افتتاح حساب، خرید ابزار مالی، تعیین شرط برای افتتاح معامله. اما کارشناسان نمیدانند چه چیزی بخرند تا فردا میلیونر شوند، زیرا متأسفانه بازارهای مالی ذاتاً غیرقابل پیشبینی هستند. بنابراین، گاهی اوقات، اختاپوس پل می تواند پیش بینی سهام دقیق تری را نسبت به یک متخصص با سال ها تجربه ارائه دهد.

- سودآوری بالا . هنگامی که صندوق های سرمایه گذاری مشترک فروخته می شوند، به خریدار در مورد درآمد بالقوه بالا گفته می شود که بالاتر از درآمد سپرده ها خواهد بود. اولاً، درآمد حاصل از یک صندوق سرمایه گذاری مشترک به هیچ وجه تضمین نمی شود و صندوق سرمایه گذاری در برخی از انواع دارایی ها سرمایه گذاری می کند. اگر در آن دوره زمانی که سرمایهگذار مالک PIF است، بازار رشد نکند، PIF هیچ سودآوری نشان نخواهد داد، در حالی که سودآوری سپرده هنوز ثابت است. به طور کلی، منصفانه است که سودآوری صندوق های سرمایه گذاری مشترک را نه با سپرده، بلکه با یک شاخص مقایسه کنیم. سپس می توانید درک کنید که مدیریت فعال چقدر سودآورتر است – فقط سرمایه گذاری در شاخص.

- آنها در مورد کمیسیون های کم صحبت می کنند، اما اطلاعات همیشه درست نیست. پیت ها برای شخصی که آنها را می خرد داستانی بسیار گران است و طبیعتاً بسیار گرانتر از سرمایه گذاری شخصی است.

- نقدینگی . سهام صندوق های باز را می توان در هر زمان بدون ضرر اضافی فروخت، این درست است، اما اگر در مورد سهام در ابزارهای نقد صحبت کنیم، این کار را می توان در هر زمان و بدون ضرر اضافی انجام داد.

- مالیات ترجیحی برخی از شرکت های مالی می گویند که با رشد دارایی های صندوق های مشترک، سرمایه گذاران می توانند در صورتی که کمتر از سه میلیون روبل در سال از سهام درآمد داشته باشند، از مالیات بر درآمد معاف شوند، در صورتی که بیش از سه سال سهام داشته باشند. این مانند بازار متعارف و بورس است. بر این اساس، مالیات بر درآمد افزایش در ارزش دارایی ها پرداخت نمی شود.

تفاوت بین PIF و ETF چیست؟

امروزه

ETF محبوبیت پیدا میکند، یعنی وجوهی که در بورس معامله میشوند، محبوبتر از Grad Pifs یکپارچهسازی با سیستمعامل قدیمی هستند. اگر PIF ها و ETF ها را با هم مقایسه کنیم، مزایای دوم در سطح است.

- اولاً نقدینگی بیشتری دارند، خریدشان راحتتر است، از طریق حساب کارگزاری خریداری میشوند یا میتوانیم آن را در پلتفرمهای دیگر بخریم و مشوقهای مالیاتی در نظر گرفته میشود.

- وجوه متقابل در دفتر شرکت مدیریت در وب سایت آنها خریداری می شود. خرید وجوه سرمایه گذاری واحد از طریق حساب کارگزاری و سایر بسترها غیرممکن است. این یک نکته منفی است.

- صندوق های سرمایه گذاری به طور فعال مدیریت می شوند. مدیران همیشه در تلاش هستند تا از شاخص پیشی بگیرند، در حالی که ETF ها تقریباً همیشه از شاخص سهام پیروی می کنند.

- برای یک صندوق سرمایه گذاری مشترک، اگر کمیسیون در محدوده 3.5 درصد باشد، به استثنای نشانه گذاری ها و تخفیف ها، ETF کمیسیون کمتری دارد. در روسیه کمتر از یک درصد است و در اینجا نباید انتظار شگفتی دیگری داشت.

صندوق های ETF

وقتی صحبت از صندوق های سرمایه گذاری مشترکی می شود که پیشنهاد سرمایه گذاری در ابزارهای مبادله ای را می دهند، صندوق های سرمایه گذاری به تدریج منسوخ می شوند. در اینجا دو گزینه در سطح وجود دارد:

- سرمایه گذاری در ETF ها معمولاً جایگزین سودآورتری برای سرمایه گذار نسبت به صندوق های سرمایه گذاری مشترک است.

- جایگزین دوم خرید مستقل سهام، اوراق قرضه و سایر ابزارهای مالی است : به حساب سرمایه گذاری فردی برای سرمایه گذاری بلندمدت، و سپس دریافت کسر مالیات.

که بدتر از آن نیست که مدیران حرفهای برای او انجام دهند. نکته دیگر این است که برای این کار باید مهارت های خاصی داشته باشید، اگر سرمایه گذار چنین مهارت هایی را ندارد، بهتر است صندوق های ETF را خریداری کنید.

در چه شرایطی صندوق های سرمایه گذاری می توانند جالب باشند؟

به عنوان مثال، اگر شخصی به دنبال املاک و مستغلات باشد، صندوق های سرمایه گذاری املاک و مستغلات می توانند به ابزاری منحصر به فرد برای او تبدیل شوند. این در واقع مشابه روسی نرخ های آمریکایی است. یا صندوقهای سرمایهگذاری مشترکی که در هنر سرمایهگذاری میکنند، زیرا سرمایهگذاری برای یک سرمایهگذار بدون مهارت خاص در صنعت فناوری اطلاعات بسیار دشوار است، پس صندوقهای سرمایهگذاری در اینجا به همه کسانی که میخواهند در این زمینه تلاش کنند کمک میکنند تا این کار را انجام دهند.

چگونه در صندوق های سرمایه گذاری سرمایه گذاری کنیم؟

برای سرمایه گذاری در یک صندوق سرمایه گذاری متقابل، باید یک حساب در یک کارگزار باز کنید، اگر حساب باز است، باید برگه ای را با لیستی از صندوق های سرمایه گذاری پیدا کنید و مورد مناسب را انتخاب کنید. نظر متخصصان خوب است، اما برای سرمایه گذار توصیه می شود که اصول اقتصاد را بداند و ایده ای از بازار سهام داشته باشد، در صورت امکان با یک کارگزار مشورت کند. این امر انتخاب یک صندوق سرمایه گذاری مشترک مناسب را آسان تر می کند.

مهم: مجوز را در وب سایت بررسی کنید: https://www.cbr.ru/registries/RSCI/activity_uk_if/

رتبه بندی سودآوری صندوق سرمایه گذاری مشترک

| صندوق متقابل | سودآوری | سایت |

| سیستم سرمایه – موبایل | 14.88٪ | https://sistema-capital.com/catalog/ |

| طلای URALSIB | 3.66٪ | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sberbank – بازار بدهی جهانی | 2.58٪ | https://www.sber-am.ru/individuals/fund/ |

| RGS-طلا | 2.09٪ | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Raiffeisen – طلا | 2.02٪ | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| گازپرومبانک – طلا | 1.75٪ | https://www.gpb-am.ru/individual/pif |

| ساخت و ساز جدید | 1.72٪ | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| سرمایه-طلا | 1.69٪ | http://www.kapital-pif.ru/ru/about/ |

صندوق های سرمایه گذاری مشترک (صندوق های مشترک): صندوق سرمایه گذاری مشترک چیست و چگونه کار می کند، رتبه بندی بهترین صندوق های سرمایه گذاری از نظر سودآوری: https://youtu.be/GB_UJvUDy_s

صندوق های سرمایه گذاری مشترک Sberbank – سهم در Sberbank چیست؟

Sberbank یک بانک قابل تشخیص و قابل اعتماد است که بیش از 100 سال است که وجود دارد. سرمایه گذاری در چنین بانکی معقول است و برای این کار انواع مختلفی از صندوق های سرمایه گذاری متقابل وجود دارد که ما مهمترین آنها را برجسته می کنیم:

- صندوق اوراق قرضه – ایلیا مورومتس ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). متشکل از اوراق قرضه دولتی، شهرداری، شرکتی ناشران قابل اعتماد روسیه است. درآمد حاصل از پرداخت کوپن و رشد ارزش دارایی را دریافت می کند. صندوق سرمایه گذاری واحد با درصد ریسک پایین 0-5 درصد، درآمد بالای تورم 8-10 درصد و نقدینگی متوسط.

- صندوق سهام و اوراق قرضه – متوازن ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). یک صندوق مشترک مختلط دو نوع اوراق بهادار را ترکیب می کند. سود حاصل از سود سرمایه، درآمد اوراق قرضه. سرمایه گذاری عمدتاً در ابزارهای مالی روسیه، بازدهی 10-20٪، ریسک بالا و نقدینگی متوسط.

- صندوق Dobrynya Nikitich ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) متشکل از سهام شرکت های روسی است. این باعث می شود صندوق بسیار پرخطر، 15 تا 20 درصد سودآور باشد و نقدینگی متوسط را حفظ کند.

صندوق های سرمایه گذاری متقابل معامله شده در بورس Sberbank: آیا ارزش سرمایه گذاری را دارد – BPIFs SBMX، SBSP، SBRB، SBCB و SBGB: https://youtu.be/DBRrF-z-1do

PIFs Tinkoff

در بین کارگزاران محبوب، جایگاه پیشرو را اشغال می کند، از نظر تعداد مشتریان فعال و سرمایه گذاری در صندوق های سرمایه گذاری بانکی رتبه اول را دارد، یک تجارت قابل اعتماد و سودآور محسوب می شود.

- پرتفوی RUB ابدی ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – این صندوق پول را در سه ابزار، سهام و اوراق قرضه روسیه و طلا سرمایه گذاری می کند. سرمایه گذاری در ابزارهای مالی مختلف به شما این امکان را می دهد که حداقل ریسک را هنگام سرمایه گذاری بپذیرید، اما در عین حال آن را به سود پایین 5-10٪ تبدیل می کند. قیمت ورودی 6، 04 روبل.

- درآمد دائمی USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – سرمایه گذاری در سهام آمریکا، اوراق قرضه و طلا را در سه سهم مساوی فراهم می کند. بازده به دلار 5-10٪، با سطح ریسک پایین. قیمت سهم 0.2 دلار است.

- درآمد ابدی اتحادیه اروپا R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – سرمایه گذاری در سهام اروپا، اوراق قرضه و طلا را در سه سهم مساوی فراهم می کند. سودآوری در یورو 3-5٪، ریسک پایین. هزینه سرمایه گذاری 0.10 یورو است.

PIFs Alfa-Capital

این شرکت مدیریت یک نوع سرمایه گذاری جالب در شرکت های مختلف بین المللی و روسی ارائه می دهد. افراد حرفه ای هر شرکت را تجزیه و تحلیل می کنند و سپس سرمایه گذاری می کنند.

- منبع ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – مدیر به دنبال و تجزیه و تحلیل سهام امیدوار کننده در بخش نفت و گاز و پتروشیمی و معدن است. بازده 15-30٪ است.

- سهام نقدی ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – بزرگترین ناشران روسی و خارجی با بهترین عملکرد مالی و چشم انداز رشد انتخاب شدند. بازده 15-25٪ است.

- موجودی ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – سرمایه گذاری در بهترین سهام و اوراق قرضه روسیه. ریسک متوسط و بازده 15 تا 20 درصد.

مدت سرمایه گذاری

یک سرمایهگذار میتواند یک سهم را در یک روز بخرد و بفروشد، اما باید بدانید که پس از آن وجوه در کمیسیون از بین میرود. هر چه مدت زمان بیشتری سهام داشته باشید، سود سرمایه گذاری بیشتر می شود، فریب دادن با اعداد زیبا با سودآوری بالا یعنی یک دوره 3 یا 5 ساله، یک ماه سرمایه گذاری ممکن است به ارزش سهم اضافه نکند.

خطر

سهام مختلفی با سطح ریسک پایین وجود دارد، اما در این صورت بازدهی کمتری خواهد داشت. هر چه بازده بیشتر باشد، ریسک بالاتر است. از آنجایی که ابزارهای مالی در برابر نوسانات بازار بیمه نمی شوند و در صورت سقوط بازار ممکن است ارزش صندوق کاهش یابد.

i would like to invested.