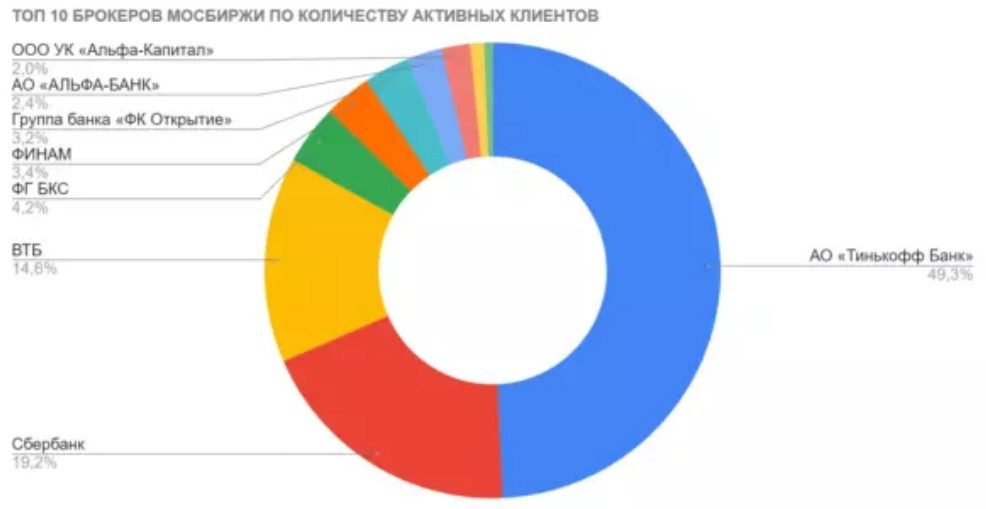

2020 ile karşılaştırıldığında, Moskova borsasındaki yatırımcı sayısı üç kattan fazla arttı. Birçok müşteri, borsada yetersiz bilgili ve brokerlerle çalışan acemilerdir.

Broker kimdir ve nasıl para kazanır?

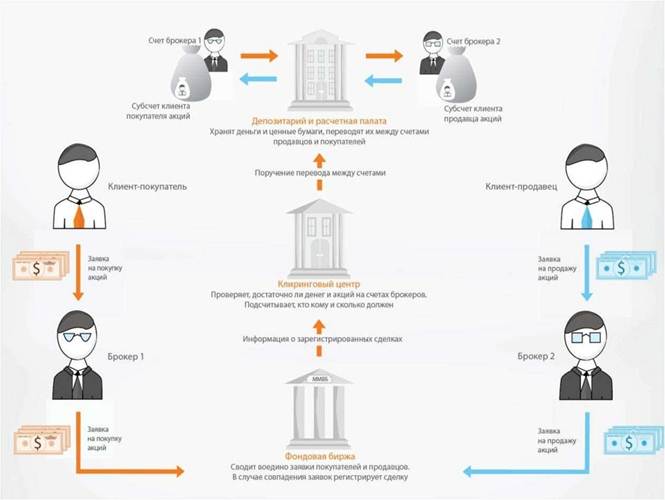

Broker, bir müşteri adına ve onun pahasına finansal işlemler gerçekleştiren tüzel kişi veya kişidir. Sağlanan hizmetler için, miktarı müşteriyle yapılan sözleşmede belirlenen bir komisyon alır. Komisyoncu, Rusya Federasyonu mevzuatına göre Merkez Bankası’ndan bir lisansa sahip olmalıdır. Ana aracılık çalışma iznine ek olarak, bayi ve depoculuk faaliyetleri, varlık yönetimi vb. Merkez Bankası tarafından akredite edilen uzmanların listesi düzenleyicinin internet sitesinde bulunabilir. Bir komisyoncunun faaliyeti (çalışması) kesinlikle kanunla düzenlenir. Bazı yeni başlayanlar, bir komisyoncu ve bir tüccar kavramlarını karıştırır. Tüccar, sermayesini kullanarak varlıkların alım satımıyla uğraşan özel bir kişidir. Ancak (ruhsatsız) kişiler müzayedeye katılamayacakları için,borsada işlem yapmak için ayrıca resmi bir aracıya – tercihen karlı bir komisyoncuya – ihtiyaçları vardır.

- hisse senedi, borsa – müşteri adına varlıkları en uygun koşullarda satın alan ve satan bir uzman;

- kredi – en uygun koşullarda bir kredi ürünü seçer;

- kiralama (krediye benzer ) – esas olarak tüzel kişilerle çalışır;

- forex komisyoncusu – Forex borsasında çalışma, döviz işlemleri sadece akredite kişiler, yani komisyoncular tarafından yapılabilir;

- ikili (forex’e benzer) – ikili opsiyon işlemlerini yürüten müşteriler arasında bir aracı;

- ticari (iş) – ticari gayrimenkul, başlangıç veya hazır iş alanında kiracı, alıcı seçimini gerçekleştirir.

Broker nasıl ve ne ile para kazanıyor?

Herhangi bir işletmenin temel amacı kar etmektir, bir komisyoncunun işi istisna değildir. Profesyonel piyasa katılımcıları, komisyonlardan, marj işlemlerinden ve kişisel varlıkların tanıtımından gelir elde eder. Bir finansal komisyoncu, bir müşterinin inisiyatifiyle borsada menkul kıymetler satar veya satın alır. Bu ana yükümlülüktür, ancak tek yükümlülük değildir ve komisyoncu ayrıca aşağıdaki hizmetleri yürütür ve sağlar:

- bir hesap açmak ve sürdürmek;

- ciro ve varlıkların dengesi hakkında raporların hazırlanması;

- ticaretle ilgili mali tavsiye;

- borsa analisti;

- müşterinin talebi üzerine hisse alımı, satışı;

- vergilerin ödenmesi;

- vergi beyannamesi verir.

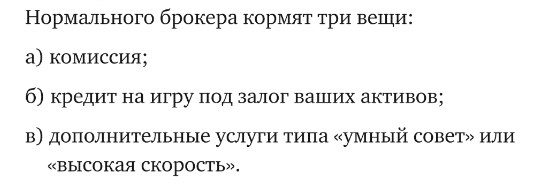

Herhangi bir komisyoncunun sloganı komisyondur! Sonuçta, ana gelirini aldığı komisyondan. Ve komisyonlarınızı kazanmak için aktif olarak ticaret yapan mümkün olduğunca çok müşteri çekmeniz gerekir.

aracılık komisyonu

Bir işlem için komisyonlar farklı brokerler için farklıdır, ayrıca bir hesabın bakımı, saklama hizmetleri (menkul kıymetlerin muhafazası) için bir ücret alınabilir. Borsa, yönetici komisyonuna dahil olmayan ek bir komisyon alır. Yabancı ülkelerle, özellikle Amerika Birleşik Devletleri ile karşılaştırırsanız, ayrı bir kağıt üzerinde ödenen sabit komisyonlar vardır. Rusya Federasyonu’nda durum farklıdır, müşteri yapılan her işlem için bir komisyon ödeyecektir.

kazanır [/ caption]

Ne kadar çok işlem yaparsanız, komisyoncu o kadar fazla komisyon alır – bu, komisyoncu için çok fazla işlem yapmanızın neden faydalı olduğunu anlamak için önemlidir.

2021’in sonunda Rusya’daki en popüler brokerler (karlı okuyun):

| Popüler brokerler | Oran | İşlem başına komisyon | Hizmet (ay) | saklama hizmetleri |

| Tinkoff | “Tüccar” | %0,025 – %0,05 | 290 RUB | bedava |

| Tinkoff | “Yatırımcı” | %0.3 | bedava | bedava |

| VTB | “Çevrimiçim” | %0.05 | bedava | bedava |

| VTB | “Profesyonel Standart” | %0,015 – %0,0472 | bedava | 150 RUB |

| BCS Yatırım Dünyası | “Tüccar” | %0.01 – %0.03 | 299 saat | bedava |

| BCS Yatırım Dünyası | “Yatırımcı” | %0.1 | bedava | bedava |

| Alfa Bankası | “Tarife M” | 0.015 – 0.07% | 290 RUB | bedava |

| Alfa Bankası | “Tarife S” | %0.03 | bedava | bedava |

| Sberbank | “Yatırımcı” | 0.018 – 0.3% | bedava | bedava |

Hisse senetlerine yatırım yapan ve değerlerinde artış bekleyen bir yatırımcı, kârlı değildir ve yönetici için ilginç değildir. İşlemlerdeki ciro ne kadar fazlaysa, kazancı da o kadar fazla olur!

En karlı komisyoncu komisyonları – gerçek mi kurgu mu?

Aslında, müşteri için karlı komisyonlar mevcut değildir. Her durumda, yatırımcı yöneticiye ödeme yapacak ve mutlaka kârdan değil. Aracının geliri, müşterinin kazanılan kârından değil, hesapta gerçekleştirilen işlem sayısından oluşur.

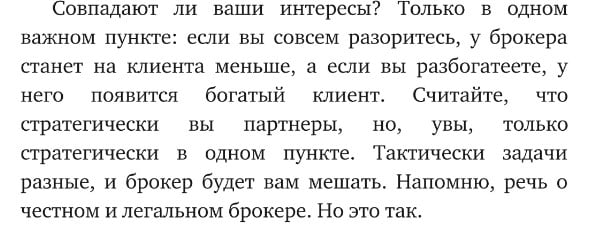

Broker, yatırımcının arkadaşı değildir, anlaşmanın karlı olup olmadığı onun için önemli değildir. Her durumda garantili ücretini alacak!

marj kredisi

Hisse senedi piyasalarındaki güçlü rekabet, tarifelerin büyümesini engelliyor, bu da bir komisyoncunun para kazanmasının daha zor olduğu anlamına geliyor. Yatırımcılar tarafından gerçekleştirilen işlem hacmini artırmak için aracı kurumlar marj kredisi sunar. Nakit veya menkul kıymetler, komisyoncunun kendi yatırımları veya diğer müşterileri pahasına ihraç edilir. Böyle bir kredinin teminatı yatırımcının varlıklarıdır. Teminat miktarı genellikle teminat miktarını aşmaktadır. Birçok tarife planında otomatik olarak marj kredisi bağlama seçeneği mevcuttur. İşlem için yeterli varlık yoksa, otomatik olarak ek fonlar eklenir. Sonuç olarak, komisyoncular kredi faizlerini alırlar, kendi sermayelerini girerler ve ayrıca işlem için ek faiz alırlar. Diğer müşterilerin hesaplarından yatırım için fon alınırsa, minimum 0 oranında ödenir,yılda %05. Aracılığın çifte faydası açıktır. Örneğin, VTB Bank, ruble cinsinden yılda% 16,8 (UZUN – uzun pozisyon), yabancı para biriminde -% 4,5 oranında bir marj (nakit) kredisi sağlar. Otkritie Bank %16’dan, döviz cinsinden %3.7’den (tarife planına ve teminata bağlı olarak). Menkul kıymet marj kredisi (REPO) – VTB Bank (KISA – kısa pozisyon) – ruble cinsinden %13, döviz cinsinden – %4,5. Genellikle, REPO tam olarak kısa bir pozisyon için verilir.Genellikle, REPO tam olarak kısa bir pozisyon için verilir.Genellikle, REPO tam olarak kısa bir pozisyon için verilir.

Marj kredisi, başka bir karlı, ticari olarak karlı aracılık hareketidir. Yöneticinin bir marj kredisi sağladığı, bundan kendi faizini aldığı, işlemden ek faiz aldığı ve tüm bu işlemlerin müşterinin varlıkları tarafından güvence altına alındığı ortaya çıktı.

Kısa boylu

Short (açığa çıkarma veya satma) aracılar tarafından ek gelir elde etmek için sağlanan başka bir hizmettir. Belirli hisse senetlerinin düşme eğilimi (beklenti) varsa, yatırımcı bunları satmaya karar verir. Yönetici tavsiye verebilir, hisseleri ödünç alabilir, satabilir ve fiyat düştüğünde tekrar satın alabilir. Böyle bir işlemden farkı yatırımcının kazancı olacaktır. Broker, hisselerini kredi geri ödemesi + işlem için faiz olarak alacaktır. Hisselerin fiyatı yükselirse, müşteri daha yüksek bir fiyattan satın almak zorunda kalacaktır, böyle bir işlemin güvenliği onun varlıklarıdır. Broker kimdir ve borsada ne yapar: https://youtu.be/9-MfgQCTxJo

Yatırım ürünleri

Bitmiş ürünler, bağımsız veya güvenilir olanlar arasındaki ara yatırımlardır. Müşteri, hangi varlıklara yatırım yapacağını, karlılık ve risk seviyesini, şartları seçebilir.

Güven yönetimi, bir aracının varlıkları tamamen elden çıkarma emridir. Kural olarak, güven süresi 3 yıldır. Gelirin alınmasının tamamen yöneticiye bağlı olduğu ve yatırımcıya garanti edilmediği açıktır.

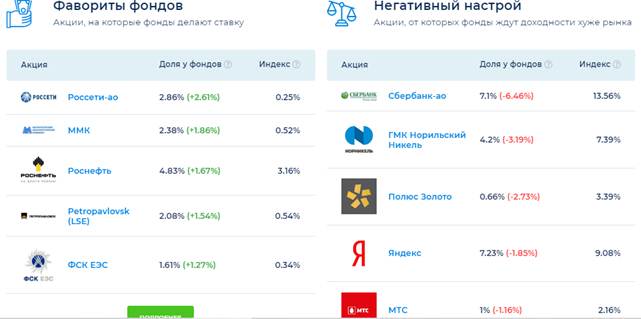

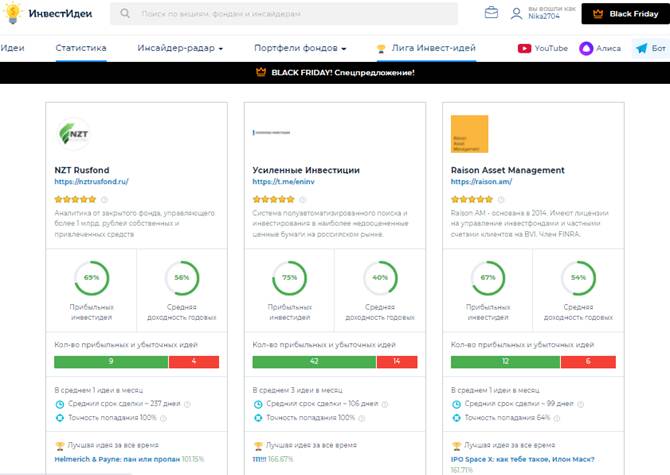

Bir brokerden farklı olarak yatırımcı, varlık yönetimi için garanti edilen komisyonu ve yapılan her işlem için gelir almadan yöneticiye ödeyecektir. Daha fazla müşteri çekmek ve dolayısıyla fonların cirosunu artırmak için brokerler yeni yatırım ürünleri geliştiriyorlar. Gördüğünüz gibi, yatırım fikirlerinin yüzdesi, kârlılıklarının yüzdesinden çok daha yüksektir:

Bir komisyoncu aracılığıyla ticaret yaparken kayıplar nasıl en aza indirilir – bu mümkün mü?

Borsada çalışmak için varlıklara yatırım yapmadan önce finansal piyasayı incelemeniz gerekir. Borsada çalışmak için, her şeyden önce, en karlı değil, yatırımlar için güvenilir bir komisyoncuya ihtiyacınız var. Yönetici ile doğru etkileşim için aşağıdakilere karar vermeniz gerekir:

- hangi varlıklara yatırım yapılacak (tahviller, hisse senetleri vb.), para birimi;

- ürünün istenen karlılığı;

- yatırım koşulları (sınırsız, sabit).

Belgeleri dikkatlice inceleyin:

- sözleşmeyi imzalamadan önce risk beyanını mutlaka okuyun;

- sözleşmeyi inceleyin, koşulların nasıl ve ne zaman tamamen veya kısmen geri alınabileceğini öğrenin (yatırımlar sigortalı değildir!).

Yatırımcının tüm şartları yerine getirilirse sözleşme imzalanır ve hesaba para yatırılır. Sözleşmenin imzalanması uzaktan gerçekleşebilir. Raporu, hesabın durumunu periyodik olarak kontrol etmeniz, finansal işlemlerinizde borsada ne kadar komisyoncu kazandığını dikkate almanız gerekir. Müşteri, yöneticinin stratejisinin haklı olmadığını düşünüyorsa, daha uygun bir tarifeye geçiş seçeneği tartışılmalıdır.

Sonuç: Brokerler, yatırımcıların giderek daha sık ticaret yapmasıyla ilgilenmektedir. Kazançları tamamen yapılan anlaşmaların sayısına bağlıdır.

Rusya pazarında, en çok aranan aracı kurumlar, nadiren gerçekleştirilen işlemlerin bir yüzdesinin bir kısmını alıyor. Ancak müşteri aktif olarak ticaret yapıyorsa ve işlemler büyük miktarlarda sonuçlandırılırsa, komisyon önemli olabilir. Yeni ürünlerin geliştirilmesi, müşteri tabanını ve dolayısıyla fonların cirosunu artırır. Rusya’daki en karlı komisyoncu bile, her şeyden önce kendi menfaatini ve zaten ikincil olarak yatırımcının menfaatini elde etmek için çalışır. Her ne kadar tam olarak müşteri sayısı ve yaptığı işlemler nedeniyle toplam geliri oluşuyor. Bir komisyoncunun ana görevi, bir “altın ortalama” bulmak, daha aktif ticaret yapan müşterileri çekmek, mümkünse onlara istikrarlı bir gelir sağlamak ve yasal ücretlerini almaktır.

Rusya pazarında, en çok aranan aracı kurumlar, nadiren gerçekleştirilen işlemlerin bir yüzdesinin bir kısmını alıyor. Ancak müşteri aktif olarak ticaret yapıyorsa ve işlemler büyük miktarlarda sonuçlandırılırsa, komisyon önemli olabilir. Yeni ürünlerin geliştirilmesi, müşteri tabanını ve dolayısıyla fonların cirosunu artırır. Rusya’daki en karlı komisyoncu bile, her şeyden önce kendi menfaatini ve zaten ikincil olarak yatırımcının menfaatini elde etmek için çalışır. Her ne kadar tam olarak müşteri sayısı ve yaptığı işlemler nedeniyle toplam geliri oluşuyor. Bir komisyoncunun ana görevi, bir “altın ortalama” bulmak, daha aktif ticaret yapan müşterileri çekmek, mümkünse onlara istikrarlı bir gelir sağlamak ve yasal ücretlerini almaktır.