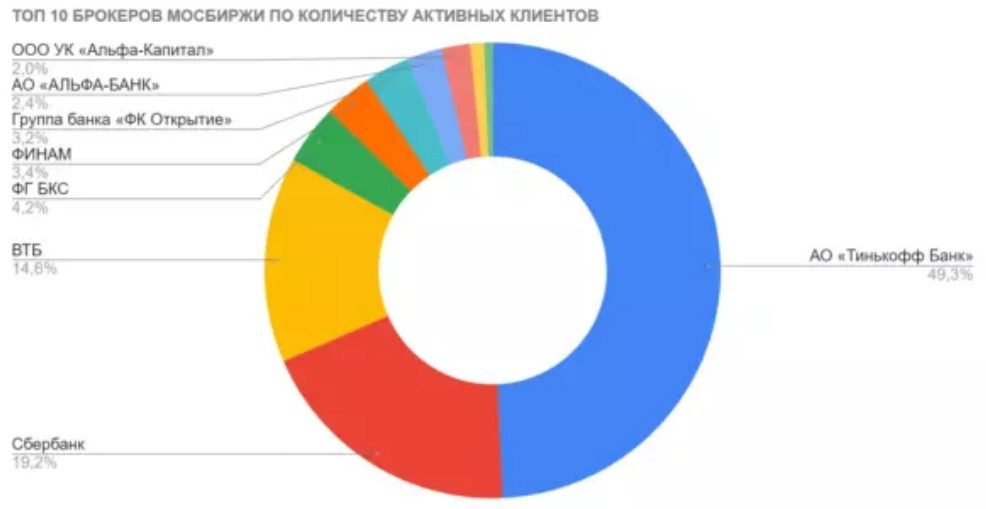

בהשוואה לשנת 2020, מספר המשקיעים בבורסה של מוסקבה גדל יותר מפי שלושה. לקוחות רבים הם מתחילים שאינם בקיאים בבורסה ועובדים עם ברוקרים.

מי מתווך ואיך הוא מרוויח

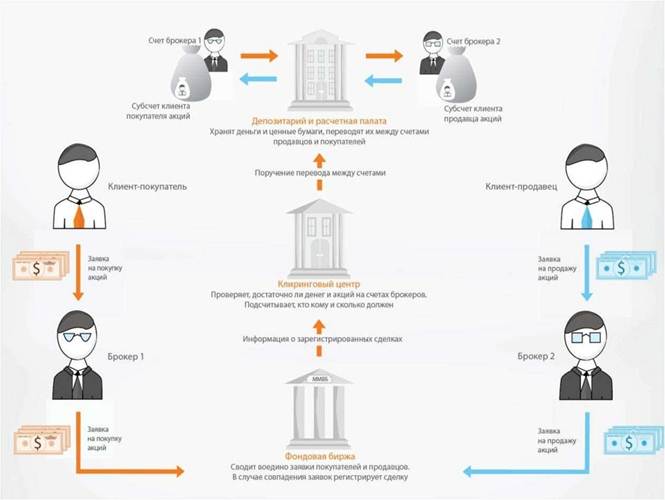

מתווך הוא אדם משפטי או טבעי המבצע עסקאות פיננסיות בשמו ובחשבונו של לקוח. עבור השירותים הניתנים הוא מקבל עמלה שגובהה נקבע בחוזה שנכרת עם הלקוח. המתווך, בהתאם לחקיקה של הפדרציה הרוסית, חייב להיות בעל רישיון מהבנק המרכזי. בנוסף להיתר העבודה התיווך הבסיסי, יתכנו רישיונות לפעילות עוסק ופיקדון, ניהול נכסים וכו’. רשימת המומחים המוסמכים על ידי הבנק המרכזי ניתן למצוא באתר הרגולטור. פעילותו (עבודתו) של מתווך מוסדרת בקפדנות בחוק. כמה מתחילים מבלבלים בין המושגים של ברוקר וסוחר. סוחר הוא אדם פרטי אשר על חשבון הונו עוסק במכירה, ברכישת נכסים. אבל מכיוון שאנשים פרטיים (ללא רישיון) אינם יכולים להציע, כדי לבצע עסקאות בבורסה, הם צריכים גם מתווך רשמי – רצוי ברוקר רווחי.

- מניות, בורסה – מומחה הרוכש ומוכר נכסים מטעם לקוח, בתנאים הנוחים ביותר;

- אשראי – בוחר מוצר הלוואה בתנאים הנוחים ביותר;

- ליסינג (בדומה לאשראי ) – עובד בעיקר מול גורמים משפטיים;

- ברוקר מט”ח – עבודה בבורסת מט”ח, עסקאות מטבע יכולות להתבצע רק על ידי אנשים מוסמכים, כלומר, ברוקרים;

- בינארית (בדומה לפורקס) – מתווך בין לקוחות בביצוע פעולות אופציות בינאריות;

- מסחרי (עסקי) – בוחר שוכרים, קונים בתחום הנדל”ן המסחרי, סטארט-אפ או עסקים מוכנים.

איך ועל מה מרוויח מתווך

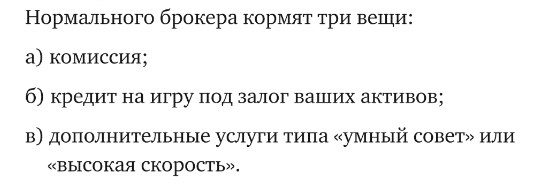

המטרה העיקרית של כל עסק היא להרוויח, עבודתו של ברוקר אינה יוצאת דופן. משתתפים מקצועיים בשוק מקבלים הכנסה על עמלה, פעולות מרווח, הכנסת נכסים אישיים לעבודה. ברוקר פיננסי מוכר או רוכש ניירות ערך בבורסה ביוזמת הלקוח. זוהי החובה העיקרית, אך לא היחידה, המתווך גם מבצע ומספק את השירותים הבאים:

- פתיחה ותחזוקה של חשבון;

- הכנת דוחות על מחזור ויתרת נכסים;

- ייעוץ פיננסי במסחר;

- ניתוח שוק המניות;

- רכישה, מכירת מניות לבקשת הלקוח;

- תשלום מיסים;

- מגיש דוחות מס.

[caption id="attachment_296" align="aligncenter" width="624"]המוטו של כל מתווך הוא עמלה! הרי מהעמלה הוא מקבל את עיקר הכנסתו. וכדי להרוויח את העמלות שלך, אתה צריך למשוך כמה שיותר לקוחות שסוחרים באופן פעיל.

עמלת תיווך

עמלות עבור עסקה שונות עבור מתווכים שונים, בנוסף, ניתן לגבות עמלה עבור אחזקת חשבון, שירותי פיקדון (אחסון ניירות ערך). הבורסה לוקחת עמלה נוספת, שאינה כלולה בעמלת המנהל. בהשוואה למדינות זרות, בפרט ארה”ב, יש עמלות קבועות, המשולמות על נייר נפרד. בפדרציה הרוסית, המצב שונה, עבור כל עסקה הלקוח ישלם עמלת עמלה.

ככל שתבצעו יותר עסקאות, כך הברוקר מקבל יותר עמלה – זה חשוב כדי להבין מדוע מועיל לברוקר שאתם סוחרים הרבה.

הברוקרים הפופולריים ביותר (לקרוא רווחיים) ברוסיה נכון לסוף 2021:

| ברוקרים פופולריים | ציון | עמלת עסקה | תחזוקה (חודש) | שירותי פיקדון |

| טינקוף | “סוחר” | 0.025 – 0.05% | 290 לשפשף. | בחינם |

| טינקוף | “משקיע” | 0.3% | בחינם | בחינם |

| VTB | “המקוון שלי” | 0.05% | בחינם | בחינם |

| VTB | “תקן מקצועי” | 0.015 – 0.0472% | בחינם | 150 לשפשף. |

| BCS עולם ההשקעות | “סוחר” | 0.01 – 0.03% | 299 לשפשף. | בחינם |

| BCS עולם ההשקעות | “משקיע” | 0.1% | בחינם | בחינם |

| בנק אלפא | “תעריף M” | 0.015 – 0.07% | 290 לשפשף. | בחינם |

| בנק אלפא | “תעריף S” | 0.03% | בחינם | בחינם |

| סברבנק | “משקיע” | 0.018 – 0.3% | בחינם | בחינם |

משקיע שהשקיע במניות ומחכה לעליית ערכן אינו רווחי ואינו מעניין את המנהל. ככל שהמחזור בעסקאות גדול יותר, כך הרווחים שלו גדלים!

עמלות הברוקר הרווחיות ביותר – עובדה או בדיה?

למעשה, עמלות רווחיות ללקוח פשוט לא קיימות. בכל מקרה המשקיע ישלם למנהל ולאו דווקא מהרווח. הכנסת המתווך אינה מורכבת מהרווח של הלקוח, אלא ממספר הפעולות שבוצעו בחשבון.

המתווך אינו חבר של המשקיע, אין זה משנה לו האם העסקה הייתה משתלמת. הוא יקבל את שכר הטרחה המובטח שלו בכל מקרה!

הלוואת רווחים

תחרות גדולה יותר בשווקי המניות מעכבת את צמיחת התעריפים, מה שאומר שקשה יותר להרוויח כסף בתור ברוקר. כדי להגדיל את היקף העסקאות המבוצעות על ידי משקיעים, ברוקרים מציעים הלוואות מרווחים. מזומן או ניירות ערך מונפקים על חשבון ההשקעות של הברוקר או של לקוחות אחרים. הלוואה כזו מובטחת בנכסי המשקיע. כמות המרווח בדרך כלל עולה על כמות הביטחונות. האפשרות לחיבור אוטומטי של הלוואת רווח קיימת בתכניות תעריפים רבות. אם אין מספיק נכסים להשלמת העסקה, כספים נוספים יוכנסו אוטומטית. כתוצאה מכך, מתווכים מקבלים את הריבית שלהם על ההלוואה על ידי הצגת הון משלהם, כמו גם ריבית נוספת עבור העסקה. אם כספים להשקעה נלקחים מחשבונותיהם של לקוחות אחרים, אזי ישולם להם שיעור מינימום של 0, 05% לשנה. יתרון התיווך הכפול ברור. לדוגמה, בנק VTB מספק הלוואת מרווח (מזומן) ברובל בשיעור של 16.8% לשנה (LONG – פוזיציה ארוכה), במטבע חוץ – 4.5%. פתיחת בנק מ-16%, במטבע חוץ מ-3.7% (בהתאם לתכנית התעריף והביטחון). הלוואת מרווח ניירות ערך (REPO) – בנק VTB (שורט – פוזיציה קצרה) – 13% ברובל, במטבע חוץ – 4.5%. בדרך כלל REPO מונפקת עבור פוזיציה שורט.

הלוואת רווחים היא עוד מהלך תיווך רווחי ורווחי מבחינה מסחרית. מסתבר שהמנהל נותן הלוואת רווח, מקבל ממנה ריבית משלו, ריבית נוספת על העסקה, וכל הפעולות הללו מובטחות בנכסי הלקוח.

קצר

שורט (פוזיציות קצרות או מכירות) הוא שירות נוסף שניתן על ידי מתווכים להכנסה נוספת. כאשר המגמה (הציפייה) לנפילה של מניות מסוימות, המשקיע מחליט למכור אותן. המנהל יכול לתת עצות, ללוות מניות, למכור אותן, וכאשר מחירן יורד עוד יותר, לקנות אותן שוב. ההפרש מעסקה כזו יהיה רווחי המשקיע. המתווך יקבל את מניותיו כהחזר הלוואה + ריבית בגין העסקה. אם המניות יגדלו במחיר, אז הלקוח יצטרך לקנות יקר יותר, הביטחון של עסקה כזו הוא הנכסים שלו. מיהו ברוקר ומה הוא עושה בבורסה: https://youtu.be/9-MfgQCTxJo

מוצרי השקעה

מוצרים מוגמרים הם השקעות ביניים בין עצמאיים או מהימנים. הלקוח יכול לבחור באילו נכסים להשקיע, רמת הרווחיות והסיכון והתנאים.

ניהול נאמנות הוא הוראה למתווך לנהל נכסים באופן מלא. בדרך כלל, תקופת ניהול הנאמנות היא 3 שנים. ברור שקבלת ההכנסה תלויה לחלוטין במנהל והיא אינה מובטחת למשקיע.

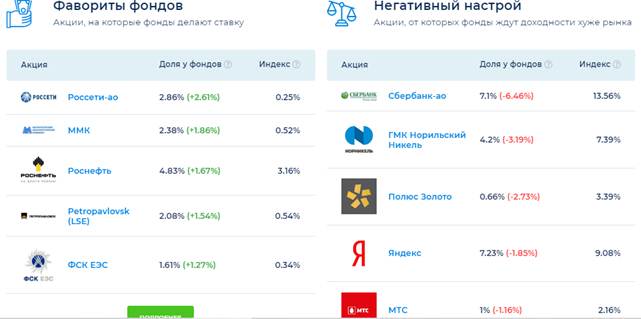

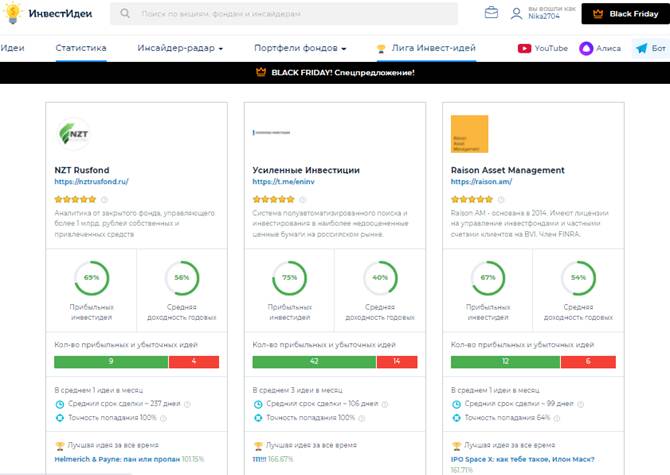

בניגוד למתווך, עמלת העמלה המובטחת עבור ניהול נכסים ועבור כל עסקה שביצע המשקיע, ללא קבלת הכנסה, תשולם למנהל. כדי למשוך יותר לקוחות, ומכאן להגדיל את מחזור הכספים, ברוקרים מפתחים מוצרי השקעה חדשים. כפי שאתה יכול לראות, % מרעיונות ההשקעה גבוהים בהרבה מ-% מהרווחיות שלהם:

איך למזער הפסדים במסחר דרך ברוקר – האם זה אפשרי

לפני שמשקיעים נכסים לעבודה בבורסה, עליך ללמוד את השוק הפיננסי. כדי לעבוד בבורסה, קודם כל, אתה לא צריך את הרווחי ביותר, אלא ברוקר אמין להשקעה. לאינטראקציה נכונה עם המנהל, עליך להחליט:

- באילו נכסים להשקיע (אג”ח, מניות וכו’), מטבע;

- הרווחיות הרצויה של המוצר;

- תנאי השקעה (נצחיים, קבועים).

למד היטב את המסמכים:

- לפני החתימה על החוזה, הקפד לקרוא את הצהרת הסיכון;

- ללמוד את החוזה, לברר כיצד ומתי, התנאים למשיכת הכספים במלואם או חלקם בפועל (ההשקעות אינן מבוטחות!).

אם המשקיע מרוצה מכל התנאים, החוזה נחתם ומופקדים כספים לחשבון. החתימה על החוזה יכולה להתבצע מרחוק. יש צורך לבדוק מעת לעת את הדוח, את מצב החשבון, לקחת בחשבון כמה ברוקרים בבורסה מרוויחים על העסקאות הפיננסיות שלך. במידה והלקוח סבור כי האסטרטגיה של המנהל אינה מוצדקת, יש לדון באפשרות של מעבר לתעריף נוח יותר.

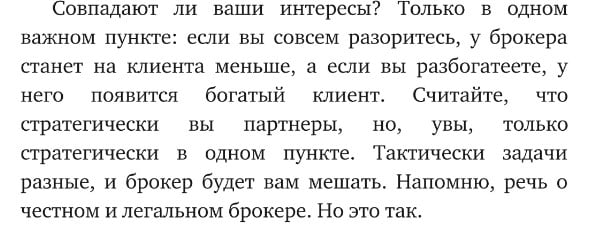

מסקנה: ברוקרים מעוניינים שמשקיעים יסחרו לעתים קרובות יותר ויותר. הרווחים שלהם תלויים לחלוטין במספר העסקאות שבוצעו.

בשוק הרוסי, חברות הברוקראז’ הפופולריות ביותר לוקחות חלקים מאחוז מהעסקאות שמבוצעות רק לעתים רחוקות. אבל אם הלקוח נסחר באופן פעיל, ועסקאות מסתיימות בסכומים גדולים, העמלה יכולה להיות משמעותית. פיתוח מוצרים חדשים מגדיל את בסיס הלקוחות, ומכאן את מחזור הכספים. אפילו הברוקר הרווחי ביותר ברוסיה פועל כדי להשיג, קודם כל, את התועלת שלו, ושנית לטובת המשקיע. למרות שדווקא בגלל כמות הלקוחות והעסקאות שבוצעו על ידו, נוצרת סך הכנסתו. המשימה העיקרית של הברוקר היא למצוא “אמצעי זהב”, למשוך לקוחות מסחר פעיל יותר, לספק להם הכנסה יציבה, אם אפשר, ולקבל את העמלה הלגיטימית שלהם.

בשוק הרוסי, חברות הברוקראז’ הפופולריות ביותר לוקחות חלקים מאחוז מהעסקאות שמבוצעות רק לעתים רחוקות. אבל אם הלקוח נסחר באופן פעיל, ועסקאות מסתיימות בסכומים גדולים, העמלה יכולה להיות משמעותית. פיתוח מוצרים חדשים מגדיל את בסיס הלקוחות, ומכאן את מחזור הכספים. אפילו הברוקר הרווחי ביותר ברוסיה פועל כדי להשיג, קודם כל, את התועלת שלו, ושנית לטובת המשקיע. למרות שדווקא בגלל כמות הלקוחות והעסקאות שבוצעו על ידו, נוצרת סך הכנסתו. המשימה העיקרית של הברוקר היא למצוא “אמצעי זהב”, למשוך לקוחות מסחר פעיל יותר, לספק להם הכנסה יציבה, אם אפשר, ולקבל את העמלה הלגיטימית שלהם.