Ve srovnání s rokem 2020 se počet investorů na moskevské burze více než ztrojnásobil. Mnoho klientů jsou začátečníci, kteří se špatně orientují na akciovém trhu a ve spolupráci s makléři.

Kdo je makléř a jak vydělává

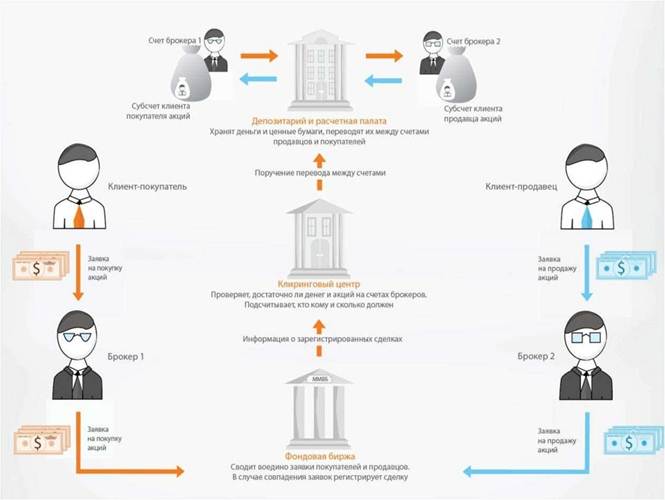

Makléř je právnická nebo fyzická osoba, která jménem a na náklady klienta provádí finanční transakce. Za poskytnuté služby dostává provizi, jejíž výše je stanovena ve smlouvě uzavřené s klientem. Makléř musí mít v souladu s právními předpisy Ruské federace licenci od centrální banky. Kromě základního povolení k zprostředkovatelské činnosti mohou existovat licence pro činnost obchodníků a depozitáře, správu majetku atd. Seznam specialistů akreditovaných centrální bankou lze nalézt na webových stránkách regulátora. Činnost (práce) makléře je přísně regulována zákonem. Někteří začátečníci si pletou pojmy broker a trader. Obchodník je soukromá osoba, která se na úkor svého kapitálu zabývá prodejem, nákupem aktiv. Ale protože jednotlivci (bez licence) nemohou dražit, k provádění obchodů na burze potřebují také oficiálního prostředníka – nejlépe ziskového brokera.

- akcie, burza – specialista, který získává a prodává aktiva jménem klienta za nejvýhodnějších podmínek;

- úvěr – vybírá úvěrový produkt za nejvýhodnějších podmínek;

- leasing (obdoba úvěru ) – spolupracuje především s právnickými osobami;

- forex broker – práce na Forex burze, měnové transakce mohou provádět pouze akreditované osoby, tedy makléři;

- binární (obdoba forexu) – prostředník mezi klienty při provádění operací s binárními opcemi;

- komerční (podnikání) – vybírá nájemce, kupující v oblasti komerčních nemovitostí, start-up nebo ready-made podnikání.

Jak a na čem broker vydělává

Hlavním cílem každého podnikání je zisk, práce makléře není výjimkou. Profesionální účastníci trhu dostávají příjem z provizí, maržových operací, zavedení osobních aktiv do práce. Finanční makléř prodává nebo získává cenné papíry na burze z podnětu na žádost klienta. Jedná se o hlavní, nikoli však jedinou povinnost, broker dále provádí a poskytuje následující služby:

- otevření a vedení účtu;

- příprava zpráv o obratu a stavu aktiv;

- Finanční poradenství v oblasti obchodování;

- analytika akciového trhu;

- akvizice, prodej akcií na žádost klienta;

- placení daní;

- podává daňová přiznání.

[caption id="attachment_296" align="aligncenter" width="624"]Heslem každého brokera je provize! Ostatně právě z provize dostává hlavní příjem. A abyste získali své provize, musíte přilákat co nejvíce klientů, kteří aktivně obchodují.

Provize za zprostředkování

Provize za transakci jsou u různých brokerů různé, navíc může být účtován poplatek za vedení účtu, služby depozitáře (uskladnění cenných papírů). Burza si bere další provizi, která není zahrnuta v provizním poplatku manažera. Ve srovnání se zahraničím, zejména se Spojenými státy, jsou zde fixní provize, vyplácené na samostatném papíře. V Ruské federaci je situace jiná, za každou transakci klient zaplatí provizi.

Čím více obchodů provedete, tím větší provizi broker obdrží – to je důležité pro pochopení, proč je pro brokera výhodné, že hodně obchodujete.

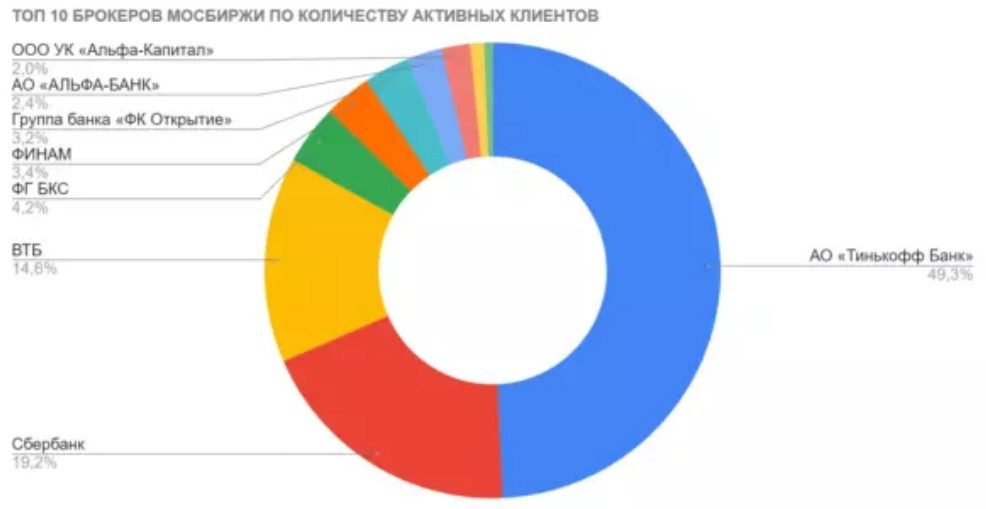

Nejoblíbenější brokeři (čti ziskoví) v Rusku ke konci roku 2021:

| Populární makléři | Hodnotit | Transakční poplatek | Údržba (měsíc) | Služby depozitáře |

| Tinkoff | “Obchodník” | 0,025 – 0,05 % | 290 rublů. | je zdarma |

| Tinkoff | “Investor” | 0,3 % | je zdarma | je zdarma |

| VTB | “Můj online” | 0,05 % | je zdarma | je zdarma |

| VTB | “Profesionální standard” | 0,015 – 0,0472 % | je zdarma | 150 rublů. |

| BCS Svět investic | “Obchodník” | 0,01–0,03 % | 299 rublů. | je zdarma |

| BCS Svět investic | “Investor” | 0,1 % | je zdarma | je zdarma |

| Banka Alfa | “Tarif M” | 0,015 – 0,07 % | 290 rublů. | je zdarma |

| Banka Alfa | “Tarif S” | 0,03 % | je zdarma | je zdarma |

| Sberbank | “Investor” | 0,018 – 0,3 % | je zdarma | je zdarma |

Investor, který investoval do akcií a čeká, až jejich hodnota poroste, není ziskový a není pro manažera zajímavý. Čím větší obrat na transakcích, tím větší výdělky!

Nejvýnosnější makléřské provize – skutečnost nebo fikce?

Ve skutečnosti ziskové provize pro klienta prostě neexistují. Investor každopádně zaplatí manažerovi a ne nutně ze zisku. Příjmy brokera se neskládají ze zisku klienta, ale z počtu provedených operací na účtu.

Makléř není přítel investora, nezáleží mu na tom, zda byla transakce zisková. V každém případě dostane svůj garantovaný honorář!

Maržové půjčky

Větší konkurence na akciových trzích brzdí růst tarifů, což znamená, že je obtížnější vydělávat peníze jako broker. Aby se zvýšil objem transakcí prováděných investory, makléři nabízejí maržové půjčky. Hotovost nebo cenné papíry jsou vydávány na náklady vlastních investic makléře nebo jiných klientů. Takový úvěr je zajištěn majetkem investora. Výše marže obvykle převyšuje výši zajištění. Možnost automatického připojení maržové půjčky je přítomna v mnoha tarifních plánech. Pokud není dostatek aktiv k dokončení transakce, automaticky se zadají další prostředky. Výsledkem je, že makléři dostávají své úroky z úvěru zavedením vlastního kapitálu a také další úroky za transakci. Pokud jsou prostředky na investici odebírány z účtů jiných klientů, je jim vyplácena minimální sazba 0, 05 % ročně. Dvojí zprostředkovatelská výhoda je zřejmá. Například banka VTB poskytuje maržový (hotovostní) úvěr v rublech se sazbou 16,8 % ročně (LONG – dlouhá pozice), v cizí měně – 4,5 %. Otevření banky od 16 %, v cizí měně od 3,7 % (v závislosti na tarifu a zabezpečení). Úvěr s marží cenných papírů (REPO) – VTB Bank (SHORT – krátká pozice) – 13 % v rublech, v cizí měně – 4,5 %. REPO se obvykle vydává na krátkou pozici.

Maržové půjčky jsou dalším ziskovým, komerčně ziskovým zprostředkovatelským krokem. Ukazuje se, že manažer poskytuje maržový úvěr, dostává z něj vlastní úrok, další úrok z transakce a všechny tyto operace jsou zajištěny aktivy klienta.

Krátký

Short (krátké pozice nebo prodeje) je další službou, kterou makléři poskytují za účelem přivýdělku. Při trendu (očekávání) pádu určitých akcií se investor rozhodne je prodat. Manažer může poradit, půjčit si akcie, prodat je, a když jejich cena dále klesne, znovu je koupit. Rozdílem z takové transakce bude zisk investora. Broker obdrží své akcie jako splátku úvěru + úrok za transakci. Pokud akcie porostou v ceně, pak klient bude muset nakoupit dráž, jistotou takové transakce je jeho majetek. Kdo je broker a co dělá na burze: https://youtu.be/9-MfgQCTxJo

Investiční produkty

Hotové výrobky jsou meziinvesticemi mezi nezávislými nebo důvěryhodnými. Klient si může vybrat, do jakých aktiv investovat, míru ziskovosti a rizika a podmínky.

Správa důvěry je pokyn makléři, aby plně spravoval aktiva. Obvyklá doba správy důvěry je 3 roky. Je jasné, že příjem příjmů závisí zcela na manažerovi a investorovi není zaručen.

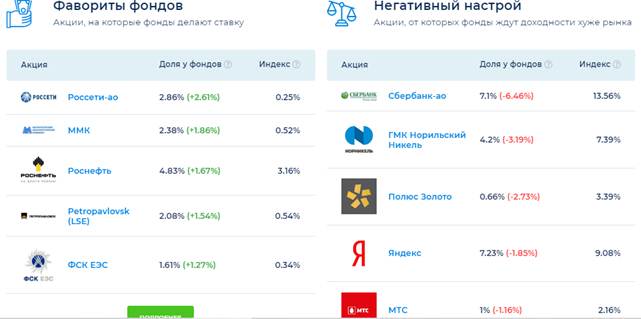

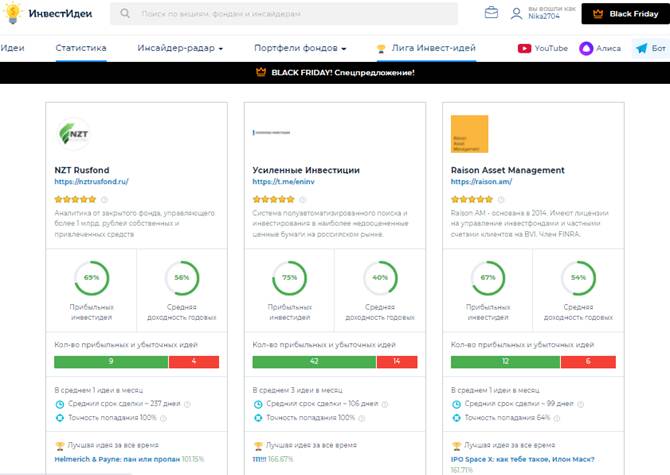

Na rozdíl od brokera bude garantovaná provize za správu aktiv a za každou transakci provedenou investorem, aniž by obdržela příjem, vyplacena manažerovi. Aby makléři přilákali více zákazníků, a tím zvýšili obrat finančních prostředků, vyvíjejí nové investiční produkty. Jak vidíte, % investičních nápadů je mnohem vyšší než % jejich ziskovosti:

Jak minimalizovat ztráty při obchodování přes brokera – je to možné

Než investujete aktiva do práce na burze, musíte si prostudovat finanční trh. Chcete-li pracovat na akciovém trhu, potřebujete především ne nejziskovějšího, ale spolehlivého investičního makléře. Pro správnou interakci s manažerem se musíte rozhodnout:

- do jakých aktiv investovat (dluhopisy, akcie atd.), měna;

- požadovaná ziskovost produktu;

- investiční podmínky (trvalé, pevné).

Pečlivě si prostudujte dokumenty:

- před podpisem smlouvy si nezapomeňte přečíst prohlášení o rizicích;

- prostudujte si smlouvu, zjistěte jak a kdy, podmínky skutečného výběru všech nebo části prostředků (investice nejsou pojištěny!).

Pokud je investor se všemi podmínkami spokojen, je smlouva podepsána a finanční prostředky jsou vloženy na účet. Podpis smlouvy může proběhnout na dálku. Je nutné pravidelně kontrolovat report, stav účtu, brát v úvahu, kolik brokeři na burze vydělávají na vašich finančních transakcích. Pokud se klient domnívá, že strategie manažera není opodstatněná, je třeba projednat možnost přechodu na výhodnější tarif.

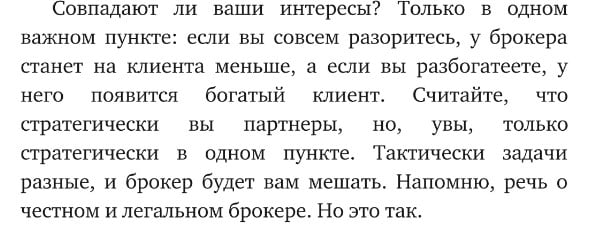

Závěr: brokeři se zajímají o to, aby investoři obchodovali stále častěji. Jejich výdělky zcela závisí na počtu uskutečněných obchodů.

Na ruském trhu odebírají nejoblíbenější makléřské společnosti zlomky procent transakcí, které se provádějí jen zřídka. Pokud však klient aktivně obchoduje a transakce jsou uzavírány za velké částky, může být provize významná. Vývoj nových produktů zvyšuje klientskou základnu, a tím i obrat finančních prostředků. I ten nejziskovější broker v Rusku pracuje tak, aby získal v první řadě svůj vlastní prospěch a až poté ve prospěch investora. I když právě kvůli množství klientů a jím realizovaných transakcí se tvoří jeho celkové příjmy. Hlavním úkolem brokera je najít „zlatou střední cestu“, přilákat aktivněji obchodující klienty, zajistit jim pokud možno stabilní příjem a získat jejich legitimní poplatek.

Na ruském trhu odebírají nejoblíbenější makléřské společnosti zlomky procent transakcí, které se provádějí jen zřídka. Pokud však klient aktivně obchoduje a transakce jsou uzavírány za velké částky, může být provize významná. Vývoj nových produktů zvyšuje klientskou základnu, a tím i obrat finančních prostředků. I ten nejziskovější broker v Rusku pracuje tak, aby získal v první řadě svůj vlastní prospěch a až poté ve prospěch investora. I když právě kvůli množství klientů a jím realizovaných transakcí se tvoří jeho celkové příjmy. Hlavním úkolem brokera je najít „zlatou střední cestu“, přilákat aktivněji obchodující klienty, zajistit jim pokud možno stabilní příjem a získat jejich legitimní poplatek.