2020 හා සසඳන විට මොස්කව් හුවමාරුවේ ආයෝජකයින් සංඛ්යාව තුන් ගුණයකින් වැඩි වී ඇත. බොහෝ ගනුදෙනුකරුවන් කොටස් වෙළඳපොලේ දුර්වල දැනුමක් ඇති සහ තැරැව්කරුවන් සමඟ වැඩ කරන ආරම්භකයින් වේ.

තැරැව්කරු කවුද සහ ඔහු උපයන්නේ කෙසේද

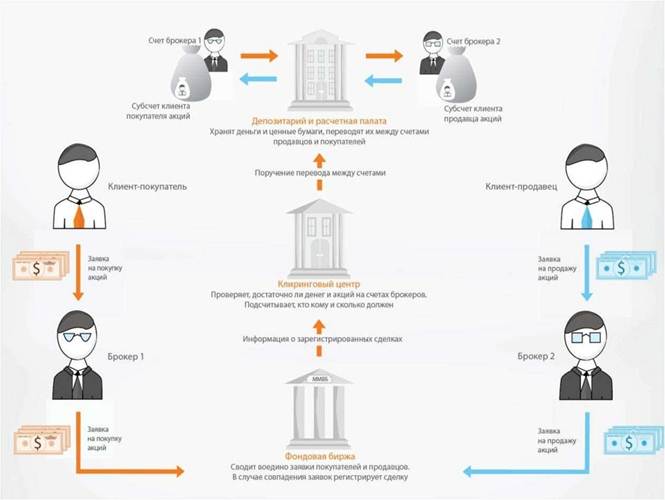

තැරැව්කරුවකු යනු සේවාදායකයකු වෙනුවෙන් සහ ඔහුගේ වියදමින් මූල්ය ගනුදෙනු සිදු කරන නෛතික හෝ ස්වාභාවික පුද්ගලයෙකි. සපයනු ලබන සේවාවන් සඳහා, ඔහුට කොමිස් මුදලක් ලැබේ, එම මුදල සේවාදායකයා සමඟ අවසන් කරන ලද කොන්ත්රාත්තුවේ ස්ථාපිත කර ඇත. රුසියානු සමූහාණ්ඩුවේ නීති සම්පාදනයට අනුකූලව තැරැව්කරුට මහ බැංකුවෙන් බලපත්රයක් තිබිය යුතුය. මූලික තැරැව්කාර වැඩ බලපත්රයට අමතරව, අලෙවි නියෝජිත සහ තැන්පතු ක්රියාකාරකම්, වත්කම් කළමනාකරණය යනාදිය සඳහා බලපත්ර තිබිය හැක. මහ බැංකුව විසින් ප්රතීතනය කරන ලද විශේෂඥයින්ගේ ලැයිස්තුව නියාමකයාගේ වෙබ් අඩවියෙන් සොයාගත හැකිය. තැරැව්කරුවකුගේ ක්රියාකාරිත්වය (වැඩ) නීතියෙන් දැඩි ලෙස නියාමනය කරනු ලැබේ. සමහර ආරම්භකයින් තැරැව්කරු සහ වෙළෙන්දා යන සංකල්ප ව්යාකූල කරයි. වෙළෙන්දෙකු යනු ඔහුගේ ප්රාග්ධනයේ වියදමින් වත්කම් විකිණීම, මිලදී ගැනීම්වල නියැලී සිටින පුද්ගලික පුද්ගලයෙකි. නමුත් පුද්ගලයන්ට (බලපත්රයක් නොමැතිව) ලංසු තැබිය නොහැකි බැවින්, කොටස් හුවමාරුවේ ගනුදෙනු සිදු කිරීමට, ඔවුන්ට නිල අතරමැදියෙකු ද අවශ්ය වේ – වඩාත් ලාභදායී තැරැව්කරුවෙකු. [ශීර්ෂ පාඨය id=”attachment_287″ align=”aligncenter” width=”582″]

- කොටස්, හුවමාරුව – වඩාත් හිතකර කොන්දේසි මත, සේවාදායකයකු වෙනුවෙන් වත්කම් අත්පත් කර විකුණන විශේෂඥයෙක්;

- ණය – වඩාත් හිතකර කොන්දේසි මත ණය නිෂ්පාදනයක් තෝරා ගනී;

- ලීසිං (ණයට සමාන ) – ප්රධාන වශයෙන් නීතිමය ආයතන සමඟ ක්රියා කරයි;

- විදේශ විනිමය තැරැව්කරු – විදේශ විනිමය හුවමාරුවේ වැඩ, මුදල් ගනුදෙනු සිදු කළ හැක්කේ ප්රතීතනය ලත් පුද්ගලයින්ට පමණි, එනම් තැරැව්කරුවන්;

- binary (forex හා සමාන) – ද්විමය විකල්ප ගනුදෙනු සිදු කිරීමේදී සේවාදායකයින් අතර අතරමැදියෙක්;

- වාණිජ (ව්යාපාර) – කුලී නිවැසියන්, වාණිජ දේපළ වෙළඳාම්, ආරම්භක හෝ සූදානම් කළ ව්යාපාර ක්ෂේත්රයේ ගැනුම්කරුවන් තෝරා ගනී.

තැරැව්කරුවකු උපයන්නේ කෙසේද සහ කුමක් මතද

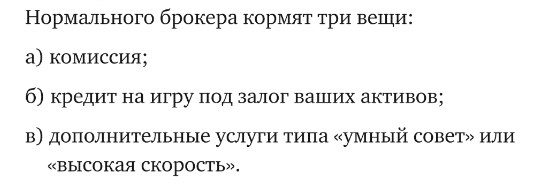

ඕනෑම ව්යාපාරයක ප්රධාන ඉලක්කය ලාභ ඉපැයීම, තැරැව්කරුවකුගේ කාර්යය ව්යතිරේකයක් නොවේ. වෘත්තීය වෙළඳපල සහභාගිවන්නන්ට කොමිස්, ආන්තික මෙහෙයුම්, පුද්ගලික වත්කම් වැඩට හඳුන්වාදීම මත ආදායම ලැබේ. මූල්ය තැරැව්කරුවකු සේවාදායකයාගේ මූලිකත්වය මත කොටස් හුවමාරුවේ සුරැකුම්පත් විකිණීම හෝ අත්පත් කර ගැනීම සිදු කරයි. මෙය ප්රධාන වගකීමයි, නමුත් එකම එක නොවේ, තැරැව්කරු ද පහත සඳහන් සේවාවන් ඉටු කරයි:

- ගිණුමක් විවෘත කිරීම සහ පවත්වාගෙන යාම;

- පිරිවැටුම සහ වත්කම් ශේෂය පිළිබඳ වාර්තා සකස් කිරීම;

- වෙළඳාම පිළිබඳ මූල්ය උපදෙස්;

- කොටස් වෙළෙඳපොළ විශ්ලේෂණ;

- සේවාදායකයාගේ ඉල්ලීම පරිදි අත්පත් කර ගැනීම, කොටස් විකිණීම;

- බදු ගෙවීම;

- බදු වාර්තා ඉදිරිපත් කරයි.

ඕනෑම තැරැව්කරුවෙකුගේ ආදර්ශ පාඨය කොමිස්! සියල්ලට පසු, ඔහුගේ ප්රධාන ආදායම ලැබෙන්නේ කොමිසමෙන් ය. ඔබේ කොමිස් මුදල් උපයා ගැනීම සඳහා, ඔබ ක්රියාශීලීව වෙළඳාම් කරන ගනුදෙනුකරුවන් හැකි තරම් ආකර්ෂණය කර ගත යුතුය.

[ශීර්ෂ පාඨය id=”attachment_296″ align=”aligncenter” width=”624″]

තැරැව්කාර කොමිස්

ගනුදෙනුවක් සඳහා කොමිස් විවිධ තැරැව්කරුවන් සඳහා වෙනස් වේ, ඊට අමතරව, ගිණුම් නඩත්තු කිරීම, තැන්පතු සේවා (සුරැකුම්පත් ගබඩා කිරීම) සඳහා ගාස්තුවක් අය කළ හැකිය. කොටස් හුවමාරුව අතිරේක කොමිස් මුදලක් ලබා ගනී, එය කළමනාකරුගේ කොමිස් ගාස්තුවට ඇතුළත් නොවේ. විදේශ රටවල් සමඟ සසඳන විට, විශේෂයෙන් එක්සත් ජනපදය, වෙනම කඩදාසි මත ගෙවනු ලබන ස්ථාවර කොමිස් තිබේ. රුසියානු සමූහාණ්ඩුවේ, තත්වය වෙනස් වේ, සෑම ගනුදෙනුවක් සඳහාම සේවාදායකයා කොමිස් ගාස්තුවක් ගෙවනු ඇත.

ඔබ වැඩිපුර වෙළඳාම් කරන තරමට, තැරැව්කරුට ලැබෙන කොමිස් මුදල වැඩි වේ – ඔබ වැඩිපුර වෙළඳාම් කිරීම තැරැව්කරුට ප්රයෝජනවත් වන්නේ මන්දැයි තේරුම් ගැනීමට මෙය වැදගත් වේ.

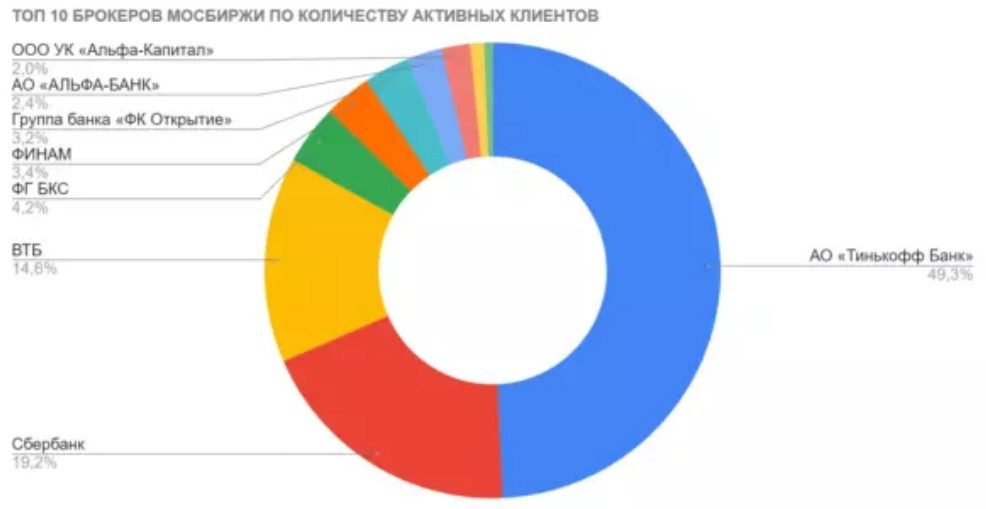

2021 අවසානය වන විට රුසියාවේ වඩාත්ම ජනප්රිය තැරැව්කරුවන් (ලාභදායී කියවන්න):

| ජනප්රිය තැරැව්කරුවන් | අගය කරන්න | ගනුදෙනුව ගාස්තු | නඩත්තුව (මාසය) | තැන්පතු සේවා |

| ටින්කොෆ් | “වෙළෙන්දා” | 0.025 – 0.05% | රූබල් 290. | නොමිලේ වේ |

| ටින්කොෆ් | “ආයෝජකයා” | 0.3% | නොමිලේ වේ | නොමිලේ වේ |

| VTB | “මගේ ඔන්ලයින්” | 0.05% | නොමිලේ වේ | නොමිලේ වේ |

| VTB | “වෘත්තීය ප්රමිතිය” | 0.015 – 0.0472% | නොමිලේ වේ | 150 rub. |

| BCS ආයෝජන ලෝකය | “වෙළෙන්දා” | 0.01 – 0.03% | 299 rub. | නොමිලේ වේ |

| BCS ආයෝජන ලෝකය | “ආයෝජකයා” | 0.1% | නොමිලේ වේ | නොමිලේ වේ |

| ඇල්ෆා බැංකුව | “තීරුබදු එම්” | 0.015 – 0.07% | රූබල් 290. | නොමිලේ වේ |

| ඇල්ෆා බැංකුව | “ගාස්තු එස්” | 0.03% | නොමිලේ වේ | නොමිලේ වේ |

| Sber බැංකුව | “ආයෝජකයා” | 0.018 – 0.3% | නොමිලේ වේ | නොමිලේ වේ |

කොටස්වල ආයෝජනය කර ඒවායේ වටිනාකම ඉහළ යන තෙක් බලා සිටින ආයෝජකයෙකු කළමනාකරුට ලාභදායී නොවන අතර උනන්දුවක් නොදක්වයි. ගනුදෙනුවල පිරිවැටුම වැඩි වන තරමට ඔහුගේ ඉපැයීම් වැඩි වේ!

වඩාත්ම ලාභදායී තැරැව්කාර කොමිෂන් සභා – සත්ය හෝ ප්රබන්ධ?

ඇත්ත වශයෙන්ම, සේවාදායකයා සඳහා ලාභදායී කොමිස් සරලව නොපවතී. ඕනෑම අවස්ථාවක, ආයෝජකයා කළමනාකරුට ගෙවනු ඇති අතර ලාභයෙන් අවශ්ය නොවේ. තැරැව්කරුගේ ආදායම සේවාදායකයාගේ ලාභයෙන් සමන්විත නොවේ, නමුත් ගිණුමේ සිදු කරන ලද මෙහෙයුම් ගණන.

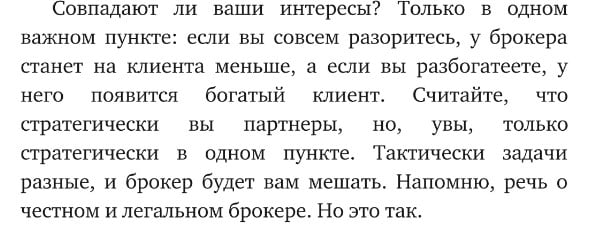

තැරැව්කරු ආයෝජකයාගේ මිතුරෙකු නොවේ, ගනුදෙනුව ලාභදායීද යන්න ඔහුට වැදගත් නොවේ. ඕනෑම අවස්ථාවක ඔහුගේ සහතික ගාස්තුව ඔහුට ලැබෙනු ඇත!

ආන්තික ණය දීම

කොටස් වෙලඳපොලවල වැඩි තරඟකාරිත්වය තීරුබදු වර්ධනයට බාධා කරයි, එයින් අදහස් කරන්නේ තැරැව්කරුවෙකු ලෙස මුදල් ඉපයීම වඩා දුෂ්කර බවයි. ආයෝජකයින් විසින් සිදු කරනු ලබන ගනුදෙනු පරිමාව වැඩි කිරීම සඳහා, තැරැව්කරුවන් ආන්තික ණය ලබා දෙයි. මුදල් හෝ සුරැකුම්පත් නිකුත් කරනු ලබන්නේ තැරැව්කරුගේ හෝ වෙනත් ගනුදෙනුකරුවන්ගේම ආයෝජනවල වියදමෙනි. එවැනි ණයක් ආයෝජකයාගේ වත්කම් මගින් සුරක්ෂිත කර ඇත. ආන්තිකය ප්රමාණය සාමාන්යයෙන් ඇපකර ප්රමාණය ඉක්මවයි. ආන්තික ණයක් ස්වයංක්රීයව සම්බන්ධ කිරීමේ විකල්පය බොහෝ තීරුබදු සැලසුම් වල පවතී. ගනුදෙනුව සම්පූර්ණ කිරීමට ප්රමාණවත් වත්කම් නොමැති නම්, අතිරේක අරමුදල් ස්වයංක්රීයව ඇතුල් කරනු ලැබේ. එහි ප්රතිඵලයක් වශයෙන්, තැරැව්කරුවන්ට ඔවුන්ගේම ප්රාග්ධනය හඳුන්වා දීමෙන් ණය සඳහා ඔවුන්ගේ පොලිය මෙන්ම ගනුදෙනුව සඳහා අමතර පොලියක් ලැබේ. ආයෝජනය සඳහා අරමුදල් වෙනත් ගනුදෙනුකරුවන්ගේ ගිණුම් වලින් ලබා ගන්නේ නම්, ඔවුන්ට අවම වශයෙන් 0 අනුපාතයක් ගෙවනු ලැබේ. වසරකට 05%. ද්විත්ව තැරැව්කාර ප්රතිලාභය පැහැදිලිය. උදාහරණයක් ලෙස, VTB බැංකුව වසරකට 16.8% ක අනුපාතයකින් රූබල් වලින් ආන්තික (මුදල්) ණයක් ලබා දෙයි (LONG – දිගු පිහිටීම), විදේශ මුදල් වලින් – 4.5%. බැංකු විවෘත කිරීම 16% සිට, විදේශ මුදලින් 3.7% සිට (තීරුබදු සැලැස්ම සහ ආරක්ෂාව මත පදනම්ව). සුරැකුම්පත් ආන්තික ණය (REPO) – VTB බැංකුව (SHORT – කෙටි ස්ථානය) – රුබල් වලින් 13%, විදේශ මුදල් වලින් – 4.5%. සාමාන්යයෙන් REPO නිකුත් කරනු ලබන්නේ කෙටි තනතුරක් සඳහා ය.

ආන්තික ණය දීම තවත් ලාභදායී, වාණිජමය වශයෙන් ලාභදායී තැරැව්කාර පියවරකි. කළමනාකරු ආන්තික ණයක් ලබා දෙන බවත්, එයින් තමාගේම පොලී, ගනුදෙනුව සඳහා අමතර පොලී ලැබෙන බවත්, මෙම සියලු මෙහෙයුම් සේවාදායකයාගේ වත්කම් මගින් සුරක්ෂිත කර ඇති බවත් පෙනී යයි.

කෙටි

කෙටි (කෙටි ස්ථාන හෝ විකුණුම්) යනු අමතර ආදායමක් සඳහා තැරැව්කරුවන් විසින් සපයන තවත් සේවාවකි. සමහර කොටස්වල වැටීමේ ප්රවණතාවය (අපේක්ෂාව) විට, ආයෝජකයා ඒවා විකිණීමට තීරණය කරයි. කළමනාකරුට උපදෙස් දීමට, කොටස් ණයට ගැනීමට, ඒවා විකිණීමට සහ ඒවායේ මිල තවදුරටත් පහත වැටෙන විට ඒවා නැවත මිලදී ගැනීමට හැකිය. එවැනි ගනුදෙනුවක වෙනස ආයෝජකයාගේ ඉපැයීම් වනු ඇත. ණය ආපසු ගෙවීමක් + ගනුදෙනුව සඳහා පොලී ලෙස තැරැව්කරුට ඔහුගේ කොටස් ලැබෙනු ඇත. කොටස් මිලෙන් වර්ධනය වුවහොත්, සේවාදායකයාට වඩා මිල අධික ලෙස මිලදී ගැනීමට සිදුවනු ඇත, එවැනි ගනුදෙනුවක ආරක්ෂාව ඔහුගේ වත්කම් වේ. තැරැව්කරුවකු යනු කවුද සහ හුවමාරුවේදී ඔහු කරන්නේ කුමක්ද: https://youtu.be/9-MfgQCTxJo

ආයෝජන නිෂ්පාදන

නිමි භාණ්ඩ යනු ස්වාධීන හෝ විශ්වාසවන්ත ඒවා අතර අතරමැදි ආයෝජන වේ. සේවාදායකයාට ආයෝජනය කළ යුතු වත්කම්, ලාභදායිත්වය සහ අවදානම් මට්ටම සහ නියමයන් තෝරා ගත හැකිය.

විශ්වාස කළමනාකරණය යනු වත්කම් සම්පූර්ණයෙන්ම කළමනාකරණය කිරීමට තැරැව්කරුවකුට උපදෙස් දීමකි. සාමාන්යයෙන්, විශ්වාස කළමණාකරන කාලය වසර 3 කි. ආදායම් ලැබීම සම්පූර්ණයෙන්ම කළමනාකරු මත රඳා පවතින අතර එය ආයෝජකයාට සහතික නොවන බව පැහැදිලිය.

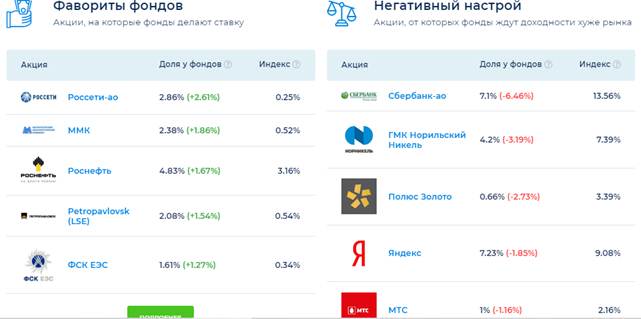

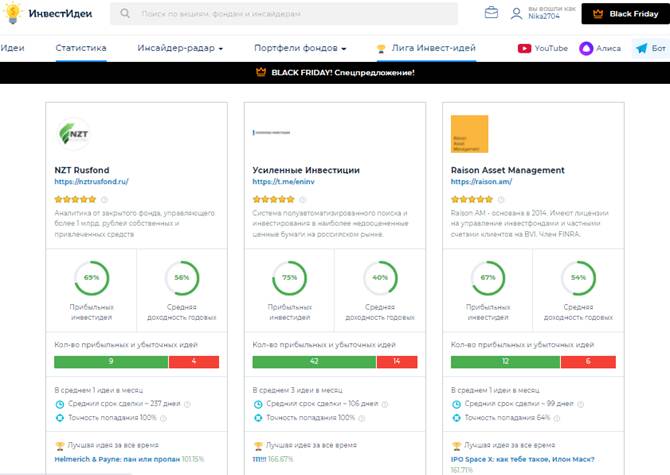

තැරැව්කරුවකු මෙන් නොව, වත්කම් කළමනාකරණය සඳහා සහතික කළ කොමිස් ගාස්තුව සහ ආයෝජකයා විසින් සිදු කරන ලද සෑම ගනුදෙනුවක් සඳහාම ආදායමක් ලබා නොගෙන කළමනාකරුට ගෙවනු ලැබේ. වැඩි ගනුදෙනුකරුවන් ආකර්ෂණය කර ගැනීම සඳහා සහ අරමුදල් පිරිවැටුම වැඩි කිරීම සඳහා, තැරැව්කරුවන් නව ආයෝජන නිෂ්පාදන සංවර්ධනය කරයි. ඔබට පෙනෙන පරිදි, ආයෝජන අදහස් % ඔවුන්ගේ ලාභදායීතාවයෙන් % ට වඩා බෙහෙවින් වැඩි ය:

තැරැව්කරුවෙකු හරහා වෙළඳාම් කිරීමේදී පාඩු අවම කර ගන්නේ කෙසේද – එය කළ හැකිද?

කොටස් හුවමාරුවේ වැඩ කිරීමට වත්කම් ආයෝජනය කිරීමට පෙර, ඔබ මූල්ය වෙළඳපොළ අධ්යයනය කළ යුතුය. කොටස් වෙළඳපොලේ වැඩ කිරීමට, පළමුවෙන්ම, ඔබට වඩාත්ම ලාභදායී නොව, ආයෝජනය සඳහා විශ්වාසදායක තැරැව්කරුවෙකු අවශ්ය වේ. කළමනාකරු සමඟ නිසි අන්තර්ක්රියා සඳහා, ඔබ තීරණය කළ යුතුය:

- ආයෝජනය කිරීමට කුමන වත්කම් (බැඳුම්කර, කොටස්, ආදිය), මුදල්;

- නිෂ්පාදනයේ අපේක්ෂිත ලාභදායීතාවය;

- ආයෝජන කොන්දේසි (සදාකාලික, ස්ථාවර).

ලේඛන ප්රවේශමෙන් අධ්යයනය කරන්න:

- කොන්ත්රාත්තුව අත්සන් කිරීමට පෙර, අවදානම් ප්රකාශය කියවීමට වග බලා ගන්න;

- කොන්ත්රාත්තුව අධ්යයනය කරන්න, කෙසේ සහ කවදාද යන්න සොයා බලන්න, ඇත්ත වශයෙන්ම අරමුදල් සම්පූර්ණයෙන්ම හෝ කොටසක් ආපසු ගැනීම සඳහා කොන්දේසි (ආයෝජන රක්ෂණය කර නැත!).

ආයෝජකයා සියලු කොන්දේසි සමඟ සෑහීමකට පත්වේ නම්, කොන්ත්රාත්තුව අත්සන් කර ගිණුමට අරමුදල් තැන්පත් කරනු ලැබේ. කොන්ත්රාත්තුව අත්සන් කිරීම දුරස්ථව සිදු කළ හැකිය. වරින් වර වාර්තාව, ගිණුමේ තත්ත්වය පරීක්ෂා කිරීම, කොටස් හුවමාරුවේ තැරැව්කරුවන් ඔබේ මූල්ය ගනුදෙනුවලින් කොපමණ මුදලක් උපයනවාද යන්න සැලකිල්ලට ගත යුතුය. කළමනාකරුගේ උපායමාර්ගය යුක්ති සහගත නොවන බව සේවාදායකයා සලකන්නේ නම්, වඩාත් හිතකර ගාස්තුවකට මාරුවීමේ විකල්පය සාකච්ඡා කළ යුතුය.

නිගමනය: ආයෝජකයින් වැඩි වැඩියෙන් වෙළඳාම් කිරීමට තැරැව්කරුවන් උනන්දු වෙති. ඔවුන්ගේ ඉපැයීම් සම්පූර්ණයෙන්ම රඳා පවතින්නේ සිදු කරන ලද ගනුදෙනු ගණන මත ය.

රුසියානු වෙළඳපොලේ, වඩාත්ම ජනප්රිය තැරැව්කාර සමාගම් කලාතුරකින් සිදු කරනු ලබන ගනුදෙනු වලින් ප්රතිශතයක් ගනී. නමුත් සේවාදායකයා සක්රීයව වෙළඳාම් කරන්නේ නම් සහ ගනුදෙනු විශාල ප්රමාණයක් සඳහා අවසන් කර ඇත්නම්, කොමිස් මුදල සැලකිය යුතු විය හැකිය. නව නිෂ්පාදන සංවර්ධනය සේවාදායක පදනම වැඩි කරයි, එබැවින් අරමුදල් පිරිවැටුම. රුසියාවේ වඩාත්ම ලාභදායී තැරැව්කරු පවා, පළමුවෙන්ම, තමන්ගේම ප්රතිලාභය ලබා ගැනීමටත්, දෙවනුව ආයෝජකයාගේ ප්රයෝජනය සඳහාත් ක්රියා කරයි. ඔහුගේ මුළු ආදායම සෑදී ඇත්තේ ඔහු විසින් සිදු කරන ලද ගනුදෙනුකරුවන් සංඛ්යාව සහ ගනුදෙනු නිසාය. තැරැව්කරුගේ ප්රධාන කාර්යය වන්නේ “රන් මධ්යන්ය” සොයා ගැනීම, වඩාත් ක්රියාශීලීව වෙළඳාම් කරන ගනුදෙනුකරුවන් ආකර්ෂණය කර ගැනීම, හැකි නම්, ස්ථාවර ආදායමක් ලබා දීම සහ ඔවුන්ගේ නීත්යානුකූල ගාස්තුව ලබා ගැනීමයි.

රුසියානු වෙළඳපොලේ, වඩාත්ම ජනප්රිය තැරැව්කාර සමාගම් කලාතුරකින් සිදු කරනු ලබන ගනුදෙනු වලින් ප්රතිශතයක් ගනී. නමුත් සේවාදායකයා සක්රීයව වෙළඳාම් කරන්නේ නම් සහ ගනුදෙනු විශාල ප්රමාණයක් සඳහා අවසන් කර ඇත්නම්, කොමිස් මුදල සැලකිය යුතු විය හැකිය. නව නිෂ්පාදන සංවර්ධනය සේවාදායක පදනම වැඩි කරයි, එබැවින් අරමුදල් පිරිවැටුම. රුසියාවේ වඩාත්ම ලාභදායී තැරැව්කරු පවා, පළමුවෙන්ම, තමන්ගේම ප්රතිලාභය ලබා ගැනීමටත්, දෙවනුව ආයෝජකයාගේ ප්රයෝජනය සඳහාත් ක්රියා කරයි. ඔහුගේ මුළු ආදායම සෑදී ඇත්තේ ඔහු විසින් සිදු කරන ලද ගනුදෙනුකරුවන් සංඛ්යාව සහ ගනුදෙනු නිසාය. තැරැව්කරුගේ ප්රධාන කාර්යය වන්නේ “රන් මධ්යන්ය” සොයා ගැනීම, වඩාත් ක්රියාශීලීව වෙළඳාම් කරන ගනුදෙනුකරුවන් ආකර්ෂණය කර ගැනීම, හැකි නම්, ස්ථාවර ආදායමක් ලබා දීම සහ ඔවුන්ගේ නීත්යානුකූල ගාස්තුව ලබා ගැනීමයි.