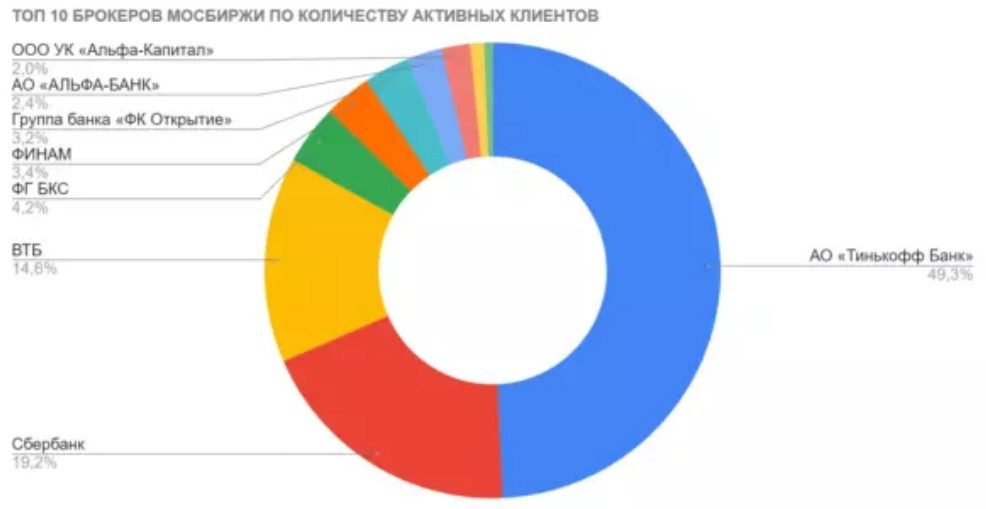

In vergelyking met 2020 het die aantal beleggers op die Moskou-beurs meer as verdriedubbel. Baie kliënte is beginners wat swak vertroud is met die aandelemark en met makelaars werk.

Wie is ‘n makelaar en hoe verdien hy

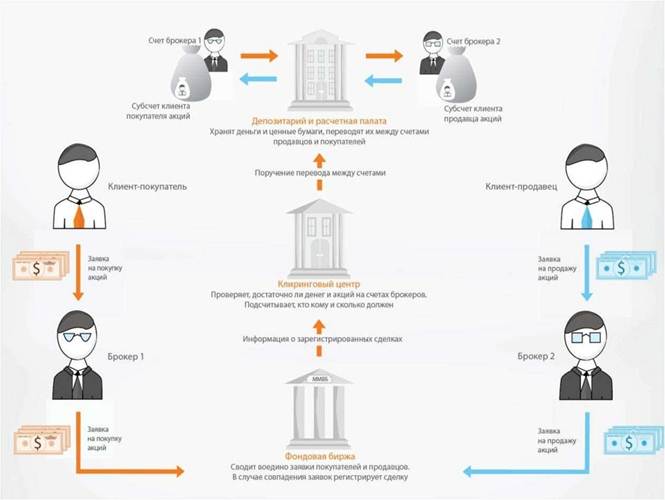

‘n Makelaar is ‘n regs- of natuurlike persoon wat finansiële transaksies namens en op koste van ‘n kliënt uitvoer. Vir die dienste wat gelewer word, ontvang hy ‘n kommissie waarvan die bedrag vasgestel word in die kontrak wat met die kliënt gesluit is. Die makelaar, in ooreenstemming met die wetgewing van die Russiese Federasie, moet ‘n lisensie van die Sentrale Bank hê. Benewens die basiese makelaarswerkpermit, kan daar lisensies wees vir handelaar- en bewaardersaktiwiteite, batebestuur, ens. Die lys van spesialiste wat deur die Sentrale Bank geakkrediteer is, kan gevind word op die webwerf van die reguleerder. Die aktiwiteit (werk) van ‘n makelaar word streng deur die wet gereguleer. Sommige beginners verwar die konsepte van makelaar en handelaar. ‘n Handelaar is ‘n privaat persoon wat, ten koste van sy kapitaal, besig is met die verkoop, aankoop van bates. Maar aangesien individue (sonder ‘n lisensie) nie kan bie nie, om transaksies op die aandelebeurs uit te voer, benodig hulle ook ‘n amptelike tussenganger – verkieslik ‘n winsgewende makelaar.

- aandele, beurs – ‘n spesialis wat bates verkry en verkoop namens ‘n kliënt, op die mees gunstige voorwaardes;

- krediet – kies ‘n leningsproduk op die gunstigste voorwaardes;

- verhuring (soortgelyk aan krediet ) – werk hoofsaaklik met regspersone;

- forex makelaar – werk op die Forex-beurs, valutatransaksies kan slegs deur geakkrediteerde persone uitgevoer word, dit wil sê makelaars;

- binêre (soortgelyk aan forex) – ‘n tussenganger tussen kliënte in die uitvoer van binêre opsies bedrywighede;

- kommersieel (besigheid) – kies huurders, kopers op die gebied van kommersiële eiendom, begin- of gereedgemaakte besigheid.

Hoe en waarop verdien ‘n makelaar

Die hoofdoel van enige besigheid is om wins te maak, die werk van ‘n makelaar is geen uitsondering nie. Professionele markdeelnemers ontvang inkomste op kommissie, marge-bedrywighede, die bekendstelling van persoonlike bates in die werk. ‘n Finansiële makelaar verkoop of verkry sekuriteite op die aandelebeurs op inisiatief, aansoek van die kliënt. Dit is die hoofverpligting, maar nie die enigste nie, die makelaar voer ook die volgende dienste uit en verskaf:

- opening en instandhouding van ‘n rekening;

- voorbereiding van verslae oor omset en balans van bates;

- finansiële advies oor handel;

- aandelemarkanalise;

- verkryging, verkoop van aandele op versoek van die kliënt;

- betaling van belasting;

- belastingopgawes indien.

[caption id="attachment_296" align="aligncenter" width="624"]Die leuse van enige makelaar is kommissie! Dit is immers van die kommissie dat hy sy hoofinkomste ontvang. En om jou kommissies te verdien, moet jy soveel kliënte as moontlik lok wat aktief handel dryf.

Makelaarskommissie

Kommissies vir ‘n transaksie verskil vir verskillende makelaars, daarbenewens kan ‘n fooi gehef word vir rekeninginstandhouding, depositodienste (berging van sekuriteite). Die aandelebeurs neem ‘n bykomende kommissie, wat nie by die kommissie van die bestuurder ingesluit is nie. In vergelyking met die buiteland, veral die Verenigde State, is daar vaste kommissies wat op ‘n aparte papier betaal word. In die Russiese Federasie is die situasie anders, vir elke transaksie sal die kliënt ‘n kommissiefooi betaal.

Hoe meer ambagte jy maak, hoe meer kommissie ontvang die makelaar – dit is belangrik om te verstaan hoekom dit voordelig is vir die makelaar dat jy baie handel dryf.

Die gewildste makelaars (lees winsgewend) in Rusland vanaf die einde van 2021:

| Gewilde makelaars | Koers | Transaksie fooi | Onderhoud (maand) | Bewaardienste |

| Tinkoff | “handelaar” | 0,025 – 0,05% | 290 roebels. | Is gratis |

| Tinkoff | “Belegger” | 0,3% | Is gratis | Is gratis |

| VTB | “My aanlyn” | 0,05% | Is gratis | Is gratis |

| VTB | “Professionele standaard” | 0,015 – 0,0472% | Is gratis | 150 vryf. |

| BCS World of Investments | “handelaar” | 0,01 – 0,03% | 299 roebels. | Is gratis |

| BCS World of Investments | “Belegger” | 0,1% | Is gratis | Is gratis |

| Alfa Bank | “Tarief M” | 0,015 – 0,07% | 290 roebels. | Is gratis |

| Alfa Bank | “Tarief S” | 0,03% | Is gratis | Is gratis |

| Sberbank | “Belegger” | 0,018 – 0,3% | Is gratis | Is gratis |

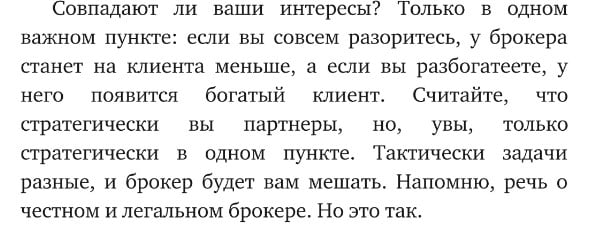

’n Belegger wat in aandele belê het en wag dat hul waarde moet styg, is nie winsgewend nie en nie vir die bestuurder interessant nie. Hoe groter die omset op transaksies, hoe groter is sy verdienste!

Die mees winsgewende makelaarskommissies – feit of fiksie?

Trouens, winsgewende kommissies vir die kliënt bestaan eenvoudig nie. In elk geval sal die belegger die bestuurder betaal en nie noodwendig uit die wins nie. Die makelaar se inkomste bestaan nie uit die kliënt se wins nie, maar uit die aantal bewerkings wat op die rekening uitgevoer word.

Die makelaar is nie ‘n vriend vir die belegger nie, dit maak nie vir hom saak of die transaksie winsgewend was nie. Hy sal in elk geval sy gewaarborgde fooi ontvang!

Marge uitleen

Groter mededinging in die aandelemarkte hou die groei van tariewe terug, wat beteken dat dit moeiliker is om geld as makelaar te maak. Om die volume transaksies wat deur beleggers uitgevoer word, te verhoog, bied makelaars margelenings aan. Kontant of sekuriteite word uitgereik ten koste van die makelaar of ander kliënte se eie beleggings. So ‘n lening word verseker deur die belegger se bates. Die bedrag van die marge oorskry gewoonlik die bedrag van die kollaterale. Die opsie om ‘n margelening outomaties te koppel is teenwoordig in baie tariefplanne. As daar nie genoeg bates is om die transaksie te voltooi nie, word bykomende fondse outomaties ingevoer. Gevolglik ontvang makelaars hul rente op die lening deur hul eie kapitaal in te stel, asook bykomende rente vir die transaksie. As fondse vir belegging uit die rekeninge van ander kliënte geneem word, word hulle ‘n minimum koers van 0 betaal, 05% per jaar. Die dubbele makelaarsvoordeel is voor die hand liggend. Byvoorbeeld, VTB Bank bied ‘n marge (kontant) lening in roebels teen ‘n koers van 16,8% per jaar (LANK – lang posisie), in buitelandse valuta – 4,5%. Bankopening vanaf 16%, in buitelandse valuta vanaf 3,7% (afhangende van die tariefplan en sekuriteit). Sekuriteitsmarge-lening (REPO) – VTB Bank (KORT – kort posisie) – 13% in roebels, in buitelandse valuta – 4,5%. Gewoonlik word REPO uitgereik vir ‘n kort posisie.

Margeleen is nog ‘n winsgewende, kommersieel winsgewende makelaarsbeweging. Dit blyk dat die bestuurder ‘n margelening verskaf, sy eie rente daaruit ontvang, bykomende rente op die transaksie, en al hierdie bedrywighede word deur die kliënt se bates verseker.

Kort

Kort (kort posisies of verkope) is nog ‘n diens wat deur makelaars verskaf word vir bykomende inkomste. Wanneer die tendens (verwagting) van die val van sekere aandele, die belegger besluit om hulle te verkoop. Die bestuurder kan raad gee, aandele leen, dit verkoop, en wanneer hul prys verder daal, dit weer koop. Die verskil van so ‘n transaksie sal die belegger se verdienste wees. Die makelaar sal sy aandele as ‘n leningterugbetaling + rente vir die transaksie ontvang. As die aandele in prys groei, dan sal die kliënt duurder moet koop, die sekuriteit van so ‘n transaksie is sy bates. Wie is ‘n makelaar en wat doen hy op die beurs: https://youtu.be/9-MfgQCTxJo

Beleggingsprodukte

Voltooide produkte is intermediêre beleggings tussen onafhanklike of betroubares. Die kliënt kan kies in watter bates om te belê, die vlak van winsgewendheid en risiko, en die terme.

Trustbestuur is ‘n opdrag aan ‘n makelaar om bates ten volle te bestuur. Tipies is die termyn van trustbestuur 3 jaar. Dit is duidelik dat die ontvangs van inkomste geheel en al van die bestuurder afhang en dit is nie aan die belegger gewaarborg nie.

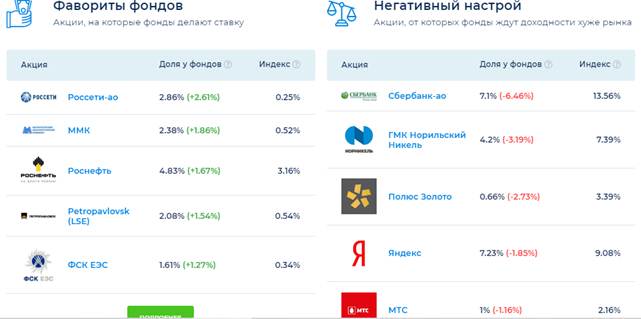

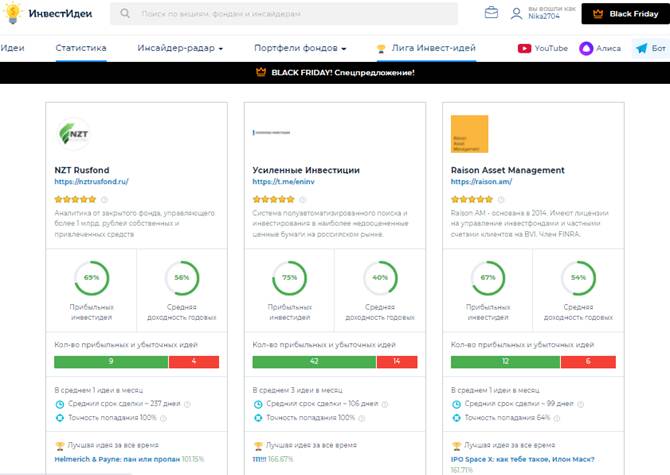

Anders as ‘n makelaar, sal die gewaarborgde kommissiefooi vir batebestuur en vir elke transaksie wat deur die belegger gemaak word, sonder om inkomste te ontvang, aan die bestuurder betaal word. Om meer kliënte te lok, en dus die omset van fondse te verhoog, ontwikkel makelaars nuwe beleggingsprodukte. Soos jy kan sien, is % van beleggingsidees baie hoër as % van hul winsgewendheid:

Hoe om verliese te verminder wanneer jy deur ‘n makelaar handel dryf – is dit moontlik

Voordat jy bates belê om op die aandelebeurs te werk, moet jy die finansiële mark bestudeer. Om op die aandelemark te werk, het jy eerstens nie die winsgewendste nodig nie, maar ‘n betroubare makelaar vir belegging. Vir behoorlike interaksie met die bestuurder, moet jy besluit:

- watter bates om in te belê (effekte, aandele, ens.), geldeenheid;

- die gewenste winsgewendheid van die produk;

- beleggingsvoorwaardes (ewigdurend, vas).

Bestudeer die dokumente noukeurig:

- lees die risikoverklaring voordat u die kontrak onderteken;

- bestudeer die kontrak, vind uit hoe en wanneer, die voorwaardes vir die werklike onttrekking van die hele of ‘n deel van die fondse (beleggings is nie verseker nie!).

As die belegger met al die voorwaardes tevrede is, word die kontrak onderteken en fondse word in die rekening inbetaal. Die ondertekening van die kontrak kan op afstand plaasvind. Dit is nodig om die verslag, die stand van die rekening periodiek na te gaan, in ag te neem hoeveel makelaars op die aandelebeurs op jou finansiële transaksies verdien. Indien die kliënt van mening is dat die bestuurder se strategie nie geregverdig is nie, moet die opsie om na ‘n gunstiger tarief oor te skakel, bespreek word.

Gevolgtrekking: makelaars stel belang in beleggers wat meer en meer gereeld handel dryf. Hul verdienste hang geheel en al af van die aantal transaksies wat gemaak is.

Op die Russiese mark neem die gewildste makelaarsmaatskappye breuke van ‘n persentasie transaksies wat selde uitgevoer word. Maar as die kliënt aktief handel dryf en transaksies vir groot bedrae aangegaan word, kan die kommissie aansienlik wees. Die ontwikkeling van nuwe produkte verhoog die kliëntebasis, en dus die omset van fondse. Selfs die mees winsgewende makelaar in Rusland werk om eerstens sy eie voordeel te verkry, en tweedens tot voordeel van die belegger. Alhoewel dit juis is as gevolg van die aantal kliënte en transaksies wat deur hom uitgevoer word dat sy totale inkomste gevorm word. Die hooftaak van die makelaar is om ‘n “goue middeweg” te vind, meer aktief handelskliënte te lok, hulle te voorsien van ‘n stabiele inkomste, indien moontlik, en hul wettige fooi te ontvang.

Op die Russiese mark neem die gewildste makelaarsmaatskappye breuke van ‘n persentasie transaksies wat selde uitgevoer word. Maar as die kliënt aktief handel dryf en transaksies vir groot bedrae aangegaan word, kan die kommissie aansienlik wees. Die ontwikkeling van nuwe produkte verhoog die kliëntebasis, en dus die omset van fondse. Selfs die mees winsgewende makelaar in Rusland werk om eerstens sy eie voordeel te verkry, en tweedens tot voordeel van die belegger. Alhoewel dit juis is as gevolg van die aantal kliënte en transaksies wat deur hom uitgevoer word dat sy totale inkomste gevorm word. Die hooftaak van die makelaar is om ‘n “goue middeweg” te vind, meer aktief handelskliënte te lok, hulle te voorsien van ‘n stabiele inkomste, indien moontlik, en hul wettige fooi te ontvang.