Vuoteen 2020 verrattuna sijoittajien määrä Moskovan pörssissä on yli kolminkertaistunut. Monet asiakkaat ovat aloittelijoita, jotka ovat huonosti perehtyneet osakemarkkinoihin ja työskentelemään välittäjien kanssa.

Kuka on välittäjä ja miten hän ansaitsee rahaa

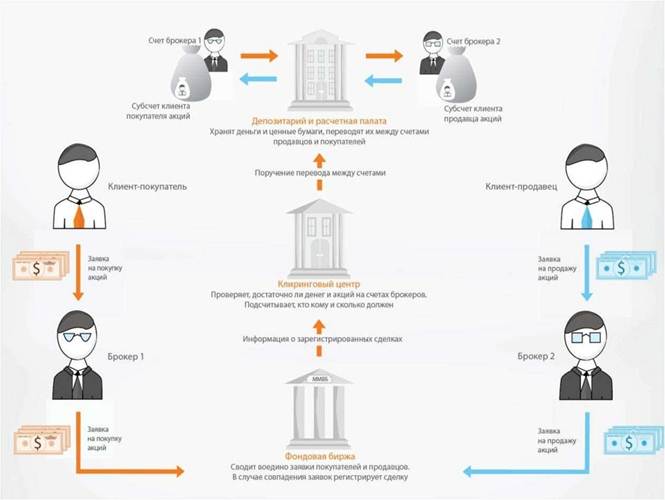

Välittäjä on oikeushenkilö tai henkilö, joka suorittaa rahoitustoimia asiakkaan puolesta ja kustannuksella. Hän saa tarjotuista palveluista palkkion, jonka määrä vahvistetaan asiakkaan kanssa tehdyssä sopimuksessa. Välittäjällä on Venäjän federaation lainsäädännön mukaisesti oltava keskuspankin lupa. Päävälitystyöluvan lisäksi voi olla lupia jälleenmyyjä- ja säilytystoimintaan, omaisuudenhoitoon jne. Luettelo keskuspankin akkreditoimista asiantuntijoista löytyy sääntelijän verkkosivuilta. Välittäjän toimintaa (työtä) säätelee tiukasti lailla. Jotkut aloittelijat sekoittavat välittäjän ja kauppiaan käsitteet. Elinkeinonharjoittaja on yksityinen henkilö, joka pääomaansa käyttäen harjoittaa omaisuuden myyntiä ja ostoa. Mutta koska yksityishenkilöt (ilman lisenssiä) eivät voi osallistua huutokauppaan,pörssissä tapahtuvien liiketoimien suorittamiseksi he tarvitsevat myös virallisen välittäjän – mieluiten kannattavan välittäjän.

- osake, pörssi – asiantuntija, joka ostaa ja myy omaisuutta asiakkaan puolesta edullisimmilla ehdoilla;

- luotto – valitsee luottotuotteen edullisimmilla ehdoilla;

- leasing (samanlainen kuin luotto ) – toimii pääasiassa juridisten henkilöiden kanssa;

- forex-välittäjä – työ Forex-pörssissä, vain valtuutetut henkilöt, toisin sanoen välittäjät, voivat suorittaa valuuttakauppoja;

- binääri (samanlainen kuin forex) – välittäjä asiakkaiden välillä binäärioptioiden toiminnassa;

- kaupallinen (liiketoiminta) – suorittaa vuokralaisten, ostajien valinnan liikekiinteistöjen, aloitus- tai valmiin liiketoiminnan alalla.

Miten ja millä välittäjä ansaitsee rahaa

Minkä tahansa yrityksen päätavoite on tuottaa voittoa, välittäjän työ ei ole poikkeus. Ammattimaiset markkinatoimijat saavat tuloja palkkioista, marginaalioperaatioista ja henkilökohtaisen omaisuuden käyttöönotosta. Rahoitusvälittäjä myy tai ostaa arvopapereita pörssissä asiakkaan aloitteesta. Tämä on päävelvoite, mutta ei ainoa, ja välittäjä suorittaa ja tarjoaa myös seuraavat palvelut:

- tilin avaaminen ja ylläpito;

- raporttien laatiminen liikevaihdosta ja omaisuuden taseesta;

- kauppaa koskeva rahoitusneuvonta;

- osakemarkkinoiden analyytikko;

- osakkeiden osto, myynti asiakkaan pyynnöstä;

- verojen maksaminen;

- antaa veroilmoituksia.

Minkä tahansa välittäjän motto on provisio! Loppujen lopuksi hän saa päätulonsa palkkiosta. Ja ansaitaksesi palkkiosi, sinun täytyy houkutella mahdollisimman paljon asiakkaita, jotka käyvät kauppaa aktiivisesti.

Välityspalkkio

Kaupan palkkiot ovat erilaisia eri välittäjillä, lisäksi voidaan periä maksu tilin ylläpidosta, säilytyspalveluista (arvopapereiden säilytys). Pörssi ottaa lisäpalkkion, joka ei sisälly johtajan palkkioon. Jos verrataan ulkomaihin, erityisesti Yhdysvaltoihin, siellä on kiinteät palkkiot, jotka maksetaan erillisellä paperilla. Venäjän federaatiossa tilanne on toinen, asiakas maksaa palkkion jokaisesta tehdystä kaupasta. Kuinka

Mitä enemmän kauppoja teet, sitä enemmän provisiota välittäjä saa – tämä on tärkeää ymmärtääksesi, miksi välittäjälle on hyödyllistä käydä kauppaa paljon.

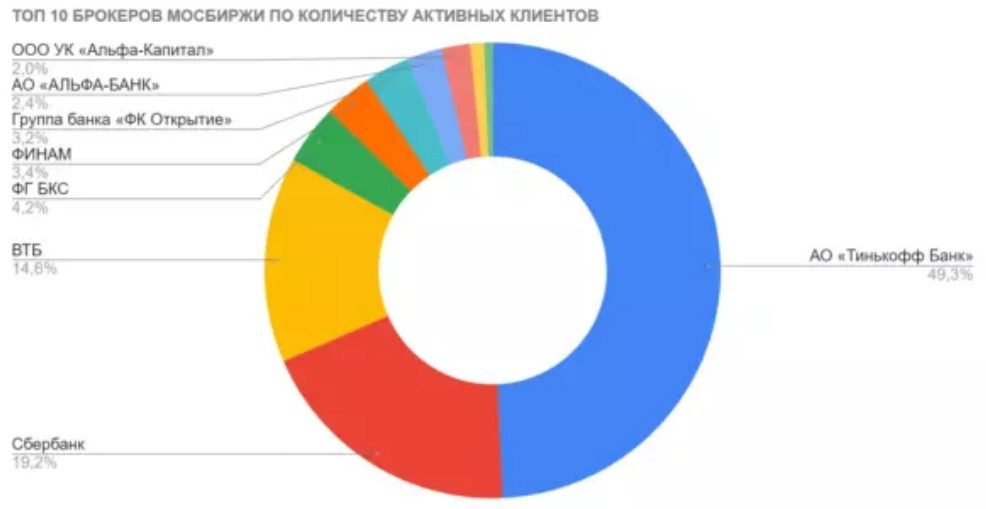

Suosituimmat välittäjät (lue kannattavat) Venäjällä vuoden 2021 lopussa:

| Suositut välittäjät | Rate | Provisio kauppaa kohden | Palvelu (kuukausi) | Talletuspalvelut |

| Tinkoff | ”Kauppias” | 0,025 – 0,05 % | RUB 290 | on ilmainen |

| Tinkoff | ”Sijoittaja” | 0,3 % | on ilmainen | on ilmainen |

| VTB | ”Oma netti” | 0,05 % | on ilmainen | on ilmainen |

| VTB | ”Ammattistandardi” | 0,015 – 0,0472 % | on ilmainen | RUB 150 |

| BCS World of Investments | ”Kauppias” | 0,01 – 0,03 % | 299 r | on ilmainen |

| BCS World of Investments | ”Sijoittaja” | 0,1 % | on ilmainen | on ilmainen |

| Alfa Pankki | ”tariffi M” | 0,015 – 0,07 % | RUB 290 | on ilmainen |

| Alfa Pankki | ”Tariffi S” | 0,03 % | on ilmainen | on ilmainen |

| Sberbank | ”Sijoittaja” | 0,018 – 0,3 % | on ilmainen | on ilmainen |

Sijoittaja, joka on sijoittanut osakkeisiin ja odottaa niiden arvon nousua, ei ole kannattavaa eikä kiinnosta johtajaa. Mitä enemmän liiketoimien liikevaihtoa, sitä enemmän hänen tulojaan!

Kannattavimmat välittäjän palkkiot – totuus vai fiktio?

Itse asiassa kannattavia palkkioita asiakkaalle ei yksinkertaisesti ole olemassa. Joka tapauksessa sijoittaja maksaa johtajalle, eikä välttämättä voitosta. Välittäjän tulot eivät muodostu asiakkaan ansaitsemasta voitosta, vaan tilillä tehtyjen tapahtumien määrästä.

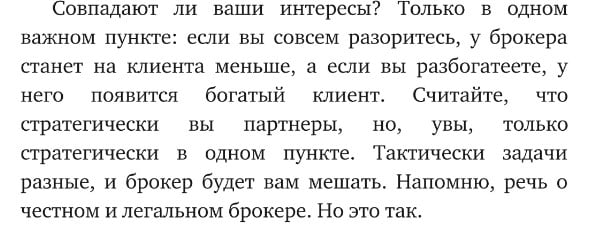

Välittäjä ei ole sijoittajan ystävä, hänelle ei ole väliä, oliko kauppa kannattava. Hän saa takuumaksunsa joka tapauksessa!

Marginaalilainaa

Voimakas kilpailu osakemarkkinoilla hidastaa tariffien kasvua, mikä tarkoittaa, että välittäjän on vaikeampi tehdä rahaa. Sijoittajien suorittamien transaktioiden määrän lisäämiseksi välittäjät tarjoavat marginaalilainoja. Käteistä tai arvopapereita lasketaan liikkeeseen välittäjän omien sijoitusten tai muiden asiakkaiden kustannuksella. Tällaisen lainan vakuus on sijoittajan omaisuutta. Marginaalin määrä on yleensä suurempi kuin vakuuden määrä. Mahdollisuus liittää automaattisesti marginaalilaina on olemassa monissa tariffisuunnitelmissa. Jos omaisuutta ei ole tarpeeksi tapahtumaa varten, lisää varoja lisätään automaattisesti. Tämän seurauksena välittäjät saavat lainasta korkonsa, oman pääomansa sisääntulon, sekä lisäkorot liiketoimesta. Jos sijoitusvaroja otetaan muiden asiakkaiden tileiltä, heille maksetaan vähintään 0,05 % vuodessa. Välityksen kaksinkertainen hyöty on selvä. Esimerkiksi VTB Bank tarjoaa marginaalin (käteis) lainan ruplissa korolla 16,8% vuodessa (LONG – pitkä positio), ulkomaan valuutassa – 4,5%. Otkritie Bank alkaen 16%, ulkomaan valuutassa alkaen 3,7% (riippuen tariffisuunnitelmasta ja vakuuksista). Arvopaperimarginaalilaina (REPO) – VTB Bank (SHORT – lyhyt positio) – 13% ruplissa, ulkomaan valuutassa – 4,5%. Yleensä REPO lasketaan liikkeeseen täsmälleen lyhyelle positiolle.Yleensä REPO lasketaan liikkeeseen täsmälleen lyhyelle positiolle.Yleensä REPO lasketaan liikkeeseen täsmälleen lyhyelle positiolle.

Marginaalilaina on toinen kannattava, kaupallisesti kannattava välitysliike. Osoittautuu, että johtaja antaa marginaalilainan, saa siitä oman koron, lisäkorot kaupasta, ja kaikki nämä toiminnot on vakuutettu asiakkaan varoilla.

Lyhyt

Short (short or sell) on toinen välittäjien tarjoama palvelu lisätulojen saamiseksi. Jos tietyillä osakkeilla on taipumus (odotus) laskea, sijoittaja päättää myydä ne. Johtaja voi antaa neuvoja, lainata osakkeita, myydä ne ja kun niiden hinta laskee edelleen, ostaa ne uudelleen. Ero tällaisesta liiketoimesta on sijoittajan tulot. Välittäjä saa osakkeensa lainan lyhennyksenä + koron kaupasta. Jos osakkeet nousevat, asiakkaan on ostettava korkeammalla hinnalla, tällaisen kaupan turva on hänen omaisuutensa. Kuka on välittäjä ja mitä hän tekee pörssissä: https://youtu.be/9-MfgQCTxJo

Sijoitustuotteet

Valmiit tuotteet ovat välisijoituksia itsenäisten tai luotettavien välillä. Asiakas voi itse valita mihin omaisuuteen sijoittaa, kannattavuus- ja riskitason sekä ehdot.

Luottamuksen hallinta on toimeksianto välittäjälle luovuttaa omaisuus kokonaisuudessaan. Luottamusaika on pääsääntöisesti 3 vuotta. On selvää, että tulojen saaminen riippuu täysin johtajasta, eikä sitä ole taattu sijoittajalle.

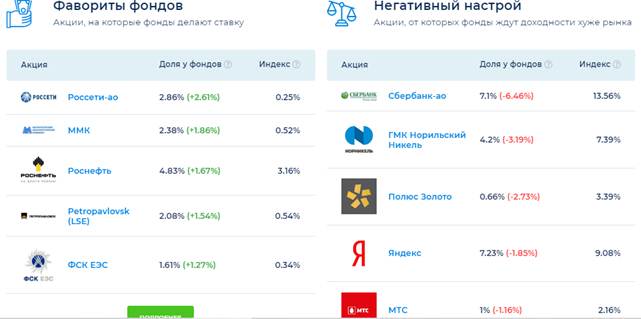

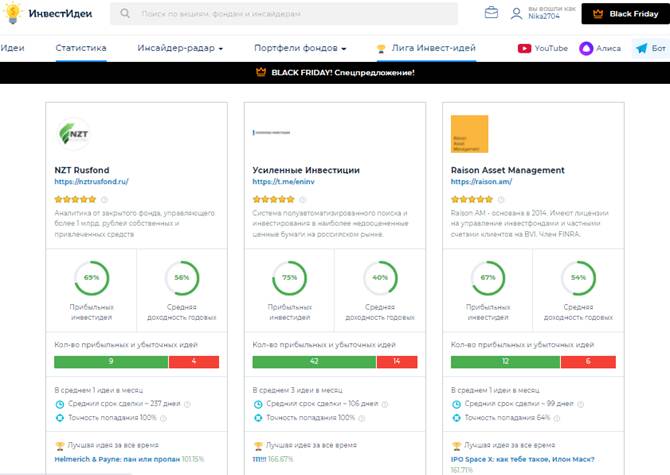

Toisin kuin välittäjä, sijoittaja maksaa taatun provision omaisuudenhoidosta ja jokaisesta tehdystä kaupasta ilman tuloa hoitajalle. Meklarit kehittävät uusia sijoitustuotteita houkutellakseen lisää asiakkaita ja siten lisätäkseen rahastojen kiertoa. Kuten näette, sijoitusideoiden prosenttiosuus on paljon suurempi kuin niiden kannattavuuden prosenttiosuus:

ovat toinen tuote, josta välittäjät ansaitsevat [ / kuvateksti]

Kuinka minimoida tappiot, kun käydään kauppaa välittäjän kautta – onko se mahdollista

Ennen kuin sijoitat varoja työskennelläksesi pörssissä, sinun on tutkittava rahoitusmarkkinoita. Osakemarkkinoilla työskennelläksesi tarvitset ensinnäkin ei tuottoisimman, vaan luotettavan sijoitusvälittäjän. Oikean vuorovaikutuksen saamiseksi esimiehen kanssa sinun on päätettävä:

- mihin omaisuuteen sijoittaa (joukkovelkakirjat, osakkeet jne.), valuutta;

- tuotteen haluttu kannattavuus;

- sijoitusehdot (rajoittamaton, kiinteä).

Tutustu asiakirjoihin huolellisesti:

- ennen sopimuksen allekirjoittamista, muista lukea riskivakuutus;

- perehdy sopimukseen, selvitä miten ja milloin, ehdot voidaan todella peruuttaa kokonaan tai osittain (sijoituksia ei ole vakuutettu!).

Jos kaikki sijoittajan ehdot täyttyvät, sopimus allekirjoitetaan ja varat talletetaan tilille. Sopimuksen allekirjoittaminen voi tapahtua etänä. Sinun on tarkistettava säännöllisesti raportti, tilin tila ja otettava huomioon, kuinka paljon välittäjät ansaitsevat pörssissäsi rahoitustapahtumistasi. Jos asiakas katsoo, että johtajan strategia ei ole perusteltu, tulee keskustella mahdollisuudesta siirtyä edullisempaan tariffiin.

Johtopäätös: välittäjät ovat kiinnostuneita siitä, että sijoittajat käyvät kauppaa yhä useammin. Heidän tulonsa riippuvat täysin tehtyjen kauppojen määrästä.

Venäjän markkinoilla kysytyimmät pankkiiriliikkeet ottavat vain murto-osan harvoin toteutetuista kaupoista. Mutta jos asiakas käy kauppaa aktiivisesti ja liiketoimia tehdään suurille summille, palkkio voi olla merkittävä. Uusien tuotteiden kehittäminen lisää asiakaskuntaa ja siten myös varojen kiertoa. Jopa Venäjän kannattavin välittäjä työskentelee saadakseen ennen kaikkea oman edun ja jo toissijaisesti sijoittajan edun. Vaikka hänen kokonaistulonsa muodostuvat juuri asiakkaiden lukumäärästä ja hänen suorittamistaan liiketoimista. Välittäjän päätehtävänä on löytää ”kultainen keskitie”, houkutella aktiivisemmin kauppaa käyviä asiakkaita, tarjota heille mahdollisuuksien mukaan vakaat tulot ja saada lakipalkkio.

Venäjän markkinoilla kysytyimmät pankkiiriliikkeet ottavat vain murto-osan harvoin toteutetuista kaupoista. Mutta jos asiakas käy kauppaa aktiivisesti ja liiketoimia tehdään suurille summille, palkkio voi olla merkittävä. Uusien tuotteiden kehittäminen lisää asiakaskuntaa ja siten myös varojen kiertoa. Jopa Venäjän kannattavin välittäjä työskentelee saadakseen ennen kaikkea oman edun ja jo toissijaisesti sijoittajan edun. Vaikka hänen kokonaistulonsa muodostuvat juuri asiakkaiden lukumäärästä ja hänen suorittamistaan liiketoimista. Välittäjän päätehtävänä on löytää ”kultainen keskitie”, houkutella aktiivisemmin kauppaa käyviä asiakkaita, tarjota heille mahdollisuuksien mukaan vakaat tulot ja saada lakipalkkio.