Miðað við árið 2020 hefur fjöldi fjárfesta í kauphöllinni í Moskvu meira en þrefaldast. Margir viðskiptavinir eru byrjendur sem eru illa kunnir á hlutabréfamarkaði og vinna með miðlara.

Hver er miðlari og hvernig græðir hann

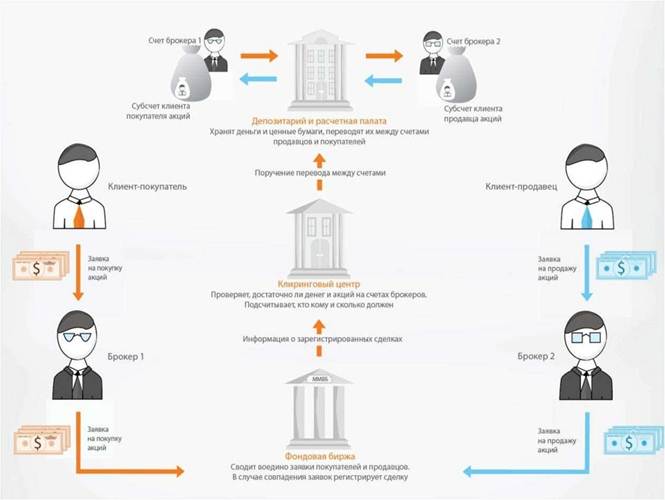

Miðlari er lögaðili eða einstaklingur sem stundar fjármálaviðskipti fyrir hönd og á kostnað viðskiptavinar. Fyrir veitta þjónustu fær hann þóknun sem er ákveðin í samningi sem gerður er við viðskiptavininn. Miðlari, í samræmi við löggjöf Rússlands, verður að hafa leyfi frá Seðlabankanum. Auk grunnatvinnuleyfis í miðlun geta verið leyfi fyrir sölu- og vörslustarfsemi, eignastýringu o.fl. Lista yfir faggilda sérfræðinga Seðlabankans má finna á heimasíðu eftirlitsins. Starfsemi (starf) miðlara er stranglega stjórnað í lögum. Sumir byrjendur rugla saman hugtökum miðlara og kaupmanns. Kaupmaður er einstaklingur sem á kostnað fjármagns síns hefur með höndum sölu, kaup á eignum. En þar sem einstaklingar (án leyfis) geta ekki boðið, til að framkvæma viðskipti í kauphöllinni þurfa þeir líka opinberan millilið – helst arðbæran miðlara.

- hlutabréf, kauphöll – sérfræðingur sem kaupir og selur eignir fyrir hönd viðskiptavinar á hagstæðustu kjörum;

- lánsfé – velur lánsvöru á hagstæðustu kjörunum;

- útleiga (svipað og lánsfé ) – vinnur aðallega með lögaðilum;

- gjaldeyrismiðlari – vinna á gjaldeyrisviðskiptum, gjaldeyrisviðskipti geta aðeins farið fram af viðurkenndum einstaklingum, það er miðlari;

- tvöfaldur (svipað og fremri) – milliliður milli viðskiptavina við að framkvæma viðskipti með tvöfalda valkosti;

- auglýsing (viðskipti) – velur leigjendur, kaupendur á sviði atvinnuhúsnæðis, sprotafyrirtæki eða tilbúin viðskipti.

Hvernig og á hvað græðir miðlari

Meginmarkmið hvers fyrirtækis er að græða, starf miðlara er engin undantekning. Faglegir markaðsaðilar fá tekjur af þóknun, framlegðaraðgerðum, innleiðingu persónulegra eigna í starfið. Fjármálamiðlari selur eða kaupir verðbréf í kauphöll að frumkvæði, umsókn viðskiptavinar. Þetta er aðalskyldan, en ekki sú eina, miðlarinn sinnir og veitir einnig eftirfarandi þjónustu:

- opnun og viðhald reiknings;

- gerð skýrslna um veltu og stöðu eigna;

- fjármálaráðgjöf um viðskipti;

- greiningar á hlutabréfamarkaði;

- kaup, sala hlutabréfa að beiðni viðskiptavinar;

- greiðsla skatta;

- skilar skattframtölum.

[caption id="attachment_296" align="aligncenter" width="624"]Einkunnarorð hvers miðlara er þóknun! Enda er það af þóknuninni sem hann fær aðaltekjur sínar. Og til þess að vinna sér inn þóknun þína þarftu að laða að eins marga viðskiptavini og mögulegt er sem stunda virkan viðskipti.

Verðbréfaþóknun

Þóknun fyrir viðskipti eru mismunandi fyrir mismunandi miðlara, auk þess getur verið innheimt gjald fyrir reikningshald, vörsluþjónustu (geymslu verðbréfa). Kauphöllin tekur aukaþóknun sem er ekki innifalin í þóknun umsjónarmanns. Í samanburði við erlend lönd, einkum Bandaríkin, eru fastar þóknanir, greiddar á sérstökum pappír. Í Rússlandi er ástandið öðruvísi, fyrir hverja viðskipti greiðir viðskiptavinurinn þóknun.

Því fleiri viðskipti sem þú gerir, því meiri þóknun fær miðlarinn – þetta er mikilvægt til að skilja hvers vegna það er gagnlegt fyrir miðlarann að þú átt viðskipti mikið.

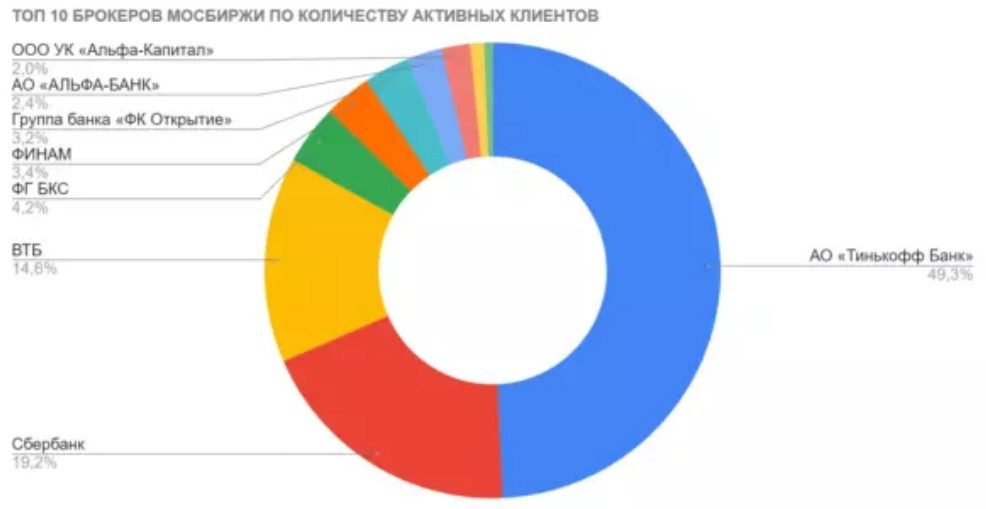

Vinsælustu miðlararnir (lesið arðbærir) í Rússlandi í lok árs 2021:

| Vinsælir miðlarar | Gefa | Viðskiptagjald | Viðhald (mánuður) | Vörsluþjónusta |

| Tinkoff | “Svikari” | 0,025 – 0,05% | 290 rúblur. | er ókeypis |

| Tinkoff | “Fjárfestir” | 0,3% | er ókeypis | er ókeypis |

| VTB | “Mitt á netinu” | 0,05% | er ókeypis | er ókeypis |

| VTB | “Professional Standard” | 0,015 – 0,0472% | er ókeypis | 150 nudda. |

| BCS World of Investments | “Svikari” | 0,01 – 0,03% | 299 nudda. | er ókeypis |

| BCS World of Investments | “Fjárfestir” | 0,1% | er ókeypis | er ókeypis |

| Alfa banki | “Gjaldskrá M” | 0,015 – 0,07% | 290 rúblur. | er ókeypis |

| Alfa banki | “Gjaldskrá S” | 0,03% | er ókeypis | er ókeypis |

| Sberbank | “Fjárfestir” | 0,018 – 0,3% | er ókeypis | er ókeypis |

Fjárfestir sem hefur fjárfest í hlutabréfum og bíður eftir að verðmæti þeirra hækki er ekki arðbær og ekki áhugaverður fyrir stjórnandann. Því meiri velta á viðskiptum, því meiri tekjur hans!

Arðbærustu miðlaraþóknun – staðreynd eða skáldskapur?

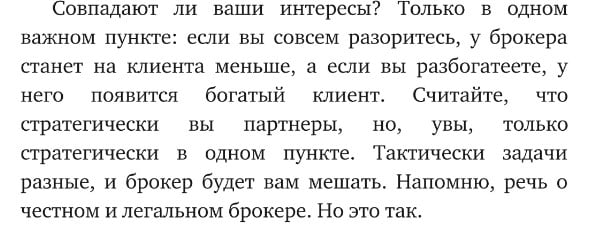

Reyndar eru arðbær þóknun fyrir viðskiptavininn einfaldlega ekki til. Í öllum tilvikum mun fjárfestirinn greiða stjórnandanum og ekki endilega af hagnaðinum. Tekjur miðlara samanstanda ekki af hagnaði viðskiptavinarins heldur fjölda aðgerða sem gerðar eru á reikningnum.

Miðlarinn er ekki vinur fjárfestisins, það skiptir hann ekki máli hvort viðskiptin hafi verið arðbær. Hann fær sitt tryggða gjald í öllum tilvikum!

Framlegðarlán

Meiri samkeppni á hlutabréfamörkuðum heldur aftur af vexti gjaldskrár, sem þýðir að erfiðara er að græða peninga sem miðlari. Til að auka magn viðskipta sem fjárfestar framkvæma bjóða miðlarar framlegðarlán. Handbært fé eða verðbréf eru gefin út á kostnað eigin fjárfestinga miðlara eða annarra viðskiptavina. Slíkt lán er tryggt með eignum fjárfestis. Magn framlegðar er venjulega umfram upphæð trygginga. Möguleikinn á að tengja veðlán sjálfkrafa er til staðar í mörgum gjaldskráráætlunum. Ef það eru ekki nægar eignir til að ljúka viðskiptunum eru aukafjármunir sjálfkrafa færðir inn. Þar af leiðandi fá miðlarar vexti sína af láninu með því að kynna eigið fé, auk viðbótarvaxta fyrir viðskiptin. Ef fjármunir til fjárfestinga eru teknir af reikningum annarra viðskiptavina, þá fá þeir greiddir að lágmarki 0, 05% á ári. Tvöfaldur miðlunarávinningur er augljós. Til dæmis, VTB Bank veitir framlegð (reiðufé) lán í rúblum á genginu 16,8% á ári (LONG – lang staða), í erlendri mynt – 4,5%. Bankaopnun frá 16%, í erlendri mynt frá 3,7% (fer eftir gjaldskrá og öryggi). Verðbréfaálagslán (REPO) – VTB Bank (SHORT – skortstaða) – 13% í rúblum, í erlendri mynt – 4,5%. Venjulega er REPO gefið út fyrir skortstöðu.

Framlegðarlán eru önnur arðbær, viðskiptalega arðbær verðbréfamiðlun. Í ljós kemur að framkvæmdastjóri veitir veðlán, fær sína eigin vexti af því, aukavexti af viðskiptunum og allur þessi rekstur er tryggður með eignum viðskiptavinarins.

Stutt

Stutt (stuttar stöður eða sala) er önnur þjónusta sem miðlarar veita fyrir aukatekjur. Þegar þróunin (væntingin) um fall tiltekinna hluta ákveður fjárfestirinn að selja þau. Stjórnandinn getur gefið ráð, fengið hlutabréf að láni, selt þau og þegar verð þeirra lækkar enn frekar keypt þau aftur. Mismunurinn frá slíkum viðskiptum verður tekjur fjárfestisins. Miðlari fær hlutabréf sín sem endurgreiðslu láns + vexti af viðskiptunum. Ef hlutabréfin vaxa í verði þá þarf viðskiptavinurinn að kaupa dýrara, öryggi slíkra viðskipta eru eignir hans. Hver er miðlari og hvað gerir hann í kauphöllinni: https://youtu.be/9-MfgQCTxJo

Fjárfestingarvörur

Fullunnar vörur eru millifjárfestingar milli óháðra eða traustra. Viðskiptavinur getur valið í hvaða eignir hann á að fjárfesta, arðsemis- og áhættustig og kjör.

Trauststjórnun er fyrirmæli til miðlara um að stjórna eignum að fullu. Venjulega er gildistími trauststjórnar 3 ár. Ljóst er að móttaka tekna er algjörlega háð stjórnandanum og þær eru ekki tryggðar fjárfestinum.

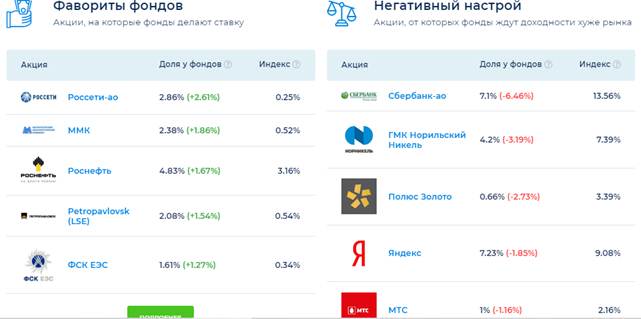

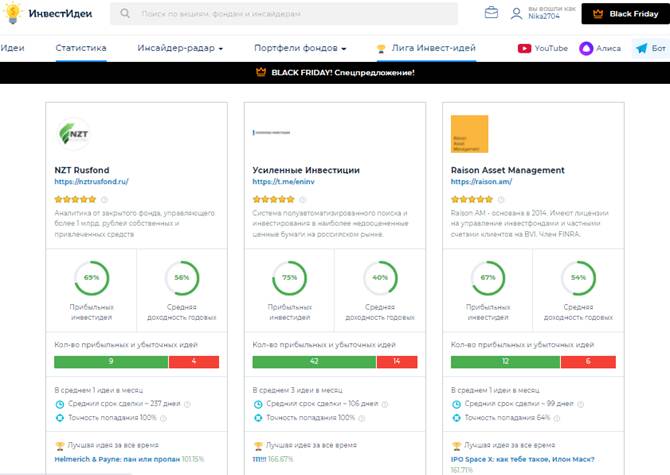

Ólíkt miðlara verður tryggt þóknunargjald fyrir eignastýringu og fyrir hverja viðskipti sem fjárfestirinn gerir, án þess að fá tekjur, greitt til stjórnandans. Til að laða að fleiri viðskiptavini og auka þar með veltu fjármuna eru miðlarar að þróa nýjar fjárfestingarvörur. Eins og þú sérð er % fjárfestingarhugmynda mun hærra en % af arðsemi þeirra:

Hvernig á að lágmarka tap þegar viðskipti eru í gegnum miðlara – er það mögulegt

Áður en þú fjárfestir eignir til að vinna í kauphöllinni þarftu að kynna þér fjármálamarkaðinn. Til að vinna á hlutabréfamarkaði þarftu fyrst og fremst ekki arðbærasta, heldur áreiðanlegan miðlara fyrir fjárfestingu. Til að eiga rétt samskipti við stjórnandann þarftu að ákveða:

- hvaða eignir á að fjárfesta í (skuldabréf, hlutabréf osfrv.), gjaldmiðil;

- æskileg arðsemi vörunnar;

- fjárfestingarskilmálar (ævarandi, fastir).

Skoðaðu skjölin vandlega:

- áður en þú skrifar undir samninginn, vertu viss um að lesa áhættuyfirlýsinguna;

- kynntu þér samninginn, komdu að því hvernig og hvenær, skilyrðin fyrir því að taka allt eða hluta af fénu út (fjárfestingar eru ekki tryggðar!).

Ef fjárfestirinn er sáttur við öll skilyrði er samningurinn undirritaður og fjármunir eru lagðir inn á reikninginn. Undirritun samningsins getur farið fram í fjarska. Nauðsynlegt er að athuga reglulega skýrsluna, stöðu reikningsins, taka tillit til þess hversu mikið miðlarar í kauphöllinni græða á fjárhagslegum viðskiptum þínum. Telji viðskiptavinur að stefna stjórnanda eigi ekki við rök að styðjast, ætti að ræða þann möguleika að skipta yfir í hagstæðari gjaldskrá.

Ályktun: miðlarar hafa áhuga á að fjárfestar vinni oftar og oftar. Tekjur þeirra ráðast algjörlega af fjölda samninga sem gerðir eru.

Á rússneska markaðnum taka vinsælustu miðlunarfyrirtækin brot af hundraðshluta viðskipta sem eru sjaldan framkvæmd. En ef viðskiptavinurinn er virkur í viðskiptum og viðskipti eru gerð fyrir háar upphæðir, þá getur þóknunin verið veruleg. Þróun nýrra vara eykur viðskiptavinahópinn og þar með veltu fjármuna. Jafnvel arðbærasti miðlarinn í Rússlandi vinnur að því að fá, fyrst og fremst, eigin ávinning, og í öðru lagi til hagsbóta fyrir fjárfestirinn. Þó að það sé einmitt vegna fjölda viðskiptavina og viðskipta sem hann gerir að heildartekjur hans myndast. Meginverkefni miðlarans er að finna „gullna meðalveginn“, laða að virkari viðskiptavinum í viðskiptum, veita þeim stöðugar tekjur, ef mögulegt er, og fá lögmæt þóknun þeirra.

Á rússneska markaðnum taka vinsælustu miðlunarfyrirtækin brot af hundraðshluta viðskipta sem eru sjaldan framkvæmd. En ef viðskiptavinurinn er virkur í viðskiptum og viðskipti eru gerð fyrir háar upphæðir, þá getur þóknunin verið veruleg. Þróun nýrra vara eykur viðskiptavinahópinn og þar með veltu fjármuna. Jafnvel arðbærasti miðlarinn í Rússlandi vinnur að því að fá, fyrst og fremst, eigin ávinning, og í öðru lagi til hagsbóta fyrir fjárfestirinn. Þó að það sé einmitt vegna fjölda viðskiptavina og viðskipta sem hann gerir að heildartekjur hans myndast. Meginverkefni miðlarans er að finna „gullna meðalveginn“, laða að virkari viðskiptavinum í viðskiptum, veita þeim stöðugar tekjur, ef mögulegt er, og fá lögmæt þóknun þeirra.