Pre 90% ľudí v modernom svete je dôležitým a významným faktorom zachovanie alebo zvýšenie voľných finančných zdrojov. Existujú rôzne spôsoby, ako uskutočniť ziskové investície, ale iba jedným z najpopulárnejších spôsobov je vytvorenie investičného portfólia. Pred začatím jeho formovania je potrebné poznať vlastnosti postupu. Najlepšou možnosťou je výber finančne najvýhodnejších cenných papierov. Musíte tiež vedieť, aké schémy, metódy a spôsoby jeho vytvorenia existujú.

- Čo je investičné portfólio – vzdelávací program pre začiatočníkov

- Investičné portfólio pre začiatočníkov

- Otvorenie maklérskeho účtu

- Ďalšia tvorba investičného portfólia

- Modré žetóny v investičnom portfóliu

- Pridanie akcií druhého stupňa do investičného portfólia

- Zásady tvorby investičného portfólia – ako vytvoriť investičné portfólio?

- Čo možno zahrnúť do investičného portfólia?

- Typy investičných portfólií

- Možnosti zhromažďovania portfólia v závislosti od načasovania, cieľov a iných ukazovateľov

- Príklad investičného portfólia na rok

- Príklad investičného portfólia na 3-5 rokov

- Otázky a odpovede

Čo je investičné portfólio – vzdelávací program pre začiatočníkov

Podľa výsledkov výskumu na tému investovania je mnohým známe, že moderná teória sa objavila už v roku 1952 a odvtedy sa len rozvíjala a zdokonaľovala, prispôsobovala sa realite požiadaviek a ekonomickej situácii. Pred začatím výberu je potrebné pochopiť všetky podrobnosti o tom, čo je investičné portfólio, aké sú jeho vlastnosti. Investičné portfólio treba považovať za súbor pohodlných a kvalitných finančných nástrojov, ktoré svojmu majiteľovi prinášajú stabilný a garantovaný výnos. Pri výbere vhodnej možnosti sa odporúča vziať do úvahy jednu dôležitú vlastnosť: investičné portfóliá sa môžu líšiť v miere rizika. Musíte tiež zvážiť, aké majú prognózy zisku, aké investičné podmienky ponúkajú. Výberom správnej skupiny aktív, investor (môže to byť obyčajný jednotlivec) bude schopný úspešne implementovať vypracovanú portfóliovú stratégiu s cieľom získať určitú sumu peňazí.

Investičné portfólio pre začiatočníkov

Prvé investičné portfólio vyžaduje, aby investor počas procesu inkasa venoval pozornosť rôznym detailom. Začiatočníci, ktorí chcú investovať s najväčšou návratnosťou, musia vedieť, ako vytvoriť investičné portfólio a ktorým bodom venovať osobitnú pozornosť. Špecialisti v oblasti investícií a financií odporúčajú zvoliť nasledovný prístup k tvorbe prvého investičného portfólia.

Otvorenie maklérskeho účtu

Medzi burzou a osobou (investorom) bude stáť sprostredkovateľ –

maklér . Po prvé, bez maklérskej spoločnosti nebude fungovať investícia do cenných papierov. Po druhé, maklér vám pomôže vybrať si bezpečnú možnosť investovania, dá vám možnosť využiť potrebné finančné nástroje na investovanie a/alebo obchodovanie. Treba si uvedomiť, že vo väčšine prípadov si brokeri za otvorenie účtu neúčtujú poplatok, alebo je poplatok čisto symbolický. Odporúča sa skontrolovať licenciu na činnosti v prvej fáze interakcie.

Ďalšia tvorba investičného portfólia

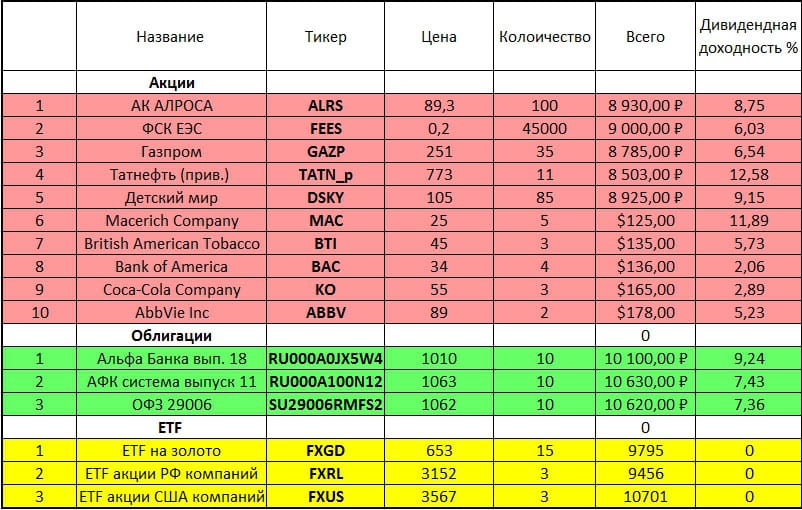

Štruktúra investičného portfólia môže byť doplnená o rôzne dlhopisy alebo akcie.

Tu sú odporúčania nasledovné: musíte zvoliť pomery 20/20/60 meny-dlhopisy-akcie. Ak dôjde k nákupu dlhopisov, spoločnosť musí vrátiť hodnotu cenných papierov vo výške, ktorú bude mať na konci stanoveného obdobia. [caption id="attachment_12002" align="aligncenter" width="701"]

Modré žetóny v investičnom portfóliu

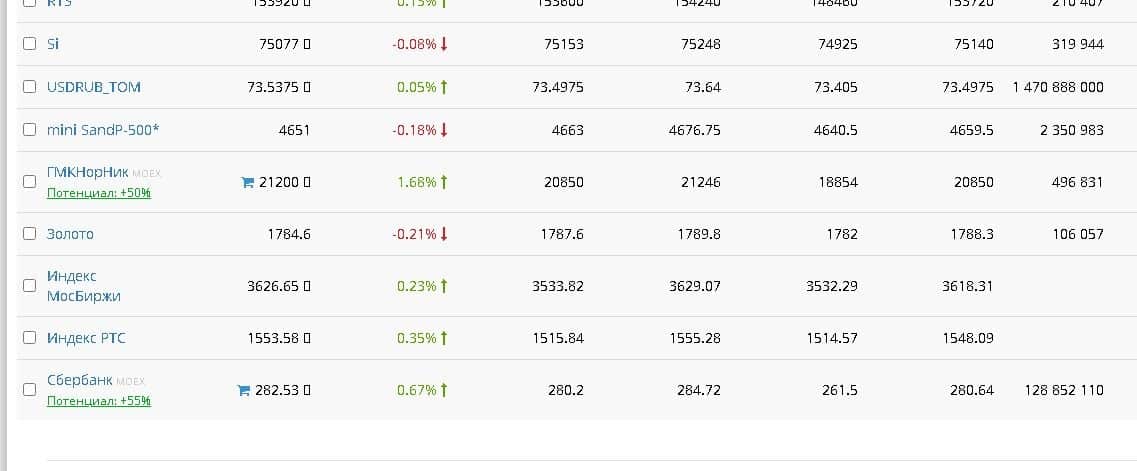

Investičné portfólio pre začiatočníkov by malo obsahovať

blue chips – akcie vlastnené najväčšími spoločnosťami, ktorým sa darilo na akciovom trhu. Takéto akcie sú najspoľahlivejším finančným nástrojom. Tu musíte vziať do úvahy, že počiatočná cena akcie je najmenej 3 000 rubľov. [caption id="attachment_3454" align="aligncenter" width="1137"]

Pridanie akcií druhého stupňa do investičného portfólia

Akcie spoločností z „druhého radu“ – môžu doplniť už existujúci súbor cenných papierov. Funkcia: umožňujú vám zarobiť viac, ale finančné riziká sa v tomto prípade zvyšujú. Ako zostaviť investičné portfólio pre začiatočníka, aké akcie a iné cenné papiere zostaviť: https://youtu.be/qiwFndRDDCM Začiatočníci by mali vedieť, že na akciovom trhu existuje pojem „plat za riziko“. Podstata tohto javu je nasledovná: napríklad v prípade nákupu dlhopisu, ktorý vykazuje výnos 10 %, je pravdepodobnosť dosiahnutia zisku približne 90 %. Brokeri vám pomôžu vypočítať návratnosť vášho investičného portfólia. Ak chcete zhromaždiť najoptimálnejšiu možnosť, musíte najskôr prejsť testom rizika. Makléri tiež poskytujú vysokokvalitné analýzy a kurzy. Ďalším odporúčaním je prehodnotiť portfólio za daný rok. Správna tvorba investičného portfólia dnes nie je zárukou, že po čase nebude menej výnosné. Včasné overenie pomôže vyhnúť sa problémom. Príklad: Zostavené portfólio pozostáva z 20 % dlhopisov, 20 % fondov a 60 % akcií. Akcie v priebehu roka vykázali rast – zdraželi, respektíve vzrástol ich podiel v portfóliu. Aby sa zachovala ziskovosť, je potrebné najskôr predať časť akcií a potom za získané prostriedky nakúpiť ďalšie aktíva. Týmto spôsobom bude možné obnoviť rovnováhu investičného portfólia. Akcie v priebehu roka vykázali rast – zdraželi, respektíve vzrástol ich podiel v portfóliu. Aby sa zachovala ziskovosť, je potrebné najskôr predať časť akcií a potom za získané prostriedky nakúpiť ďalšie aktíva. Týmto spôsobom bude možné obnoviť rovnováhu investičného portfólia. Akcie v priebehu roka vykázali rast – zdraželi, respektíve vzrástol ich podiel v portfóliu. Aby sa zachovala ziskovosť, je potrebné najskôr predať časť akcií a potom za získané prostriedky nakúpiť ďalšie aktíva. Týmto spôsobom bude možné obnoviť rovnováhu investičného portfólia.

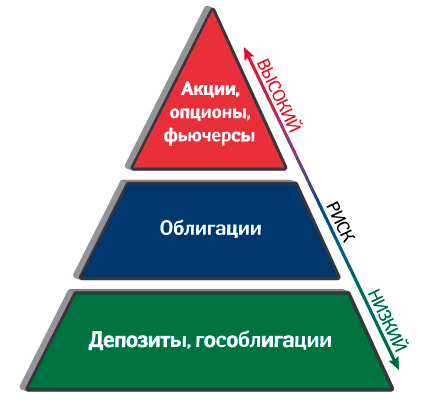

Riziko investičného portfólia priamo závisí od rozdelenia vkladov na agresívne a konzervatívne zložky.

Príklad zbierania akcií známych firiem a výrobcov. Netreba sa orientovať na domáce firmy, je lepšie oddeliť:

- Dôchodkový účet . Otvára sa s cieľom generovať dodatočný príjem po odchode do dôchodku. V tomto prípade sa odporúča tvoriť na základe akcií a dlhopisov veľkých spoločností, ktoré sú schopné vykazovať vysoké výnosy aj po 15-20 rokoch. Príklad: investičné portfólio VTB alebo Sberbank.

- Detský účet – tu si musíte stanoviť konkrétny cieľ: vzdelanie, kúpa nehnuteľnosti za 10-15 rokov. Vlastnosť: tvorba prebieha pomocou vysoko rizikových akcií (technologické spoločnosti).

- Pohotovostné výdavky sú ďalšou možnosťou účtu. Účely otvorenia: malé alebo stredné akvizície, opravy, cestovanie. Najlepšie je vybrať si dlhopisy, ktoré majú krátku splatnosť. Výnos a hodnota týchto cenných papierov musia byť vopred známe.

Príklad vytvorenia investičného portfólia, ktoré môže okamžite začať pracovať pre svojho majiteľa:

- Dlhopisy – 5 druhov.

- Fondy – 5 druhov.

- Akcie spoločnosti – 10 druhov

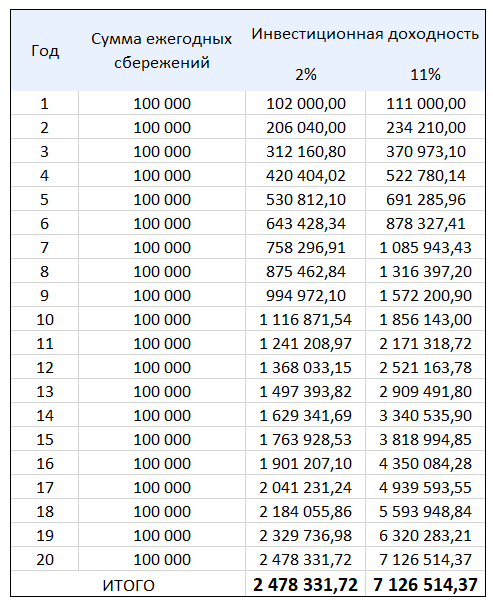

Zostavenie investičného portfólia akcií a dlhopisov – portfólio ETF na moskovskej burze: https://youtu.be/HRwdC8eDAqA Samotné akcie by sa nemali uprednostňovať, najmä bez dôkladnej štúdie dynamiky a predbežného pochopenia toho, čo sa deje teraz na trhu. Ak pristupujete k problematike tvorby portfólia nesprávne, potom sa riziká významných finančných strát zvýšia 2-3 krát. Obchodovanie s peniazmi brokera sa tiež neodporúča začiatočníkom. Maržové obchodovanie je proces nákupu aktív za peniaze získané priamo od makléra. Bez skúseností investor riskuje, pretože v prípade neúspešnej transakcie má maklér právo uzavrieť pozície. Príklad, keď potrebujete ušetriť značnú sumu (na dôchodok alebo veľký nákup):

Zásady tvorby investičného portfólia – ako vytvoriť investičné portfólio?

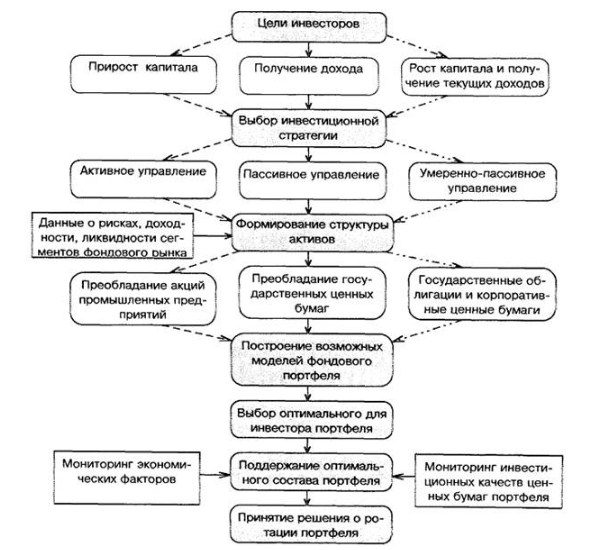

Je potrebné brať do úvahy aj všeobecné zásady tvorby investičného portfólia. Dôležité je vedieť si správne nastaviť hlavný finančný cieľ. Princíp formovania pozostáva z niekoľkých etáp:

- Uveďte množstvo a podmienky akumulácie. Napríklad 4 500 000 rubľov na 2,5 roka na následnú kúpu vidieckeho domu.

- Rozhodnite sa, koľko peňazí sa každý mesiac odpočíta na investície. Napríklad 5 % z platu každého z manželov. Tu veľa závisí od cieľa stanoveného skôr. Najlepším spôsobom je použiť kalkulačku, aby ste si vypočítali, koľko potrebujete ušetriť, vydelením celkovej sumy počtom mesiacov.

- Odovzdajte text v nebezpečenstve. Pomôže určiť, aký vysoký je tento ukazovateľ. V dôsledku toho bude možné vypočítať optimálnu štruktúru. Zloženie portfólia závisí nielen od prijatých informácií, ale aj od ekonomickej situácie a množstva ďalších faktorov, ktoré je potrebné zohľadniť.

Čo možno zahrnúť do investičného portfólia?

Keďže portfóliové investovanie je dobre zostavený investičný prvok, môže pozostávať z rôznych častí, ktoré môžu svojmu majiteľovi priniesť určitý príjem. Možné možnosti, z ktorých môžu byť vytvorené, zahŕňajú:

- Rôzne cenné papiere (akcie, dlhopisy).

- Akcie investičných fondov.

- Mena (americký dolár, libry, euro, tiež juan).

- Drahé kovy (zlato, striebro a platina).

futures . Ak to fondy dovolia, tak do investičného portfólia možno zaradiť aj nehnuteľnosti, ale aj rôzne vklady. Makléri rozlišujú ďalšiu špeciálnu kategóriu – exotické aktíva. Patria sem starožitnosti, zberové víno. Rizikové – investovanie do startupov a rôznych inovácií. V závislosti od zvolenej stratégie sa bude meniť zloženie portfólia. Ako vytvoriť investičné portfólio na rok 2022, aké cenné papiere kúpiť: https://youtu.be/qYWOBxXHUlI

Typy investičných portfólií

Ziskové a kompetentné investičné portfólio môže byť rôznych typov v závislosti od účelu investície a vnútorného stavu a temperamentu investora. Prideliť:

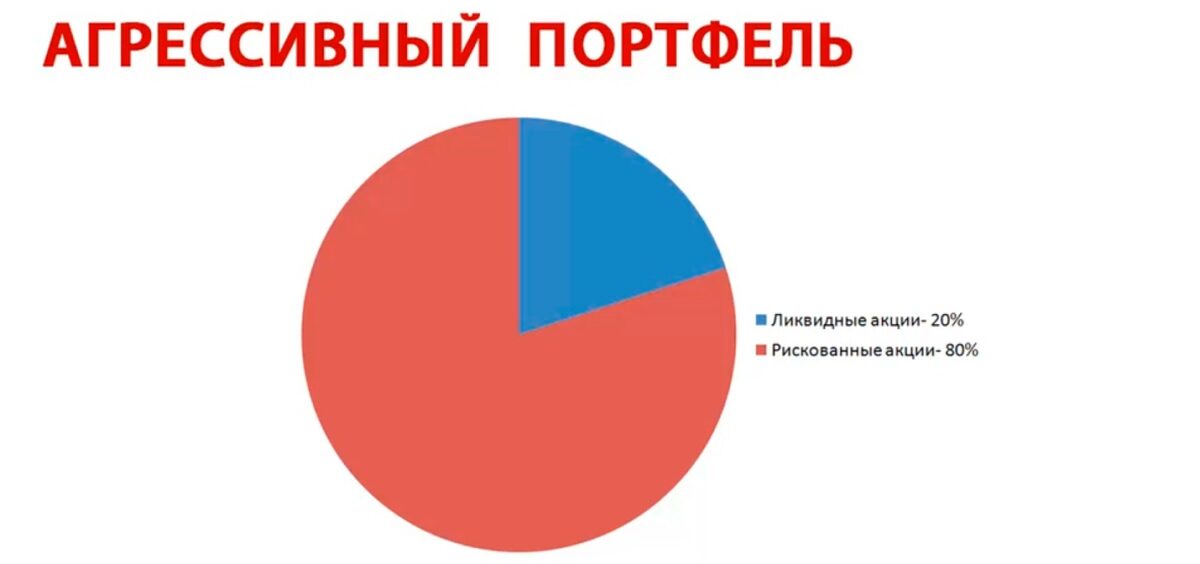

- Ziskové alebo agresívne portfólio . Jeho hlavným cieľom je vysoká potenciálna ziskovosť. Vlastnosť: je veľmi nestály. V tomto prípade je kompozícia úplne vytvorená z akcií s veľkým ukazovateľom potenciálu rastu v budúcnosti. Výzvou je predbehnúť moskovský burzový index.

Agresívne investičné portfólio - Univerzálne alebo vyvážené portfólio . Jeho zloženie má za cieľ poskytnúť miernu rýchlosť rastu. Má vysokú odolnosť voči volatilite trhu. Dôvodom je široká diverzifikácia podľa triedy aktív a použitej meny.

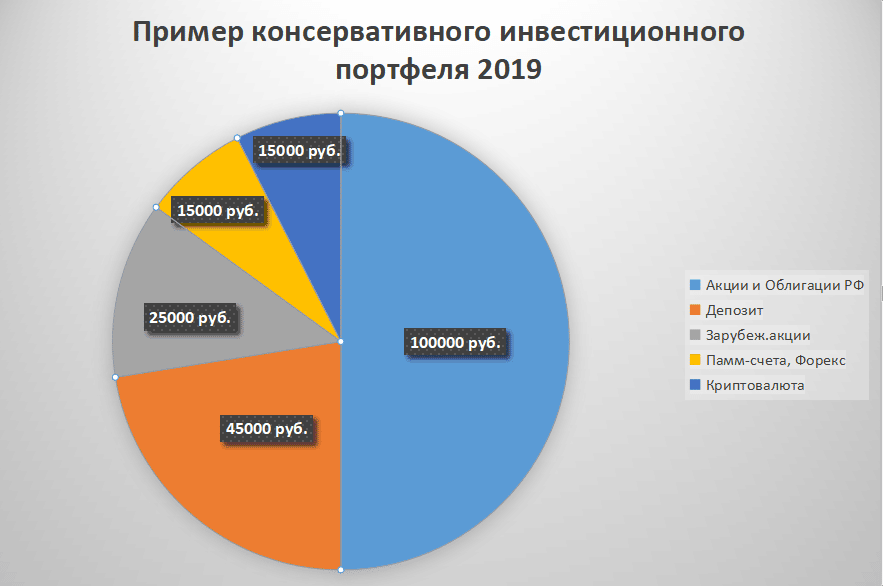

- Konzervatívne portfólio sa zameriava na minimálny výnos, ale s minimálnym rizikom.

- Jednoduché – zloženie zahŕňa rôzne cenné papiere. Ak rastú, zvyšuje sa aj hodnota samotného portfólia.

- Vysoký rast – tvoria ho cenné papiere tých spoločností, ktoré vykazujú rýchly a stabilný rast.

- Mierny rast – zloženie zahŕňa cenné papiere organizácií s ukazovateľmi udržateľného rastu.

- Stredná výška – môže pozostávať z rôznych papierov.

Možnosti zhromažďovania portfólia v závislosti od načasovania, cieľov a iných ukazovateľov

Ak chcete získať zaručený dodatočný príjem, musíte vopred vedieť, ako vytvoriť investičné portfólio s minimálnymi rizikami od začiatku a vyhnúť sa chybám. Medzi možnosťami nie je jediná a univerzálna pre všetkých potenciálnych investorov. Zloženie si každý vyberá individuálne, keďže nie je možné vopred predpovedať, aká bude situácia v ekonomike a finančnom sektore. Možnosti zberu závisia od načasovania. Pri výbere cenných papierov treba brať do úvahy, že čím dlhšia je doba investovania, tým menej investície do akcií závisia od krátkodobých zmien trhových cien. Ukazovateľ potenciálneho príjmu zároveň závisí od ukazovateľov načasovania. Ak zvolíte možnosť naplnenia dlhopismi, situácia bude nasledovná: čím dlhšie bude obdobie, na ktoré sú vydané, tým menej predvídateľné sú výnosy. Makléri odporúčajú zvoliť túto možnosť, ak chcete riešiť krátkodobé úlohy a stanovovať si menej zložité ciele.

Príklad investičného portfólia na rok

Príklad zbierky (termín – 1 rok, výnos – asi 50 000 rubľov): rubľové dlhopisy. Na krátkodobé účely (napríklad cestovanie, nákup domácich spotrebičov) je lepšie zostaviť portfólio najmä z dlhopisov so splatnosťou okolo roka. To je dôležité, pretože osoba bude vopred vedieť presnú (až stovky rubľov) sumu, ktorú môže nakoniec dostať. Je riskantné nakupovať krátkodobé akcie, pretože v prípade poklesu bude takmer nemožné rýchlo obnoviť ukazovatele. V extrémnych prípadoch môžete nakúpiť akcie vo výške maximálne 10 % z hodnoty a celkového objemu investičného portfólia. S pomocou makléra si môžete kúpiť hotové investičné portfólio. Dá sa zostaviť aj online.

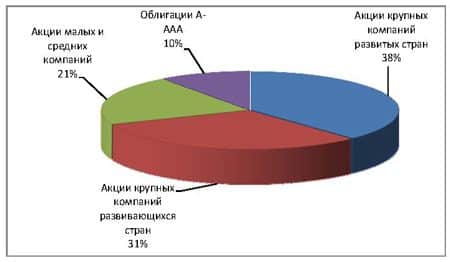

Príklad investičného portfólia na 3-5 rokov

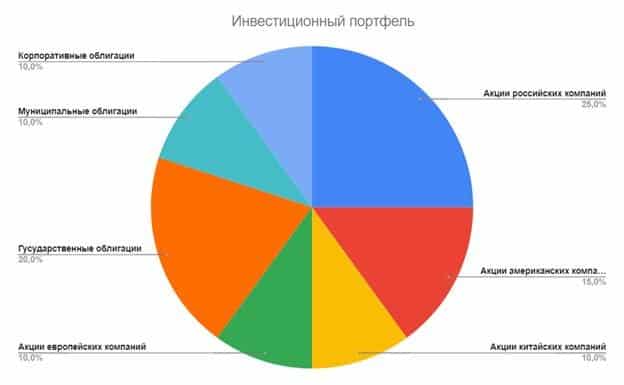

Ďalšia možnosť: stanovené obdobie je v tomto prípade 3-5 rokov. Tu môžete dať prednosť dlhopisom aj akciám. Podiel ich prítomnosti v portfóliu je 50/50 alebo 40/60. Vlastnosť: čím dlhší termín, tým väčší môže byť podiel akcií v portfóliu. Tu musíte vziať do úvahy, že musíte zvýšiť ukazovateľ počtu akcií v pomere k načasovaniu. Výskumy v oblasti ekonómie naznačujú, že akcie začnú dosahovať zisk v období 5-10 rokov. Vyvážené investičné portfólio Príklady vyvážených investičných portfólií: Časť fondov by mala byť investovaná do nehnuteľností, časť do umenia alebo drahých kovov. Štruktúra je nasledovná: 25 % pre akcie a dlhopisy, realitné fondy 15 %, alternatívy 20 % a drahé kovy 15 %. Investičné portfólio: správny pomer akcií a dlhopisov: https://youtu.be/seS4gI3oLqY Portfólio 50/50 sa tvorí celkom jednoducho: akcie a dlhopisy sú zahrnuté v rovnakých množstvách. Vlastnosť – každý druh cenných papierov musí byť rozdelený na ruské a zahraničné tiež v pomere 50/50. Investície si môžete dodatočne zabezpečiť, ak si kúpite cenné papiere, ktoré sa líšia z hľadiska rizika a výnosu.

Otázky a odpovede

Aké je najlepšie investičné portfólio? Ide o akúsi subjektívnu možnosť, ktorá spĺňa ciele, zámery a očakávania. Možnosť stratégie sa vyberá na základe ekonomickej situácie, ukazovateľa úrovne rizika a odporúčaní makléra. Je potrebné uprednostňovať cenné papiere veľkých spoločností a podnikov, ktoré odolajú väčšine negatívnych prejavov na trhu.

Čo sú priame a portfóliové investície?V prvom prípade je zvykom hovoriť o investíciách, ktoré začnú fungovať okamžite. Portfóliové investície sú náročnejšie, keďže sú navrhnuté s dlhodobým efektom. Vo väčšine prípadov sa portfóliové investície líšia od priamych portfóliových investícií z hľadiska objemu. Portfóliové investičné nástroje: dlhové cenné papiere (zahŕňajúce nielen dlhopisy, ale aj zmenky), ako aj akcie. Portfóliové investície sa počítajú na kratšie obdobie ako priame. Treba mať na pamäti, že majú väčšiu likviditu. Portfóliové investície sú zamerané na dosiahnutie zisku, ktorý sa uskutočňuje prijímaním úrokov alebo dividend. Treba tiež vziať do úvahy, že investor si nestanovuje ako svoju hlavnú úlohu riadenie podniku alebo určitého projektu, do ktorého investuje vlastné prostriedky. Investičné portfólio je moderný spôsob znásobenia vložených prostriedkov. Investor, ktorý sa rozhodne pre ziskovú opciu, by sa mal naladiť na štúdium ekonomickej situácie nielen v krajine, ale aj vo svete. Bude musieť urobiť dôkladnú a kompetentnú prácu s rôznymi segmentmi trhu. Okrem toho si to bude vyžadovať premyslenú stratégiu. Na tento účel sa vykonáva starostlivý výber aktív, ktorý pozostáva z niekoľkých možností. Musia dodržiavať stanovené termíny a ciele. Ak sa všetky fázy uskutočnia v súlade s pravidlami, investičné portfólio bude ziskové. Investorovi v tomto prípade nehrozia žiadne riziká. Ak neberieme do úvahy reálne ukazovatele ekonomiky, straty môžu byť značné. Makléri vám môžu pomôcť vybrať najlepšiu možnosť. Odporúča sa ich kontaktovať pred kúpou akcií,