For 90 % av mennesker i den moderne verden er faktoren for å bevare eller øke gratis økonomiske ressurser en viktig og betydelig faktor. Det finnes ulike måter å gjøre lønnsomme investeringer på, men bare en av de mest populære måtene er å lage en portefølje av investeringer. Før du starter dannelsen, må du kjenne funksjonene til prosedyren. Det beste alternativet er valget av de mest lønnsomme verdipapirene fra et økonomisk synspunkt. Du må også vite hvilke ordninger, metoder og måter å lage det på.

- Hva er en investeringsportefølje – utdanningsprogram for nybegynnere

- Investeringsportefølje for nybegynnere

- Åpning av meglerkonto

- Videre dannelse av investeringsporteføljen

- Blue chips i en investeringsportefølje

- Legge til andrelagsaksjer til investeringsporteføljen

- Prinsippene for å danne en investeringsportefølje – hvordan komponere en investeringsportefølje riktig?

- Hva kan inkluderes i en investeringsportefølje?

- Typer investeringsporteføljer

- Alternativer for innsamling av porteføljer basert på timing, mål og andre beregninger

- Et eksempel på en investeringsportefølje for et år

- Et eksempel på en investeringsportefølje for 3-5 år

- Spørsmål og svar

Hva er en investeringsportefølje – utdanningsprogram for nybegynnere

I følge resultatene av forskning på temaet investeringer, blir det for mange kjent at den moderne teorien dukket opp i 1952 og siden den gang bare har utviklet seg og forbedret, tilpasset kravenes realiteter og den økonomiske situasjonen. Før du starter utvalget, må du forstå alle detaljene om hva en investeringsportefølje er, hva er dens funksjoner. En investeringsportefølje bør betraktes som et sett med praktiske og høykvalitets finansielle instrumenter som gir en stabil og garantert inntekt til eieren. Når du velger et passende alternativ, anbefales det å ta hensyn til en viktig funksjon: investeringsporteføljer kan variere når det gjelder risikonivå. Du må også ta hensyn til hvilke resultatprognoser de har, hvilke investeringsvilkår de tilbyr. Etter å ha valgt et passende sett med eiendeler,investoren (kan være en vanlig person) vil være i stand til å implementere den utviklede porteføljestrategien for å motta en viss mengde midler.

Investeringsportefølje for nybegynnere

Den første investeringsporteføljen krever at investoren tar hensyn til ulike detaljer under innsamlingsprosessen. Nybegynnere som ønsker å foreta de mest lønnsomme investeringene, må vite hvordan man lager en investeringsportefølje og hvilke punkter man bør være spesielt oppmerksom på. Investerings- og finanseksperter anbefaler å velge følgende tilnærming for å bygge din første investeringsportefølje.

Åpning av meglerkonto

Mellom børsen og personen (investor) vil det være en mellommann – en

megler . For det første, uten et meglerselskap, vil du ikke kunne investere i verdipapirer. For det andre vil megleren hjelpe deg med å velge et trygt investeringsalternativ, gjøre det mulig å bruke nødvendige finansielle instrumenter for investering og/eller handel. Det bør tas i betraktning at i de fleste tilfeller krever meglere ikke et gebyr for å åpne en konto, eller gebyret er rent symbolsk. Det anbefales å kontrollere tillatelsen til å utføre aktiviteter i det første trinnet av samhandling.

Videre dannelse av investeringsporteføljen

Strukturen i investeringsporteføljen kan suppleres med ulike obligasjoner eller aksjer.

Her er anbefalingene som følger: du må velge proporsjonene 20/20/60 valuta-obligasjoner-aksjer. Hvis det kjøpes obligasjoner, må selskapet returnere verdien av verdipapirene i det beløpet det vil ha ved utløpet av den etablerte perioden.

Blue chips i en investeringsportefølje

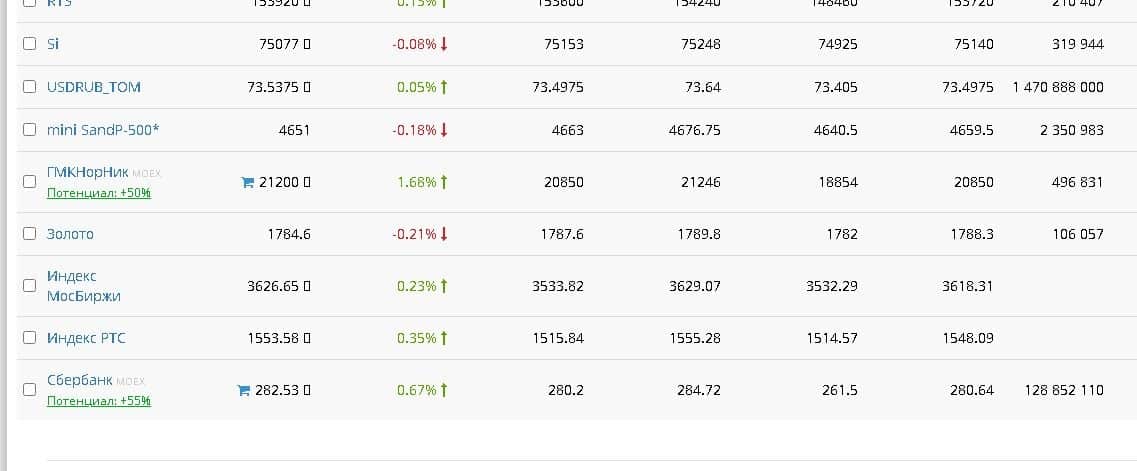

En investeringsportefølje for nybegynnere bør inneholde

blue chips – aksjer eid av de største selskapene som har vist seg godt i aksjemarkedet. Slike aksjer er det mest pålitelige finansielle instrumentet. Her må du ta hensyn til at startprisen på aksjen er minst 3000 rubler.

Legge til andrelagsaksjer til investeringsporteføljen

Andeler i selskaper fra «andre lag» – de kan legges til det eksisterende settet med verdipapirer. Funksjon: de lar deg tjene mer, men den økonomiske risikoen i dette tilfellet øker også. Hvordan bygge en investeringsportefølje for en nybegynner, fra hvilke aksjer og andre verdipapirer å komponere: https://youtu.be/qiwFndRDDCM Nybegynnere bør vite at det er et konsept med «betal for risiko» i aksjemarkedet. Essensen av fenomenet er som følger: i tilfelle for eksempel kjøp av en obligasjon som viser en avkastning på 10%, er sannsynligheten for å tjene penger rundt 90%. Meglere vil hjelpe deg med å beregne avkastningen på investeringsporteføljen din. For å samle det mest optimale alternativet, må du først bestå en risikotest. Meglere tilbyr også analyser og kurs av høy kvalitet. En annen anbefaling er å revidere porteføljen for året.Riktig opprettelse av en investeringsportefølje i dag er ikke en garanti for at den etter en stund ikke vil vise seg å være mindre lønnsom. Rettidig verifisering vil bidra til å unngå problemer. Eksempel: En samlet portefølje består av 20 % obligasjoner, 20 % fond og 60 % aksjer. Aksjene har gjennom året vist vekst – de har steget i kurs og henholdsvis andelen i porteføljen økt. For å opprettholde lønnsomheten kreves det først å selge deler av aksjene, og deretter kjøpe andre eiendeler med de mottatte midlene. På denne måten vil det være mulig å gjenopprette balansen i investeringsporteføljen.Aksjene har gjennom året vist vekst – de har steget i kurs og henholdsvis andelen i porteføljen økt. For å opprettholde lønnsomheten kreves det først å selge deler av aksjene, og deretter kjøpe andre eiendeler med de mottatte midlene. På denne måten vil det være mulig å gjenopprette balansen i investeringsporteføljen.Aksjene har gjennom året vist vekst – de har steget i kurs og henholdsvis andelen i porteføljen økt. For å opprettholde lønnsomheten kreves det først å selge deler av aksjene, og deretter kjøpe andre eiendeler med de mottatte midlene. På denne måten vil det være mulig å gjenopprette balansen i investeringsporteføljen.

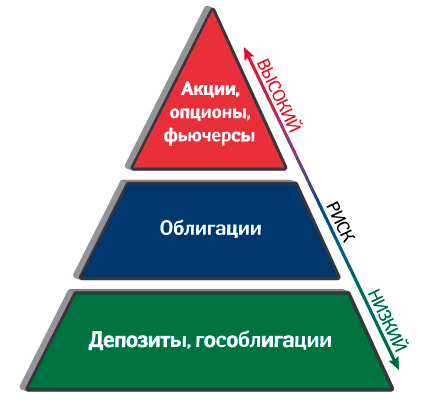

Risikoen for en investeringsportefølje avhenger direkte av inndelingen av innskudd i aggressive og konservative komponenter.

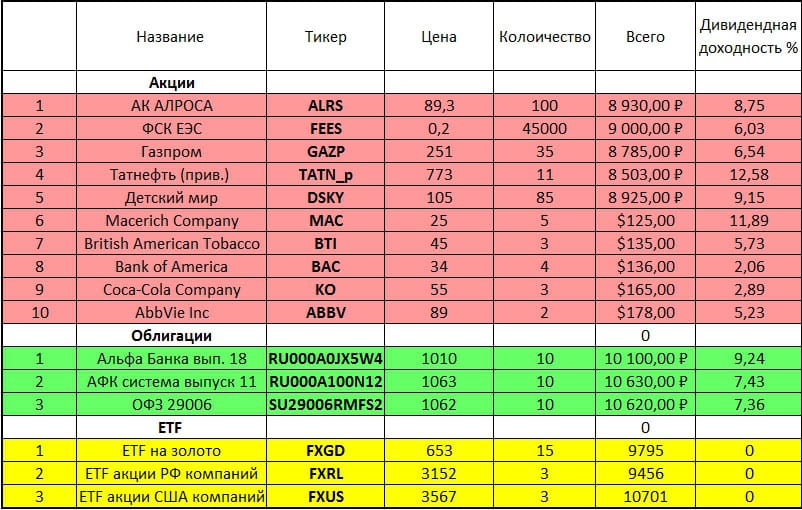

Et eksempel på å samle aksjer til kjente selskaper og produsenter. Det er ikke nødvendig å fokusere på innenlandske selskaper, det er bedre å skille:

- Pensjonskonto . Den åpner med sikte på å generere ekstra inntekt etter pensjonering. I dette tilfellet anbefales det å danne det på grunnlag av aksjer og obligasjoner fra store selskaper som er i stand til å vise høy avkastning selv etter 15-20 år. Eksempel: investeringsportefølje til VTB eller Sberbank.

- Barnekonto – her må du sette et spesifikt mål for deg selv: utdanning, kjøp av eiendom om 10-15 år. Funksjon: dannelsen skjer ved hjelp av en høyrisikoaksje (teknologiselskaper).

- Uforutsette utgifter er et annet kontoalternativ. Formål med åpning: små eller mellomstore anskaffelser, oppussing, reiser. Det er best å velge obligasjoner med kort løpetid. Avkastningen og verdien av disse verdipapirene må være kjent på forhånd.

Et eksempel på dannelsen av en investeringsportefølje som umiddelbart kan begynne å jobbe for sin eier:

- Obligasjoner – 5 typer.

- Midler – 5 typer.

- Aksjer i selskaper – 10 typer

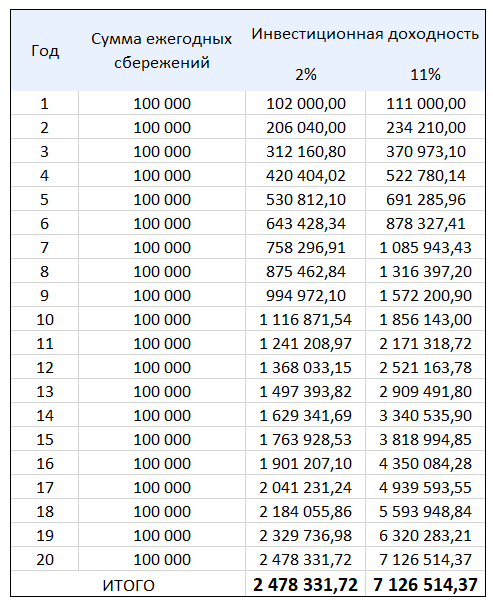

Sammenstilling av en investeringsportefølje fra aksjer og obligasjoner – portefølje fra ETFer på Moskva-børsen: https://youtu.be/HRwdC8eDAqA Du bør ikke foretrekke kun aksjer, spesielt uten en grundig studie av dynamikken og en foreløpig forståelse av hva som er skjer på markedet nå. Hvis vi nærmer oss spørsmålet om porteføljedannelse feil, øker risikoen for betydelige økonomiske tap med 2-3 ganger. Handel med meglers penger anbefales heller ikke for nybegynnere. Marginhandel er prosessen med å kjøpe eiendeler med penger mottatt direkte fra en megler. Uten erfaring løper investoren risikoen, for i tilfelle transaksjonen mislykkes, har megleren rett til å stenge posisjonene. Et eksempel når du trenger å samle et betydelig beløp (for pensjonering eller et stort kjøp):

Prinsippene for å danne en investeringsportefølje – hvordan komponere en investeringsportefølje riktig?

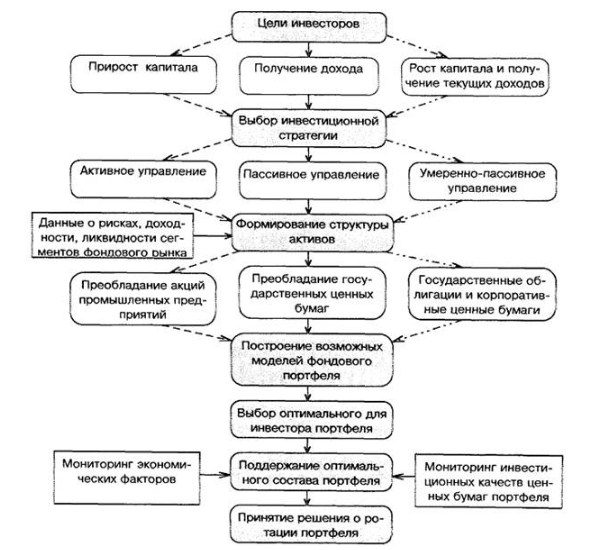

Det er også nødvendig å ta hensyn til de generelle prinsippene for å danne en investeringsportefølje. Her er det viktig å kunne sette det økonomiske hovedmålet riktig for deg selv. Dannelsesprinsippet består av flere stadier:

- Angi mengden og vilkårene for akkumulering. For eksempel 4 500 000 rubler i 2,5 år for påfølgende kjøp av et landsted.

- Bestem hvilket beløp som skal trekkes for investeringer hver måned. For eksempel 5 % av lønnen til hver ektefelle. Mye avhenger av målet satt tidligere. Det beste alternativet er å bruke en kalkulator for å beregne hvor mye du skal spare ved å dele totalsummen på antall måneder.

- Send teksten i fare. Det vil bidra til å bestemme hvor høy denne indikatoren er. Som et resultat vil det være mulig å beregne den optimale strukturen. Sammensetningen av porteføljen avhenger ikke bare av den mottatte informasjonen, men også av den økonomiske situasjonen og en rekke andre faktorer som må tas i betraktning.

Hva kan inkluderes i en investeringsportefølje?

Siden porteføljeinvestering er et godt utformet investeringselement, kan det bestå av ulike deler som kan gi en viss inntekt til eieren. De mulige alternativene de kan dannes fra inkluderer:

- Ulike verdipapirer (aksjer, obligasjoner).

- Investeringsfondsandeler.

- Valuta (amerikansk dollar, pund, euro, også yuan).

- Edelmetaller (gull, sølv og platina).

futures . Hvis midler tillater det, kan eiendom, samt ulike innskudd, inkluderes i investeringsporteføljen. Meglere skiller en annen spesiell kategori – eksotiske eiendeler. Disse inkluderer antikviteter, samling vin. Risikabelt – investering i startups og ulike innovasjoner. Avhengig av valgt strategi vil sammensetningen av porteføljen endres. Hvordan lage en investeringsportefølje for 2022, hvilke verdipapirer å kjøpe: https://youtu.be/qYWOBxXHUlI

Typer investeringsporteføljer

En lønnsom og kompetent investeringsportefølje kan være av forskjellige typer, avhengig av investeringsmålene og investorens interne tilstand og temperament. Tildele:

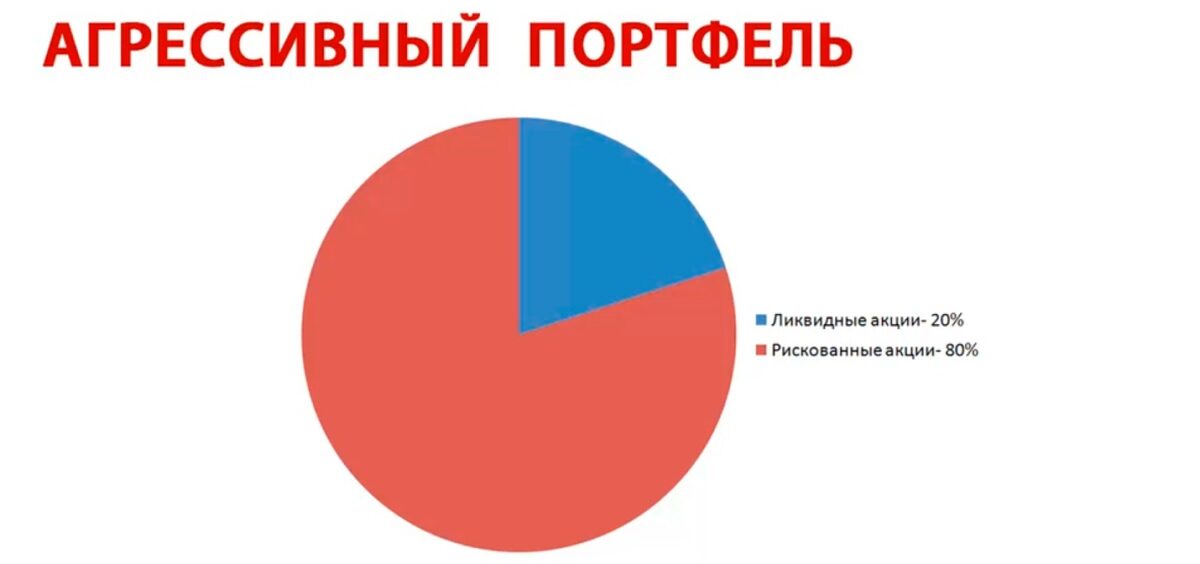

- Lønnsom eller aggressiv portefølje . Hovedmålet er høy potensiell lønnsomhet. Funksjon: den er veldig flyktig. I dette tilfellet er sammensetningen fullstendig dannet av aksjer med en stor indikator på fremtidig vekstpotensial. Utfordringen er å gå forbi Moskva-børsindeksen.

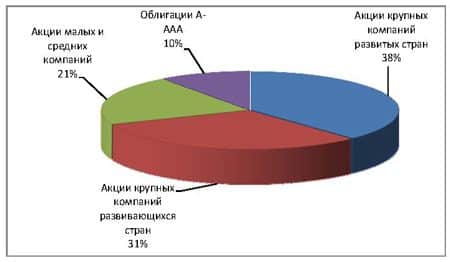

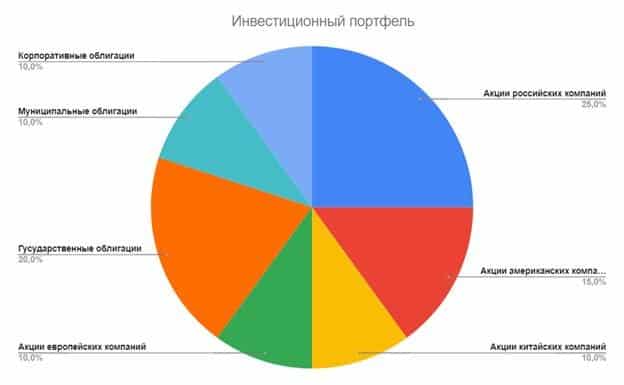

- En allsidig eller balansert portefølje . Sammensetningen er rettet mot å gi en moderat vekstrate. Den har en høy motstand mot markedsvolatilitetsindikator. Dette skyldes bred diversifisering etter aktivaklasse og valuta som brukes.

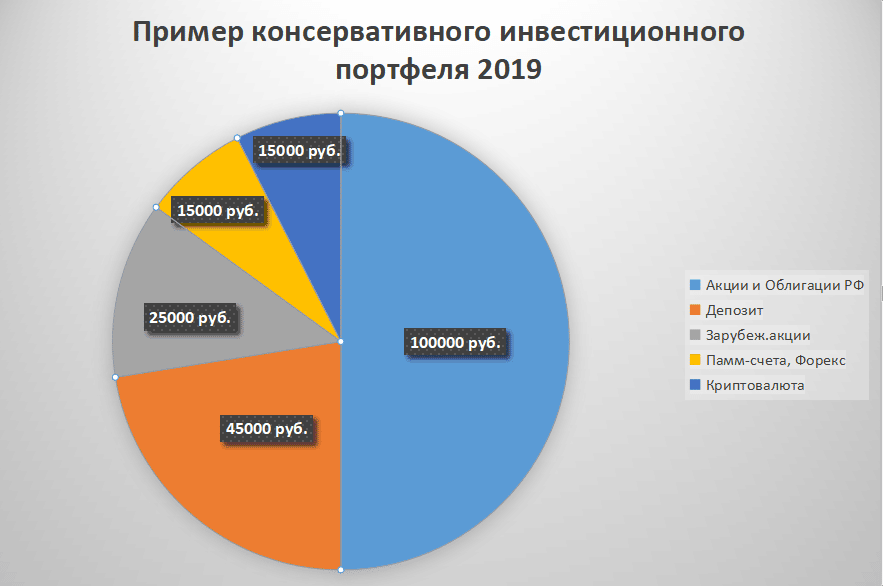

- En konservativ portefølje er rettet mot minimal inntekt, men med minimal risiko.

- Enkel – strukturen inkluderer ulike verdipapirer. Hvis de vokser, øker verdien av selve porteføljen også.

- Høy vekst – består av verdipapirer fra de selskapene som viser rask og jevn vekst.

- Moderat vekst – strukturen inkluderer verdipapirer fra organisasjoner med indikatorer på bærekraftig vekst.

- Middels vekst – kan bestå av ulike verdipapirer.

Alternativer for innsamling av porteføljer basert på timing, mål og andre beregninger

Hvis du trenger å motta en garantert tilleggsinntekt, må du på forhånd vite hvordan du oppretter en investeringsportefølje med minimal risiko fra bunnen av og unngår feil. Blant alternativene er det ingen enkel og universell for alle potensielle investorer. Hver person velger sammensetningen på individuell basis, siden det er umulig å forutsi på forhånd hvordan situasjonen vil være i økonomien og finanssektoren. Innsamlingsalternativer avhenger av tidspunktet. Ved valg av verdipapirer bør man ta hensyn til at jo lengre investeringsperiode, jo mindre investering i aksjer avhenger av kortsiktige kursendringer i markedet. Samtidig avhenger indikatoren for potensiell inntekt av indikatorene for timingen. Hvis du velger alternativet å fylle med obligasjoner, vil situasjonen være som følger: jo lengre perioden de er utstedt for,derfor er avkastningen mindre forutsigbar. Meglere anbefaler å velge dette alternativet hvis du ønsker å løse kortsiktige problemer og har mindre komplekse mål.

Et eksempel på en investeringsportefølje for et år

Et eksempel på en samling (periode – 1 år, avkastning – omtrent 50 000 rubler): rubelobligasjoner. For kortsiktige formål (for eksempel å reise, kjøpe husholdningsapparater) er det bedre å samle porteføljen hovedsakelig fra obligasjoner med en løpetid på omtrent ett år. Dette er viktig, siden personen på forhånd vil vite det nøyaktige beløpet (opptil hundrevis av rubler) som kan mottas til slutt. Det er risikabelt å kjøpe aksjer for kort tid, for ved et fall vil det være nesten umulig å komme seg raskt. I ekstreme tilfeller kan du kjøpe aksjer som ikke overstiger 10 % av verdien og det totale volumet av investeringsporteføljen. Ved hjelp av en megler kan du kjøpe en ferdig investeringsportefølje. Du kan også komponere den på nett.

Et eksempel på en investeringsportefølje for 3-5 år

Et annet alternativ: den etablerte perioden er i dette tilfellet 3-5 år. Her kan du gi preferanse til både obligasjoner og aksjer. Deres andel i porteføljen er 50/50 eller 40/60. Funksjon: jo lengre løpetid, jo større andel av aksjer i porteføljen kan være. Her må du ta hensyn til at du må øke antall aksjer i forhold til tidspunktet. Forskning innen økonomi indikerer at aksjer vil begynne å gi overskudd i løpet av en 5-10 års periode. Balansert investeringsportefølje Eksempler på balanserte investeringsporteføljer: Noen fond bør investeres i eiendom, andre i kunst eller edle metaller. Strukturen er som følger: 25 % hver for aksjer og obligasjoner, eiendomsfond utgjør 15 %, alternativer – 20 % og edle metaller – 15 %. Investeringsportefølje:riktig andel av aksjer og obligasjoner: https://youtu.be/seS4gI3oLqY En 50/50-portefølje dannes ganske enkelt: den består av like mange aksjer og obligasjoner. Funksjon – hver type verdipapirer må deles inn i russisk og utenlandsk, også i mengden 50/50. Du kan i tillegg sikre dine investeringer hvis du kjøper verdipapirer som varierer i risikonivå og lønnsomhet.

Spørsmål og svar

Hva er den beste investeringsporteføljen? Dette er et slags subjektivt alternativ som oppfyller målene, målene og forventningene. Strategialternativet velges basert på den økonomiske situasjonen, risikonivåindikatoren og meglerens anbefalinger. Det er nødvendig å gi preferanse til verdipapirene til store selskaper og foretak som tåler de fleste negative manifestasjoner i markedet.

Hva er direkte- og porteføljeinvesteringer?I det første tilfellet er det vanlig å snakke om investeringer som begynner å virke umiddelbart. Porteføljeinvesteringer er også vanskeligere, siden de er designet for en langsiktig handling. I de fleste tilfeller skiller porteføljeinvesteringer seg fra direkteinvesteringer når det gjelder volum. Porteføljeinvesteringsinstrumenter: gjeldspapirer (inkludert ikke bare obligasjoner, men også gjeldsbrev), samt aksjer. Porteføljeinvesteringer er utformet for en kortere periode enn direkteinvesteringer. Man bør huske på at de har mer likviditet. Porteføljeinvesteringer er rettet mot å tjene penger, som utføres ved å motta renter eller utbytte. Du må også ta i betraktning at investoren ikke setter som hovedoppgave ledelsen av et foretak eller et bestemt prosjekt der hans egne midler er investert.En investeringsportefølje er en moderne måte å øke investeringen på. En investor som har bestemt seg for å danne et lønnsomt alternativ, bør stille inn for å studere den økonomiske situasjonen ikke bare i landet, men også i verden. Han må gjøre et grundig og kompetent arbeid med ulike markedssegmenter. I tillegg må du gjennomføre en gjennomtenkt utforming av strategien. For dette formålet gjøres et nøye utvalg av eiendeler, bestående av flere alternativer. De må overholde de fastsatte fristene og målene. Hvis alle stadier er utført i samsvar med reglene, vil investeringsporteføljen være lønnsom. I dette tilfellet er det ingen risiko for investoren. Hvis vi ikke tar hensyn til de reelle indikatorene for økonomien, kan tapene være betydelige. Meglere kan hjelpe med å velge det beste alternativet. Det anbefales å kontakte dem før kjøp av aksjer,obligasjoner og andre komponenter i investeringsporteføljen.