Қазіргі әлемдегі адамдардың 90% үшін бос қаржы ресурстарын сақтау немесе көбейту маңызды және маңызды фактор болып табылады. Пайдалы инвестиция жасаудың әртүрлі жолдары бар, бірақ ең танымал әдістердің бірі ғана инвестициялық портфельді құру болып табылады. Оның қалыптасуын бастамас бұрын, процедураның ерекшеліктерін білу қажет. Ең жақсы нұсқа қаржылық жағынан тиімді бағалы қағаздарды таңдау болып табылады. Сіз сондай-ақ оны құрудың қандай схемалары, әдістері мен жолдары бар екенін білуіңіз керек.

- Инвестициялық портфель дегеніміз не – жаңадан бастаушыларға арналған білім беру бағдарламасы

- Жаңадан бастаушыларға арналған инвестициялық портфель

- Брокерлік шот ашу

- Инвестициялық портфельді одан әрі қалыптастыру

- Инвестициялық портфелдегі көк чиптер

- Инвестициялық портфельге екінші деңгейлі акцияларды қосу

- Инвестициялық портфельді қалыптастыру принциптері – инвестициялық портфельді қалай жасауға болады?

- Инвестициялық портфельге не кіруі мүмкін?

- Инвестициялық портфельдердің түрлері

- Уақытқа, мақсаттарға және басқа көрсеткіштерге байланысты портфолио жинау нұсқалары

- Бір жылға арналған инвестициялық портфельдің мысалы

- 3-5 жылға арналған инвестициялық портфельдің мысалы

- Сұрақтар мен жауаптар

Инвестициялық портфель дегеніміз не – жаңадан бастаушыларға арналған білім беру бағдарламасы

Инвестиция тақырыбы бойынша жүргізілген зерттеулердің нәтижелеріне сәйкес, қазіргі заманғы теория сонау 1952 жылы пайда болғаны және содан бері талаптар мен экономикалық жағдайдың нақтылығына бейімделе отырып, тек дамып, жетілдірілетіні көпшілікке белгілі болды. Таңдауды бастамас бұрын, инвестициялық портфель дегеніміз не, оның ерекшеліктері қандай екендігі туралы барлық мәліметтерді түсіну қажет. Инвестициялық портфель өз иесіне тұрақты және кепілдендірілген табыс әкелетін ыңғайлы және сапалы қаржы құралдарының жиынтығы ретінде қарастырылуы керек. Қолайлы опцияны таңдаған кезде бір маңызды ерекшелікті ескеру ұсынылады: инвестициялық портфельдер тәуекел деңгейі бойынша әртүрлі болуы мүмкін. Сондай-ақ олардың қандай пайда болжамы бар, олар қандай инвестициялық шарттарды ұсынатынын ескеру қажет. Активтердің дұрыс жинағын таңдай отырып, инвестор (қарапайым жеке тұлға болуы мүмкін) белгілі бір ақша сомасын алу үшін әзірленген портфельдік стратегияны сәтті жүзеге асыра алады. [ Caption id=”attachment_12004″ align=”aligncenter” ені=”450″]

Жаңадан бастаушыларға арналған инвестициялық портфель

Бірінші инвестициялық портфель инвестордан инкассация процесінде әртүрлі бөлшектерге назар аударуды талап етеді. Ең үлкен табыспен инвестиция жасағысы келетін жаңадан бастаушылар инвестициялық портфельді қалай құру керектігін және қандай тармақтарға ерекше назар аудару керектігін білуі керек. Инвестиция және қаржы саласындағы мамандар бірінші инвестициялық портфельді қалыптастырудың келесі тәсілін таңдауды ұсынады.

Брокерлік шот ашу

Биржа мен тұлға (инвестор) арасында делдал –

брокер болады . Біріншіден, брокерлік компания болмаса, бағалы қағаздарға инвестиция салу жұмыс істемейді. Екіншіден, брокер қауіпсіз инвестициялық опцияны таңдауға көмектеседі, инвестициялау және/немесе сауда үшін қажетті қаржы құралдарын пайдалануға мүмкіндік береді. Көп жағдайда брокерлер шотты ашу үшін комиссия алмайды немесе комиссия тек символдық сипатқа ие екенін есте ұстаған жөн. Өзара әрекеттестіктің бірінші кезеңінде қызметке лицензияны тексеру ұсынылады. [ Caption id=”attachment_11940″ align=”aligncenter” ені=”624″]

Инвестициялық портфельді одан әрі қалыптастыру

Инвестициялық портфель құрылымы әртүрлі облигациялармен немесе акциялармен толықтырылуы мүмкін.

Мұнда ұсыныстар келесідей: 20/20/60 валюталық-облигациялар-акциялар пропорцияларын таңдау керек. Егер облигациялар сатып алынса, компания көрсетілген мерзімнің соңында ие болатын сомада бағалы қағаздардың құнын қайтаруға міндетті. [ Caption id=”attachment_12002″ align=”aligncenter” ені=”701″]

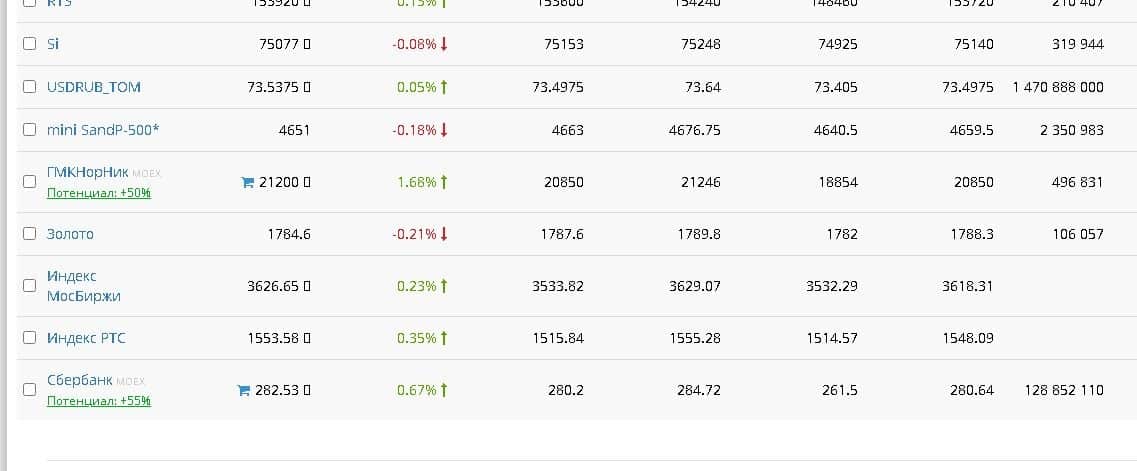

Инвестициялық портфелдегі көк чиптер

Жаңадан бастаушыларға арналған инвестициялық портфельде

көк чиптер болуы керек – қор нарығында жақсы нәтиже көрсеткен ірі компанияларға тиесілі акциялар. Мұндай акциялар ең сенімді қаржылық құрал болып табылады. Мұнда акцияның бастапқы бағасы 3000 рубльден кем емес екенін ескеру қажет.

Инвестициялық портфельге екінші деңгейлі акцияларды қосу

«Екінші деңгейдегі» компаниялардың акциялары – олар бұрыннан бар бағалы қағаздар жиынтығын толықтыра алады. Ерекшелігі: олар сізге көбірек ақша табуға мүмкіндік береді, бірақ бұл жағдайда қаржылық тәуекелдер артады. Жаңадан бастаушылар үшін инвестициялық портфельді қалай жинау керек, қандай акциялар мен басқа бағалы қағаздарды құрастыру керек: https://youtu.be/qiwFndRDDCM Жаңадан бастағандар қор нарығында «тәуекел үшін жалақы» деген ұғым бар екенін білуі керек. Құбылыстың мәні келесідей: мысалы, 10% кірісті көрсететін облигацияны сатып алған жағдайда, пайда алу ықтималдығы шамамен 90% құрайды. Брокерлер сіздің инвестициялық портфеліңіздің табыстылығын есептеуге көмектеседі. Ең оңтайлы нұсқаны жинау үшін алдымен тәуекел сынағынан өту керек. Брокерлер сонымен қатар жоғары сапалы аналитика мен курстарды ұсынады. Тағы бір ұсыныс – портфолионы бір жылға қарау. Инвестициялық портфельді дұрыс құру бүгінде біраз уақыттан кейін оның табысы аз болмайтынына кепілдік емес. Уақытылы тексеру проблемаларды болдырмауға көмектеседі. Мысал: Құрастырылған портфель 20% облигациялардан, 20% қорлардан және 60% акциялардан тұрады. Жыл ішінде акциялар өсім көрсетті – олардың бағасы көтерілді және тиісінше портфельдегі үлесі өсті. Табыстылықты сақтау үшін алдымен акциялардың бір бөлігін сату, содан кейін алынған қаражатқа қосымша активтерді сатып алу талап етіледі. Осылайша инвестициялық портфельдің тепе-теңдігін қалпына келтіруге болады. Жыл ішінде акциялар өсім көрсетті – олардың бағасы көтерілді және тиісінше портфельдегі үлесі өсті. Табыстылықты сақтау үшін алдымен акциялардың бір бөлігін сату, содан кейін алынған қаражатқа қосымша активтерді сатып алу талап етіледі. Осылайша инвестициялық портфельдің тепе-теңдігін қалпына келтіруге болады. Жыл ішінде акциялар өсім көрсетті – олардың бағасы көтерілді және тиісінше портфельдегі үлесі өсті. Табыстылықты сақтау үшін алдымен акциялардың бір бөлігін сату, содан кейін алынған қаражатқа қосымша активтерді сатып алу талап етіледі. Осылайша инвестициялық портфельдің тепе-теңдігін қалпына келтіруге болады.

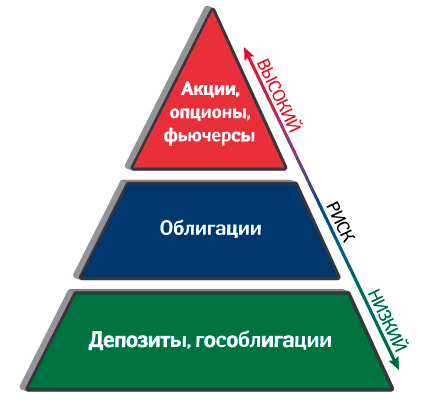

Инвестициялық портфельдің тәуекелі депозиттердің агрессивті және консервативті құрамдас бөліктерге бөлінуіне тікелей байланысты.

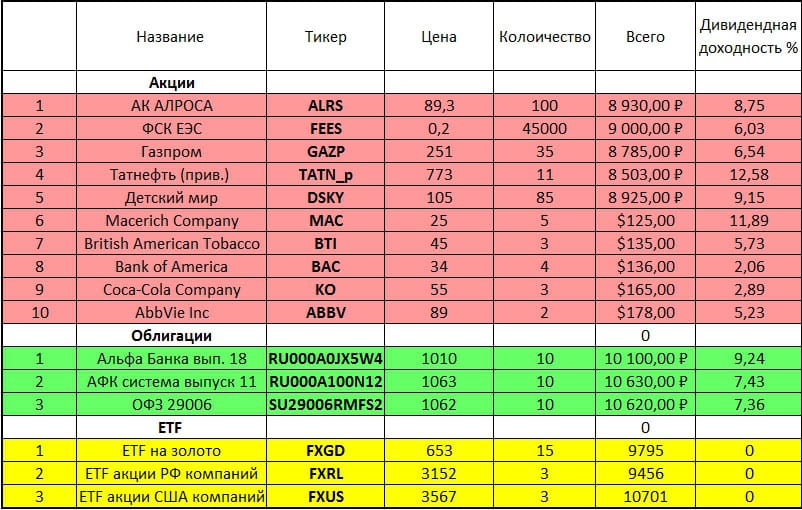

Белгілі компаниялар мен өндірушілердің акцияларын жинаудың мысалы. Отандық компанияларға назар аударудың қажеті жоқ, бөліп алған дұрыс:

- Зейнетақы шоты . Зейнеткерлікке шыққаннан кейін қосымша табыс табу мақсатында ашылған. Бұл ретте оны 15-20 жылдан кейін де жоғары табыс көрсетуге қабілетті ірі компаниялардың акциялары мен облигациялары негізінде қалыптастыру ұсынылады. Мысалы: ВТБ немесе Сбербанктің инвестициялық портфелі.

- Балалар шоты – мұнда сіз өзіңізге нақты мақсат қоюыңыз керек: білім алу, 10-15 жылдан кейін жылжымайтын мүлік сатып алу. Ерекшелігі: қалыптасу тәуекелі жоғары қорды (технологиялық компаниялар) пайдалану арқылы жүзеге асады.

- Төтенше шығындар – бұл шоттың басқа нұсқасы. Ашылу мақсаты: шағын немесе орташа сатып алу, жөндеу, саяхат. Өтеу мерзімі қысқа облигацияларды таңдаған дұрыс. Бұл бағалы қағаздардың кірісі мен құны алдын ала белгілі болуы керек.

Иесі үшін бірден жұмыс істей бастайтын инвестициялық портфельді қалыптастырудың мысалы:

- Облигациялар – 5 түрі.

- Қорлар – 5 түрі.

- Қоғам акциялары – 10 түрі

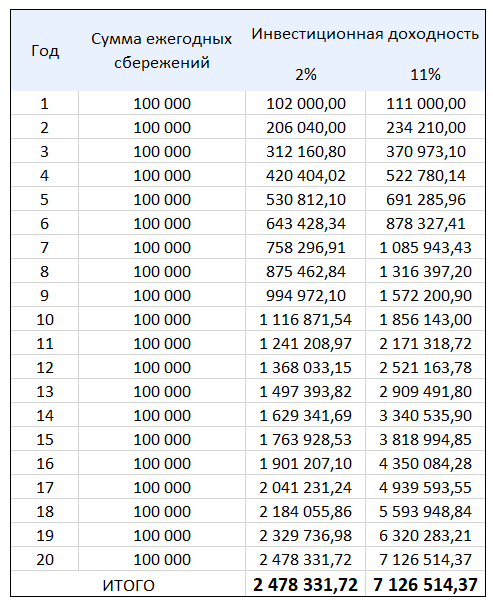

Акциялар мен облигациялардың инвестициялық портфелін құрастыру – Мәскеу биржасында ETF портфелі: https://youtu.be/HRwdC8eDAqA Тек қана акцияларға артықшылық беруге болмайды, әсіресе динамикасын мұқият зерттемей және не болып жатқанын алдын ала түсінбестен. қазір нарықта. Егер сіз портфельді қалыптастыру мәселесіне дұрыс келмейтін болсаңыз, онда елеулі қаржылық шығындардың тәуекелдері 2-3 есе артады. Брокердің ақшасымен сауда жасау жаңадан бастағандар үшін де ұсынылмайды. Маржа саудасы – брокерден тікелей алынған ақшаға активтерді сатып алу процесі. Тәжірибесі жоқ инвестор тәуекелге барады, өйткені мәміле сәтсіз болған жағдайда брокер позицияларды жабуға құқылы. Сізге айтарлықтай соманы сақтау қажет болған мысал (зейнетке шығу немесе үлкен сатып алу үшін):

Инвестициялық портфельді қалыптастыру принциптері – инвестициялық портфельді қалай жасауға болады?

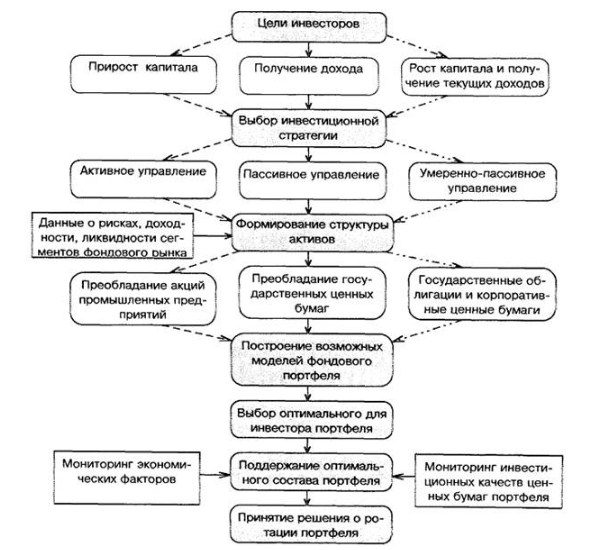

Сондай-ақ инвестициялық портфельді қалыптастырудың жалпы принциптерін ескеру қажет. Негізгі қаржылық мақсатты дұрыс қоя білу маңызды. Қалыптастыру принципі бірнеше кезеңнен тұрады:

- Жинақтау сомасы мен шарттарын көрсетіңіз. Мысалы, ауылдық үйді кейіннен сатып алу үшін 2,5 жылға 4 500 000 рубль.

- Инвестициялар үшін ай сайын қанша ақша шегерілетінін шешіңіз. Мысалы, ерлі-зайыптылардың әрқайсысының жалақысының 5%. Мұнда көп нәрсе бұрын қойылған мақсатқа байланысты. Ең жақсы әдіс – калькуляторды пайдаланып, жалпы соманы айлар санына бөлу арқылы қанша үнемдеу керек екенін есептеу.

- Мәтінді тәуекелге жіберіңіз. Бұл көрсеткіштің қаншалықты жоғары екенін анықтауға көмектеседі. Нәтижесінде оңтайлы құрылымды есептеу мүмкін болады. Портфельдің құрамы тек алынған ақпаратқа ғана емес, сонымен бірге экономикалық жағдайға және есепке алуды қажет ететін бірқатар басқа факторларға байланысты.

Инвестициялық портфельге не кіруі мүмкін?

Портфельдік инвестиция жақсы құрылған инвестициялық элемент болғандықтан, оның иесіне белгілі бір кіріс әкелетін әртүрлі бөліктерден тұруы мүмкін. Оларды құруға болатын ықтимал нұсқаларға мыналар жатады:

- Әртүрлі бағалы қағаздар (акциялар, облигациялар).

- Инвестициялық қорлардың үлестері.

- Валюта (АҚШ доллары, фунт, еуро, сонымен қатар юань).

- Бағалы металдар (алтын, күміс және платина).

фьючерстер жатады . Егер қаражат рұқсат етсе, онда жылжымайтын мүлік, сондай-ақ әртүрлі депозиттер инвестициялық портфельге қосылуы мүмкін. Брокерлер тағы бір ерекше категорияны – экзотикалық активтерді ажыратады. Оларға антиквариат, коллекциялық шарап жатады. Тәуекелді – стартаптар мен түрлі инновацияларға инвестиция салу. Таңдалған стратегияға байланысты портфолио құрамы өзгереді. 2022 жылға инвестициялық портфельді қалай жасауға болады, қандай бағалы қағаздарды сатып алу керек: https://youtu.be/qYWOBxXHUlI

Инвестициялық портфельдердің түрлері

Пайдалы және сауатты инвестициялық портфель инвестицияның мақсатына және инвестордың ішкі жағдайы мен темпераментіне байланысты әр түрлі болуы мүмкін. Бөлу:

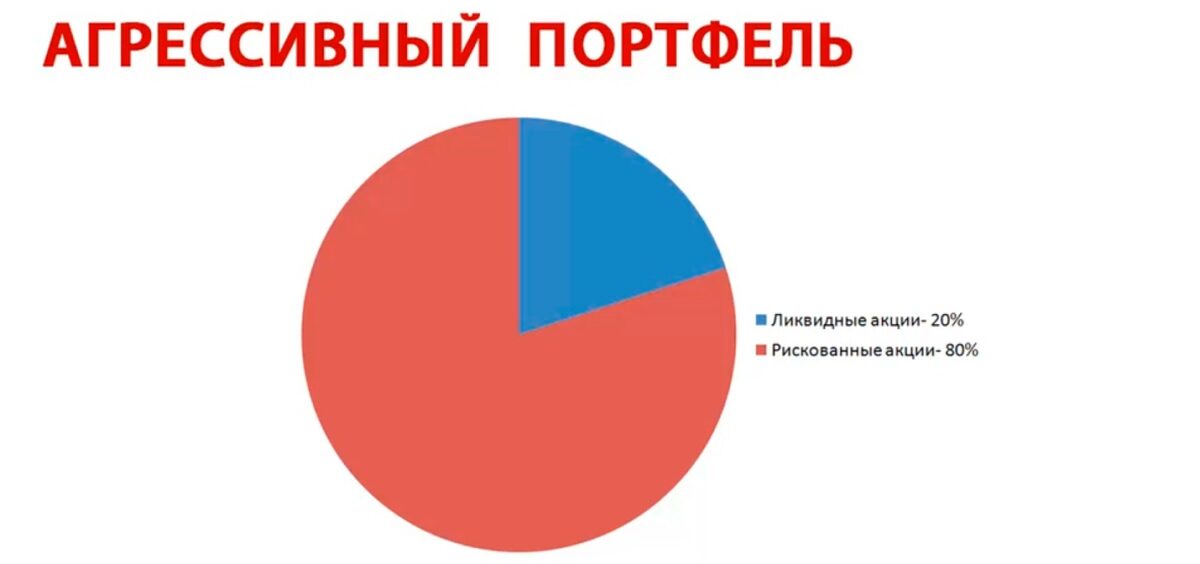

- Табысты немесе агрессивті портфель . Оның негізгі мақсаты – жоғары потенциалды табыстылық. Ерекшелігі: бұл өте құбылмалы. Бұл жағдайда құрам болашақта өсу әлеуетінің үлкен көрсеткіші бар қорлардан толығымен қалыптасады. Мәселе Мәскеу биржасының индексін басып озу.

Агрессивті инвестициялық портфель - Әмбебап немесе теңдестірілген портфолио . Оның құрамы өсудің қалыпты қарқынын қамтамасыз етуге бағытталған. Ол нарықтың құбылмалылығына жоғары қарсылыққа ие. Бұл активтер класы мен қолданылатын валюта бойынша кең әртараптандыруға байланысты.

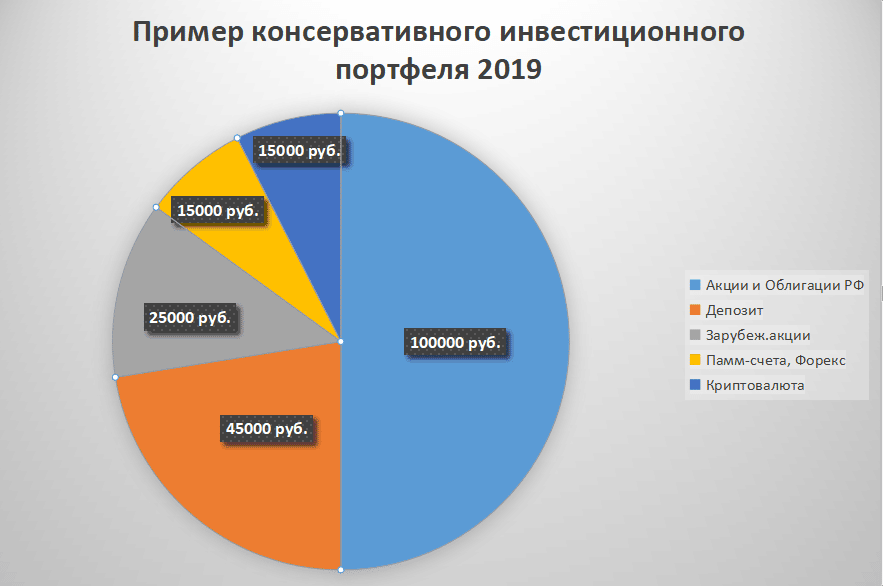

- Консервативті портфель ең аз кірісті, бірақ ең аз тәуекелді мақсат етеді.

- Қарапайым – құрамға әртүрлі бағалы қағаздар кіреді. Егер олар өссе, портфельдің өзі де өседі.

- Жоғары өсім – бұл жылдам және тұрақты өсуді көрсететін компаниялардың бағалы қағаздарынан тұрады.

- Орташа өсу – құрамға тұрақты өсу көрсеткіштері бар ұйымдардың бағалы қағаздары кіреді.

- Орташа биіктік – әртүрлі қағаздардан тұруы мүмкін.

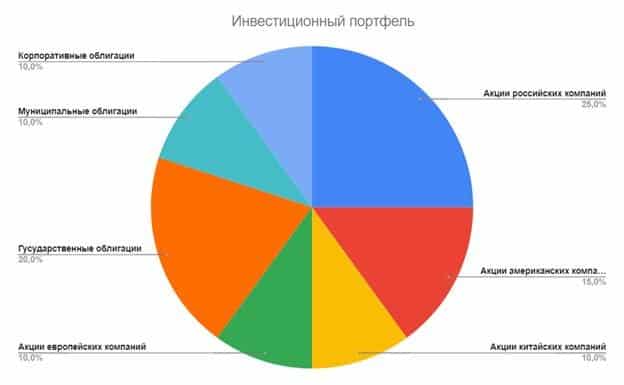

Уақытқа, мақсаттарға және басқа көрсеткіштерге байланысты портфолио жинау нұсқалары

Егер сіз кепілдендірілген қосымша кіріс алғыңыз келсе, онда сіз нөлден бастап минималды тәуекелдермен инвестициялық портфельді қалай құру керектігін алдын ала білуіңіз керек және қателіктерден аулақ болуыңыз керек. Опциялардың арасында барлық әлеуетті инвесторлар үшін жалғыз және әмбебап нұсқа жоқ. Композицияны әр адам жеке таңдайды, өйткені экономика мен қаржы секторындағы жағдайдың қандай болатынын алдын ала болжау мүмкін емес. Жинау опциялары уақытқа байланысты. Бағалы қағаздарды таңдағанда, инвестициялау мерзімі ұзағырақ болған сайын, акцияларға инвестиция азырақ нарықтық бағаның қысқа мерзімді өзгеруіне байланысты болатынын ескеру қажет. Сонымен бірге әлеуетті кіріс көрсеткіші уақыт көрсеткіштеріне де байланысты. Егер сіз облигациялармен толтыру опциясын таңдасаңыз, онда жағдай келесідей болады: олар шығарылатын кезең неғұрлым ұзақ болса, соғұрлым болжанатын кірістер аз болады. Егер сіз қысқа мерзімді тапсырмаларды шешіп, күрделі емес мақсаттар қойғыңыз келсе, брокерлер осы опцияны таңдауды ұсынады. [ Caption id=”attachment_12003″ align=”aligncenter” ені=”623″]

Бір жылға арналған инвестициялық портфельдің мысалы

Коллекция үлгісі (мерзімі – 1 жыл, кірістілік – шамамен 50 000 рубль): рубльдік облигациялар. Қысқа мерзімді мақсаттар үшін (мысалы, саяхаттау, тұрмыстық техниканы сатып алу) портфельді негізінен бір жылға жуық өтеу мерзімі бар облигациялардан құрастырған дұрыс. Бұл өте маңызды, өйткені адам соңында алуға болатын нақты (жүздеген рубльге дейін) соманы алдын ала біледі. Қысқа мерзімді акцияларды сатып алу қауіпті, өйткені құлдыраған жағдайда көрсеткіштерді тез қалпына келтіру мүмкін болмайды. Төтенше жағдайларда сіз инвестициялық портфель құнының және жалпы көлемінің 10% аспайтын сомаға акцияларды сатып ала аласыз. Брокердің көмегімен сіз дайын инвестициялық портфельді сатып ала аласыз. Оны желіде де құрастыруға болады.

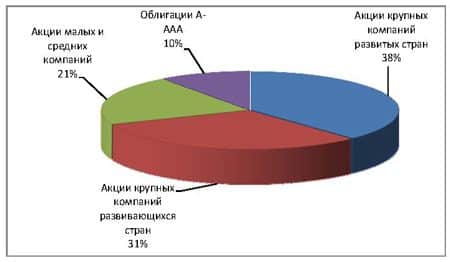

3-5 жылға арналған инвестициялық портфельдің мысалы

Басқа нұсқа: бұл жағдайда белгіленген мерзім 3-5 жыл. Мұнда сіз облигацияларға да, акцияларға да артықшылық бере аласыз. Олардың портфелдегі қатысу үлесі 50/50 немесе 40/60 құрайды. Ерекшелігі: мерзімі неғұрлым ұзақ болса, портфельдегі акциялардың үлесі соғұрлым көп болуы мүмкін. Мұнда акциялар санының индикаторын мерзімге пропорционалды түрде арттыру қажет екенін ескеру қажет. Экономика саласындағы зерттеулер акциялардың 5-10 жылдан кейін пайда таба бастайтынын көрсетеді. Теңгерімді инвестициялық портфель Теңгерілген инвестициялық портфельдердің мысалдары: Қаражаттардың бір бөлігі жылжымайтын мүлікке, кейбіреулері өнерге немесе қымбат металдарға инвестициялануы керек. Құрылым келесідей: акциялар мен облигациялар үшін әрқайсысы 25%, жылжымайтын мүлік қорлары 15%, баламалар 20% және қымбат металдар 15%. Инвестициялық портфель: акциялар мен облигациялардың дұрыс пропорциясы: https://youtu.be/seS4gI3oLqY 50/50 портфелі өте қарапайым қалыптасады: акциялар мен облигациялар бірдей мөлшерде қосылады. Ерекшелігі – бағалы қағаздардың әрбір түрі 50/50 мөлшерінде ресейлік және шетелдік болып бөлінуі керек. Тәуекелдік пен кірістілік тұрғысынан ерекшеленетін бағалы қағаздарды сатып алсаңыз, инвестицияларды қосымша қамтамасыз ете аласыз. [ Caption id=”attachment_11999″ align=”aligncenter” ені=”802″]

Сұрақтар мен жауаптар

Ең жақсы инвестициялық портфель дегеніміз не? Бұл мақсаттарға, міндеттерге және күтуге сәйкес келетін субъективті нұсқаның бір түрі. Стратегия нұсқасы экономикалық жағдайға, тәуекел деңгейінің индикаторына және брокердің ұсыныстарына байланысты таңдалады. Нарықтағы жағымсыз көріністердің көпшілігіне төтеп бере алатын ірі компаниялар мен кәсіпорындардың бағалы қағаздарына артықшылық беру қажет.

Тікелей және портфельдік инвестиция дегеніміз не?Бірінші жағдайда бірден жұмыс істей бастайтын инвестициялар туралы айту әдеттегідей. Портфельдік инвестициялар қиынырақ, өйткені олар ұзақ мерзімді әсерге арналған. Көп жағдайда портфельдік инвестиция көлемі жағынан тікелей портфельдік инвестициядан ерекшеленеді. Портфельдік инвестициялық құралдар: қарыздық бағалы қағаздар (оның ішінде тек облигациялар ғана емес, сонымен қатар вексельдер), сонымен қатар акциялар. Портфельдік инвестициялар тікелей инвестицияларға қарағанда қысқа мерзімге есептеледі. Олардың өтімділігі жоғары екенін есте ұстаған жөн. Портфельдік инвестициялар пайда алуға бағытталған, ол пайыздар немесе дивидендтер алу арқылы жүзеге асырылады. Сондай-ақ, инвестор өзінің негізгі міндеті ретінде кәсіпорынды немесе жеке қаражаты салынған белгілі бір жобаны басқаруды қоймайтынын ескеру қажет. Инвестициялық портфель – инвестицияланған қаражатты көбейтудің заманауи тәсілі. Пайдалы опцияны қалыптастыруға шешім қабылдаған инвестор елдегі ғана емес, сонымен қатар әлемдегі экономикалық жағдайды зерттеуге бейімделуі керек. Ол нарықтың әртүрлі сегменттерімен мұқият және сауатты жұмыс істеуі керек. Бұған қоса, ол ойластырылған стратегияны қажет етеді. Осы мақсатта бірнеше нұсқалардан тұратын активтерді мұқият таңдау жүргізіледі. Олар белгіленген мерзімдер мен мақсаттарға сай болуы керек. Егер барлық кезеңдер ережелерге сәйкес жүргізілсе, онда инвестициялық портфель табысты болады. Бұл жағдайда инвестор үшін тәуекелдер жоқ. Экономиканың нақты көрсеткіштерін есепке алмасақ, шығын айтарлықтай болуы мүмкін. Брокерлер сізге ең жақсы нұсқаны таңдауға көмектеседі. Акцияларды сатып алмас бұрын олармен байланысу ұсынылады,