It artikel is makke as in kompilaasje fan populêre berjochten oer lieningen yn it OpexBot- telegramkanaal . Taheakke en ferbettere. Yn it Telegram-kanaal kinne jo de miening fan Russen oer dizze saak bestudearje. En wy sille trochgean. Kredyt is foaral in ark. Lykas elk ark, moatte jo it kinne brûke en begripe wêr’t it foar is. It is wichtich om te begripen wannear’t jo it kinne nimme, wannear jo net kinne, en hoe’t jo de liende fûnsen werombetelje.

- Nim of jou gjin liening oant jo dit begripe

- Betelje de liening mei ferplichtingen

- Last minute tour nei kredyt slavernij

- Litte wy it útfine, litte wy de wiskunde dwaan

- Nim gjin liening foar in fakânsje

- Der is in swiete pil

- Sjoch de riffen en net fersûpe yn skulden

- In liening kin helpe om de kosten fan in reis te reparearjen

- In fakânsjeliening kin beskôge wurde as in ynvestearring

- Der is in dúdlik plan foar it ôflossen fan de liening dy’t foar fakânsje ôfnommen is

- Besparje, gean op fakânsje en net gek wurde

- Akkumulaasje

- Tinke as in ynvestearder

- Besparje

- Hoe kinne jo lieningen sa fluch en effisjint mooglik werombetelje

- Sniebal

- snie lawine

- Hokker is effektiver?

Nim of jou gjin liening oant jo dit begripe

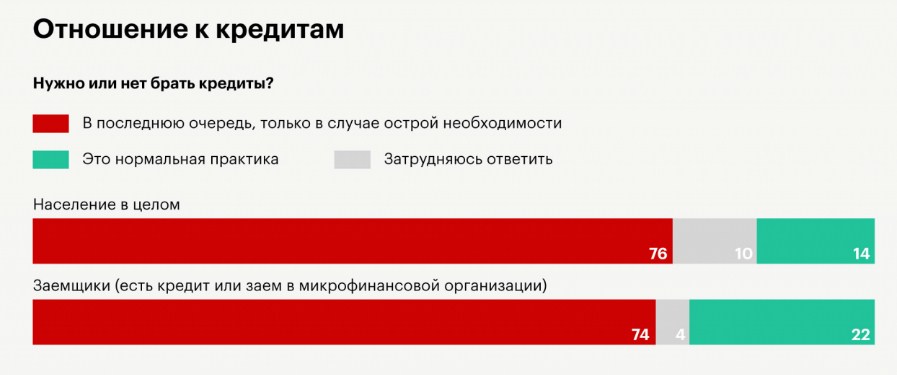

Jo moatte gjin skuldferplichtingen betelje mei aktiva dy’t mear per jier opleverje dan de rinte op ‘e liening. Dit kin obligaasjes, ôfsettings, dividenden, bedriuw wêze. D’r is gjin need nedich om driuwend jild werom te heljen fan in makelderkonto, in bedriuw te ferkeapjen of in boarch te sluten. Dit is hoe’t in bedriuw wurket as it in liening foar ûntwikkeling nimt. Wannear’t it betellet rinte op ynkommen. En hat ekstra winst.

Betelje de liening mei ferplichtingen

Der wurdt faak in liening tsjin harren ôfnommen. Behannelje lieningen en it libben as in bedriuw. As d’r in oanspraaklikens is wêr’t de liening is nommen, en it weaget op jo, ferkeapje it dan en slute it. Bygelyks in auto of in telefoan dy’t út emoasje helle is. Fan hjirút kinne wy de tsjinoerstelde konklúzje lûke. In liening nimme om jo probleem op te lossen is in flater. Meastentiids wurdt dit dien troch minsken dy’t a) har harsens net brûke wolle om problemen op te lossen; b) binne wend te libjen boppe har middels; c) se graach pronke.

In auto, in tv, in grutter appartemint – dit binne allegear ferplichtingen.

Jo kinne in liening nimme foar produksjebehoeften. As it bedriuwsmodel in hegere profitabiliteit ymplisearret as de rinte. Yn dit gefal ynvestearje jo yn in bedriuw dat folle mear foar jo sil generearje.

Last minute tour nei kredyt slavernij

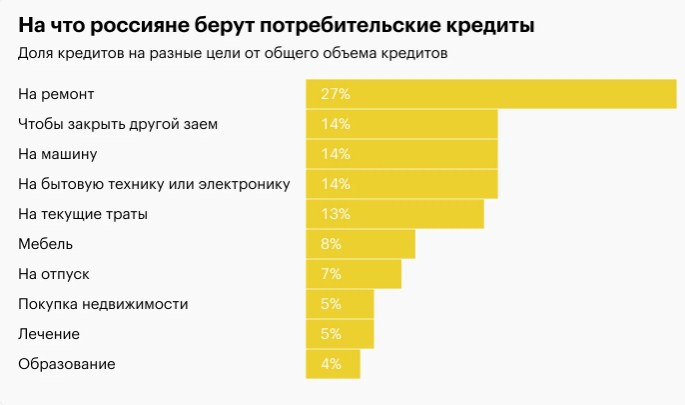

As jo oait dom fiele, tink dan oan dyjingen dy’t in liening hawwe foar in fakânsje, of foar in brulloft.

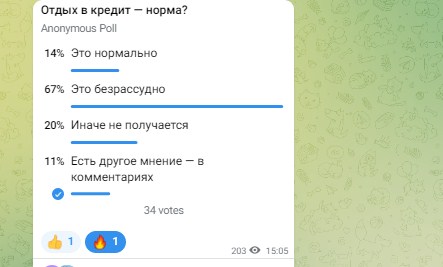

De essinsjeel koartsichtigens is it nimmen fan in liening foar jo houliksreis. It hawwen fan in net betelle skuld foar de brulloft fiering sels. Mar wat tinke ús lêzers oer fekânsjelieningen:  ynteressante statistiken:

ynteressante statistiken:

- Punt 1. Elke fyfde Rus giet op fakânsje op kredyt. Kredytkaarten en cashlieningen binne populêr.

- Punt 2. Fakânsjelieningen feroarje meast yn probleemskulden. Om’t sokke lieningen faak emosjoneel belêste binne.

Elkenien moat rêste, sadat de koekoek net alles dúdlik klinkt. Mar jo moatte rêste lykas jo it fertsjinne hawwe – op jo eigen. Op it poadium fan kapitaalakkumulaasje naam ik in auto, in tinte en gie nei de see, de rivier, of nei in goedkeap fakânsjehûs. Gelokkich binne d’r safolle moaie plakken yn ‘e Russyske Federaasje.

Nimmen hat binnenlânsk toerisme annulearre. No, neffens statistiken, reizgje 70 miljoen Russen binnen it lân.

Fakânsje giet oer emoasjes, en emoasjes binne benammen ôfhinklik fan ús en hoe’t wy fiele oer ússels. Is it better om mei gemoedsrêst in koele rêst te hawwen op ‘e rivierbank? Of nim in liening út foar 300k by 20% en, wylst jo in te swiete cocktail drinke yn Turkije, tink oer hoe’t jo it weromjaan kinne? In retoryske fraach.

Litte wy it útfine, litte wy de wiskunde dwaan

Wy ûntslaan mikrofinânsjeorganisaasjes fuortendaliks mei 40-50% per jier. It is taboe. Konsumint liening fan in bank: 20-30%, dat is ek hiel djoer. Ik naam 100k, 10k in moanne betelling. Overpayment oant 24k. Mar as opsje. Kredytkaart . D’r binne kredytkaarten sûnder rinte. Mar dy hawwe in protte nuânses mei tsjinst, opdrachten, ekstra betingsten en boetes. En hoe transparanter de betingsten op in kredytkaart, hoe heger de rinte. Fan 20-30% en boppe. As jo al besletten hawwe, studearje de betingsten sa nau mooglik, alle “stjerren en substjerren”. Jo moatte gjin limyt fan 300k iepenje mei in salaris fan 50k. Ik tink dat dit dúdlik is? ⁉ Targete fekânsjeliening. It foardiel is dat de rinte leger is. Mar de tocht kin allinnich wurde nommen út in partner bedriuw en foar dúdlik definiearre doelen: tickets, keamer, ekskurzje.

Nim gjin liening foar in fakânsje

Mar as d’r sa’n taak is, fergelykje de oanbiedingen foarsichtich. Soms blykt in konsuminteliening rendabeler te wêzen as it oanbod fan de touroperator. Brûk in liening rekkenmasine. Dan studearje de falkûlen fan elk yndividueel. Se sille perfoarst.

Hawwe altyd in reservekopyplan. Wat sille jo dwaan as de kredytkaart net wurket yn Turkije?

Mar yn ‘t algemien is dit in spesjale perverse foarm fan masochisme – om twa wiken fan positive emoasjes te wikseljen foar 2 jier kredytslavernij.

Der is in swiete pil

Der binne mooglikheden en situaasjes wêryn’t jo in fakânsjeliening ôfmeitsje kinne, soms is it sels nedich! Wannear, wêrom en hoe it goed te dwaan, sil ik jo fierder fertelle.

Sjoch de riffen en net fersûpe yn skulden

Dus, wannear kin in fakânsjeliening in goed idee wêze?

In liening kin helpe om de kosten fan in reis te reparearjen

As jo krekt witte wêr’t en wannear’t jo op fakânsje sille, kinne jo fan tefoaren in geunstige priis foar kaartsjes en akkommodaasje fêststelle. In situaasje dêr’t der gjin jild, mar der sil gau, en de tocht moat wurde nommen hjir en no op ‘e goedkeap.

In fakânsjeliening kin beskôge wurde as in ynvestearring

Lit my útlizze: der is in grut ferskil tusken it ôfsluten fan in liening (yn ús gefal foar in fakânsje) as jo gjin jild hawwe en as jo der genôch fan hawwe.

As jo jild hawwe, mar jo net wolle nimme it jild út jo fermogen: ynvestearrings, bedriuw. Litte wy sizze dat jo 500.000 roebel yn weardepapieren hawwe mei in rendemint fan 2% per moanne. Dat is 10k per moanne. Dus wêrom soene jo jild út har nimme as jo rinte kinne betelje op 5k roebel.

Der is in dúdlik plan foar it ôflossen fan de liening dy’t foar fakânsje ôfnommen is

En in kredytkaartopsje waard fûn wêrop jo gjin rinte hoege te beteljen. Bygelyks, der is in beskerming perioade, dy’t yn guon banken kin wêze 30-60 dagen. Guon ek werom cashback út de reis werom nei de kaart. Grace perioade en oare betingsten fariearje fan dei ta dei. Moat soarchfâldich kontrolearre wurde.

Mar ik bin kategoarysk tsjin sa’n fakânsje mei de gedachte: ienris sil ik gûle.

Mar nei myn miening is it better om jild te besparjen foar in fakânsje. Net needsaaklik yn ‘e cache. Om foar te kommen dat ynflaasje plonderje. Jo kinne besparje yn in aparte boarch sadat de penny dript. Of ynvestearje yn OFZ’s, bygelyks, krekt op ‘e tiid foar folgjende simmer en de coupons sille beskikber wêze en kinne wurde ferkocht. Jo kinne yn 10 moannen besparje sûnder jo budzjet te beskeadigjen mei elk ynkommensnivo. Hoe? Ik sil it dy fierder fertelle.

Besparje, gean op fakânsje en net gek wurde

Jo kinne besparje foar in fekânsje sûnder jo budzjet en libbensstyl te kompromittearjen. In set fan maatregels dêr’t in Rus mei in gemiddelde ynkommen of noch leger kin rjochtsje op. Sille wy it útfine? Litte wy alle mooglikheden ferdiele yn twa groepen: accumulation en besparring.

Akkumulaasje

De earste taak is om it doel op ‘e tiid te setten, sadat jo foar jo fakânsje yn’ e haast gjin lieningen en ûnfoldwaande oanbiedingen nimme fan touroperators. Bygelyks, in spesifyk doel is Turkije 6/7 yn 5 * twa folwoeksenen en in bern foar 60k roebel. Wy faktorje ynflaasje, de roebelkoers en oare risiko’s yn. Wy krije 80k dat wy yn in jier opslaan moatte foar in fakânsje yn augustus 2024. Dat is, wy moatte sa’n 6.700 roebel yn ‘e moanne besparje. It besparjen fan 10-15% fan it ynkommen fan dyjingen dy’t letter reizgje, is in wurkbere opsje wêryn de measte minsken gjin efterútgong yn har libbensstyl sille fernimme. Is it minder as it fereaske bedrach? Bygelyks, mei in salaris fan 40.000, sil it mooglik wêze om 4.000 te besparjen. ?

Tinke as in ynvestearder

Wy brûke koarte-termyn OFZs. De opbringst is heger as dy fan ôfsettings. De ferheging fan kapitaal yn ‘e foarm fan kûpons sil ûnbelangryk wêze, mar stabyl. Oer in jier kinne de weardepapieren ferkocht wurde en wurdt de ynflaasje gelyk. It is better net te gean yn tige profitable, mar risikofolle ynstruminten sûnder kennis. Demand obligaasjes OFZ-PD en OFZ-n. De lêste kin foarôfgeand oan skema wurde ferlost tsjin in priis net mear as de nominale wearde en net minder as de oankeappriis. Jo kinne in makelderkonto iepenje om obligaasjes te keapjen, bygelyks yn FINAM. Dêr kinne jo in bonding selektearje neffens oantsjutte parameters. Set 10-15% fan alle ynkommen oan kant, net allinich salaris. Bonus, kado’s, dieltiidwurk. As jo mear kinne dwaan, geweldich. Wat as jo jo libben organisearje yn in permaninte fakânsje? It model “wurk foar in jier, rêst foar 14 dagen” wurdt stadichoan ferâldere. De lêste tiid is it op ‘e kop set

Besparje

Trouwens, 6.700 roebel is de likernôch kosten fan 30 pakjes sigaretten. In pear minsken stopje mei smoken fanwege finansjele problemen. Mar it is in nijsgjirrich feit. As jo kinne besparje 4.000 fan de 6.700 dy’t jo nedich hawwe, fine wat kinne jo besparje oare 2700. Der binne in protte opsjes. Ik sil oanjaan hokker ik brûk. Op oare bedraggen, doelen en deadlines, mar dat makket neat út. Finansjele planning . Wês wis dat jo in útjeftedeiboek hâlde. Papier, elektroanysk op in smartphone, keppele oan in bankkaart. It is in kwestje fan smaak, mar de kar is breed. Der is in chance dat jo litte krekt 2700 foar fast food. Binne jo it nedich? Kaartsjes. As jo op jo eigen fleane, keapje dan kaarten 2-3 moannen fan tefoaren. Fan dat diel fan de begrutting dat foarme wurdt foar april 2024. It is goedkeaper. Studearje de rûtes. Bygelyks, in flecht troch Sotsji kin 10-15k goedkeaper wêze as fia Moskou. Ienfâldige berekkening, wiskunde en jo witte al hoe jo jo doel kinne berikke.

It is allinich wichtich om op it lêst te begripen – is dit jo wiere doel, of is it gewoan akseptearre? Miskien is it de muoite wurdich trochbringe in fakânsje fuort fan minsken hast fergees, en ynvestearje de bewarre 80k yn bedriuw, weardepapieren, ûnderwiis?

Dus Türkiye 2024? Jo kinne no begjinne. Wy sette ús eigen persoanlike doel. Wy bewarje, en as it útkomt, besparje wy ferstannich. En oer in jier sille wy tinke oer wat te dwaan mei dizze rykdom. Prioriteiten feroarje, mar kaarten kinne weromjûn wurde.

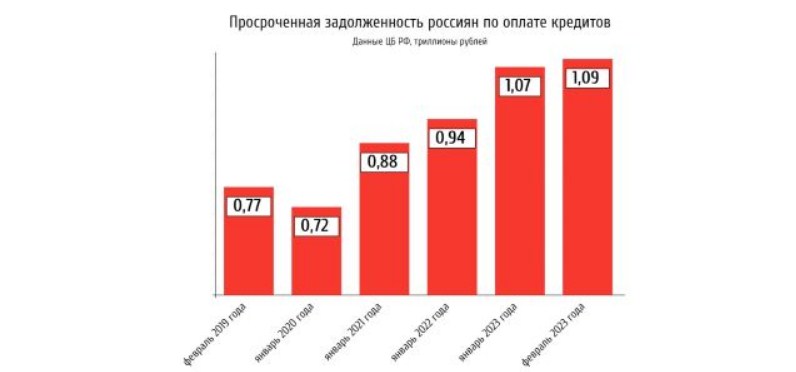

Hoe kinne jo lieningen sa fluch en effisjint mooglik werombetelje

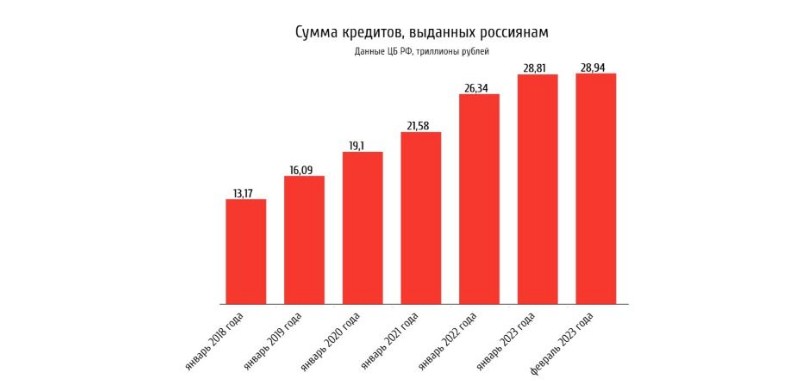

Hâld twa populêre en effektive techniken bewiisd troch ûndersyk: sniebal en snielawine . Sawat 50% fan de Russen hawwe lieningen. In protte minsken hawwe mear as ien liening / skuld. De statistiken moatte wurde korrizjearre. Is it net?  En hokker soarte fan ynvestearrings kinne wy prate oer wylst jo binne djip yn de skulden? It probleem is net iens mei de lieningen sels. It probleem is dat in protte besykje se te blussen sûnder in dúdlike strategy. En sa ploffen se jierrenlang yn skulden, oerbetelle rinte, mar net werombetelje it liensaldo.

En hokker soarte fan ynvestearrings kinne wy prate oer wylst jo binne djip yn de skulden? It probleem is net iens mei de lieningen sels. It probleem is dat in protte besykje se te blussen sûnder in dúdlike strategy. En sa ploffen se jierrenlang yn skulden, oerbetelle rinte, mar net werombetelje it liensaldo.

Sniebal

De strategy is om lieningen te beteljen fan lyts nei grutste.

De folchoarder wurdt bepaald troch it skuldich bedrach, net de rinte.

Tagelyk wurdt foar allegear útsein de lytste de minimale fereaske betelling betelle. Wy smite al ús krêft yn ‘e lytste skuld. Nei it sluten fan de lytste skuld, rjochtsje wy alle frijmakke boarnen nei it sluten fan de twadde, dan de tredde. Wat wy hawwe. Mei elke sluten skuld nimt de psychologyske lêst ôf. En ek, lykas in sniebal, sammelet de frijlitten boarne om te wurkjen mei it lichem fan ‘e liening foar gruttere skulden.

snie lawine

In metoade foar it werombeteljen fan lieningen wêryn se wurde werombetelle, begjinnend mei de heechste rinte.

Nei it werombeteljen fan de liening mei de heechste rinte, geane se troch nei de liening mei de folgjende heechste rinte. Trochgean oant alles is bedekt.

Hokker is effektiver?

Ut in wiskundich eachpunt is de snie lawine metoade effektiver. Yn ‘e rin fan’ e tiid betellet sniebaljen mear rinte dan de sniebalmetoade, dy’t rjochte is op rintetariven. Minsken binne foar it grutste part gjin rasjonele skepsels. En persoanlike finânsjes is 20% kennis en 80% gedrach. Undersyk lit sjen dat minsken dy’t besykje skuld te ferminderjen “snelle winst” nedich binne (dat is, de lytste skuld betelje) om motivearre te bliuwen om har totale skuld te ferminderjen. Sa binne lytse doelen dy’t dúdlik binne hoe’t se slute wurde oantrekliker foar de measten. As psychologyske dingen frjemd binne foar jo en jo binne in rationalist-wiskundige, dan moatte jo it paad fan in lawine folgje. Myn doel is om in sied fan wierheid te plantsjen en begryp fan it proses te iepenbierjen. Wat jo perfoarst net moatte dwaan

Hæ, kveðjur frá hinu mikla Illuminati bræðralagi…þessi skilaboð eru til að bjóða þér að vera hluti af okkur og taka þátt í *FRÆGÐ*MÁTTUR*AUÐUR*VERND* og einnig $1.000.000 sem velkomin gjöf, bíl að eigin vali, hús að eigin vali og mánaðartekjur upp á $3.000….svaraðu játandi ef þú hefur áhuga

TELEGRAM@sacredilluminatiunion

NETFANG

sacredilluminatiunion@usa.com

Kæri umsækjandi

Ég er einkalánveitandi og býð upp á óverðtryggð og allar aðrar tegundir lána með mjög hagstæðum vöxtum, aðeins 2%. Við bjóðum upp á eftirfarandi lán: 1. persónulegt lán. 2. viðskiptalán. 3. húsnæðislán. 4. lán til að greiða niður skuldir. 5. fyrirtækjalán. 6. Þú getur einnig haft samband við okkur varðandi aðrar tegundir lána og við munum greiða lánið út á reikninginn þinn á innan við 3 virkum dögum, án tafar. Athugið: bankinn er alltaf tilbúinn að millifæra lánið á reikninginn þinn, sem ég bíð eftir svari þínu með

JÁ.

upgradeloan46@gmail.com

Hæ, kveðjur frá hinu mikla Illuminati bræðralagi…þessi skilaboð eru til að bjóða þér að vera hluti af okkur og taka þátt í *FRÆGÐ*MÁTTUR*AUÐUR*VERND* og einnig $1.000.000 sem velkomin gjöf, bíl að eigin vali, hús að eigin vali og mánaðartekjur upp á $3.000….svaraðu játandi ef þú hefur áhuga

TELEGRAM@sacredilluminatiunion

NETFANG

sacredilluminatiunion@usa.com