Сині фішки російського фондового ринку станом на 2022 рік.

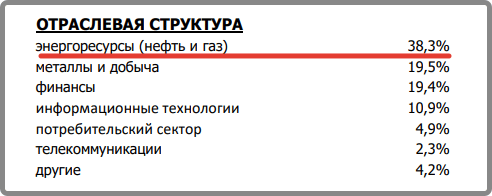

Блакитними фішкаминазивають акції найстабільніших компаній країни. Ще їх називають акціями першого ешелону. За статистикою, при вкладенні у них найменший ризик втратити вкладення. Одна справа володіти акціями «Сбербанку», і зовсім інша нікому не відомого «Ходімо», у якого будь-якої миті можуть відібрати ліцензію. Блакитні фішки ринку РФ є лідерами в галузі, багато з них у Росії підконтрольні державі. Держава – основний акціонер Газпрому – понад 50% акцій. Дивіденди є важливим рядком бюджету, тому інвестори не сумніваються, що при виникненні проблем держава надасть фінансову підтримку. Багато хто з блакитних фішок – стратегічні компанії країни. Газпром монополіст експорту газу. “Полюс” лідер у галузі видобутку золота. Поява гідного конкурента малоймовірна – щоб вийти на цей ринок потрібен великий капітал.

Термін “блакитні фішки” прийшов з покеру і є досить умовним. Немає чітких критеріїв, якими відносять компанію до блакитним фішкам Росії. Але можна назвати основні критерії.

Переваги акцій першого ешелону

Які переваги мають блакитні фішки РФ

Ліквідність

Чим вища ліквідність акції, тим простіше продати наявні активи великого обсягу. Також від ліквідності залежить, наскільки близько до ринкової ціни буде здійснено угоду. Блакитні фішки Росії мають найкращу ліквідність – ними торгують щодня сотні трейдерів. Так добовий оборот Ощадбанку чи Газпрому десятки мільярдів рублів.

Надійність

Інвестор, що має акції першого ешелону (блакитних фішок Росії), може бути впевненим у своїх інвестиціях. Ці компанії мають стійкий бізнес, їх кредитний рейтинг вищий, менше боргове навантаження та більше ресурсів. Саме тому вкладення у ці акції радять новачкам.

Дивіденди

Більшість компаній – блакитних фішок у Росії платять дивіденди. Це стійкі фірми, які можуть ділитися частиною прибутку з акціонерами. Велика частка бюджету деяких регіонів – це дивіденди. Держкомпанії у Росії мають виплачувати щонайменше половину прибутку як дивідендів.

волатильність від 20% на день та вище. У блакитних фішок волатильність нижче.

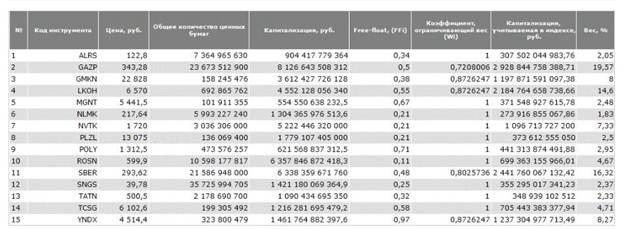

Список блакитних фішок російського фондового ринку на 2022 рік

Щодо зміни котирувань найбільших компаній країни роблять висновок про економічну ситуацію в цілому.

Московська біржа розраховує індекс блакитних фішок

MOEXBC . Актуальний перелік блакитних фішок публікує на офіційному сайті Московська біржа. Індекс MOEXBC не є доступним для торгівлі, це індикатор ринку.

- Полюс золото – компанія лідер золотодобувної промисловості Росії. За 10 років акції подорожчали на 1307%, у середньому щорічна дивідендна доходність 4.66%.

- TCS Group – фінансова група компаній, основним активом є Тінькофф банк. Крім того, входять Тінькофф Страхування та Тінькофф інвестиції . Зростання за 3 роки 566%, середньорічна дивідендна доходність 0.91%.

- Яндекс – розробка пошукової системи, крім того Яндекс пропонує послуги таксі, доставки їжі, електронної платіжної системи та ін. Зростання за 10 років 416%, компанія не виплачує дивіденди, воліючи вкладати прибуток у розвиток.

- Новатек – лідер у видобутку газу в Росії. Зростання за 10 років 375%, середньорічна дивідендна доходність 2.4%

- ГМК Норильський Нікель – найбільший видобувач кольорових металів, паладію та нікелю. Зростання за 10 років 324%, середньорічна дивідендна доходність 9.09%.

- Ощадбанк – основний банк Росії, має відділення майже у місті країни. Основний пакет акцій належить державі. Зростання за 10 років 365%, середньорічна дивідендна доходність 6.43%

- Лукойл – найбільша нафтовидобувна компанія Росії. Займається видобуванням та переробкою нафти та газу. Зростання за 10 років 332%, середня дивідендна доходність 6.3%.

- Поліметал – найбільший видобувач дорогоцінних металів Росії. Зростання за 10 років 319%, середня дивідендна доходність 4.29%.

- Татнафта – найбільша нафтовидобувна компанія. Зростання за 10 років 262%, середня дивідендна доходність 8.04%.

- НЛМК – найбільша російська металургійна компанія. Зростання за 10 років 250%, середня дивідендна доходність 10.9%.

- Роснефть – найбільша нафтова компанія РФ. Зростання за 10 років 199%, середня дивідендна доходність 3.55%.

- Магніт – найбільша мережа магазинів продуктів, косметики та побутових товарів. Зростання за 10 років 125%, середня дивідендна доходність 5.5%.

- Газпром – монополіст у експорті газу. Основний пакет акцій належить державі. Зростання за 10 років 114%, середня дивідендна доходність 6.66%.

- МТС – найбільший оператор стільникового зв’язку. Зростання за 10 років 73.4%, середня дивідендна доходність 11%.

- Сургутнефтегаз – акціонерне товариство, що об’єднує нафтовидобувні підприємства Росії. Зростання за 10 років 47.1%, середня дивідендна доходність 1.89%.

Блакитні фішки російського фондового ринку – куди інвестувати: https://youtu.be/emCE4DldKW8

Інвестиції у блакитні фішки російських компаній

Прибуток від інвестицій у блакитні фішки Росії складається від щорічних дивідендів, а деякі компанії виплачують дивіденди і частіше – раз на квартал та залежно від зростання курсової вартості. Кратне зростання котирувань довгий процес, на нього можуть піти роки. Але стабільні дивіденди забезпечують грошовий потік навіть у разі падіння котирувань. Компанії не виплачуватимуть дивіденди лише у разі найсильнішої кризи, яка вразила країну загалом.

Після потрясінь, пов’язаних із коронавірусною інфекцією, багато компаній оголосили про зниження дивідендів, а деякі були змушені їх не виплачувати у 2020 році.

Купувати акції блакитних фішок найвигідніше під час панічних розпродажів. Після поліпшення економічної ситуації блакитні фішки зростають швидше за акції другого ешелону. І падіння котирувань не таке значне. Розмір дивідендів це стала величина, що затверджується радою акціонерів. Вона залежить від прибутку компанії, а чи не від ціни акції. При падінні котирувань дивідендна доходність зростає, що гальмує подальше падіння. На відскоку інвестор може заробити 20-30% до портфеля за короткий термін або залишити вигідно куплені акції для подальшого зростання. Залежно від капіталу інвестора існує кілька стратегій інвестування в блакитні фішки РФ:

- Можна придбати ETF , наприклад, DIVD ETF, що включає найбільш стабільні дивіденди компанії, що платять. Цей метод підійде для інвесторів з невеликим капіталом, менше 50 тис. рублів.

ETF на ММВБ - Зібрати портфель із блакитних фішок самостійно . При цьому необхідно придбати 15 акцій у рівних частках. З вартості найдорожчої акції ГМК Норильський Нікель, мінімальна сума інвестицій 350 000 рублів. Якщо не включати Норнікель і купити тільки 14 акцій, що залишилися, мінімальна сума знижується до 85 тис. руб. Можна придбати весь портфель одночасно або докуповувати акції зі списку рівномірно раз на місяць або раз на квартал.

- Інвестор може не купувати портфель акцій, а вкладатись у певну акцію або кілька акцій . Так, деякі люди, які працювали в компанії Татнафта і бачили бізнес зсередини, протягом багатьох років купували щомісяця акції.