Blue chips van de Russische aandelenmarkt vanaf 2022.

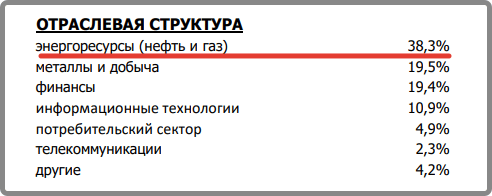

Blauwe chipsnoem de aandelen van de meest stabiele bedrijven in het land. Ze worden ook wel first-tier aandelen genoemd. Volgens de statistieken is er bij investeringen in hen het minste risico om investeringen te verliezen. Het is één ding om aandelen in Sberbank te bezitten, en iets heel anders voor het onbekende “Let’s Go”, waarvan de licentie op elk moment kan worden ingetrokken. Blue chips van de Russische markt zijn leiders in de industrie, velen van hen in Rusland worden gecontroleerd door de staat. De staat is de belangrijkste aandeelhouder van Gazprom – meer dan 50% van de aandelen. Dividenden zijn een belangrijke lijn van de begroting, dus investeerders twijfelen er niet aan dat in geval van problemen de staat financiële steun zal verlenen. Veel van de blue chips zijn strategische bedrijven in het land. Gazprom is een gasexportmonopolie. Polyus is een leider in goudwinning. De opkomst van een waardige concurrent is onwaarschijnlijk – er is veel kapitaal nodig om deze markt te betreden.

De term “blue chips” komt van poker en is nogal willekeurig. Er zijn geen duidelijke criteria op basis waarvan een bedrijf in Rusland als een blue-chip wordt geclassificeerd. Maar u kunt de belangrijkste criteria benadrukken.

Voordelen van eersterangsaandelen

Wat zijn de voordelen van Russische blue chips?

Liquiditeit

Hoe hoger de liquiditeit van een aandeel, hoe gemakkelijker het is om bestaande activa met een groot volume te verkopen. Ook hangt de liquiditeit af van hoe dicht de deal bij de marktprijs zal zijn. Russische blue chips hebben de beste liquiditeit – honderden handelaren verhandelen ze elke dag. Dus de dagelijkse omzet van Sberbank of Gazprom is tientallen miljarden roebel.

Betrouwbaarheid

Een belegger met first-tier aandelen (Russische blue chips) kan vertrouwen hebben in zijn beleggingen. Deze bedrijven hebben sterke bedrijven, hogere kredietwaardigheid, minder schulden en meer middelen. Daarom wordt het voor beginners aangeraden om in deze aandelen te beleggen.

Dividend

De meeste blue-chipbedrijven in Rusland keren dividend uit. Dit zijn duurzame bedrijven die een deel van de winst kunnen delen met aandeelhouders. Een groot deel van de begroting van sommige regio’s bestaat uit dividenden. Staatsbedrijven in Rusland moeten minstens de helft van hun winst uitkeren in de vorm van dividenden. [bijschrift id = “attachment_12310” align = “aligncenter” width = “492”]

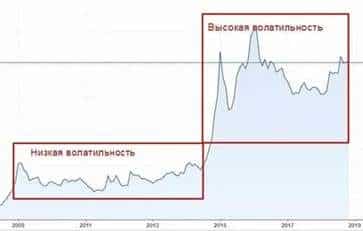

vanaf 20% per dag en meer. Blue chips hebben een lagere volatiliteit.

Lijst met blue chips van de Russische aandelenmarkt voor 2022

Op basis van de wijziging in de koersen van de grootste bedrijven in het land trekken zij een conclusie over de economische situatie als geheel.

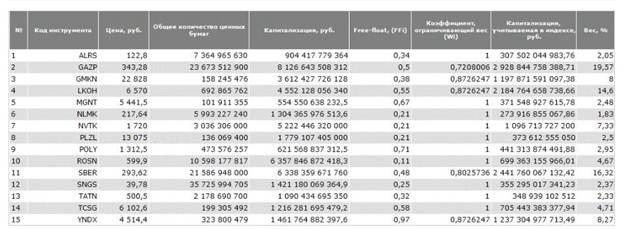

De Moscow Exchange berekent de MOEXBC blue-chip

index . De huidige lijst van blue chips is gepubliceerd op de officiële website van de Moscow Exchange. De MOEXBC-index is niet beschikbaar voor handel, het is een marktindicator.

- Polyus Gold is een leider in de goudmijnindustrie in Rusland. In 10 jaar tijd zijn aandelen met 1307% in prijs gestegen, een gemiddeld jaarlijks dividendrendement van 4,66%.

- TCS Group is een financiële groep van bedrijven, de belangrijkste troef is Tinkoff Bank. Daarnaast zijn Tinkoff Insurance en Tinkoff Investments inbegrepen . Groei over 3 jaar 566%, gemiddeld jaarlijks dividendrendement 0,91%.

- Yandex – ontwikkeling van een zoekmachine, daarnaast biedt Yandex taxidiensten, voedselbezorging, elektronisch betalingssysteem, enz. Groei in 10 jaar 416%, het bedrijf betaalt geen dividenden, maar investeert liever in ontwikkeling.

- Novatek is de leider in de gasproductie in Rusland. 10-jarige groei 375%, gemiddeld jaarlijks dividendrendement 2,4%

- MMC Norilsk Nickel is de grootste producent van non-ferrometalen, palladium en nikkel. Groei over 10 jaar 324%, gemiddeld jaarlijks dividendrendement 9,09%.

- Sberbank is de belangrijkste bank in Rusland en heeft een filiaal in bijna elke stad in het land. Het grootste deel van de aandelen is van de staat. 10-jarige groei 365%, gemiddeld jaarlijks dividendrendement 6,43%

- Lukoil is de grootste oliemaatschappij van Rusland. Het houdt zich bezig met de winning en verwerking van olie en gas. Groei over 10 jaar 332%, gemiddeld dividendrendement 6,3%.

- Polymetal is de grootste producent van edele metalen in Rusland. Groei over 10 jaar 319%, gemiddeld dividendrendement 4,29%.

- Tatneft is de grootste oliemaatschappij. 10-jarige groei 262%, gemiddeld dividendrendement 8,04%.

- NLMK is het grootste Russische metallurgische bedrijf. Groei over 10 jaar 250%, gemiddeld dividendrendement 10,9%.

- Rosneft is de grootste oliemaatschappij in de Russische Federatie. Groei over 10 jaar 199%, gemiddeld dividendrendement 3,55%.

- Magnit is de grootste keten van supermarkten, cosmetica en huishoudelijke artikelen. Groei over 10 jaar 125%, gemiddeld dividendrendement 5,5%.

- Gazprom is een gasexportmonopolie. Het grootste deel van de aandelen is van de staat. Groei over 10 jaar 114%, gemiddeld dividendrendement 6,66%.

- MTS is de grootste mobiele operator. Groei over 10 jaar 73,4%, gemiddeld dividendrendement 11%.

- Surgutneftegaz is een naamloze vennootschap die olieproducerende ondernemingen in Rusland verenigt. Groei over 10 jaar 47,1%, gemiddeld dividendrendement 1,89%.

Blue chips van de Russische aandelenmarkt – waar te beleggen: https://youtu.be/emCE4DldKW8

Investeringen in blue chips van Russische bedrijven

Winst uit investeringen in blue chips in Rusland bestaat uit jaarlijkse dividenden, en sommige bedrijven keren dividenden uit en vaker – een keer per kwartaal en afhankelijk van de groei van de marktwaarde. Meervoudige groei van offertes is een lang proces, het kan jaren duren. Maar stabiele dividenden zorgen voor cashflow, zelfs als de noteringen dalen. Bedrijven zullen niet alleen dividend uitkeren in het geval van een ernstige crisis die het land als geheel treft.

In de nasleep van de coronavirusschok hebben veel bedrijven dividendverlagingen aangekondigd en sommige zijn gedwongen deze in 2020 niet uit te betalen.

Het is het meest winstgevend om blue chip-aandelen te kopen tijdens paniekverkopen. Nadat de economische situatie verbetert, groeien blue chips sneller dan aandelen van het tweede niveau. En de daling in citaten is niet zo significant. Het bedrag van de dividenden is een constante waarde die is goedgekeurd door de raad van aandeelhouders. Het hangt af van de winst van het bedrijf, niet van de aandelenkoers. Bij een daling van de noteringen stijgt het dividendrendement, wat een verdere daling afremt. Bij een opleving kan een belegger in korte tijd 20-30% van de portefeuille verdienen of winstgevend gekochte aandelen laten meetellen voor verdere groei. Afhankelijk van het kapitaal van de belegger zijn er verschillende strategieën om te beleggen in blue chips van de Russische Federatie:

- ETF’s kunnen worden gekocht , zoals de DIVD ETF, die de meest stabiele dividendbetalende bedrijven omvat. Deze methode is geschikt voor beleggers met een klein kapitaal, minder dan 50 duizend roebel.

- Bouw zelf een blue-chip portefeuille op . In dit geval is het noodzakelijk om 15 aandelen in gelijke aandelen te kopen. Op basis van de waarde van het duurste aandeel van MMC Norilsk Nickel, is het minimale investeringsbedrag 350.000 roebel. Als u Norilsk Nickel niet meetelt en alleen de resterende 14 aandelen koopt, wordt het minimumbedrag verlaagd tot 85 duizend roebel. U kunt de gehele portefeuille in één keer kopen of u kunt eens per maand of eens per kwartaal extra aandelen uit de lijst kopen.

- Een belegger mag geen aandelenportefeuille kopen, maar beleggen in een bepaald aandeel of meerdere aandelen . Sommige mensen die voor Tatneft werkten en het bedrijf van binnenuit hebben gezien, kopen bijvoorbeeld al jaren elke maand aandelen.