Indicator MACD (Moving Average Convergence/Divergence) în tranzacționare – descriere și aplicație, cum se utilizează, strategie de tranzacționare. Indicatorul MACD (Makdi) este un oscilator popular, care în 2022 este inclus în pachetul standard de indicatori al oricărui terminal. Indicatorul, după cum sugerează și numele, se bazează pe convergența și divergența Mediilor Mișcătoare, a fost inventat de celebrul comerciant Gerald Appel.

- Logica MACD

- Semnale comerciale

- Divergenţă

- Trecerea liniilor MACD

- Aplicarea indicatorului MACD în practică

- Tipuri de indicator MACD

- MACD în terminalele populare

- MACD în terminalul de tranzacționare QUIK

- MACD în terminalul Metatrader

- Cum se configurează indicatorul MACD

- Strategii de tranzacționare bazate pe indicatorul MACD

- Combinație de indicatori

- Strategia de tendințe

- Divergenta si Convergenta

- Lucrați pe mai multe intervale de timp

- Avantajele și dezavantajele indicatorului MACD

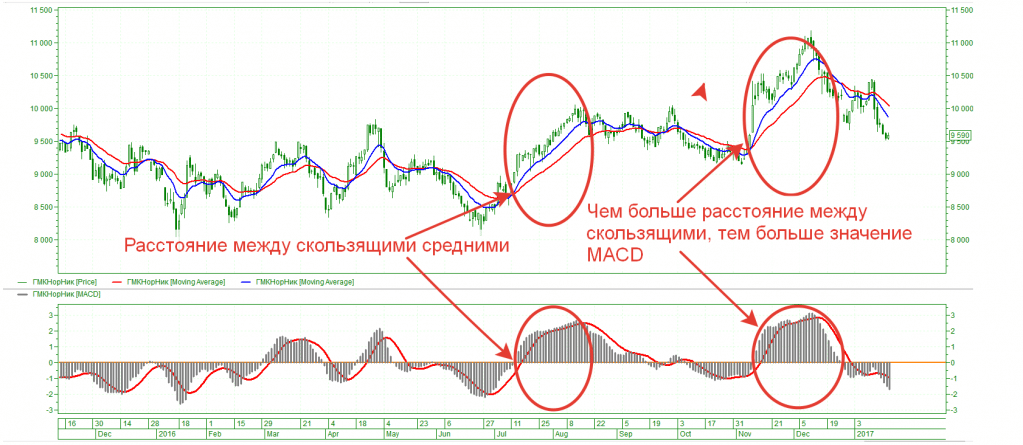

Logica MACD

Principiul indicatorului este simplu – arată raportul dintre perioada pe termen scurt și cea pe termen lung. Cu el, puteți determina puterea tendinței. Dacă tendința începe să se accelereze, indicatorul trage bare din ce în ce mai sus, linia indicatorului se abate mai mult de la linia de semnal. O tendință este considerată stabilă dacă histogramele sunt mari și de aceeași culoare. Dacă culorile histogramei se schimbă rapid între ele, există incertitudine pe piață. Când tendința încetinește, barele încep să scadă, iar liniile Macdi converg. Aceasta indică o perioadă de consolidare sau o probabilă inversare. În mod implicit, perioadele de medii mobile sunt 12-26, iar linia de semnal are o perioadă de 9.

Un comerciant poate experimenta aceste valori, ajustându-le la instrument și interval de timp, dar rețineți că perioada mediei mobile rapide ar trebui să fie jumătate din cea a celei lente.

Semnale comerciale

Indicatorul MACD oferă mai multe tipuri de semnale, un comerciant poate prezice mișcarea prețului folosind o histogramă sau linii indicatoare:

- Histograma trece prin zero . Acest semnal indică convergența mediilor mobile pe termen scurt și pe termen lung. Dacă indicatorul trece cu zero de sus în jos, vânzările sunt deschise, iar dacă de jos în sus, cumpărăturile sunt deschise. Un stop loss de protecție este stabilit pentru cel mai apropiat extremum sau ca 0,2-0,5% din mișcarea activelor.

- Histograma MACD în partea de sus și de jos a pieței . Comercianții notează comportamentul histogramei indicatorului la extreme de preț. Dacă prețul face un salt puternic spre tendință, iar histogramele devin mai mici, comerciantul ajunge la concluzia că tendința se apropie de finalizare. Într-o astfel de situație, utilizatorul caută tranzacții contra tendinței, ordinele stop de protecție sunt plasate deasupra extremului. Acestea trebuie instalate, pe un trend puternic, prin inerție, înainte de o inversare, prețul se poate rescrie maximul sau minim de două sau trei ori. Histograma în astfel de situații arată zonele de supracumpărare și supravânzare.

Divergenţă

Cel mai puternic semnal al histogramei MACD este o divergență care apare la sfârșitul unui trend atunci când piața este pe cale să se inverseze. Acest semnal nu este ușor de observat pentru începători; este folosit de comercianții experimentați. Prețul continuă să facă noi extreme, dar histograma indicatorului nu. Există situații în care divergența se sparge. Următorul extremum al prețului coincide cu extremele histogramei, deși înainte de aceasta indicatorul nu putea stabili un nou vârf. Prin urmare, este foarte important să stabiliți un stop loss de protecție. O divergență de urs are loc pe un trend ascendent, iar o divergență de urs are loc pe un trend descendent.

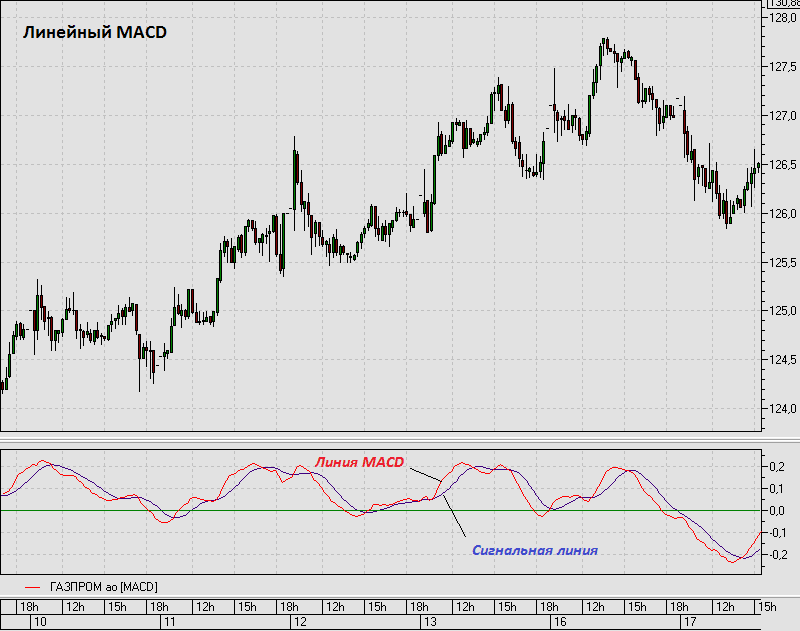

Trecerea liniilor MACD

Când linia de semnal o traversează pe cea principală de sus în jos, comercianții prevăd o scădere iminentă a cotațiilor. Și invers, cumpără atunci când traversează de jos în sus. Pe intervale de timp mici, puteți găsi multe semnale pentru intersecția liniilor indicatoare, dar cele mai multe dintre ele sunt false. Merită să fiți atenți la semnalele de pe graficele zilnice și săptămânale. Histograma indicatorului este folosită ca filtru – achizițiile se fac numai când acesta este peste zero, iar vânzările se fac când este sub zero. Aveți nevoie de coincidența a două condiții – intersecția liniilor și histograma în poziția dorită.

Aplicarea indicatorului MACD în practică

Indicatorul funcționează bine atunci când lucrați în canale, puteți surprinde mișcări de la rezistență la suport și înapoi în zonele de supracumpărare și supravânzare. Dar nu uitați că, cu un trend puternic, prețul nu observă niveluri și răscumpărare/revânzare. Macdi arată începutul și sfârșitul unui trend. Afișează punctele de accelerare și decelerare a tendinței. Eficient pe o piață volatilă, în perioadele de fluctuații mici de preț, un comerciant va prinde o mulțime de stop loss-uri. În primul rând, indicatorul a fost creat pentru a surprinde mișcările de tendință. Într-un plat larg pe graficul zilnic, poate da semnale bune pe oră.

Tipuri de indicator MACD

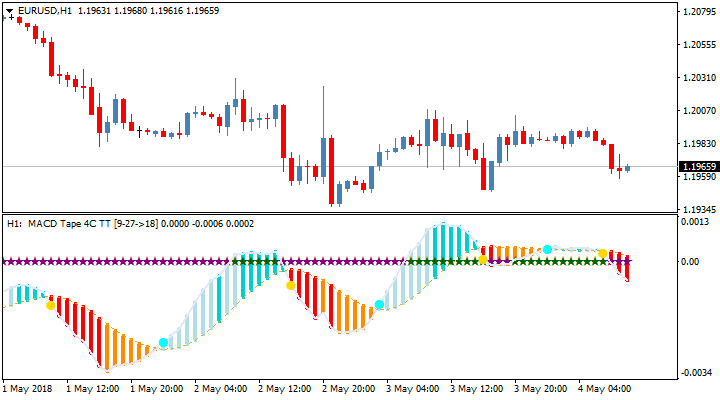

Indicatorul este format din linii și o histogramă. Unii comercianți nu acordă atenție liniilor MACD, ei acordă importanță doar histogramei. Pentru a elimina excesul, am venit cu un fel de indicator de histogramă MACD. Este format doar dintr-o histogramă. În forma clasică, histograma și MACD sunt în aceeași fereastră (de exemplu, în terminalul Metatrader). În unele terminale (cum ar fi

Quik ), histograma și liniile sunt separate în ferestre separate. Indicatorul poate fi construit folosind medii mobile exponențiale, simple, ponderate în funcție de volum. În unele terminale acest lucru este implementat ca parametru (Metatrader), în altele există un nume special pentru fiecare tip (MACD Simple, MACD Weighed, MACD). de exemplu, în terminalul FinamTrade. Cum să tranzacționați cu indicatorul MACD: https://youtu.be/0nihqQyGvOo

MACD în terminalele populare

Indicatorul este inclus în setul de bază al oricărui terminal modern. Este prezent chiar și în aplicațiile mobile ale brokerului. Pentru a-l activa, trebuie să mergeți la meniul indicatorilor și să găsiți MACD sau MACD-Histograma.

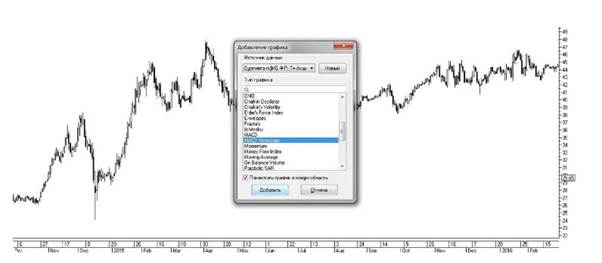

MACD în terminalul de tranzacționare QUIK

Pentru a afișa indicatorul pe diagramă în terminalul rapid, trebuie să faceți clic pe Lipire. Va fi afișată caseta de dialog Adăugare grafic. În el, selectați histograma MACD sau MACD și faceți clic pe butonul Adăugați. Pentru a modifica parametrii indicatorului, accesați fila Proprietăți.

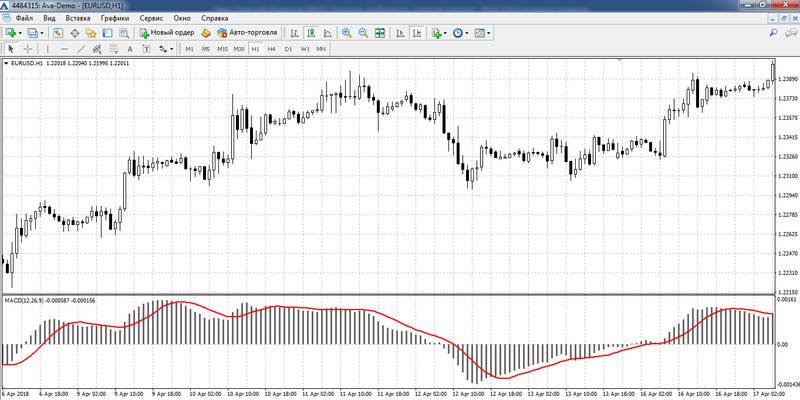

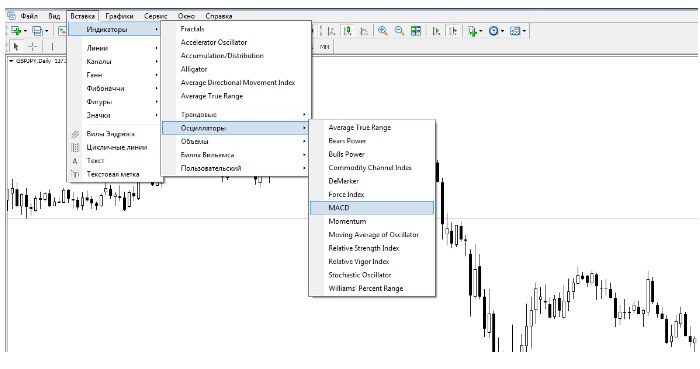

MACD în terminalul Metatrader

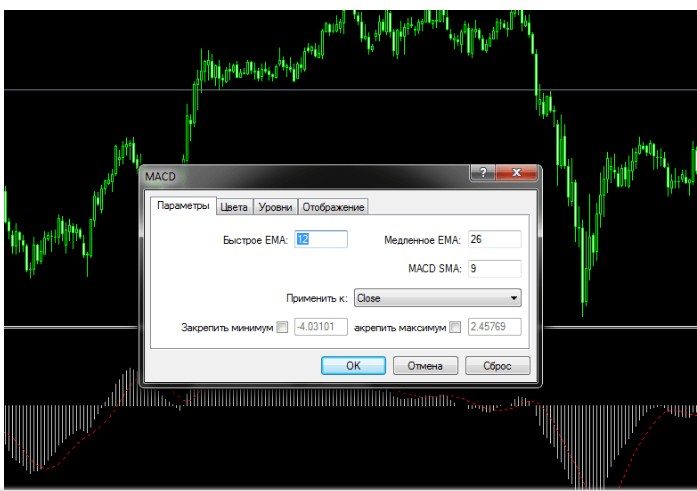

Pentru a adăuga indicatorul Macdi, trebuie să faceți clic pe butonul Inserare – Indicatori – Oscilatori – MACD. Va apărea o fereastră pentru setarea parametrilor, puteți selecta perioada mediilor mobile, schema de culori și tipul mediei mobile.

Cum se configurează indicatorul MACD

În mod implicit, indicatorul are următoarele setări:

- medie în mișcare lentă 26;

- mișcare rapidă 12;

- semnal -9;

- se aplică prețurilor de închidere;

- tip exponenţial.

- culorile barelor sunt roșu și verde.

Schimbând perioadele de medii mobile, puteți modifica viteza de reacție a indicatorului la modificările de preț. Pe perioade mici vor fi mai multe semnale. Puteți mări sau micșora perioada mediilor mobile. Odată cu creșterea perioadei, calitatea semnalelor va crește, vor fi mai puține, dar raportul profit/fals va fi mai mare. Dar uneori indicatorul nu va vedea începutul unei tendințe. Prin scăderea parametrilor, puteți obține o creștere a sensibilității. Este important să nu ratați momentul „mijlocului de aur”, dintre numărul de semnale și calitatea acestora.

Strategii de tranzacționare bazate pe indicatorul MACD

În funcție de strategie, indicatorul Makdi este utilizat ca parte a unui set de indicatori sau separat.

- Strategia de canal – este folosită pe piață fără o tendință pronunțată. Comerciantul se așteaptă ca prețul să rămână în interval pentru o lungă perioadă de timp. Pentru a determina comercianții „de sus și de jos”, folosesc benzile Bollinger, canalul de preț, liniile de tendință, mediile mobile. În acest caz, prețul poate fi în două poziții:

- Partea de jos a gamei . Când prețul se apropie de limita intervalului – partea de jos a Bollinger-ului, mișcându-se cu o perioadă lungă, linie de tendință, comerciantul urmărește cu atenție indicatorul MACD. Se deschide o tranzacție lungă dacă barele histogramei scad, există o divergență, barele își schimbă culoarea în verde și există o intersecție a liniilor indicatoare (o condiție este suficientă dacă există 2 sau mai multe semne – întărirea semnalului). Oprirea este stabilită dincolo de extrem. Nu trebuie să depășească 0,2-0,5% din mișcarea activelor. Dacă nu este posibil să puneți o oprire scurtă, trebuie să reduceți dimensiunea poziției.

- Vârful de gamă . Când prețul se apropie de limita intervalului – în vârful Bollinger-ului, mișcându-se cu o perioadă lungă, linie de tendință, comerciantul urmărește cu atenție indicatorul MACD. Se deschide o tranzacție scurtă dacă barele histogramei scad, există o divergență, barele își schimbă culoarea în verde și există o intersecție a liniilor indicatoare (o condiție este suficientă dacă există 2 sau mai multe semne – întărirea semnalului). Oprirea este stabilită dincolo de extrem. Nu trebuie să depășească 0,2-0,5% din mișcarea activelor. Dacă nu este posibil să puneți o oprire scurtă, trebuie să reduceți dimensiunea poziției.

Dacă te uiți cu atenție la deținerea prețului în interval, există adesea o situație în care granițele intervalului scapă, dar mai târziu prețul revine la intervalul de preț. Granițele de sus și de jos se extind. Un comerciant ar trebui să se uite cu atenție la citirile indicatorului MACD pentru a nu pierde momentul unei încetiniri a tendinței. Poate veni înainte sau după ce prețul atinge marginea intervalului.

La mijlocul gamei, noi oferte nu sunt deschise. Un comerciant poate consolida pozițiile dacă prețul trece de mijlocul Bollingerului sau mediei mobile într-o perioadă mică (9-21 pe D1).

Combinație de indicatori

Unii comercianți folosesc mai multe oscilatoare în același timp. Tranzacțiile sunt încheiate cu o tendință pronunțată (toți indicatorii dau aceleași semnale) sau în zona de supracumpărare sau supravânzare critică pentru o revenire. Comercianții folosesc

indicatorul RSI , stocastica, minunatul oscilator (AO) al lui Bill Williams,

mediile mobile împreună cu Macd . În plus, întărește semnalul dacă apare un model de acțiune a prețului în zona de cumpărare sau vânzare.

Strategia de tendințe

Tranzacțiile sunt deschise numai atunci când MACD-ul este sub sau peste zero (pentru a vinde sau, respectiv, a cumpăra). În plus, folosesc filtre – tendință, alți oscilatori, medii mobile. O tranzacție scurtă se încheie numai atunci când tendința este confirmată – suportul/rezistența este pierdut, există modele grafice pentru confirmare, citirile indicatorilor indică vânzări/cumpărări puternice. Când nivelurile sunt sparte, dacă indicatorul nu indică o încetinire a tendinței, traderul își întărește pozițiile și mută stopul în spatele pieței.

Divergenta si Convergenta

Un semnal puternic este o divergență între preț și indicator. Acest lucru poate indica sfârșitul unei tendințe pe termen lung. Astfel de semnale ar trebui analizate pe intervale de timp mari – zilnic sau săptămânal. Inversarea prețului are loc rar într-o singură zi, de cele mai multe ori îți oferă posibilitatea de a intra cu un stop clar, nu mai mult de 5% din mișcarea activelor.

Lucrați pe mai multe intervale de timp

Un comerciant urmărește mai multe (de obicei trei) perioade. Pentru tranzacționare pe termen lung este de 1h, zilnic și săptămânal, pentru intraday este de 15-1h-4h, pentru scalping este de 1-m15-1h. În perioada cea mai veche, este urmărită o tendință pe termen lung. Tendința actuală este determinată în medie. Cautam intrarea pe perioada cea mai mica. Pentru a intra lung:

- perioada senior – lungă;

- mijloc – lung;

- cel mai tânăr este scund, căutăm o inversare a prețului prin convergență de linii sau divergență.

Oprirea este stabilită pentru perioada inferioară, iar preluarea este pentru cea din mijloc. În cazul unui scurt, indicațiile sunt similare. Dacă toate cele trei citiri sunt unidirecționale, nu facem tranzacții.

Avantajele și dezavantajele indicatorului MACD

Indicatorul este inclus în majoritatea strategiilor de tranzacționare bazate atât pe canal de tranzacționare (zone de supracumpărare și supravânzare), cât și de tranzacționare swing. Avantajele indicatorului MACD:

- semnale de înaltă calitate pe o piață volatilă;

- semnale precise atât pe intervale de timp mari, cât și pe intervale de timp mici de până la m1. În fiecare caz, trebuie să selectați parametrii indicatorului. Pe intervale de timp mici, m1-m5 este utilizat în strategia de scalping ;

- universal – puteți tranzacționa pe orice active (acțiuni, indici, mărfuri, metale, valute);

- eficient atunci când tranzacționați cu tendința.

Dezavantajele indicatorului MACD:

- pe intervale de timp mici, sunt necesare filtre suplimentare;

- indicatorul este tardiv, pe perioade mici atrage semnale false. Pe perioade mari de timp, acest lucru nu este atât de important, deoarece există mult timp. Pe perioade mici, indicatorul interzice un semnal când mișcarea este deja încheiată;

- nu funcționează bine în plat;

- nu funcționează cu volatilitate scăzută – histograma doar se rotește în jurul zero. Semnalele nu sunt puternice, opririle sunt adesea eliminate.

Cum să lucrezi cu indicatorul MACD – o lecție de predare despre tranzacționare: https://youtu.be/iuFQxnCuz9w În 2022, internetul este plin de oferte de indicatori „super profitabili”. Drept urmare, graficul seamănă cu un copac festiv cu diverși indicatori. Cu o astfel de varietate, unii au uitat de indicatorii standard obișnuiți. Și nu și-au pierdut relevanța. Însuși principiul oscilatorilor este același, poți veni cu ceva nou. În prezent, MACD-ul are versiuni îmbunătățite, dar indicatorul în sine este utilizat cu succes și în strategiile de tranzacționare. Înțelegerea modului în care funcționează este cheia unei tranzacții eficiente. MACD este un indicator universal, puteți urmări puterea tendinței și puteți găsi puncte de inversare în zonele de supracumpărare și supravânzare. Va fi util pentru începători, MACD este un indicator de tendință și nu vă va permite să vă confruntați cu un trend puternic.