Wskaźnik MACD (Moving Average Convergence/Divergence) w handlu – opis i zastosowanie, jak używać, strategia handlowa. Wskaźnik MACD (Makdi) to jeden popularny oscylator, który w 2022 r. wchodzi w skład standardowego pakietu wskaźników dowolnego terminala. Wskaźnik, jak sama nazwa wskazuje, oparty jest na zbieżności i rozbieżności średnich kroczących, został wymyślony przez słynnego tradera Geralda Appela.

- Logika MACD

- Sygnały handlowe

- Rozbieżność

- Przekraczanie linii MACD

- Zastosowanie wskaźnika MACD w praktyce

- Rodzaje wskaźnika MACD

- MACD w popularnych terminalach

- MACD w terminalu handlowym QUIK

- MACD w terminalu Metatrader

- Jak skonfigurować wskaźnik MACD

- Strategie handlowe oparte na wskaźniku MACD

- Kombinacja wskaźników

- Strategia trendu

- Dywergencja i konwergencja

- Pracuj w wielu ramach czasowych

- Zalety i wady wskaźnika MACD

Logika MACD

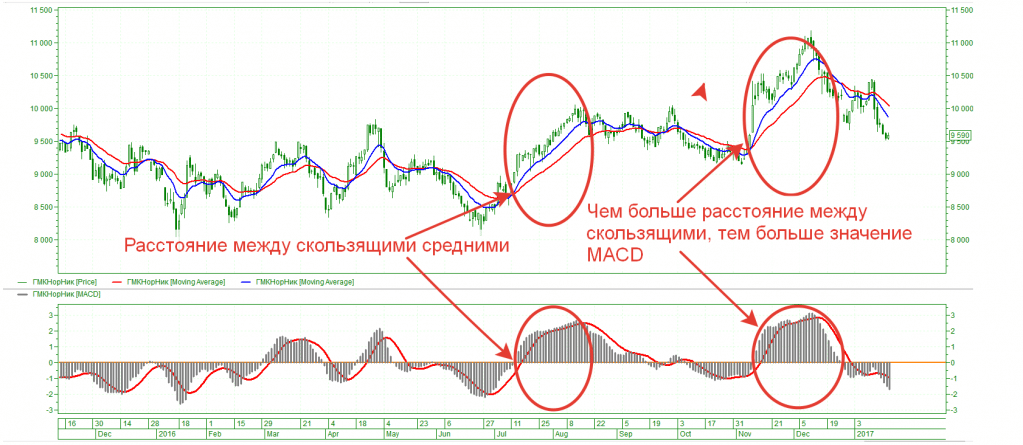

Zasada działania wskaźnika jest prosta – pokazuje stosunek okresu krótkoterminowego do długoterminowego. Dzięki niemu możesz określić siłę trendu. Jeśli trend zaczyna przyspieszać, wskaźnik rysuje coraz wyższe słupki, linia wskaźnika bardziej odbiega od linii sygnału. Trend jest uważany za stabilny, jeśli histogramy są wysokie i mają ten sam kolor. Jeśli kolory histogramu szybko się zmieniają, na rynku panuje niepewność. Kiedy trend zwalnia, słupki zaczynają spadać, a linie Macdi zbiegają się. Wskazuje to na okres konsolidacji lub prawdopodobne odwrócenie. Domyślnie okresy średnich kroczących to 12-26, a linia sygnału ma okres 9.

Trader może eksperymentować z tymi wartościami, dostosowując je do instrumentu i ram czasowych, ale pamiętaj, że okres szybko poruszającej się średniej powinien być o połowę krótszy od wolnego.

Sygnały handlowe

Wskaźnik MACD daje kilka rodzajów sygnałów, trader może przewidzieć ruch ceny za pomocą histogramu lub linii wskaźnika:

- Histogram przecinający zero . Ten sygnał wskazuje na zbieżność krótkoterminowych i długoterminowych średnich kroczących. Jeżeli wskaźnik przecina zero od góry do dołu, otwierają się sprzedaże, a jeżeli od dołu do góry otwierają się zakupy. Ochronny stop loss jest ustawiony dla najbliższego ekstremum lub jako 0,2-0,5% ruchu aktywów.

- Histogram MACD na górze i na dole rynku . Handlowcy odnotowują zachowanie histogramu wskaźnika w skrajnych cenach. Jeśli cena robi potężny skok w kierunku trendu, a histogramy stają się mniejsze, trader dochodzi do wniosku, że trend zbliża się do końca. W takiej sytuacji użytkownik szuka transakcji przeciwtrendowych, ochronne zlecenia stop są umieszczane powyżej ekstremum. Muszą być instalowane, przy silnym trendzie, przez bezwładność, przed odwróceniem, cena może przepisać maksimum lub minimum dwa lub trzy razy. Histogram w takich sytuacjach pokazuje obszary wykupienia i wyprzedania.

Rozbieżność

Najsilniejszym sygnałem histogramu MACD jest dywergencja, która pojawia się na końcu trendu, gdy rynek ma się odwrócić. Ten sygnał nie jest łatwy do zauważenia dla początkujących, jest używany przez doświadczonych traderów. Cena nadal tworzy nowe ekstrema, ale histogram wskaźnika nie. Zdarzają się sytuacje, w których dywergencja się załamuje. Kolejne ekstremum ceny pokrywa się z ekstremami histogramu, chociaż wcześniej wskaźnik nie mógł ustanowić nowego szczytu. Dlatego bardzo ważne jest ustawienie ochronnego stop lossa. Niedźwiedzia dywergencja występuje przy trendzie wzrostowym, a bycza dywergencja przy trendzie spadkowym.

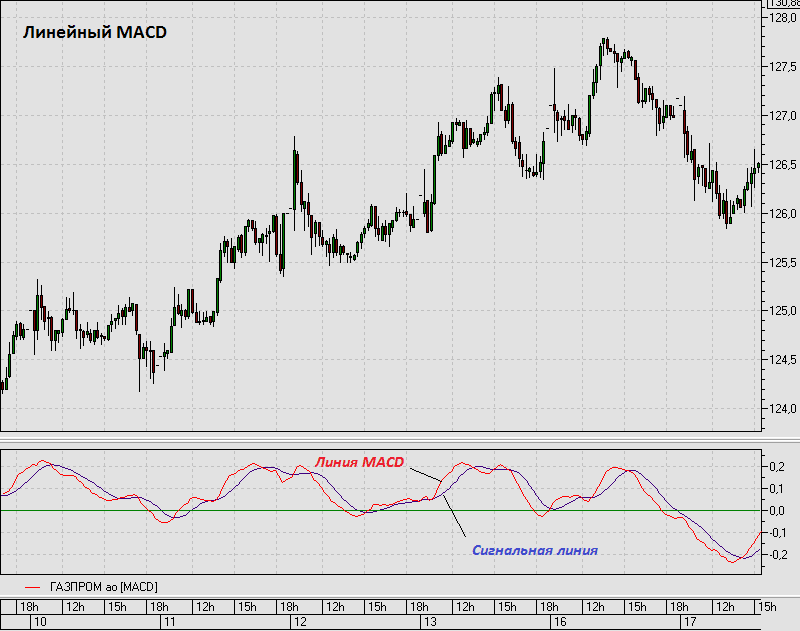

Przekraczanie linii MACD

Kiedy linia sygnału przecina główną od góry do dołu, inwestorzy przewidują rychły spadek kwotowań. I odwrotnie, kupują przy przechodzeniu od dołu do góry. Na małych ramach czasowych można znaleźć wiele sygnałów na przecięcie linii wskaźników, ale większość z nich jest fałszywa. Warto zwrócić uwagę na sygnały na wykresie dziennym i tygodniowym. Histogram wskaźnika służy jako filtr – zakupy są dokonywane tylko wtedy, gdy jest powyżej zera, a sprzedaż następuje, gdy jest poniżej zera. Potrzebujesz zbieżności dwóch warunków – przecięcia linii i histogramu w wymaganej pozycji.

Zastosowanie wskaźnika MACD w praktyce

Wskaźnik sprawdza się dobrze podczas pracy w kanałach, można wyłapać ruchy od oporu do wsparcia iz powrotem w obszarach wykupienia i wyprzedania. Ale nie zapominaj, że przy silnym trendzie cena nie zauważa poziomów i odkupu/odsprzedaży. Macdi pokazuje początek i koniec trendu. Pokazuje punkty przyspieszenia i spowolnienia trendu. Skuteczny na zmiennym rynku, w okresach niewielkich wahań cen, trader złapie wiele stop lossów. Przede wszystkim wskaźnik został stworzony, aby wyłapywać ruchy trendów. W szerokim mieszkaniu na wykresie dziennym może dawać dobre sygnały na godzinę.

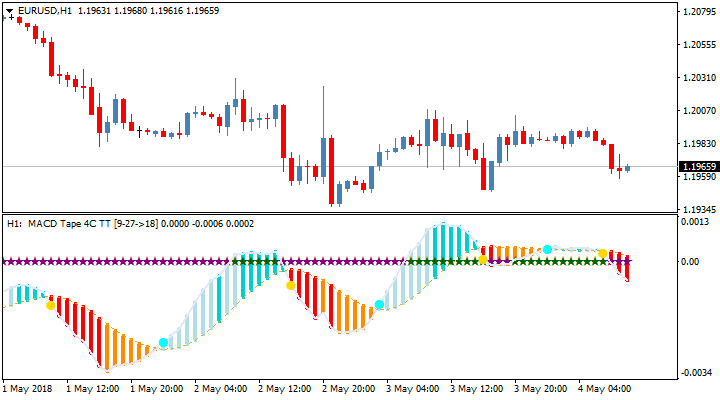

Rodzaje wskaźnika MACD

Wskaźnik składa się z linii i histogramu. Niektórzy traderzy nie zwracają uwagi na linie MACD, przywiązują wagę tylko do histogramu. Aby usunąć nadmiar, wymyśliliśmy rodzaj wskaźnika histogramu MACD. Składa się tylko z histogramu. W klasycznej formie histogram i MACD znajdują się w tym samym oknie (na przykład w terminalu Metatrader). W niektórych terminalach (takich jak

Quik ) histogram i linie są podzielone na osobne okna. Wskaźnik można zbudować przy użyciu wykładniczych, prostych średnich kroczących ważonych wolumenem. W niektórych terminalach jest to zaimplementowane jako parametr (Metatrader), w innych istnieje specjalna nazwa dla każdego typu (MACD Simple, MACD Weighed, MACD). na przykład w terminalu FinamTrade. Jak handlować ze wskaźnikiem MACD: https://youtu.be/0nihqQyGvOo

MACD w popularnych terminalach

Wskaźnik znajduje się w podstawowym zestawie każdego nowoczesnego terminala. Jest obecny nawet w aplikacjach mobilnych brokera. Aby go włączyć, musisz przejść do menu wskaźników i znaleźć MACD lub MACD-Histogram.

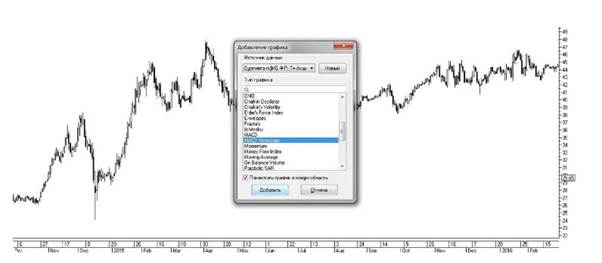

MACD w terminalu handlowym QUIK

Aby wyświetlić wskaźnik na wykresie w Szybkim terminalu, musisz kliknąć Wklej. Wyświetlone zostanie okno dialogowe Dodaj wykres. W nim wybierz histogram MACD lub MACD i kliknij przycisk Dodaj. Aby zmienić parametry wskaźnika, przejdź do zakładki Właściwości.

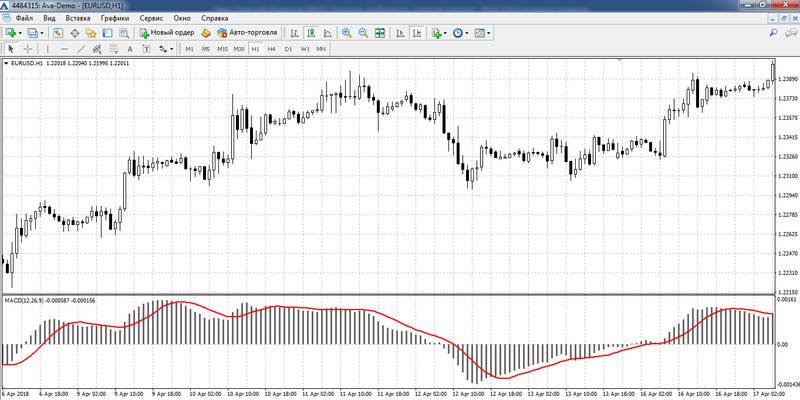

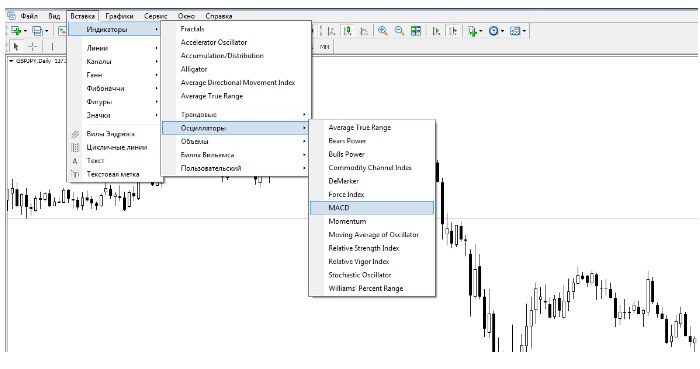

MACD w terminalu Metatrader

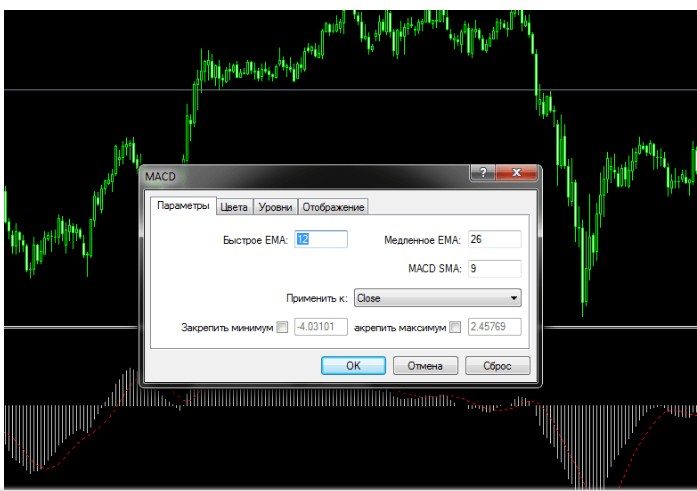

Aby dodać wskaźnik Macdi, musisz kliknąć przycisk Wstaw – Wskaźniki – Oscylatory – MACD. Pojawi się okno do ustawiania parametrów, możesz wybrać okres średnich ruchomych, schemat kolorów i typ średniej ruchomej.

Jak skonfigurować wskaźnik MACD

Domyślnie wskaźnik posiada następujące ustawienia:

- wolna średnia ruchoma 26;

- szybko poruszający się 12;

- sygnał -9;

- mają zastosowanie do cen zamknięcia;

- typ wykładniczy.

- kolory pasków to czerwony i zielony.

Zmieniając okresy średnich kroczących, możesz zmienić szybkość reakcji wskaźnika na zmiany cen. W małych okresach będzie więcej sygnałów. Możesz zwiększyć lub zmniejszyć okres średnich kroczących. Wraz ze wzrostem okresu wzrośnie jakość sygnałów, będzie ich mniej, ale stosunek zysk/fałsz będzie wyższy. Ale czasami wskaźnik nie zobaczy początku trendu. Zmniejszając parametry można osiągnąć wzrost czułości. Ważne jest, aby nie przegapić momentu „złotego środka”, między liczbą sygnałów a ich jakością.

Strategie handlowe oparte na wskaźniku MACD

W zależności od strategii wskaźnik Makdi jest używany jako część zestawu wskaźników lub osobno.

- Strategia kanału – stosowana na rynku bez wyraźnego trendu. Trader spodziewa się, że cena pozostanie w przedziale przez długi czas. Aby określić „górę i dół” handlowców, użyj wstęg Bollingera, kanału cenowego, linii trendu, średnich kroczących. W takim przypadku cena może znajdować się w dwóch pozycjach:

- Dół zakresu . Kiedy cena zbliża się do krawędzi zakresu – dna Bollingera, poruszającego się z długim okresem, linii trendu, trader uważnie obserwuje wskaźnik MACD. Długa pozycja jest otwierana, gdy słupki histogramu spadają, występuje dywergencja, słupki zmieniają kolor na zielony i następuje przecięcie linii wskaźnika (jeden warunek wystarczy, jeśli są 2 lub więcej znaków – wzmocnienie sygnału). Przystanek jest ustawiony poza ekstremum. Nie powinien przekraczać 0,2-0,5% ruchu aktywów. Jeśli nie można zrobić krótkiego zatrzymania, musisz zmniejszyć rozmiar pozycji.

- Najwyższy zakres . Kiedy cena zbliża się do krawędzi zakresu – na szczycie Bollingera, poruszając się z długą linią trendu, trader uważnie obserwuje wskaźnik MACD. Krótka transakcja jest otwierana, gdy słupki histogramu spadają, występuje rozbieżność, słupki zmieniają kolor na zielony i następuje przecięcie linii wskaźnika (jeden warunek wystarczy, jeśli są 2 lub więcej znaków – wzmocnienie sygnału). Przystanek jest ustawiony poza ekstremum. Nie powinien przekraczać 0,2-0,5% ruchu aktywów. Jeśli nie można zrobić krótkiego zatrzymania, musisz zmniejszyć rozmiar pozycji.

Jeśli uważnie przyjrzysz się utrzymywaniu ceny w przedziale, często dochodzi do sytuacji, w której granice przedziału przebijają się, ale później cena wraca do przedziału cenowego. Granice góry i dołu rozszerzają się. Trader powinien uważnie przyjrzeć się odczytom wskaźnika MACD, aby nie przegapić momentu spowolnienia trendu. Może nastąpić przed lub po tym, jak cena dotknie krawędzi zakresu.

W środku przedziału nowe transakcje nie są otwierane. Trader może wzmocnić pozycje, jeśli cena przebije środek Bollingera lub średnią ruchomą w krótkim okresie (9-21 na D1).

Kombinacja wskaźników

Niektórzy traderzy używają jednocześnie kilku oscylatorów. Transakcje są zawierane z wyraźnym trendem (wszystkie wskaźniki dają te same sygnały) lub w strefie krytycznego wykupienia lub wyprzedania w celu odbicia. Handlowcy używają

wskaźnika RSI , stochastyki, wspaniałego oscylatora Billa Williamsa (AO),

średnich kroczących wraz z Macd . Dodatkowo wzmacnia sygnał, jeśli w obszarze kupna lub sprzedaży wystąpi formacja Price Action.

Strategia trendu

Transakcje są otwierane tylko wtedy, gdy MACD jest poniżej lub powyżej zera (odpowiednio sprzedać lub kupić). Dodatkowo używają filtrów – trendu, innych oscylatorów, średnich kroczących. Krótka transakcja zostaje zawarta dopiero po potwierdzeniu trendu – utrata wsparcia/oporu, są graficzne wzory do potwierdzenia, odczyty wskaźników wskazują na silną sprzedaż/zakupy. Gdy poziomy zostaną przełamane, jeśli wskaźnik nie wskazuje na spowolnienie trendu, trader wzmacnia pozycje i przesuwa stop za rynkiem.

Dywergencja i konwergencja

Silny sygnał to rozbieżność między ceną a wskaźnikiem. Może to oznaczać koniec długoterminowego trendu. Na takie sygnały należy patrzeć w dużych ramach czasowych – dziennych lub tygodniowych. Odwrócenie ceny rzadko zdarza się w ciągu jednego dnia, częściej dają możliwość wejścia z wyraźnym stopem, nie więcej niż 5% ruchu aktywów.

Pracuj w wielu ramach czasowych

Trader obserwuje kilka (zwykle trzy) okresy. Dla handlu długoterminowego jest to 1h, dziennego i tygodniowego, dla intraday jest to 15-1h-4h, dla scalpingu jest to 1-m15-1h. W najstarszym okresie śledzony jest trend długoterminowy. Aktualny trend wyznaczany jest średnio. Poszukujemy wpisu na najmniejszy okres. Aby wprowadzić długie:

- okres senioralny – długi;

- średni – długi;

- młodszy jest krótki, szukamy odwrócenia ceny przez zbieżność linii lub dywergencję.

Stop jest ustawiony na dolny okres, a dubel na środkowy. W przypadku krótkiego wskazania są podobne. Jeśli wszystkie trzy odczyty są jednokierunkowe, nie handlujemy.

Zalety i wady wskaźnika MACD

Wskaźnik jest zawarty w większości strategii handlowych opartych zarówno na handlu kanałami (obszary wykupienia i wyprzedania), jak i na swing tradingu. Zalety wskaźnika MACD:

- wysokiej jakości sygnały na niestabilnym rynku;

- dokładne sygnały zarówno w dużych przedziałach czasowych, jak i małych przedziałach czasowych do m1. W każdym przypadku należy wybrać parametry wskaźnika. W małych ramach czasowych w strategii skalpowania używa się m1-m5 ;

- uniwersalny – możesz handlować dowolnymi aktywami (akcje, indeksy, towary, metale, waluty);

- skuteczne w handlu z trendem.

Wady wskaźnika MACD:

- w małych ramach czasowych potrzebne są dodatkowe filtry;

- wskaźnik jest spóźniony, w małych okresach pociąga za sobą fałszywe sygnały. W dużych ramach czasowych nie jest to takie ważne, ponieważ jest dużo czasu. W małych okresach wskaźnik zabrania sygnału, gdy ruch już się skończył;

- nie działa dobrze w mieszkaniu;

- nie działa przy niskiej zmienności – histogram po prostu obraca się wokół zera. Sygnały nie są silne, przystanki są często wyłączane.

Jak pracować ze wskaźnikiem MACD – lekcja szkoleniowa na temat handlu: https://youtu.be/iuFQxnCuz9w W 2022 r. Internet jest pełen ofert „super dochodowych” wskaźników. W rezultacie wykres przypomina świąteczne drzewo różnych wskaźników. Przy takiej różnorodności niektórzy zapomnieli o zwykłych standardowych wskaźnikach. I nie straciły na aktualności. Sama zasada oscylatorów jest taka sama, możesz wymyślić coś nowego. Obecnie MACD ma ulepszone wersje, ale sam wskaźnik jest również z powodzeniem wykorzystywany w strategiach handlowych. Zrozumienie, jak to działa, jest kluczem do skutecznego handlu. MACD jest uniwersalnym wskaźnikiem, możesz śledzić siłę trendu i znajdować punkty odwrócenia w obszarach wykupienia i wyprzedania. Przyda się początkującym, MACD jest wskaźnikiem trendu i nie pozwoli ci przeciwstawić się silnemu trendowi.