MACD-indikator (Moving Average Convergence/Divergence) i handel – beskrivelse og applikasjon, hvordan du bruker, handelsstrategi. MACD-indikatoren (Makdi) er en populær oscillator, som i 2022 er inkludert i standardpakken med indikatorer til enhver terminal. Indikatoren, som navnet tilsier, er basert på konvergensen og divergensen til bevegelige gjennomsnitt, den ble oppfunnet av den berømte handelsmannen Gerald Appel.

- MACD logikk

- Handelssignaler

- Divergens

- Krysser MACD-linjer

- Anvendelse av MACD-indikatoren i praksis

- Typer MACD-indikator

- MACD i populære terminaler

- MACD i QUIK handelsterminal

- MACD i Metatrader-terminalen

- Hvordan sette opp MACD-indikatoren

- Handelsstrategier basert på MACD-indikatoren

- Kombinasjon av indikatorer

- Trendstrategi

- Divergens og konvergens

- Arbeid på flere tidsrammer

- Fordeler og ulemper med MACD-indikatoren

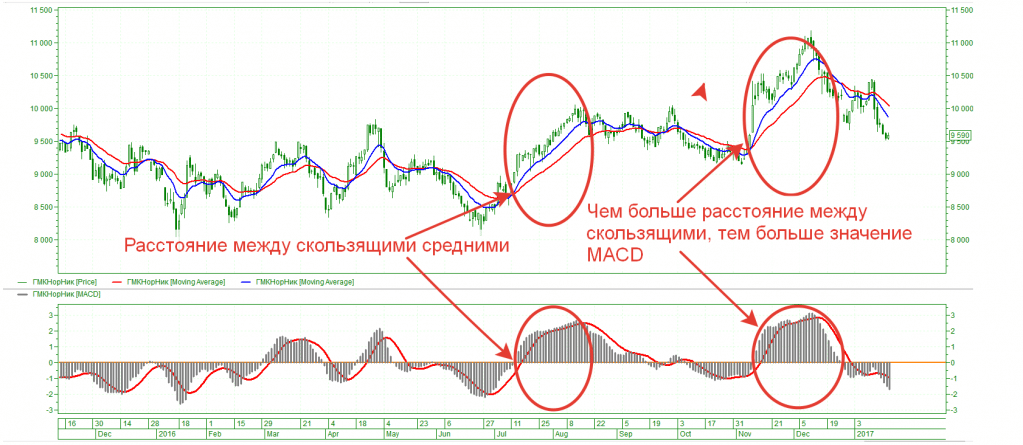

MACD logikk

Prinsippet til indikatoren er enkelt – det viser forholdet mellom den kortsiktige perioden i forhold til den langsiktige. Med den kan du bestemme styrken til trenden. Hvis trenden begynner å akselerere, trekker indikatoren høyere og høyere stolper, indikatorlinjen avviker mer fra signallinjen. En trend anses som stabil hvis histogrammene er høye og av samme farge. Hvis fargene på histogrammet raskt endrer hverandre, er det usikkerhet i markedet. Når trenden avtar, begynner søylene å synke, og Macdi-linjene konvergerer. Dette indikerer en periode med konsolidering eller en sannsynlig reversering. Som standard er periodene med glidende gjennomsnitt 12-26, og signallinjen har en periode på 9.

En trader kan eksperimentere med disse verdiene, justere dem til instrumentet og tidsrammen, men husk at perioden for det raskt bevegelige gjennomsnittet bør være halvparten av det sakte.

Handelssignaler

MACD-indikatoren gir flere typer signaler, en trader kan forutsi prisbevegelsen ved å bruke et histogram eller indikatorlinjer:

- Histogram krysser null . Dette signalet indikerer konvergensen mellom de kortsiktige og langsiktige glidende gjennomsnittene. Hvis indikatoren krysser null fra topp til bunn, åpnes salg, og hvis fra bunn og oppover, åpnes kjøp. Et beskyttende stopptap er satt for nærmeste ytterpunkt eller som 0,2-0,5 % av aktivabevegelsen.

- MACD histogram på toppen og bunnen av markedet . Traders noterer oppførselen til indikatorens histogram ved prisekstreme. Hvis prisen gjør et kraftig sprang mot trenden, og histogrammene blir mindre, konkluderer traderen med at trenden nærmer seg fullføring. I en slik situasjon leter brukeren etter mottrendhandler, beskyttende stoppordrer plasseres over ekstremumet. De må installeres, på en sterk trend, av treghet, før en reversering, kan prisen omskrives maksimalt eller minimum to eller tre ganger. Histogrammet i slike situasjoner viser overkjøpte og oversolgte områder.

Divergens

Det sterkeste MACD-histogramsignalet er en divergens som oppstår på slutten av en trend når markedet er i ferd med å snu. Dette signalet er ikke lett å legge merke til for nybegynnere; det brukes av erfarne handelsmenn. Prisen fortsetter å gjøre nye ytterpunkter, men histogrammet til indikatoren gjør det ikke. Det er situasjoner når divergens bryter sammen. Det neste prisekstremumet faller sammen med histogramekstremene, men før det kunne ikke indikatoren sette en ny topp. Derfor er det veldig viktig å sette et beskyttende stop loss. En bearish divergens oppstår på en opptrend og en bullish divergens oppstår på en nedadgående trend.

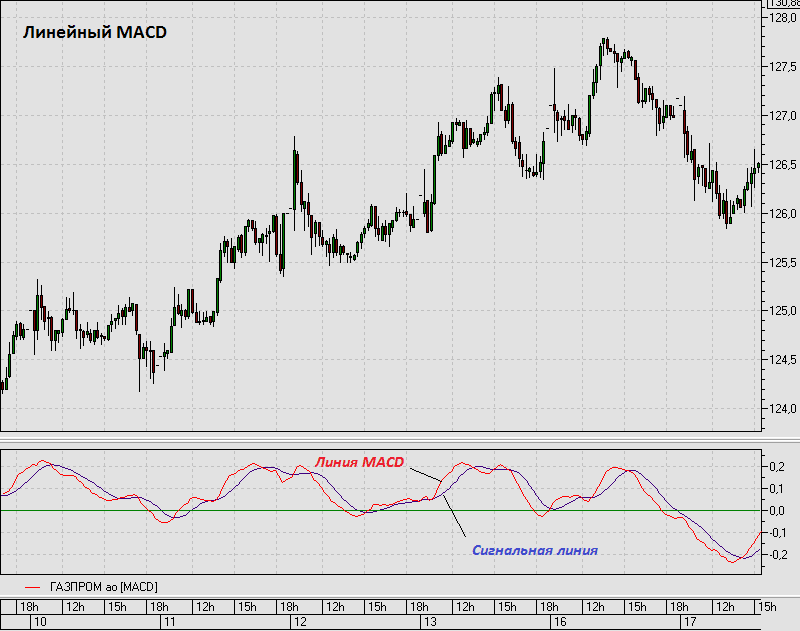

Krysser MACD-linjer

Når signallinjen krysser hovedlinjen fra topp til bunn, spår tradere en forestående nedgang i sitater. Og omvendt kjøper de når de krysser nedenfra og opp. På små tidsrammer kan du finne mange signaler for skjæringspunktet mellom indikatorlinjene, men de fleste av dem er falske. Det er verdt å ta hensyn til signalene på de daglige og ukentlige diagrammene. Histogrammet til indikatoren brukes som et filter – kjøp gjøres kun når den er over null, og salg gjøres når den er under null. Du trenger sammentreffet av to forhold – skjæringspunktet mellom linjene og histogrammet i ønsket posisjon.

Anvendelse av MACD-indikatoren i praksis

Indikatoren fungerer godt når du jobber i kanaler, du kan fange bevegelser fra motstand til støtte og tilbake i overkjøpte og oversolgte områder. Men ikke glem at med en sterk trend, merker prisen ikke nivåer og gjenkjøp / videresalg. Macdi viser begynnelsen og slutten av en trend. Viser punkter for akselerasjon og retardasjon av trenden. Effektivt i et volatilt marked, i perioder med små prissvingninger, vil en trader få mange stopptap. Først av alt ble indikatoren laget for å fange trendbevegelser. I en bred flat på det daglige diagrammet kan det gi gode signaler på timen.

Typer MACD-indikator

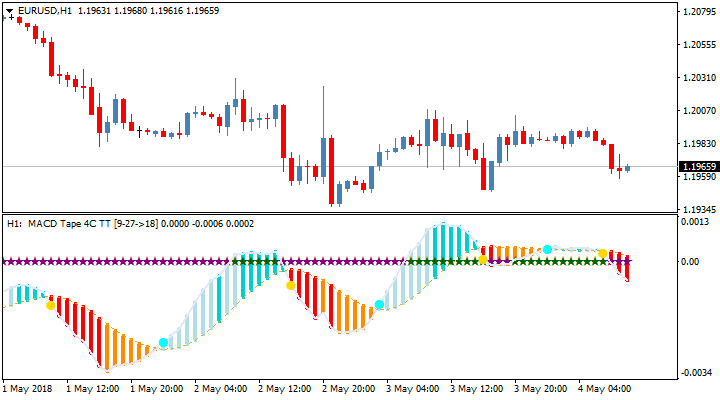

Indikatoren består av linjer og et histogram. Noen handelsmenn tar ikke hensyn til MACD-linjene, de legger kun vekt på histogrammet. For å fjerne overskuddet kom vi opp med en slags MACD-histogramindikator. Den består kun av et histogram. I den klassiske formen er histogrammet og MACD i samme vindu (for eksempel i Metatrader-terminalen). I noen terminaler (som

Quik ), er histogrammet og linjene separert i separate vinduer. Indikatoren kan bygges ved hjelp av eksponentielle, enkle, volumvektede glidende gjennomsnitt. I noen terminaler er dette implementert som en parameter (Metatrader), i andre er det et spesielt navn for hver type (MACD Simple, MACD Weiged, MACD). for eksempel i FinamTrade-terminalen. Slik handler du med MACD-indikatoren: https://youtu.be/0nihqQyGvOo

MACD i populære terminaler

Indikatoren er inkludert i grunnsettet til enhver moderne terminal. Det finnes selv i meglerens mobilapplikasjoner. For å aktivere det, må du gå til indikatormenyen og finne MACD eller MACD-histogram.

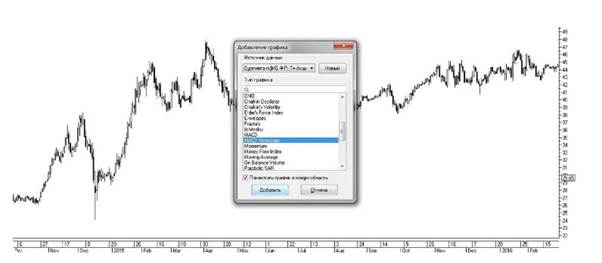

MACD i QUIK handelsterminal

For å vise indikatoren på diagrammet i hurtigterminalen, må du klikke på Lim inn. Dialogboksen Legg til graf vil vises. I den velger du MACD- eller MACD-histogram og klikker på Legg til-knappen. For å endre indikatorparametrene, gå til fanen Egenskaper.

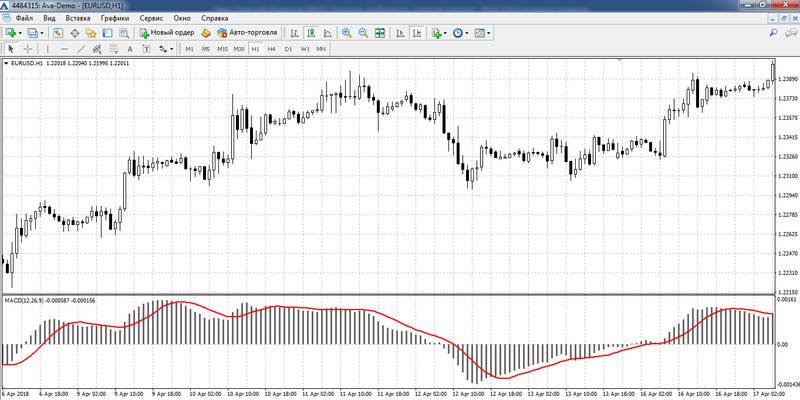

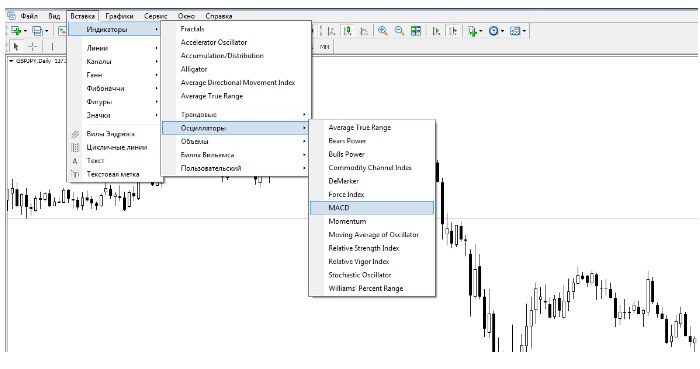

MACD i Metatrader-terminalen

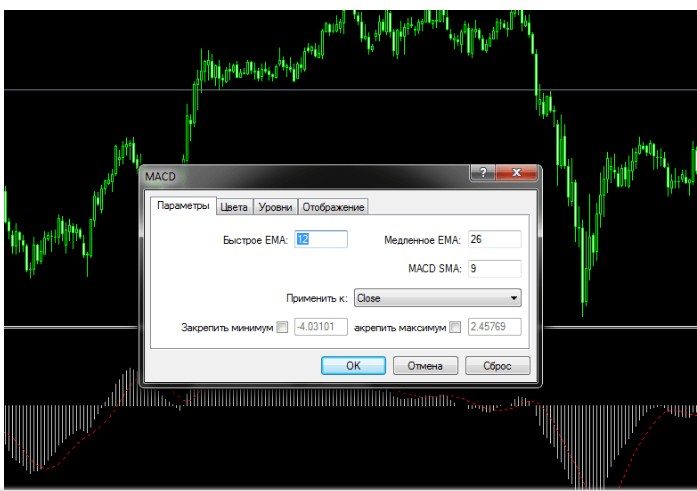

For å legge til Macdi-indikatoren, må du klikke på Sett inn – Indikatorer – Oscillatorer – MACD-knappen. Et vindu for innstilling av parametere vises, du kan velge perioden for de glidende gjennomsnittene, fargeskjemaet og typen av det glidende gjennomsnittet.

Hvordan sette opp MACD-indikatoren

Som standard har indikatoren følgende innstillinger:

- sakte bevegende gjennomsnitt 26;

- raskt bevegelige 12;

- signal -9;

- gjelde for sluttpriser;

- eksponentiell type.

- fargene på stolpene er røde og grønne.

Ved å endre periodene med glidende gjennomsnitt kan du endre hastigheten på indikatorens reaksjon på prisendringer. På små perioder vil det komme flere signaler. Du kan enten øke eller redusere perioden for de bevegelige gjennomsnittene. Med en økning i perioden vil kvaliteten på signalene øke, det blir færre av dem, men profitt/false-forholdet blir høyere. Men noen ganger vil ikke indikatoren se begynnelsen på en trend. Ved å redusere parametrene kan du oppnå en økning i følsomheten. Det er viktig å ikke gå glipp av øyeblikket av den «gyldne middelvei», mellom antall signaler og deres kvalitet.

Handelsstrategier basert på MACD-indikatoren

Avhengig av strategien brukes Makdi-indikatoren som en del av et sett med indikatorer eller separat.

- Kanalstrategi – brukes i markedet uten en uttalt trend. Traderen forventer at prisen vil holde seg i intervallet i lang tid. For å bestemme «topp og bunn» brukere Bollinger-bånd, priskanal, trendlinjer, glidende gjennomsnitt. I dette tilfellet kan prisen være i to posisjoner:

- Nederst i serien . Når prisen nærmer seg kanten av området – bunnen av Bollinger, beveger seg med en lang periode, trendlinje, følger traderen nøye med på MACD-indikatoren. En lang handel åpnes hvis histogramstrekene avtar, det er en divergens, søylene endrer farge til grønt og det er et skjæringspunkt mellom indikatorlinjene (en betingelse er nok hvis det er 2 eller flere tegn – signalforsterkning). Stoppet er satt hinsides det ekstreme. Den bør ikke overstige 0,2-0,5 % av aktivabevegelsen. Hvis det ikke er mulig å sette et kort stopp, må du redusere størrelsen på posisjonen.

- Toppen av utvalget . Når prisen nærmer seg kanten av området – på toppen av Bollinger, beveger seg med en lang periode, trendlinje, følger traderen nøye med på MACD-indikatoren. En kort handel åpnes hvis histogramlinjene avtar, det er en divergens, søylene endrer farge til grønt og det er et skjæringspunkt mellom indikatorlinjene (en betingelse er nok hvis det er 2 eller flere tegn – signalforsterkning). Stoppet er satt hinsides det ekstreme. Den bør ikke overstige 0,2-0,5 % av aktivabevegelsen. Hvis det ikke er mulig å sette et kort stopp, må du redusere størrelsen på posisjonen.

Ser man nøye på prisholdingen i intervallet, er det ofte en situasjon når grensene for serien bryter gjennom, men senere går prisen tilbake til prisklassen. Grensene for topp og bunn utvides. En trader bør se nøye på avlesningene til MACD-indikatoren for ikke å gå glipp av øyeblikket av en trendnedgang. Det kan komme før eller etter at prisen berører kanten av serien.

I midten av rekkevidden åpnes ikke nye tilbud. En trader kan styrke posisjoner hvis prisen bryter gjennom midten av Bollinger eller glidende gjennomsnitt på en liten periode (9-21 på D1).

Kombinasjon av indikatorer

Noen tradere bruker flere oscillatorer samtidig. Transaksjoner avsluttes med en uttalt trend (alle indikatorer gir de samme signalene) eller i sonen med kritisk overkjøp eller oversolgt for en rebound. Traders bruker

RSI-indikatoren , stokastikk, Bill Williams fantastiske oscillator (AO),

glidende gjennomsnitt sammen med Macd . Det styrker i tillegg signalet hvis et prishandlingsmønster oppstår i kjøps- eller salgsområdet.

Trendstrategi

Handler åpnes kun når MACD er under eller over null (henholdsvis å selge eller kjøpe). I tillegg bruker de filtre – trend, andre oscillatorer, glidende gjennomsnitt. En kort handel avsluttes først når trenden er bekreftet – støtte / motstand er tapt, det er grafiske mønstre for bekreftelse, indikatoravlesninger indikerer sterke salg / kjøp. Når nivåene brytes, hvis indikatoren ikke indikerer en trendnedgang, styrker traderen posisjoner og flytter stoppet bak markedet.

Divergens og konvergens

Et sterkt signal er en divergens mellom prisen og indikatoren. Dette kan indikere slutten på en langsiktig trend. Slike signaler bør ses på i store tidsrammer – daglig eller ukentlig. Prisreverseringen skjer sjelden på en dag, oftere gir de deg muligheten til å gå inn med et tydelig stopp, ikke mer enn 5% av aktivabevegelsen.

Arbeid på flere tidsrammer

En trader ser på flere (vanligvis tre) perioder. For langsiktig handel er det 1t, daglig og ukentlig, for intradag er det 15-1t-4t, for skalpering er det 1-m15-1t. På den eldste perioden spores en langsiktig trend. Den nåværende trenden bestemmes på gjennomsnittet. Vi ser etter oppføringen på den minste perioden. For å angi lang:

- seniorperiode – lang;

- middels lang;

- den yngre er kort, vi ser etter en prisreversering ved konvergens av linjer eller divergens.

Stoppet er satt for den nedre perioden, og taket er for den midterste. Når det gjelder en short, er indikasjonene like. Hvis alle tre avlesningene er ensrettet, handler vi ikke.

Fordeler og ulemper med MACD-indikatoren

Indikatoren er inkludert i de fleste handelsstrategier basert både på kanalhandel (overkjøpte og oversolgte områder) og swinghandel. Fordeler med MACD-indikatoren:

- høykvalitetssignaler i et flyktig marked;

- nøyaktige signaler både på store tidsrammer og på små tidsrammer opp til m1. I hvert tilfelle må du velge indikatorparametrene. På små tidsrammer brukes m1-m5 i skalperingsstrategien ;

- universell – du kan handle på alle eiendeler (aksjer, indekser, råvarer, metaller, valutaer);

- effektiv når du handler med trenden.

Ulemper med MACD-indikatoren:

- på små tidsrammer er det nødvendig med ekstra filtre;

- indikatoren er sen, i små perioder medfører det falske signaler. På store tidsrammer er ikke dette så viktig, fordi det er mye tid. I små perioder forbyr indikatoren et signal når bevegelsen allerede er over;

- fungerer ikke bra i leiligheter;

- fungerer ikke med lav volatilitet – histogrammet snurrer bare rundt null. Signalene er ikke sterke, stopp blir ofte slått ut.

Hvordan jobbe med MACD-indikatoren – en undervisningstime om handel: https://youtu.be/iuFQxnCuz9w I 2022 er Internett fullt av tilbud om «superlønnsomme» indikatorer. Som et resultat ligner diagrammet et festlig tre med forskjellige indikatorer. Med en slik variasjon har noen glemt de vanlige standardindikatorene. Og de har ikke mistet sin relevans. Selve prinsippet for oscillatorer er det samme, du kan finne på noe nytt. For øyeblikket har MACD forbedrede versjoner, men selve indikatoren brukes også vellykket i handelsstrategier. Å forstå hvordan det fungerer er nøkkelen til effektiv handel. MACD er en universell indikator, du kan spore styrken til trenden og finne reverseringspunkter i overkjøpte og oversolgte områder. Det vil være nyttig for nybegynnere, MACD er en trendindikator og vil ikke tillate deg å komme opp mot en sterk trend.