Ticarette MACD göstergesi (Hareketli Ortalama Yakınsama/Uzaklaşma) – açıklama ve uygulama, nasıl kullanılır, ticaret stratejisi. MACD göstergesi (Makdi), 2022’de herhangi bir terminalin standart gösterge paketine dahil olan popüler bir osilatördür. Gösterge, adından da anlaşılacağı gibi, Hareketli Ortalamaların yakınsama ve ayrışmasına dayanmaktadır, ünlü tüccar Gerald Appel tarafından icat edilmiştir.

- MACD mantığı

- Ticaret sinyalleri

- uyuşmazlık

- MACD hatlarını geçmek

- MACD göstergesinin pratikte uygulanması

- MACD göstergesi türleri

- Popüler terminallerde MACD

- QUIK ticaret terminalinde MACD

- Metatrader terminalinde MACD

- MACD göstergesi nasıl kurulur

- MACD göstergesine dayalı ticaret stratejileri

- Göstergelerin kombinasyonu

- Trend stratejisi

- Iraksama ve Yakınsama

- Birden çok zaman diliminde çalışın

- MACD göstergesinin avantajları ve dezavantajları

MACD mantığı

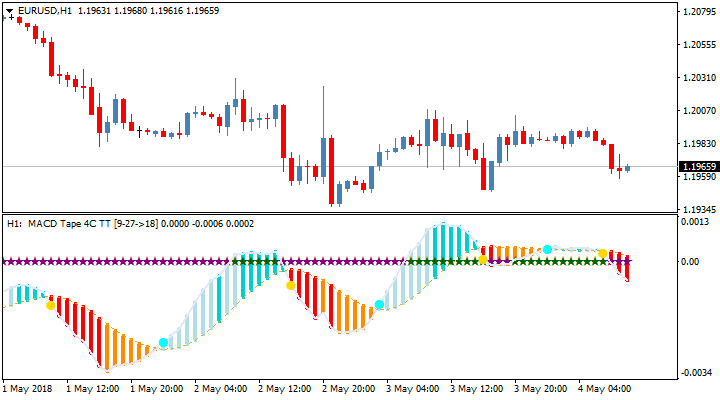

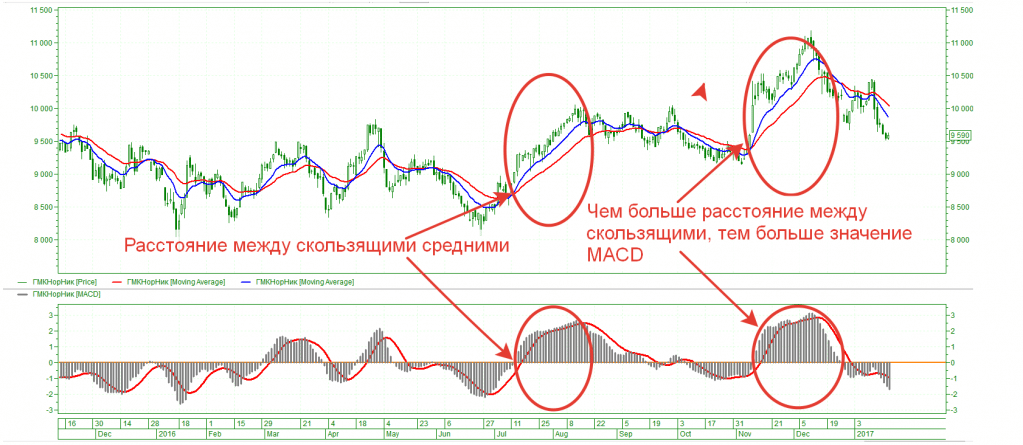

Göstergenin prensibi basittir – kısa vadeli dönemin uzun vadeli olana oranını gösterir. Bununla birlikte, trendin gücünü belirleyebilirsiniz. Trend hızlanmaya başlarsa, gösterge giderek daha yüksek çubuklar çeker, gösterge çizgisi sinyal çizgisinden daha fazla sapar. Histogramlar yüksek ve aynı renkteyse, trend sabit olarak kabul edilir. Histogramın renkleri hızla birbirini değiştirirse piyasada bir belirsizlik vardır. Trend yavaşladığında, çubuklar azalmaya başlar ve Macdi çizgileri birleşir. Bu, bir konsolidasyon dönemini veya olası bir geri dönüşü gösterir. Varsayılan olarak, hareketli ortalamaların periyotları 12-26’dır ve sinyal hattının periyodu 9’dur.

Bir tüccar, bu değerlerle deney yapabilir, bunları enstrümana ve zaman çerçevesine göre ayarlayabilir, ancak hızlı hareket eden ortalamanın süresinin yavaş olanın yarısı kadar olması gerektiğini unutmayın.

Ticaret sinyalleri

MACD göstergesi birkaç tür sinyal verir, bir tüccar bir histogram veya gösterge çizgileri kullanarak fiyat hareketini tahmin edebilir:

- Histogram sıfırı geçiyor . Bu sinyal, kısa vadeli ve uzun vadeli hareketli ortalamaların yakınsamasını gösterir. Gösterge yukarıdan aşağıya sıfırı geçerse satışlar, aşağıdan yukarıya doğru ise alımlar açılır. En yakın ekstremum için veya varlık hareketinin %0.2-0.5’i olarak koruyucu bir stop loss ayarlanır.

- Piyasanın üstünde ve altında MACD histogramı . Tüccarlar, göstergenin histogramının aşırı fiyattaki davranışını not eder. Fiyat trende doğru güçlü bir sıçrama yaparsa ve histogramlar küçülürse, tüccar trendin tamamlanmak üzere olduğu sonucuna varır. Böyle bir durumda, kullanıcı karşı trend alım satımları arıyor, ekstremumun üzerine koruyucu stop emirleri yerleştiriliyor. Güçlü bir trend üzerine, atalet tarafından, tersine çevrilmeden önce kurulmalıdırlar, fiyat iki veya üç kez maksimum veya minimum yeniden yazabilir. Bu gibi durumlarda histogram, aşırı alım ve aşırı satım alanlarını gösterir.

uyuşmazlık

En güçlü MACD histogram sinyali, piyasa tersine dönmek üzereyken bir trendin sonunda meydana gelen bir sapmadır. Bu sinyali yeni başlayanlar için fark etmek kolay değildir; deneyimli tüccarlar tarafından kullanılır. Fiyat yeni uç noktalar oluşturmaya devam ediyor, ancak göstergenin histogramı değil. Farklılığın bozulduğu durumlar vardır. Bir sonraki fiyat ekstremumu, histogram ekstremumları ile çakışıyor, ancak bundan önce gösterge yeni bir zirve belirleyemedi. Bu nedenle, koruyucu bir durdurma kaybı ayarlamak çok önemlidir. Bir yükseliş trendinde düşüş eğilimi oluşur ve düşüş trendinde yükseliş eğilimi oluşur.

MACD hatlarını geçmek

Sinyal hattı ana hattı yukarıdan aşağıya doğru kestiğinde, tüccarlar kotasyonlarda yakın bir düşüş öngörüyor. Ve tam tersi, aşağıdan yukarıya geçerken satın alırlar. Küçük zaman dilimlerinde, gösterge çizgilerinin kesişimi için birçok sinyal bulabilirsiniz, ancak çoğu yanlıştır. Günlük ve haftalık grafiklerdeki sinyallere dikkat etmekte fayda var. Göstergenin histogramı filtre olarak kullanılır – sadece sıfırın üzerindeyken alımlar yapılır ve sıfırın altındayken satışlar yapılır. İki koşulun çakışmasına ihtiyacınız var – çizgilerin kesişimi ve gerekli konumda histogram.

MACD göstergesinin pratikte uygulanması

Gösterge, kanallarda çalışırken iyi performans gösterir, aşırı alım ve aşırı satım alanlarında dirençten desteğe ve geriye doğru hareketleri yakalayabilirsiniz. Ancak, güçlü bir trendle fiyatın seviyeleri fark etmediğini ve yeniden satın alma / yeniden satış yapmadığını unutmayın. Macdi, bir trendin başlangıcını ve sonunu gösterir. Trendin hızlanma ve yavaşlama noktalarını gösterir. Dalgalı bir piyasada etkili olan, küçük fiyat dalgalanmalarının olduğu dönemlerde, bir tüccar çok sayıda stop zararı yakalayacaktır. Öncelikle trend hareketlerini yakalamak için indikatör oluşturuldu. Günlük grafikte geniş bir düzlükte saatlik iyi sinyaller verebilir.

MACD göstergesi türleri

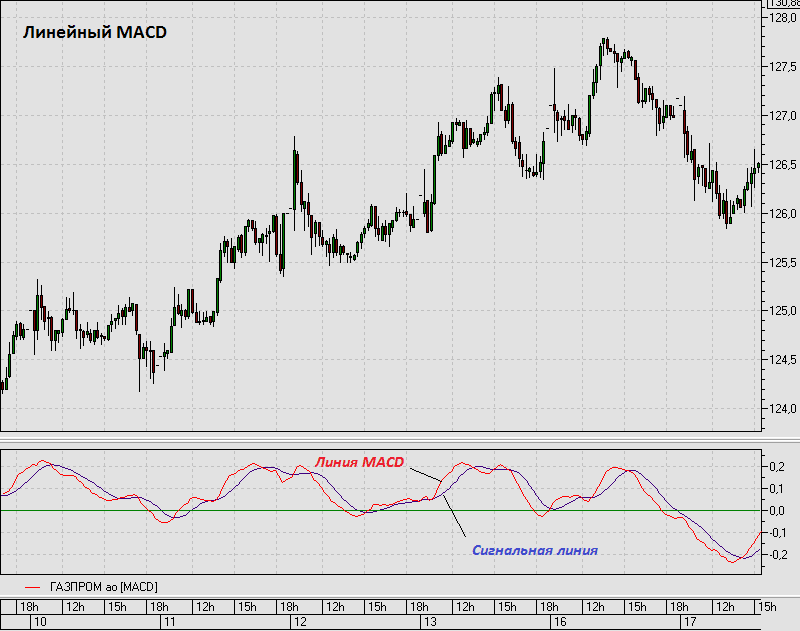

Gösterge çizgilerden ve bir histogramdan oluşur. Bazı tüccarlar MACD çizgilerine dikkat etmezler, sadece histograma önem verirler. Fazlalığı gidermek için bir tür MACD histogram göstergesi bulduk. Sadece bir histogramdan oluşur. Klasik formda, histogram ve MACD aynı pencerededir (örneğin, Metatrader terminalinde). Bazı terminallerde (

Quik gibi ), histogram ve çizgiler ayrı pencerelere ayrılır. Gösterge, üstel, basit, hacim ağırlıklı hareketli ortalamalar kullanılarak oluşturulabilir. Bazı terminallerde bu bir parametre olarak uygulanır (Metatrader), diğerlerinde her tip için özel bir isim vardır (MACD Simple, MACD Weighed, MACD). örneğin, FinamTrade terminalinde. MACD göstergesi ile nasıl işlem yapılır: https://youtu.be/0nihqQyGvOo

Popüler terminallerde MACD

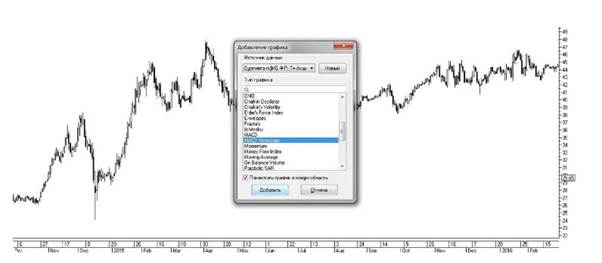

Gösterge, herhangi bir modern terminalin temel setine dahildir. Aracının mobil uygulamalarında bile mevcuttur. Etkinleştirmek için göstergeler menüsüne gitmeniz ve MACD veya MACD-Histogram bulmanız gerekir.

QUIK ticaret terminalinde MACD

Göstergeyi Hızlı terminaldeki grafikte görüntülemek için Yapıştır’a tıklamanız gerekir. Grafik Ekle iletişim kutusu görüntülenecektir. İçinde MACD veya MACD histogramını seçin ve Ekle düğmesini tıklayın. Gösterge parametrelerini değiştirmek için Özellikler sekmesine gidin.

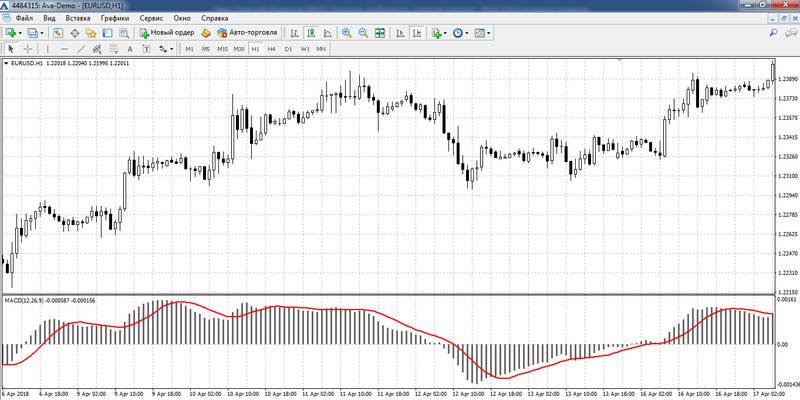

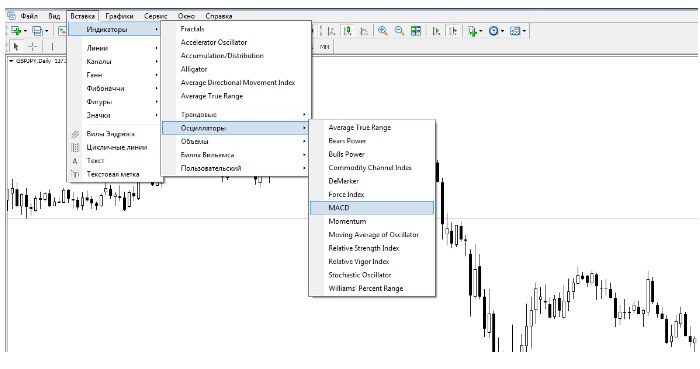

Metatrader terminalinde MACD

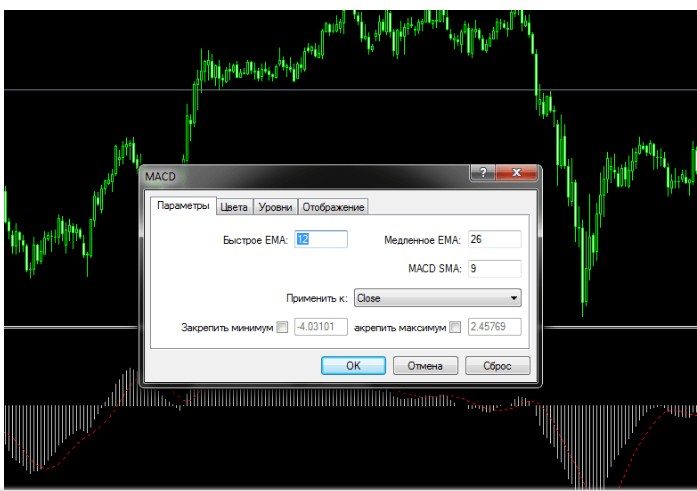

Macdi göstergesini eklemek için Ekle – Göstergeler – Osilatörler – MACD düğmesine tıklamanız gerekir. Parametreleri ayarlamak için bir pencere açılacaktır, hareketli ortalamaların periyodunu, renk şemasını ve hareketli ortalamanın türünü seçebilirsiniz.

caption id=”attachment_14800″ align=”aligncenter” width=”700″]

MACD[/caption]

MACD göstergesi nasıl kurulur

Varsayılan olarak, gösterge aşağıdaki ayarlara sahiptir:

- yavaş hareket eden ortalama 26;

- hızlı hareket 12;

- sinyal -9;

- kapanış fiyatlarına uygulanır;

- üstel tür.

- çubukların renkleri kırmızı ve yeşildir.

Hareketli ortalamaların dönemlerini değiştirerek, göstergenin fiyat değişikliklerine tepki verme hızını değiştirebilirsiniz. Küçük dönemlerde daha fazla sinyal olacaktır. Hareketli ortalamaların süresini artırabilir veya azaltabilirsiniz. Periyodun artmasıyla sinyallerin kalitesi artacak, daha az olacak, ancak kar/yanlış oranı daha yüksek olacaktır. Ancak bazen gösterge bir trendin başlangıcını görmez. Parametreleri azaltarak, hassasiyette bir artış elde edebilirsiniz. Sinyal sayısı ve kalitesi arasındaki “altın ortalama” anını kaçırmamak önemlidir.

MACD göstergesine dayalı ticaret stratejileri

Stratejiye bağlı olarak, Makdi göstergesi bir dizi göstergenin parçası olarak veya ayrı olarak kullanılır.

- Kanal stratejisi – piyasada belirgin bir eğilim olmadan kullanılır. Tüccar, fiyatın uzun bir süre aralıkta kalmasını bekliyor. “Üst ve alt” tüccarları belirlemek için Bollinger bantları, Fiyat kanalı, trend çizgileri, hareketli ortalamalar kullanılır. Bu durumda, fiyat iki konumda olabilir:

- Aralığın alt kısmı . Fiyat aralığın kenarına yaklaştığında – Bollinger’in dibi, uzun bir süre trend çizgisi ile hareket ederken, tüccar MACD göstergesini dikkatlice izler. Histogram çubukları azalırsa, bir sapma varsa, çubukların rengi yeşile dönerse ve gösterge çizgilerinin kesişimi varsa uzun bir ticaret açılır (2 veya daha fazla işaret varsa bir koşul yeterlidir – sinyal güçlendirme). Durak, aşırılığın ötesinde ayarlanır. Varlık hareketinin %0.2-0.5’ini geçmemelidir. Kısa bir duraklama yapmak mümkün değilse, pozisyonun boyutunu küçültmeniz gerekir.

- Aralığın en iyisi . Fiyat aralığın kenarına yaklaştığında – Bollinger’in tepesinde, uzun bir süre trend çizgisi ile hareket eden tüccar MACD göstergesini dikkatle izler. Histogram çubukları azalırsa, bir sapma varsa, çubukların rengi yeşile dönerse ve gösterge çizgilerinin kesişimi varsa (2 veya daha fazla işaret varsa bir koşul yeterlidir – sinyal güçlendirme) kısa bir ticaret açılır. Durak, aşırılığın ötesinde ayarlanır. Varlık hareketinin %0.2-0.5’ini geçmemelidir. Kısa bir duraklama yapmak mümkün değilse, pozisyonun boyutunu küçültmeniz gerekir.

Aralıktaki fiyatlara dikkatlice bakarsanız, genellikle aralığın sınırlarının aşıldığı, ancak daha sonra fiyatın fiyat aralığına döndüğü bir durum vardır. Üst ve alt sınırlar genişliyor. Bir tüccar, trend yavaşlama anını kaçırmamak için MACD göstergesinin okumalarına dikkatlice bakmalıdır. Fiyat aralığın kenarına dokunmadan önce veya sonra gelebilir.

Aralığın ortasında, yeni fırsatlar açılmaz. Bir tüccar, fiyat Bollinger’in ortasından kırılırsa veya küçük bir periyotta (D1’de 9-21) hareketli ortalamayı kırarsa pozisyonlarını güçlendirebilir.

Göstergelerin kombinasyonu

Bazı tüccarlar aynı anda birkaç osilatör kullanır. İşlemler, belirgin bir trendle (tüm göstergeler aynı sinyalleri verir) veya bir toparlanma için kritik aşırı alım veya aşırı satım bölgesinde sonuçlandırılır. Tüccarlar

, RSI göstergesini , stokastiği, Bill Williams’ın harika osilatörünü (AO),

Macd ile birlikte hareketli ortalamaları kullanır . Ayrıca, alım veya satım alanında bir Fiyat Hareketi paterni oluşursa sinyali güçlendirir.

Trend stratejisi

İşlemler yalnızca MACD sıfırın altında veya üzerinde olduğunda açılır (sırasıyla satmak veya satın almak için). Ek olarak, trend, diğer osilatörler, hareketli ortalamalar gibi filtreler kullanırlar. Kısa bir ticaret yalnızca eğilim onaylandığında sonuçlandırılır – destek / direnç kaybolur, onay için grafik desenler vardır, gösterge okumaları güçlü satışları / alımları gösterir. Seviyeler kırıldığında, gösterge bir trend yavaşlaması göstermiyorsa, tüccar pozisyonlarını güçlendirir ve durağı piyasanın arkasına taşır.

Iraksama ve Yakınsama

Güçlü bir sinyal, fiyat ve gösterge arasındaki bir farklılıktır. Bu, uzun vadeli bir eğilimin sona erdiğini gösterebilir. Bu tür sinyallere geniş zaman dilimlerinde – günlük veya haftalık – bakılmalıdır. Fiyat dönüşü nadiren bir günde gerçekleşir, daha sıklıkla size varlık hareketinin en fazla %5’i kadar net bir duruşla girme fırsatı verir.

Birden çok zaman diliminde çalışın

Bir tüccar birkaç (genellikle üç) dönem izler. Uzun vadeli alım satım için 1h, günlük ve haftalık, gün içi için 15-1h-4h, scalping için 1-m15-1h. En eski dönemde, uzun vadeli bir trend izlenir. Mevcut eğilim ortalama olarak belirlenir. En küçük periyottaki girişi arıyoruz. Uzun girmek için:

- kıdemli dönem – uzun;

- orta – uzun;

- küçük olanı kısa, çizgilerin yakınsaması veya sapma ile fiyatın tersine çevrilmesini arıyoruz.

Durdurma alt dönem için ayarlanır ve alma orta dönem içindir. Kısa devre durumunda, endikasyonlar benzerdir. Her üç okuma da tek yönlü ise, ticaret yapmayız.

MACD göstergesinin avantajları ve dezavantajları

Gösterge, hem kanal ticaretine (aşırı alım ve aşırı satım alanları) hem de salınım ticaretine dayalı çoğu ticaret stratejisine dahil edilmiştir. MACD göstergesinin avantajları:

- değişken bir piyasada yüksek kaliteli sinyaller;

- hem büyük zaman dilimlerinde hem de m1’e kadar olan küçük zaman dilimlerinde doğru sinyaller. Her durumda, gösterge parametrelerini seçmeniz gerekir. Küçük zaman dilimlerinde, ölçekleme stratejisinde m1-m5 kullanılır ;

- evrensel – herhangi bir varlık (hisse senetleri, endeksler, emtialar, metaller, para birimleri) üzerinde işlem yapabilirsiniz;

- trend ile ticaret yaparken etkilidir.

MACD göstergesinin dezavantajları:

- küçük zaman dilimlerinde ek filtrelere ihtiyaç vardır;

- gösterge geç, küçük periyotlarda yanlış sinyaller veriyor. Geniş zaman dilimlerinde bu çok önemli değil çünkü çok zaman var. Küçük periyotlarda gösterge, hareket zaten bittiğinde bir sinyali yasaklar;

- dairede iyi çalışmıyor;

- düşük oynaklıkla çalışmaz – histogram sadece sıfır civarında döner. Sinyaller güçlü değil, duraklar genellikle nakavt oluyor.

MACD göstergesiyle nasıl çalışılır – ticaret üzerine bir öğretim dersi: https://youtu.be/iuFQxnCuz9w 2022’de İnternet, “süper karlı” göstergelerle dolu. Sonuç olarak, grafik, çeşitli göstergelerin şenlikli bir ağacına benziyor. Böyle bir çeşitlilikle, bazıları olağan standart göstergeleri unuttu. Ve alaka düzeylerini kaybetmediler. Osilatörlerin prensibi aynıdır, biraz yeni bir şey ortaya çıkarabilirsiniz. Şu anda, MACD’nin geliştirilmiş sürümleri vardır, ancak göstergenin kendisi de ticaret stratejilerinde başarıyla kullanılmaktadır. Nasıl çalıştığını anlamak, etkili ticaretin anahtarıdır. MACD evrensel bir göstergedir, trendin gücünü takip edebilir ve aşırı alım ve satım alanlarında geri dönüş noktaları bulabilirsiniz. Yeni başlayanlar için faydalı olacaktır, MACD bir trend göstergesidir ve güçlü bir trende karşı çıkmanıza izin vermez.