במהלך האבולוציה של המסחר בניתוח טכני, צצו כלים רבים. אבל בין האינדיקטורים הפשוטים, השימושיים, הבטוחים והנפוצים ביותר במסחר, נבדלים ממוצעים נעים. להלן מתארים את נחיצותם במסחר ואת התכונות של שימוש בסוגים שונים של ממוצעים נעים באסטרטגיית מסחר.

- מהם הממוצעים הנעים במסחר

- סוגים עיקריים של ממוצע נע ותיאורם

- יישום מעשי – אלגוריתם כיצד להשתמש בממוצע נע

- קביעת מגמה באמצעות מעבר דירה

- קרוסאובר ממוצע נע

- קביעת רמות התנגדות ותמיכה

- שלושה ממוצעים נעים מקבילים זה לזה

- נוסחאות לחישוב כל סוג של ממוצעים נעים

- פורמולת SMA

- נוסחת חישוב EMA

- נוסחת חישוב SMMA

- נוסחת חישוב LWMA

- תכונות של קביעת תקופות

- ממוצעים נעים לקרקפת

- תכונות של מסחר בממוצעים נעים, עם דוגמאות

- בחירה נכונה של התקופה למסחר בממוצע נע

- מיקום הממוצעים הנעים בשוק המניות

מהם הממוצעים הנעים במסחר

ממוצע נע, או כפי שהוא נקרא גם, ממוצע נע (MA) הוא אינדיקטור מסחר העוקב אחר תנועת המחיר. מטרתו לקבוע את כיוון המגמה ואפשרות החלקתה. בעת חישוב הממוצע הנע, מומחים בוחרים לבצע ממוצע מחיר של מכשיר מסוים לתקופה מסוימת.

עם זאת, אותות שווא (לעיתים במספרים גדולים) אינם פוסלים.

אם מיושמת תקופה ארוכה מדי, חשוב להיות מודעים לכך שהיא עלולה להתעכב באופן דרמטי. מאותה סיבה, המערכת תציג היסטוריה מיושנת. תקופות גדולות משמשות לעתים קרובות לתמיכה או התנגדות ארוכת טווח.

סוגים עיקריים של ממוצע נע ותיאורם

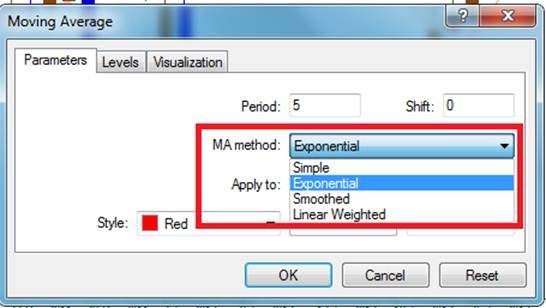

ישנם 4 סוגים עיקריים של מחוון MA. ביישום הניתוח הטכני של שוק ההשקעות נעשה שימוש בממוצע נע פשוט, אקספוננציאלי, מוחלק ומשוקלל ליניארי.

- הממוצע הפשוט הנע הוא סכום מחירי הסגירה של המכשיר הנבחר, המייצג מספר תקופות. יתר על כן, מחוון זה מחולק במספר התקופות הללו. לא במקרה המחוון נקרא פשוט, הוא קל לשימוש ונחשב בסיסי.

- ממוצע נע אקספוננציאלי – במקרה זה, חלק ממחיר הסגירה בפועל מתווסף לערך הקודם של הממוצע הנע.

- הממוצע הנע המשוקלל ליניארי הוא המדד הפעיל ביותר של המשפחה. סוג זה יכול לתת מספר רב של אותות שווא, אך הוא מהיר יותר מאחרים לזהות שינויים במחיר. סוחרים ממעטים להשתמש במדד זה.

- הממוצע הנע המוחלק הוא החלק ביותר מבין האחרים. SMMA מספקת שיטת חישוב שבניגוד ל-SMA לוקחת בחשבון גם ערכים מיושנים. אגב, בפועל, נעשה שימוש נדיר ביותר בממוצע הנע המוחלק.

יישום מעשי – אלגוריתם כיצד להשתמש בממוצע נע

הממוצע הנע הוא אינדיקטור מגמה, בהקשר זה, אסטרטגיות מסחר המבוססות עליו רלוונטיות למדי. ישנן 3 דרכים עיקריות להשתמש באותות:

- כיוון כללי . מייצג את מדדי המגמה בפועל. זה יכול להיות לטווח קצר, בינוני או ארוך. במקרה זה, MA מופנה כלפי מעלה במגמת עלייה, ולמטה במגמת ירידה. יש מצב נוסף – שטוח, כאשר הממוצע הנע הוא אופקי.

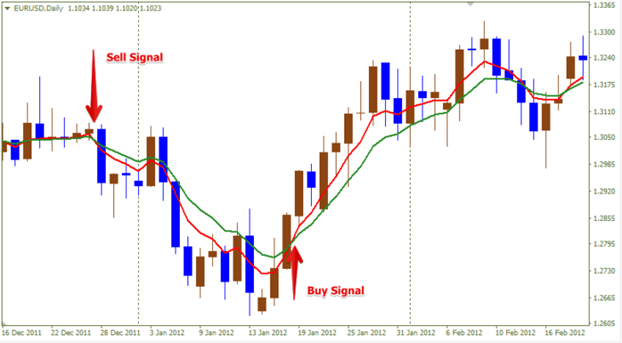

- חציית ממוצעים נעים עם תקופות שונות . רמת האות תלויה תמיד ב-MA עם התקופה הקטנה ביותר. אם יש חצייה של הקו הבא (מלמטה למעלה), אז סימן לרכישת נכס. אחרת, זה אות מכירה.

- תמיכה והתנגדות . מפגש הקו הוא מעין אות לכיוון הצומת עצמו. האינדיקטור עבור נכס מסוים שונה לחלוטין. מומלץ לזכור זאת.

קביעת מגמה באמצעות מעבר דירה

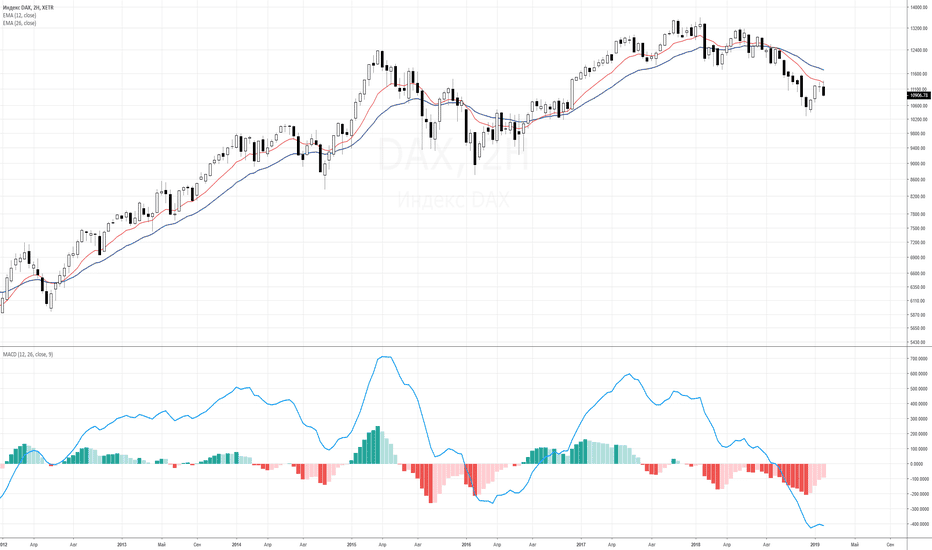

הממוצע הנע מראה את כיוון המגמה. במקרה שמחוון המחיר ממוקם מעל הקו, המופנה כלפי מעלה, אז המגמה היא כלפי מעלה. כאשר 3 ממוצעים נעים הופכים לקווים מקבילים ו”מסתכלים” בכיוון מסוים, אז זה האות החזק ביותר. יחד עם זאת, יש להן תקופות שונות. אם המחיר נע בטווח מסוים בשוק (לא לאורך מסלול אחד), אז ישנה אפשרות למספר רב של אותות נוספים.

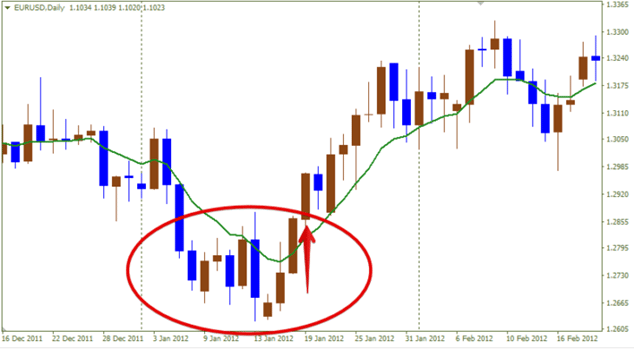

קרוסאובר ממוצע נע

כאשר הממוצע הנע במהירות חוצה את הממוצע האיטי, מלמטה למעלה, סביר להניח איתות חזק למדי לקנייה (קנייה). אם המצב הפוך (מלמעלה למטה), אז זהו איתות למכור (מכירה). אבל אם אין מגמה תכליתית בשוק ההשקעות, אז יש הרבה אותות ריקים שלא יביאו את היתרונות הצפויים.

קביעת רמות התנגדות ותמיכה

במהלך היווצרות רמות אלו, המחיר עשוי להתרחק מהממוצע הנע. זה קורה בצורה בולטת יותר במקרה של ממוצע נע אקספוננציאלי עם תקופות משמעותיות. בשלב זה, הכי משתלם להיכנס לתפקיד.

שלושה ממוצעים נעים מקבילים זה לזה

בדרך כלל הם בנויים כמעט במקביל זה לזה. זו הזדמנות טובה מאוד להיכנס לשיא של טרנד. אם הפעולה ממש בהתחלה מתוארת בתרשים, אז בשפה המותנית של סוחרים, ניתן לתאר אותה כ”פה פתוח של תנין”.

נוסחאות לחישוב כל סוג של ממוצעים נעים

לאחר היכרות עם כל סוג של ממוצע נע במסחר, מומלץ ללמוד את נוסחאות החישוב שלהם.

פורמולת SMA

כדי לגלות את האינדיקטור של ממוצע נע פשוט, מספיק ליישם את הנוסחה הבאה:

SMA \u003d SUM (CLOSE (i), N) / N

הסבר:

- SUM הוא הסכום;

- סגור (i) פירושו המחיר של התקופה המוצגת;

- N הוא מספר התקופות.

SMA נועד לאזן את המחירים של מסגרת זמן מסוימת. המשקל הסגולי של כל ערך עוקב נקבע לאותו. במקרה של קפיצות מחיר מוחשיות, SMA תיקח אותן בחשבון יחד עם מגמת המחיר הסטנדרטית.

נוסחת חישוב EMA

כדי לחשב את הממוצע הנע האקספוננציאלי, עליך לכתוב את הנוסחה כדלקמן:

EMA = (CLOSE (i) * P) + (EMA (i – 1) * (100 – P))

הסבר:

- סגור (i) – אינדיקטור מחיר של התקופה הנתונה;

- EMA (i – 1) – דרגת ה-EMA לתקופה הקודמת;

- P הוא חלק מסוים מערך המחיר.

EMA הוא הסוג הנפוץ ביותר של ממוצע נע במסחר. בעזרתו ניתן לבטל את החסרונות של SMA. במקרה זה, מתברר לברר את מצב השוק המדויק בתקופה מסוימת. וגם מחוון DEMA – כפול EMA: https://articles.opexflow.com/analysis-methods-and-tools/indikator-dema.htm

נוסחת חישוב SMMA

כדי לחשב את הממוצע הנע המוחלק, אתה יכול להשתמש בנוסחה הבאה:

SMMA (i) = (SMMA (i – 1) * (N – 1) + CLOSE (i)) / N

הסבר:

- SMMA (i – 1) – אינדיקטור של הנר הקודם;

- CLOSE (i) – מחיר סגירה נוכחי;

- N היא מידת תקופת ההחלקה.

נוסחת חישוב LWMA

בעת חישוב ממוצע נע משוקלל ליניארי, עליך להיות מונחה על ידי הנוסחה הבאה:

LWMA = SUM (CLOSE (i) * i, N) / SUM (i, N)

הסבר:

- SUM – מחוון סכום;

- CLOSE(i) – מחיר סגירה בפועל;

- SUM (i, N) הוא סכום המקדמים.

- N הוא ייעוד התקופה.

הודות לממוצעים נעים משוקללים ליניאריים ומוחלקים, ניתן ליישר את משמעות המחירים לתקופת חישוב ספציפית.

תכונות של קביעת תקופות

ניתן להגדיר פרמטרים של מחוון בהתאם לרצון המשתמש. הוא יכול להגדיר מרווח זמן נוח. ככל שהוא קטן יותר, כך הממוצע הנע באיתות רגיש ומדויק יותר. למרות נקודות מבט שונות, אין מרווח זמן “נכון”. כדי להגדיר את מסגרת הזמן הטובה ביותר, המשתמש יצטרך להתנסות במשך זמן מה. כתוצאה מכך, הוא יבין איזו תקופה היא האופטימלית ביותר עבורו, על פי האסטרטגיה האישית שלו. ממוצעים נעים ב-TradingView:

ממוצעים נעים לקרקפת

“קרקפת” נחשב למונח סלנג במסחר. מה שנקרא אסטרטגיות מסחר לטווח קצר. ממוצעים נעים בקרקפת נבדלים על ידי יישום של מספר רב של עסקאות. שיטה זו מתאימה למי שאינו שואף למטרות גלובליות מבחינת רווח. במסחר בקרקפת משתמשים לעתים קרובות בתרשימים עם מסגרות זמן קטנות. אסטרטגיה זו נפוצה מספיק בתקופה האחרונה. זה נבע מהשימוש במסחר במרווחים. שיטה זו יעילה מאוד ויכולה להביא לתוצאות כלכליות טובות. קרקפת נוחה לסוחרים שמשקיעים פיקדונות קטנים ועוצרים בשיתוף פעולה לטווח קצר. אבל זה לא אומר שהאסטרטגיה פשוטה ופחות צורכת אנרגיה. המשתמש יצטרך להקדיש זמן רב כדי להשיג הכנסה גבוהה. יש צורך לצפות באופן קבוע בשוק הפיננסי תוך-יומי על מנת למצוא אות מסחר, כמו גם לתמוך בעסקאות פתוחות. הודות לקרקפת, סוחר יוכל למשוך הכנסה טובה. העיקר לבדוק את מערכת המסחר בפועל, לא לפחד מניסויים, להקדיש מספיק זמן לביצוע עסקאות ולעשות זאת בצורה שיטתית. אינדיקטור ממוצע נע – מסוף מסחר QUIK: https://youtu.be/ZOUMHFmpruk

תכונות של מסחר בממוצעים נעים, עם דוגמאות

ישנן אסטרטגיות מסחר רבות המשתמשות בממוצעים נעים. ביניהם, כדאי להדגיש 4 וריאציות עיקריות למסחר:

- מעבר MA לפי מחיר;

- פירוט של 2 ממוצעים נעים או יותר;

- מעבר שווא MA;

- לחזור לממוצע.

לפעמים נוצרים שילובים של אינדיקטורים מסוימים עם אחרים. מוצע לשקול כל אחד מהמקרים ביתר פירוט. חציית ה-SMA לפי המחיר נחשבת לאסטרטגיה הפשוטה ביותר שכל משתמש יכול ליישם, ללא קשר לרמת הידע שלו בתחום ההשקעות. באשר לשוק המט”ח, אסטרטגיה כזו לא תהיה יעילה. אם ה-SMA חוצה מלמטה למעלה, ניתן יהיה להיכנס לעמדה ארוכה, אחרת (מלמעלה למטה), תתבצע כניסה קצרה. כדי לצאת מהמסחר, עליך לחכות לפריצה הבאה.

בחירה נכונה של התקופה למסחר בממוצע נע

סוחרי בכורה מתעניינים לעתים קרובות כיצד לבחור תקופה למסחר בצורה הטובה ביותר. למעשה, אין שום דבר מסובך, העיקר הוא להבין אמיתות פשוטות. לדוגמה, תקופת הממוצע הנע היא מספר הנרות על מסגרת הזמן. פרק הזמן של הממוצע הנע תלוי במידה רבה בכמה זמן המשתמש יכול להחזיק את המסחר. לדוגמה, הוא תכנן לשמור על העסקה למשך כשעה. במקרה זה, המחוון (12) בתרשים 5 הדקות יתאים. ברור שאלו מחירים ממוצעים לשעה. אתה יכול לפעול קצת אחרת. נניח שיש רצון להחזיק בתפקיד 1-2 שבועות. במקרה זה, יותר מתמיד, EMA (7) ו-(14) ב-D1 יצליחו. עם זאת, בהתחשב בעובדה שיש רק 5 ימי עבודה בשבוע (כי סופי שבוע לא נלקחים בחשבון), יותר הגיוני לקחת EMA (5) ו- (10).

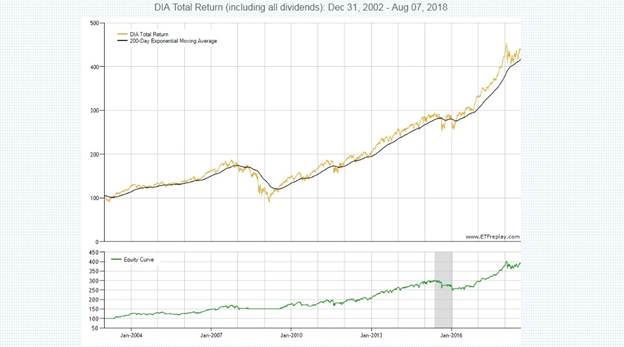

מיקום הממוצעים הנעים בשוק המניות

בהחלט יש כאן מקום להרחבה. מכיוון שממוצעים נעים חשובים הרבה יותר בשוק המניות, כדאי להבין את הנושא הזה לעומק. הסיבה נעוצה בהבדל בין שוק המט”ח למכשירי חליפין טיפוסיים. אם מתעמקים בפרטים, מתברר שבפורקס היחס בין הכלכלות של שתי מדינות נפרדות יכול להיות מאוד בלתי צפוי. המצב משתנה באופן קבוע. לכן, צמדי מטבעות משנים את הכיוון שלהם באופן דרמטי. יתרה מכך, אין מגמה ברורה לעלייה מתמדת, או להיפך, לירידה חדה. מבחינת שוק המניות, המניות והמדדים המשגשגים עולים שטוחים והופכים צפויים עוד יותר. אולם בתקופות משבר יש תנועות וקפיצות גדולות שקשה לחזות מראש. כך, מסתבר ששוק המניות הוא למעשה מותג טהור, למעט יוצאים מן הכלל. זה אומר שאתה באמת יכול להרוויח כסף טוב על ממוצעים נעים אם אתה לוקח את הפעילות הזו ברצינות.