Texniki analiz ticarətinin təkamülü zamanı bir çox alətlər ortaya çıxdı. Amma ticarətdə ən sadə, faydalı, təhlükəsiz və ümumi göstəricilər arasında hərəkətli ortalamalar seçilir. Aşağıda onların ticarətdəki zəruriliyi və ticarət strategiyasında müxtəlif növ hərəkətli ortalamalardan istifadə xüsusiyyətləri təsvir edilmişdir.

- Ticarətdə hərəkətli ortalamalar nədir

- Hərəkətli ortalamanın əsas növləri və onların təsviri

- Praktiki tətbiq – hərəkətli ortalamadan necə istifadə ediləcəyi alqoritmi

- Hərəkət yolu ilə trendin müəyyən edilməsi

- hərəkətli orta krossover

- Müqavimət və dəstək səviyyələrinin təyini

- Üç hərəkətli ortalama bir-birinə paraleldir

- Hər növ hərəkətli ortalamaların hesablanması üçün düsturlar

- SMA Formula

- EMA Hesablama Formulu

- SMMA Hesablama Formulu

- LWMA Hesablama Formulu

- Müddətlərin təyin edilməsinin xüsusiyyətləri

- Dərinin soyulması üçün hərəkətli ortalamalar

- Nümunələrlə hərəkət edən ortalamalarla ticarətin xüsusiyyətləri

- Hərəkətli ortalama ilə ticarət dövrünün düzgün seçilməsi

- Birjada hərəkətli ortalamaların mövqeyi

Ticarətdə hərəkətli ortalamalar nədir

Moving Average, yaxud da adlandırıldığı kimi, Moving Average (MA) qiymət hərəkətini izləyən ticarət göstəricisidir. Onun məqsədi trendin istiqamətini və onun hamarlanmasının mümkünlüyünü müəyyən etməkdir. Hərəkətli ortalamanı hesablayarkən, mütəxəssislər müəyyən bir müddət üçün müəyyən bir alətin qiymətini orta hesabla seçirlər.

Bununla belə, yanlış siqnallar (bəzən çoxlu sayda) istisna edilmir.

Həddindən artıq uzun müddət tətbiq edilərsə, bunun dramatik şəkildə gecikə biləcəyini bilmək vacibdir. Eyni səbəbdən, sistem köhnəlmiş tarix göstərəcək. Böyük dövrlər tez-tez uzunmüddətli dəstək və ya müqavimət üçün istifadə olunur.

Hərəkətli ortalamanın əsas növləri və onların təsviri

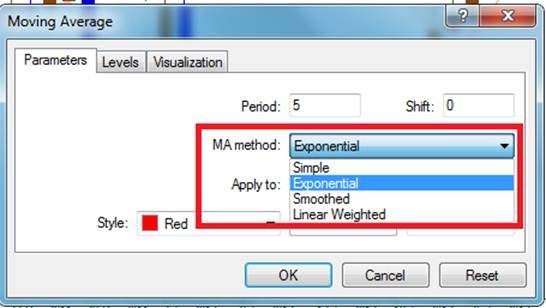

MA göstəricisinin 4 əsas növü var. İnvestisiya bazarının texniki təhlilinin həyata keçirilməsində sadə, eksponensial, hamarlanmış və xətti çəkili hərəkətli ortalama istifadə olunur.

- Sadə Hərəkətli Orta bir neçə dövrü əks etdirən seçilmiş alətin bağlanış qiymətlərinin cəmidir. Üstəlik, bu göstərici bu dövrlərin sayına bölünür. Göstəricinin sadə adlandırılması təsadüfi deyil, istifadəsi asandır və əsas hesab olunur.

- Eksponensial Hərəkətli Orta – bu halda, faktiki bağlanış qiymətinin bir hissəsi hərəkət edən ortalamanın əvvəlki dəyərinə əlavə edilir.

- Xətti Çəkili Hərəkətli Orta ailənin ən aktiv göstəricisidir. Bu tip çox sayda yalan siqnal verə bilər, lakin qiymət dəyişikliklərini müəyyən etmək üçün digərlərindən daha sürətlidir. Treyderlər bu göstəricidən nadir hallarda istifadə edirlər.

- Smoothed Moving Average digərləri arasında ən hamardır. SMMA, SMA-dan fərqli olaraq köhnəlmiş dəyərləri də nəzərə alan bir hesablama metodu təqdim edir. Yeri gəlmişkən, praktikada hamarlanmış hərəkətli ortalama çox nadir hallarda istifadə olunur.

Praktiki tətbiq – hərəkətli ortalamadan necə istifadə ediləcəyi alqoritmi

Hərəkətli ortalama bir trend göstəricisidir, bu baxımdan ona əsaslanan ticarət strategiyaları olduqca aktualdır. Siqnallardan istifadə etməyin 3 əsas yolu var:

- Ümumi istiqamət . Faktiki trend ölçülərini təmsil edir. Qısa, orta və ya uzunmüddətli ola bilər. Bu halda MA yüksəliş trendində yuxarıya, eniş trendində isə aşağıya doğru istiqamətlənir. Başqa bir rejim var – düz, hərəkətli ortalama üfüqi olduqda.

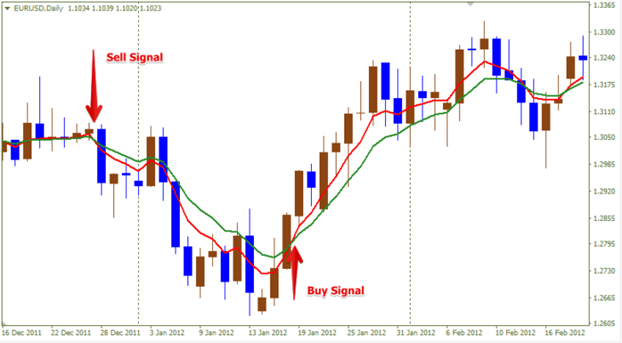

- Fərqli dövrlərlə hərəkət edən ortalamaları kəsmək . Siqnal səviyyəsi həmişə ən kiçik dövrə malik MA-dan asılıdır. Növbəti xəttin (aşağıdan yuxarıya) kəsişməsi varsa, aktivin alınması üçün bir işarə. Əks halda, bu, satış siqnalıdır.

- Dəstək və müqavimət . Xəttin kəsişməsi kəsişmənin özü istiqamətində bir növ siqnaldır. Müəyyən bir aktiv üçün göstərici tamamilə fərqlidir. Bunu xatırlamaq tövsiyə olunur.

Hərəkət yolu ilə trendin müəyyən edilməsi

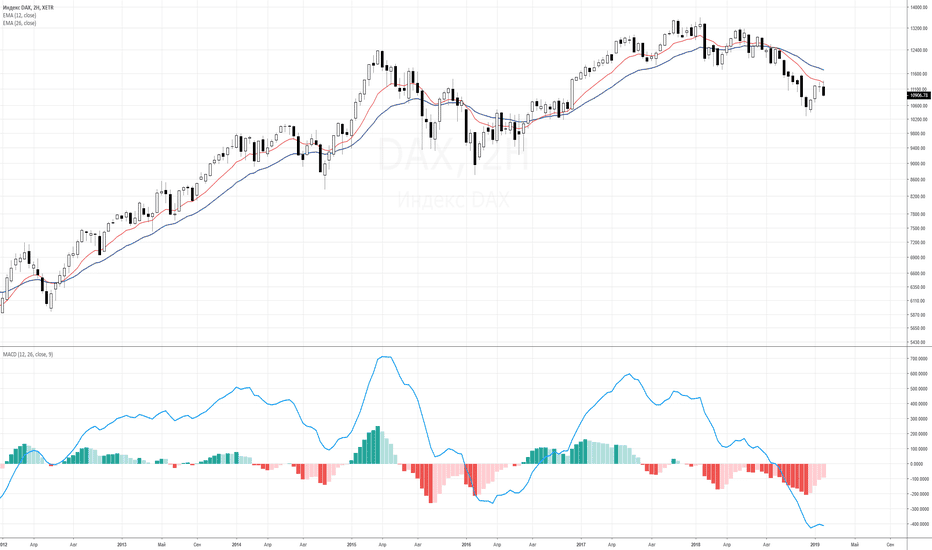

Hərəkətli ortalama trendin istiqamətini göstərir. Qiymət göstəricisi yuxarıya doğru yönəlmiş xəttin üstündə yerləşirsə, tendensiya yüksəlir. 3 hərəkətli ortalama paralel xətlərə çevrildikdə və müəyyən istiqamətə “baxdıqda”, bu, ən güclü siqnaldır. Eyni zamanda, onların müxtəlif dövrləri olmalıdır. Əgər qiymət bazarda müəyyən diapazonda hərəkət edirsə (bir trayektoriya üzrə deyil), o zaman çoxlu sayda əlavə siqnalların yaranma ehtimalı var.

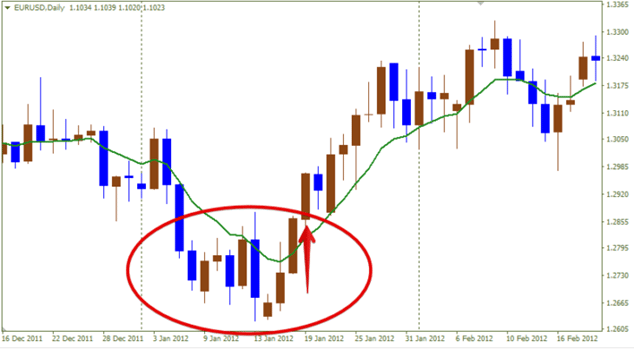

hərəkətli orta krossover

Sürətli hərəkət edən ortalama yavaşı keçdikdə, aşağıdan yuxarıya doğru, almaq (Al) üçün kifayət qədər güclü siqnal ola bilər. Vəziyyət tərsinə çevrilirsə (yuxarıdan aşağıya), bu, satmaq üçün bir siqnaldır (Satmaq). Ancaq investisiya bazarında məqsədyönlü tendensiya yoxdursa, o zaman gözlənilən faydaları gətirməyəcək çoxlu boş siqnallar var.

Müqavimət və dəstək səviyyələrinin təyini

Bu səviyyələrin formalaşması zamanı qiymət hərəkətli ortalamadan uzaqlaşa bilər. Bu, əhəmiyyətli dövrlərlə eksponensial hərəkətli ortalama vəziyyətində daha nəzərə çarpan şəkildə baş verir. Bu zaman bir mövqeyə girmək ən sərfəlidir.

Üç hərəkətli ortalama bir-birinə paraleldir

Adətən onlar bir-birinə paralel olaraq tikilir. Bu, trendin yüksəkliyinə girmək üçün çox yaxşı fürsətdir. Əgər ilkin hərəkət qrafikdə göstərilibsə, o zaman treyderlərin şərti dili ilə desək, bunu “alliqatorun açıq ağzı” kimi təsvir etmək olar.

Hər növ hərəkətli ortalamaların hesablanması üçün düsturlar

Ticarətdə hərəkətli ortalamanın hər bir növü ilə tanış olduqdan sonra onların hesablama düsturlarını öyrənmək tövsiyə olunur.

SMA Formula

Sadə hərəkətli ortalamanın göstəricisini tapmaq üçün aşağıdakı düsturu tətbiq etmək kifayətdir:

SMA \u003d SUM (YAPIN (i), N) / N

İzah:

- SUM cəmidir;

- BAĞLA (i) təqdim olunan dövrün qiymətini bildirir;

- N dövrlərin sayıdır.

SMA müəyyən bir müddətin qiymətlərini tarazlaşdırmaq üçün nəzərdə tutulmuşdur. Hər hansı sonrakı dəyərin xüsusi çəkisi eyni olaraq təyin edilir. Qiymətin nəzərəçarpacaq dərəcədə artması halında, SMA onları standart qiymət trendi ilə birlikdə nəzərə alacaq.

EMA Hesablama Formulu

Eksponensial hərəkətli ortalamanı hesablamaq üçün düsturu aşağıdakı kimi yazmalısınız:

EMA = (BAĞLA (i) * P) + (EMA (i – 1) * (100 – P))

İzah:

- CLOSE (i) – verilmiş dövrün qiymət göstəricisi;

- EMA (i – 1) – əvvəlki dövr üçün EMA dərəcəsi;

- P qiymət dəyərinin xüsusi hissəsidir.

EMA ticarətdə ən çox istifadə edilən hərəkətli ortalama növüdür. Onun köməyi ilə SMA-nın çatışmazlıqlarını aradan qaldırmaq mümkündür. Bu halda, müəyyən bir dövrdə bazarın dəqiq vəziyyətini öyrənmək ortaya çıxır. Həm də DEMA göstəricisi – ikiqat EMA: https://articles.opexflow.com/analysis-methods-and-tools/indikator-dema.htm

SMMA Hesablama Formulu

Hamarlanmış hərəkətli ortalamanı hesablamaq üçün aşağıdakı düsturdan istifadə edə bilərsiniz:

SMMA (i) = (SMMA (i – 1) * (N – 1) + BAĞLA (i)) / N

İzah:

- SMMA (i – 1) – əvvəlki şamın göstəricisi;

- CLOSE (i) – cari bağlanış qiyməti;

- N hamarlaşma dövrünün dərəcəsidir.

LWMA Hesablama Formulu

Xətti çəkili hərəkətli ortalamanı hesablayarkən aşağıdakı düsturla rəhbər olmalısınız:

LWMA = CLOSE (i) * i, N) / SUM (i, N)

İzah:

- SUM – cəmi göstəricisi;

- CLOSE(i) – faktiki bağlanış qiyməti;

- SUM (i, N) əmsalların cəmidir.

- N dövrün təyinidir.

Xətti çəkili və hamarlanmış hərəkətli ortalamalar sayəsində müəyyən bir hesablama dövrü üçün qiymətlərin əhəmiyyətini bərabərləşdirmək mümkündür.

Müddətlərin təyin edilməsinin xüsusiyyətləri

Göstərici parametrləri istifadəçinin istəyinə uyğun olaraq konfiqurasiya edilə bilər. O, rahat vaxt intervalı təyin edə bilər. Nə qədər kiçik olsa, hərəkətli ortalama siqnalizasiyada bir o qədər həssas və dəqiqdir. Müxtəlif baxış nöqtələrinə baxmayaraq, “düzgün” vaxt intervalı yoxdur. Ən yaxşı vaxt çərçivəsini təyin etmək üçün istifadəçi bir müddət sınaqdan keçirməli olacaq. Nəticədə şəxsi strategiyasına uyğun olaraq hansı dövrün onun üçün ən optimal olduğunu anlayacaq. TradingView-də Hərəkətli Ortalar:

Dərinin soyulması üçün hərəkətli ortalamalar

“Skalping” ticarətdə jarqon termin hesab olunur. Qısamüddətli ticarət strategiyaları adlanır. Skalpingdə hərəkətli ortalamalar çoxlu sayda əməliyyatların həyata keçirilməsi ilə fərqlənir. Bu üsul mənfəət baxımından qlobal məqsədlər güdməyənlər üçün uyğundur. Scalping ticarətində tez-tez kiçik vaxt çərçivələri olan qrafiklərdən istifadə olunur. Bu strategiya son zamanlarda kifayət qədər köhnədir. Bu, marja ticarətindən istifadə ilə bağlı idi. Bu üsul çox effektivdir və yaxşı maliyyə nəticələri verə bilər. Skalping kiçik əmanətlərə investisiya qoyan və qısamüddətli əməkdaşlıqda dayanan treyderlər üçün əlverişlidir. Amma bu o demək deyil ki, strategiya sadə və daha az enerji tələb edir. İstifadəçi yüksək gəlir əldə etmək üçün çox vaxt sərf etməli olacaq. Ticarət siqnalı tapmaq, həmçinin açıq əməliyyatları dəstəkləmək üçün mütəmadi olaraq gündaxili maliyyə bazarına baxmaq lazımdır. Skalping sayəsində treyder yaxşı gəlir əldə edə biləcək. Əsas odur ki, ticarət sistemini praktikada sınaqdan keçirmək, eksperimentlərdən qorxmamaq, əməliyyatların aparılmasına kifayət qədər vaxt ayırmaq və bunu sistemli şəkildə həyata keçirməkdir. Hərəkətli orta göstərici – QUIK ticarət terminalı: https://youtu.be/ZOUMHFmpruk

Nümunələrlə hərəkət edən ortalamalarla ticarətin xüsusiyyətləri

Hərəkətli ortalamalardan istifadə edən bir çox ticarət strategiyası var. Onların arasında ticarət üçün 4 əsas dəyişikliyi vurğulamağa dəyər:

- qiymətə görə MA keçidi;

- 2 və ya daha çox hərəkətli ortalamanın dağılması;

- yanlış keçid MA;

- orta səviyyəyə qayıt.

Bəzən bəzi göstəricilərin digərləri ilə birləşmələri formalaşır. İşlərin hər birini daha ətraflı nəzərdən keçirmək təklif olunur. SMA-nı qiymətlə keçmək, investisiya sahəsində bilik səviyyəsindən asılı olmayaraq istənilən istifadəçinin tətbiq edə biləcəyi ən sadə strategiya hesab olunur. Forex bazarına gəlincə, belə bir strategiya effektiv olmayacaq. SMA aşağıdan yuxarıya keçərsə, uzun mövqeyə daxil olmaq mümkün olacaq, əks halda (yuxarıdan aşağıya) qısa bir giriş ediləcək. Ticarətdən çıxmaq üçün növbəti fasiləni gözləmək lazımdır.

Hərəkətli ortalama ilə ticarət dövrünün düzgün seçilməsi

Debüt treyderləri tez-tez ticarət üçün ən yaxşı dövrü necə seçməklə maraqlanırlar. Əslində mürəkkəb bir şey yoxdur, əsas odur ki, sadə həqiqətləri başa düşək. Məsələn, hərəkətli ortalama dövr taymfreymdəki şamların sayıdır. Hərəkətli ortalamanın müddəti əsasən istifadəçinin ticarəti nə qədər saxlaya biləcəyindən asılıdır. Məsələn, sövdələşməni təxminən 1 saat saxlamağı planlaşdırırdı. Bu vəziyyətdə, 5 dəqiqəlik diaqramdakı göstərici (12) edəcək. Aydındır ki, bunlar 1 saat üçün orta qiymətlərdir. Bir az fərqli davrana bilərsiniz. Tutaq ki, 1-2 həftə bir vəzifə tutmaq istəyi var. Bu vəziyyətdə, D1-də hər zamankindən daha çox EMA (7) və (14) edəcək. Lakin həftədə cəmi 5 iş gününün olduğunu nəzərə alsaq (çünki həftə sonları nəzərə alınmır) EMA (5) və (10) götürmək daha məntiqlidir.

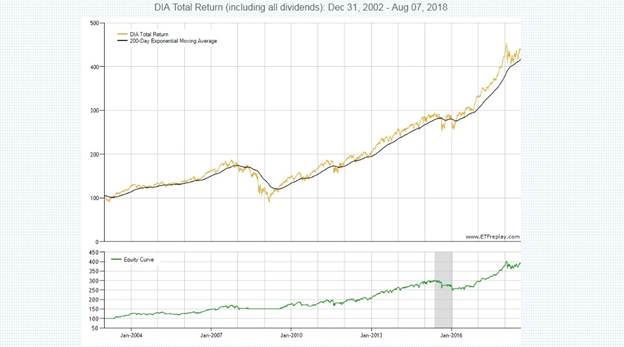

Birjada hərəkətli ortalamaların mövqeyi

Burada genişlənmə üçün mütləq yer var. Hərəkətli ortalamalar birjada daha vacib olduğundan, bu məsələni hərtərəfli başa düşməyə dəyər. Səbəb Forex bazarı ilə tipik mübadilə alətləri arasındakı fərqdir. Təfərrüatları araşdırsanız, aydın olur ki, Forex-də iki ayrı dövlətin iqtisadiyyatlarının nisbəti son dərəcə gözlənilməz ola bilər. Vəziyyət müntəzəm olaraq dəyişir. Buna görə də, valyuta cütləri tez-tez istiqamətlərini kəskin şəkildə dəyişirlər. Üstəlik, daimi artım və ya əksinə, kəskin eniş üçün aydın bir tendensiya yoxdur. Fond bazarına gəldikdə, yüksələn səhmlər və indekslər düz yüksəlir və daha da proqnozlaşdırıla bilən olur. Ancaq böhran dövrlərində əvvəlcədən proqnozlaşdırmaq çətin olan böyük hərəkətlər və atlamalar var. Beləliklə, belə çıxır birjanın bir neçə istisna olmaqla, praktiki olaraq saf brend olduğunu. Bu o deməkdir ki, bu fəaliyyətə ciddi yanaşsanız, hərəkətli ortalamalarda həqiqətən yaxşı pul qazana bilərsiniz.