نحوه استفاده از اندیکاتور ATR، میانگین دامنه واقعی چگونه در نمودار به نظر می رسد، تنظیمات، استراتژی های معاملاتی بر اساس اندیکاتور ATR، زمان استفاده از آن و بر اساس چه ابزاری، و بالعکس، چه زمانی نباید استفاده شود. شاخص ATR (میانگین محدوده واقعی) به یک

شاخص تحلیل تکنیکال اشاره دارد که نوسانات بازار یا قیمت را محاسبه می کند. این به تجزیه و تحلیل

نوسانات مرتبط با تغییرات در ارزش هر اوراقی کمک می کند و سپس بهترین زمان را برای معامله انتخاب می کند. ATR به عنوان یک شاخص معاملاتی بسیار محبوب در نظر گرفته می شود، اما معمولاً مشاهده می شود که معامله گران ATR را به اشتباه تفسیر یا استفاده می کنند.

اندیکاتور چیست و نشانگر در نمودار ATR چه چیزی را نشان می دهد

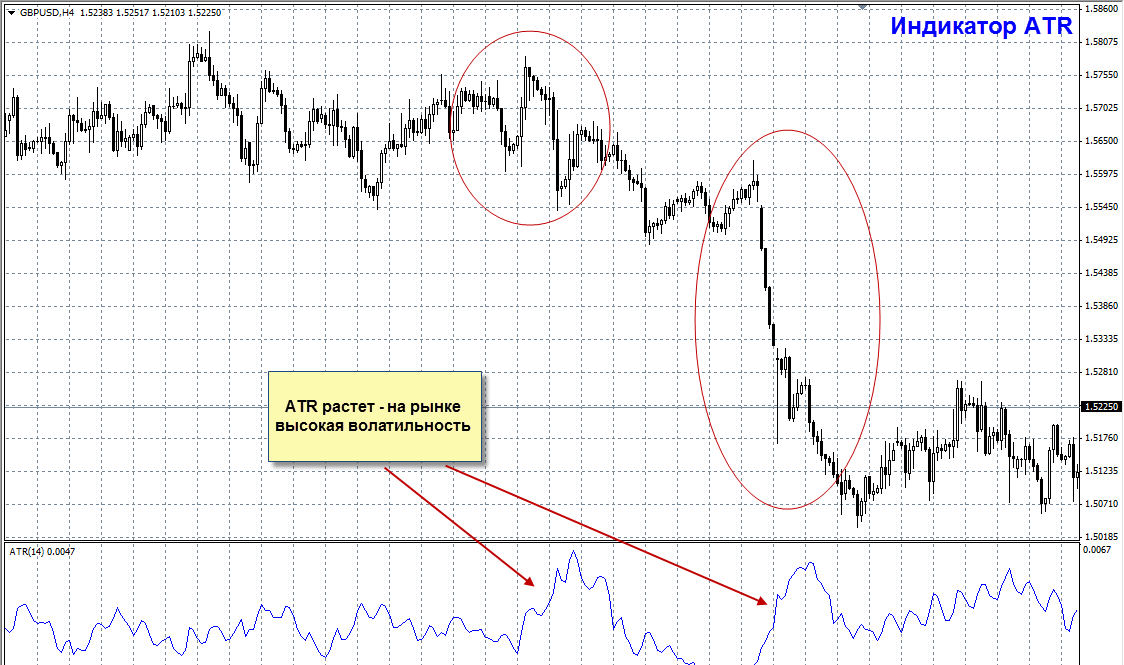

ATR یک شاخص فنی است که نوسانات قیمت دارایی را اندازه گیری می کند. از آنجایی که ATR یک شاخص نوسان است، نشان می دهد که مقدار به طور متوسط در یک بازه زمانی خاص چقدر نوسان می کند. میانگین دامنه واقعی زمانی به مقدار بالایی می رسد که نوسانات قیمت زیاد و سریع باشد. حداقل مقادیر این اندیکاتور برای دوره های حرکت جانبی طولانی مدت است که در قسمت بالایی بازار و در هنگام ادغام رخ می دهد.

- هر چه مقدار اندیکاتور بالاتر باشد، تغییر روند قابل پیش بینی تر است.

- هرچه این مقدار کوچکتر باشد، حرکت روند ضعیف تر است.

مهم! این اندیکاتور نشانه های روند قیمت را نشان نمی دهد، بلکه فقط درجه نوسان قیمت را نشان می دهد.

مقادیر ATR بیشتر برای دوره های 14 روزه محاسبه می شود. تحلیلگران از آن برای اندازهگیری نوسانات برای هر مدت زمان، از بازههای زمانی روزانه گرفته تا بازههای زمانی بالاتر، استفاده میکنند. مقدار ATR بالا به معنای افزایش نوسانات است، در حالی که مقدار ATR پایین نشان دهنده حداقل نوسان است. https://articles.opexflow.com/trading-training/time-frame.htm

نمونه ای از محاسبه شاخص ATP

ATR به عنوان ابزاری برای اندازه گیری نوسانات سهام، فارکس و کالاها می تواند در معاملات کریپتو نیز استفاده شود. به دلیل نوسانات زیاد ناشی از افزایش تصاعدی و کاهش قیمت ارزهای دیجیتال، به خوبی برای محیط کریپتو مناسب است. این روش می تواند حرکت قیمت را برای یک دوره معین محاسبه کند. با این حال، ATR مستقیماً جهت روند کریپتو را نشان نمی دهد. در عوض، سیگنالی از تغییر روند می دهد. هرچه مقدار ATR بیشتر باشد، احتمال تغییر در روند بیت کوین / سایر ارزهای دیجیتال بیشتر است و هر چه ارزش کمتر باشد، حرکت نوسان ضعیف تر است.

نشانگر ATR چه چیزی را نشان می دهد؟

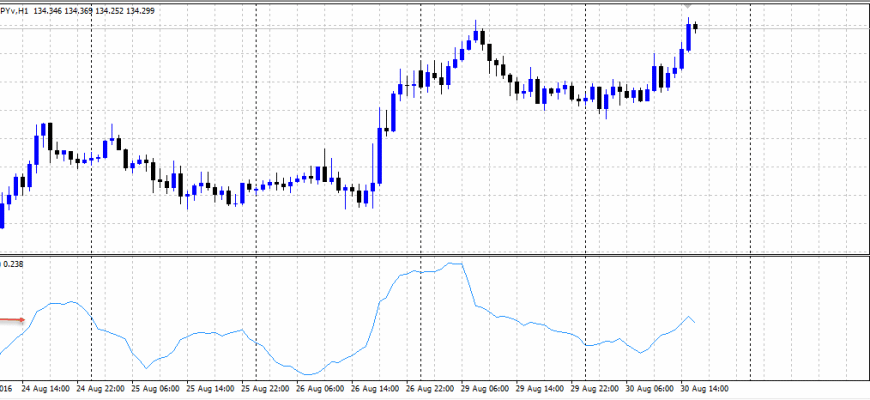

این اندیکاتور در هر برنامه معاملاتی از جمله ترمینال MT4 موجود است و می تواند از طریق منوی Insert به صفحه نمودار اضافه شود. به عنوان یک خط سیگنال در زیر نمودار اصلی روی صفحه ظاهر می شود.

فرمول محاسبه ATR

محدوده واقعی بزرگترین مقدار از مقادیر زیر است:

- تفاوت بین قیمت بسته شدن گذشته و بالاترین فعلی؛

- تفاوت بین حداکثر و حداقل واقعی؛

- تفاوت بین قیمت بسته شدن گذشته و پایین ترین قیمت فعلی.

محدوده واقعی = حداکثر (بالا[1]-کم[1]؛ زیاد[1] – نزدیک[2]؛ نزدیک[2]-کم[1]) میانگین محدوده واقعی میانگین متحرک محدوده واقعی در نظر گرفته می شود: میانگین صحیح محدوده = SMA (TR,N). در مورد تنظیمات، در این مورد فقط میانگین دوره برابر با 14 موجود است.

محاسبه ATR

بنابراین، چگونه ATR بر اساس نمونه های ساده شمع محاسبه می شود. هر معاملهگری باید بداند که اندیکاتورهای او چگونه ایجاد میشوند تا بتوانند اقدام درستی انجام دهند. ATR مخفف میانگین محدوده واقعی است، به این معنی که ATR میزان حرکت قیمت را به طور متوسط اندازه گیری می کند. در زیر می توانید چند نمونه از آنچه این اندیکاتور برای محاسبات خود استفاده می کند را مشاهده کنید. همانطور که به سمت بالا حرکت می کند، فاصله بین آخرین بسته و حداکثر جریان شمع (سمت چپ) را تعیین می کند. در طول کاهش، ATR به گذشته نزدیک و شمع نزدیک (وسط) نگاه می کند. در حداقل فاصله بین بسته قبلی و پایین فعلی، نشانگر به محدوده کامل شمع نگاه می کند و بالا و پایین (راست) را می گیرد.

اصل عملیات

ATR به شما امکان می دهد با استفاده از میانگین و شناسایی نوسانات، تغییر روند را پیش بینی کنید. اگر مقدار ATR افزایش یابد، نوسانات بالا و احتمال تغییر روند بالا وجود دارد. به همین ترتیب، ATR پایین به نوسانات قیمت کمتر اشاره دارد. اساساً از مفهوم اساسی محدوده امنیتی (قیمت بالا – قیمت پایین) پیروی می کند. اگر دامنه بالا باشد، نوسانات زیاد است و بالعکس. نشانگر ATR غیر جهت دار است. این بیشتر به پیش بینی تغییر روند مربوط می شود تا جهت دقیق آن. هرگز جهت را مشخص نمی کند، مانند اینکه آیا یک برگشت صعودی رخ خواهد داد یا خیر. ATR به عنوان یک نشانگر برای یافتن شکست، تشخیص سیگنال های ورودی، قرار دادن ضررهای توقف مفیدتر است. علاوه بر این، همیشه در ترکیب با سایر شاخص ها استفاده می شود.

خطوط روند .

استفاده از ATR برای خروج از یک موقعیت

ATR اغلب برای تنظیم توقف تطبیقی و همچنین شناور و ثابت استفاده می شود. برای معاملات، اغلب از ایده تعیین حد ضرر بر اساس نوسانات استفاده می شود. برای محاسبه اندازه سفارش توقف مورد نیاز، مقدار شاخص در مقداری ثابت ضرب می شود که از مدت زمان نظری معامله آتی متفاوت است. به عنوان مثال، ثابت 2-4 را برای نمودارهای ساعتی در نظر بگیرید. فرض کنید، در مورد معامله در EURUSD با ATR = 0.0062 در نمودار ساعتی، باید 6.2 را در یک ثابت ضرب کنید، فرض کنید 3، و توقف بین 18-19 امتیاز خواهد بود.

استفاده از ATR به عنوان فیلتر

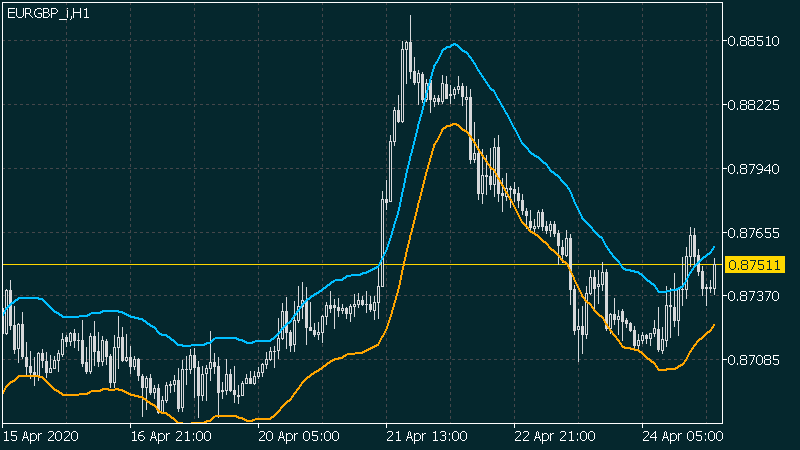

ATR همچنین به عنوان فیلتر روند استفاده می شود. این کار با کشیدن یک خط میانه روی نمودار ATR انجام می شود. هنگامی که این خط شکسته می شود، مهم ترین حرکت قیمت رخ می دهد. شاخص نمی تواند و نباید منفی باشد و همچنین نباید خط وسط مشخصی داشته باشد. در هر مورد خاص با چشم انتخاب می شود. بهتر است میانگین متحرک بلندمدت قرار

دهیددر نمودار ATR به عنوان خط وسط. اگرچه ATR کمتر از میانگین متحرک خود است، اما نوسانات جزئی است و بازار آرام است. هنگامی که ATR از میانگین متحرک عبور می کند، یک روند شروع می شود. همچنین، کارشناسان توصیه می کنند از نشانگر در بازه های زمانی مختلف، به عنوان مثال، در H1 و D1 استفاده کنید. اگر جهت آنها منطبق باشد، و در یک بازه زمانی پایین تر، نشانگر از خط وسط عبور کند، آنگاه بازار جهش کرده است. مجدداً، باید ATR و خط میانه را به طور جداگانه برای هر بازار و برای هر بازه زمانی تنظیم کنید.

پاکت ها قرار دارد.، نوسانات کم است و پس از شکست کانال نوسانات قوی انتظار می رود.

ATR+DATR

همچنین درک جهت کلی بازار و وضعیت بالاتر بازه زمانی ضروری است. اکثر متخصصان در بازههای زمانی پایینتر معامله میکنند و پس از تجزیه و تحلیل بازههای زمانی مختلف، آنچه را که در بازههای زمانی بالاتر متوجه شدهاند، در نظر نمیگیرند. DATR یک نشانگر میانگین روزانه دامنه واقعی است. در این مورد، نوسانات منحصراً در بازه زمانی روزانه اندازه گیری می شود. به عنوان مثال، DATR ممکن است تا انتها پایین بیاید، در حالی که بازه زمانی پایین تر ATR به صورت موجی حرکت می کند. با این حال، تمام جهش های زمانی کمتر در نوسانات ATR می تواند بسیار کوتاه مدت باشد. این نشان میدهد که درک وضعیت کلی بازه زمانی بالاتر برای درک آنچه در بازههای زمانی پایینتر ممکن است اتفاق بیفتد، حیاتی است.

مزایا و معایب نشانگر ATR

طرفداران:

- مناسب برای کار در بازه های زمانی مختلف – برای معاملات کوتاه مدت درون روز و برای سرمایه گذاری در نمودارهای بلند مدت.

- به طور پیش فرض در پلتفرم های تجاری محبوب موجود است.

- دارای یک دوره متغیر برای تنظیم حساسیت.

- ATR همچنین به شما در درک پتانسیل سود معاملات کمک می کند.

- معمولا معامله گران برای تعیین سطح توقف ضرر به مقدار ATR نگاه می کنند، اما راه های دیگری برای استفاده از آن وجود دارد.

معایب:

- اندیکاتور یک ابزار خودکفا نیست، سیگنال های معاملاتی را ارائه نمی دهد. بنابراین، شما باید از ATR در ترکیب با روش های دیگر تصمیم گیری در معاملات استفاده کنید.

در نهایت، این شاخص نوسانات رو به رشد را بیان می کند. معامله گران برای یافتن معاملات بالقوه به سهام بی ثبات نیاز دارند. ATR می تواند نشان دهد که آیا نوسان وجود دارد و به اندازه کافی قوی است که به طور بالقوه روند را تشکیل دهد. وقتی صحبت از انطباق با شرایط متغیر بازار می شود، ATR را می توان راه حل خوبی نامید. با این حال، زمانی که تغییر قابل توجهی در نوسانات ایجاد شد، می تواند بهترین شاخص برای پیش بینی چرخش بازار باشد. اکثر معامله گران نتایج متناقضی را تجربه می کنند که اغلب نتیجه یک رویکرد معاملاتی غیر قابل انعطاف است. ATR همراه با رفتار نوسان فریمهای زمانی بالاتر و تفاوت بین روندهای صعودی و نزولی، یک ابزار معاملاتی همه کاره ایجاد میکند.