Wie man den ATR-Indikator verwendet, wie die durchschnittliche True Range auf dem Chart aussieht, Einstellungen, Handelsstrategien basierend auf dem ATR-Indikator, wann man ihn verwendet und auf welchen Instrumenten und umgekehrt, wann nicht. Der ATR-Indikator (Average True Range) bezieht sich auf einen

technischen Analyseindikator , der die Markt- oder Preisvolatilität berechnet. Dies hilft, die Volatilität zu analysieren, die

mit Wertänderungen eines Wertpapiers verbunden ist, und dann den besten Zeitpunkt für den Handel auszuwählen. Der ATR gilt als sehr beliebter Handelsindikator, aber es kommt häufig vor, dass Händler den ATR falsch interpretieren oder verwenden.

- Was ist der Indikator und was zeigt der Indikator auf dem ATR-Diagramm

- Ein Beispiel für die Berechnung des ATP-Indikators

- Was zeigt der ATR-Indikator?

- ATR-Berechnungsformel

- ATR-Berechnung

- Arbeitsprinzip

- Verwenden von ATR zum Verlassen einer Position

- Verwenden von ATR als Filter

- ATR+DATR

- Vor- und Nachteile des ATR-Indikators

Was ist der Indikator und was zeigt der Indikator auf dem ATR-Diagramm

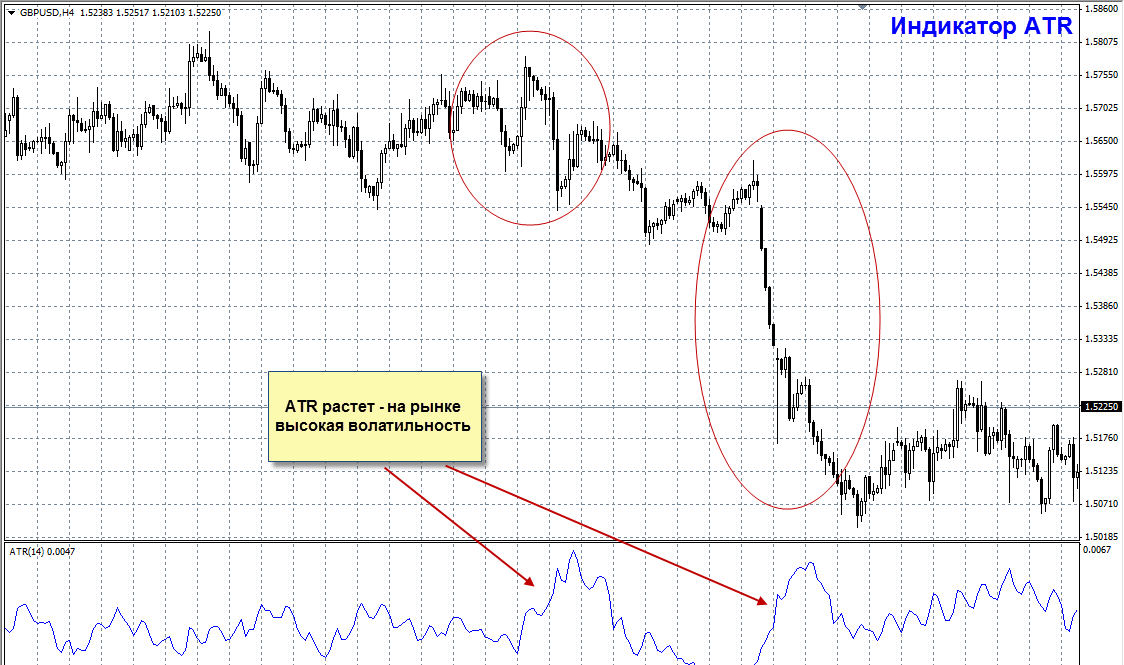

ATR ist ein technischer Indikator, der die Volatilität des Preises eines Vermögenswertes misst. Da der ATR ein Volatilitätsindikator ist, zeigt er an, wie stark der Wert über einen bestimmten Zeitraum durchschnittlich schwankt. Die durchschnittliche True Range erreicht einen hohen Wert, wenn Kursschwankungen groß und schnell sind. Die Mindestwerte des Indikators sind typisch für lange Seitwärtsbewegungen, die im oberen Teil des Marktes und während der Konsolidierung auftreten.

- Je höher der Indikatorwert, desto vorhersehbarer ist die Trendwende.

- Je kleiner der Wert, desto schwächer die Trendbewegung.

Wichtig! Der Indikator zeigt keine Kurstrendangaben, sondern einfach den Grad der Kursvolatilität.

ATR-Werte werden meistens für 14-Tage-Zeiträume berechnet. Analysten verwenden es, um die Volatilität für jeden Zeitraum zu messen, von Intraday-Zeitrahmen bis hin zu höheren Zeitrahmen. Ein hoher ATR-Wert impliziert eine erhöhte Volatilität, während ein niedriger ATR-Wert eine minimale Volatilität anzeigt. https://articles.opexflow.com/trading-training/time-frame.htm

Ein Beispiel für die Berechnung des ATP-Indikators

ATR als Instrument zur Messung der Volatilität von Aktien, Devisen und Rohstoffen kann auch im Kryptohandel verwendet werden. Es eignet sich aufgrund der hohen Volatilität, die auf die exponentielle Eskalation und den Rückgang der Kryptowährungspreise zurückzuführen ist, gut für die Krypto-Umgebung. Die Methode kann die Preisbewegung für einen bestimmten Zeitraum berechnen. ATR zeigt jedoch nicht direkt die Richtung des Kryptotrends an. Stattdessen gibt es ein Signal für eine Trendwende. Je höher der ATR-Wert, desto höher ist die Wahrscheinlichkeit einer Trendänderung von Bitcoin / anderer Kryptowährung und je niedriger der Wert, desto schwächer ist die schwankende Bewegung.

Was zeigt der ATR-Indikator?

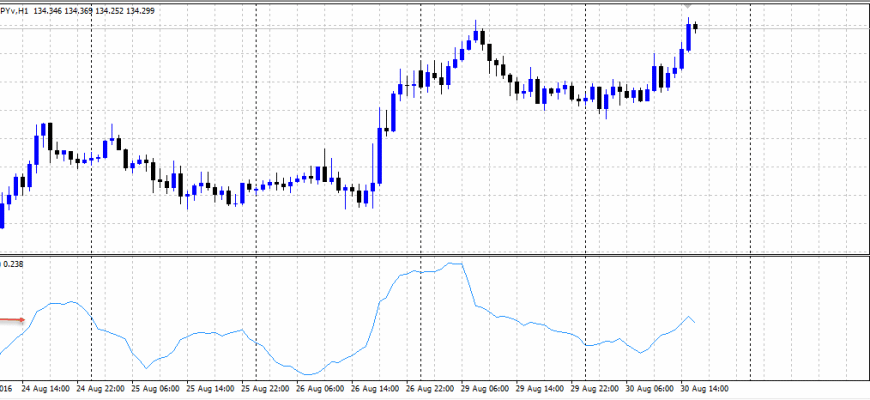

Dieser Indikator ist in jedem Handelsprogramm verfügbar, einschließlich des MT4-Terminals, und kann über das Menü Einfügen zum Diagrammbildschirm hinzugefügt werden. Es erscheint auf dem Bildschirm als Signallinie unter dem Hauptchart.

ATR-Berechnungsformel

Der wahre Bereich ist der größte der folgenden Werte:

- die Differenz zwischen dem letzten Schlusskurs und dem aktuellen Hoch;

- die Differenz zwischen dem tatsächlichen Maximum und Minimum;

- die Differenz zwischen dem vergangenen Schlusskurs und dem aktuellen Tief.

True Range = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1]) Average True Range wird als gleitender Durchschnitt der True Range betrachtet: Average True Bereich = SMA (TR, N). Bei den Einstellungen steht in diesem Fall nur der Mittelungszeitraum 14 zur Verfügung.

ATR-Berechnung

Wie wird ATR also anhand einfacher Kerzenbeispiele berechnet? Jeder Trader muss verstehen, wie seine Indikatoren erstellt werden, um die richtigen Maßnahmen zu ergreifen. ATR steht für Average True Range, was bedeutet, dass ATR misst, wie stark sich der Preis im Durchschnitt bewegt. Unten sehen Sie einige Beispiele dafür, was der Indikator für seine Berechnungen verwendet. Wenn es sich nach oben bewegt, legt es den Abstand zwischen dem letzten Schlusskurs und dem aktuellen Hoch der Kerze fest (links). Während des Rückgangs betrachtet der ATR den letzten Schlusskurs und die nahe (mittlere) Kerze. Beim Mindestabstand zwischen dem vorherigen Schlusskurs und dem aktuellen Tief betrachtet der Indikator die gesamte Bandbreite der Kerze und nimmt Hochs und Tiefs (rechts).

Arbeitsprinzip

Mit ATR können Sie eine Trendänderung anhand eines Durchschnitts vorhersagen und die Volatilität identifizieren. Steigt der ATR-Wert, besteht eine hohe Volatilität und eine hohe Wahrscheinlichkeit einer Trendwende. Ebenso bezieht sich ein niedriger ATR auf eine geringere Preisvolatilität. Im Wesentlichen folgt es dem Grundkonzept einer Sicherheitsspanne (Preis hoch – Preis niedrig); Wenn die Spanne hoch ist, ist die Volatilität hoch und umgekehrt. Der ATR-Indikator ist ungerichtet. Es hat mehr mit der Vorhersage einer Trendwende zu tun als mit ihrer genauen Richtung. Es gibt niemals eine Richtung an, z. B. ob eine bullische Umkehrung stattfinden wird oder nicht. Der ATR ist als Indikator nützlicher, um Ausbrüche zu finden, Einstiegssignale zu erkennen und Stop-Losses zu platzieren. Darüber hinaus wird es immer in Kombination mit anderen Indikatoren verwendet,

Trendlinien .

Verwenden von ATR zum Verlassen einer Position

ATR wird häufig verwendet, um einen adaptiven Stop-Loss sowie Floating und Fixed festzulegen. Für den Handel wird häufig die Idee verwendet, einen Stop-Loss basierend auf der Volatilität zu setzen. Um die erforderliche Stop-Order-Größe zu berechnen, wird der Indexwert mit einer Konstanten multipliziert, die von der theoretischen Dauer des zukünftigen Handels abweicht. Betrachten Sie als Beispiel die Konstante 2-4 für Stundencharts. Nehmen wir an, im Falle einer Transaktion auf EURUSD mit ATR = 0,0062 auf dem Stundenchart müssen Sie 6,2 mit einer Konstanten multiplizieren, sagen wir 3, und der Stopp liegt bei 18-19 Punkten.

Verwenden von ATR als Filter

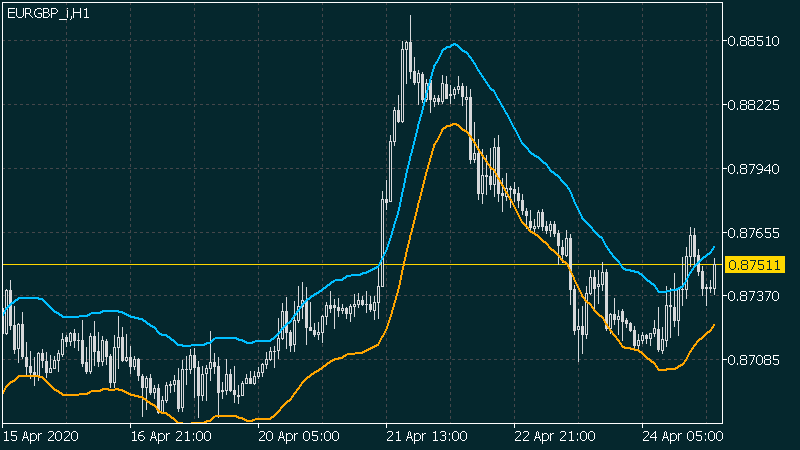

ATR wird auch als Trendfilter verwendet. Dies geschieht durch Zeichnen einer Medianlinie auf dem ATR-Diagramm. Wenn diese Linie durchbrochen wird, treten die bedeutendsten Preisbewegungen auf. Der Indikator kann und soll nicht negativ sein und auch keine definierte Mittellinie haben. Es wird in jedem konkreten Fall nach Augenmaß ausgewählt. Es ist am besten, einen langfristigen

gleitenden Durchschnitt zu platzierenauf dem ATR-Diagramm als Mittellinie. Obwohl der ATR unter seinem gleitenden Durchschnitt liegt, sind die Schwankungen gering und der Markt ist ruhig. Wenn der ATR den gleitenden Durchschnitt überschreitet, beginnt ein Trend. Außerdem raten Experten dazu, den Indikator für verschiedene Zeiträume zu verwenden, beispielsweise für H1 und D1. Wenn ihre Richtungen übereinstimmen und der Indikator in einem niedrigeren Zeitrahmen die Mittellinie überquert hat, dann hat der Markt einen Sprung gemacht. Auch hier müssen Sie die ATR und die Medianlinie für jeden Markt und für jeden Zeitrahmen separat anpassen.

Envelopes liegt, die Volatilität ist gering und es wird eine starke Volatilität erwartet, nachdem der Kanal aufgebrochen ist.

ATR+DATR

Es ist auch notwendig, die allgemeine Richtung des Marktes und den höheren Status des Zeitrahmens zu verstehen. Die meisten Spezialisten handeln in kürzeren Zeitrahmen und berücksichtigen nicht, was sie in höheren Zeitrahmen nach der Analyse verschiedener Zeitrahmen bemerkt haben. DATR ist ein täglicher durchschnittlicher True-Range-Indikator. In diesem Fall wird die Volatilität ausschließlich im Tageszeitraum gemessen. Beispielsweise kann der DATR ganz nach unten gehen, während sich der untere Zeitrahmen ATR in Wellen bewegt. Alle niedrigeren Zeitspitzen der ATR-Volatilität können jedoch sehr kurzlebig sein. Dies zeigt, dass das Verständnis der Gesamtsituation in höheren Zeitrahmen entscheidend ist, um zu verstehen, was in niedrigeren Zeitrahmen passieren kann.

Vor- und Nachteile des ATR-Indikators

Vorteile:

- geeignet für die Arbeit an verschiedenen Zeitrahmen – für den kurzfristigen Intraday-Handel und für die Investition in langfristige Charts.

- standardmäßig auf beliebten Handelsplattformen verfügbar;

- hat einen variablen Zeitraum zum Einstellen der Empfindlichkeit;

- ATR hilft Ihnen auch dabei, das Gewinnpotenzial von Trades zu verstehen;

- Normalerweise betrachten Händler den ATR-Wert, um das Stop-Loss-Niveau zu bestimmen, aber es gibt andere Möglichkeiten, es zu verwenden.

Minuspunkte:

- Der Indikator ist kein autarkes Werkzeug, er liefert keine Handelssignale. Daher müssen Sie ATR in Kombination mit anderen Methoden zum Treffen von Handelsentscheidungen verwenden.

Schließlich drückt dieser Indikator die wachsende Volatilität aus. Trader brauchen volatile Aktien, um potenzielle Trades zu finden. Der ATR kann signalisieren, ob Volatilität vorhanden und stark genug ist, um möglicherweise einen Trend zu bilden. ATR kann als gute Lösung bezeichnet werden, wenn es um die Anpassung an sich ändernde Marktbedingungen geht. Es kann jedoch auch der beste Indikator für die Vorhersage von Marktwende sein, sobald sich die Volatilität erheblich ändert. Die meisten Händler erleben inkonsistente Ergebnisse, was oft das Ergebnis eines unflexiblen Handelsansatzes ist. Zusammen mit dem volatilen Verhalten höherer Zeitrahmen und dem Unterschied zwischen Aufwärtstrends und Abwärtstrends schafft der ATR ein vielseitiges Handelsinstrument.