Como usar o indicador ATR, como o intervalo real médio aparece no gráfico, configuração, estratégias de negociação com base no indicador ATR, quando usá-lo e em quais instrumentos e vice-versa, quando não. O indicador ATR (average true range) refere-se a um

indicador de análise técnica que calcula a volatilidade do mercado ou dos preços. Isso ajuda a analisar a

volatilidade associada às mudanças no valor de qualquer título e, em seguida, escolher o melhor momento para negociar. O ATR é considerado um indicador de negociação muito popular, mas é comum ver traders interpretando ou usando o ATR incorretamente.

Qual é o indicador e o que o indicador mostra no gráfico ATR

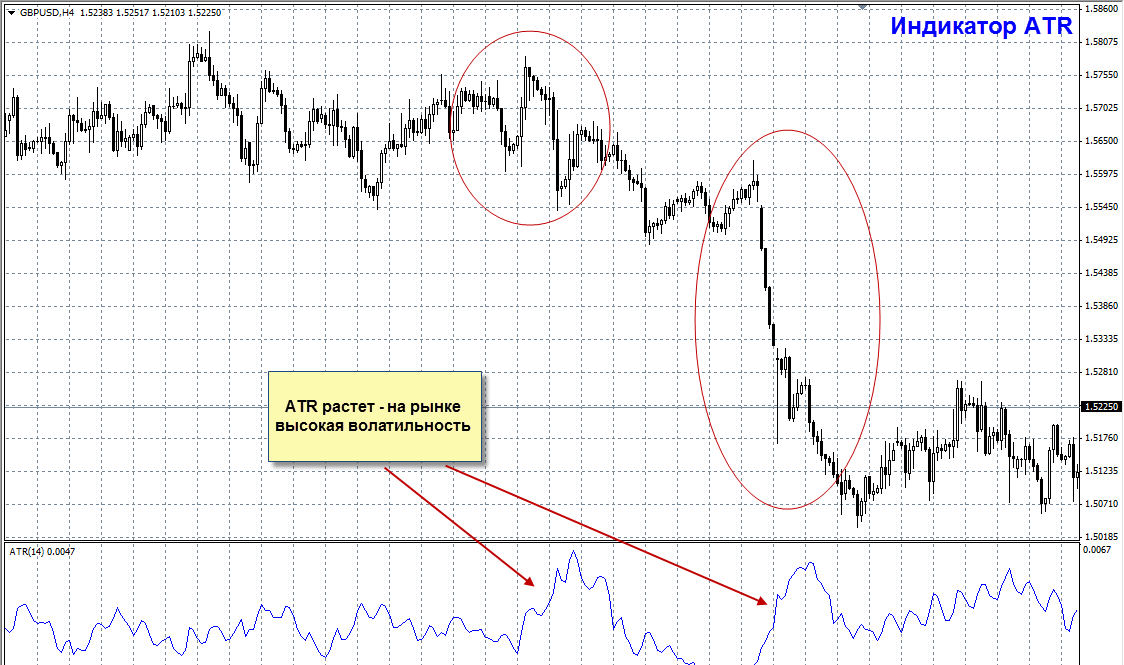

ATR é um indicador técnico que mede a volatilidade do preço de um ativo. Como o ATR é um indicador de volatilidade, ele mostra o quanto o valor flutua em média em um período de tempo específico. A faixa verdadeira média atinge um valor alto quando as flutuações de preços são grandes e rápidas. Os valores mínimos do indicador são típicos para períodos de movimento lateral de longa duração, que ocorrem na parte superior do mercado e durante a consolidação.

- Quanto maior o valor do indicador, mais previsível a mudança de tendência.

- Quanto menor o valor, mais fraco o movimento de tendência.

Importante! O indicador não mostra indicações de tendência de preços, mas simplesmente o grau de volatilidade dos preços.

Os valores de ATR são calculados principalmente para períodos de 14 dias. Os analistas o usam para medir a volatilidade para qualquer duração, desde prazos intradiários até prazos mais altos. Um valor de ATR alto implica em maior volatilidade, enquanto um valor de ATR baixo indica volatilidade mínima. https://articles.opexflow.com/trading-training/time-frame.htm

Um exemplo de cálculo do indicador ATP

O ATR como ferramenta para medir a volatilidade de ações, forex e commodities também pode ser usado no comércio de criptomoedas. É bem adequado ao ambiente criptográfico devido à alta volatilidade atribuída à escalada exponencial e à queda nos preços das criptomoedas. O método pode calcular o movimento de preços para um determinado período. No entanto, o ATR não indica diretamente a direção da tendência de criptografia. Em vez disso, dá um sinal de uma mudança de tendência. Quanto maior o valor do ATR, maior a probabilidade de uma mudança na tendência do Bitcoin / outra criptomoeda e quanto menor o valor, mais fraco o movimento flutuante.

O que o indicador ATR mostra?

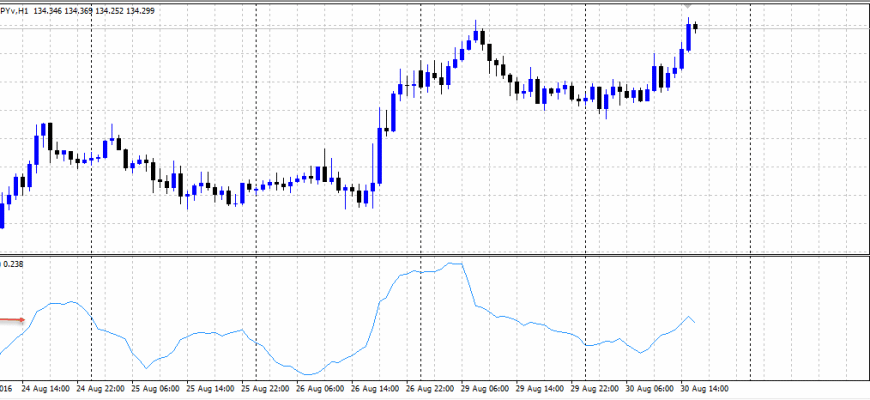

Este indicador está disponível em qualquer programa de negociação, incluindo o terminal MT4, e pode ser adicionado à tela do gráfico através do menu Inserir. Ele aparece na tela como uma linha de sinal sob o gráfico principal.

Fórmula de cálculo ATR

O True Range é o maior dos seguintes valores:

- a diferença entre o preço de fechamento passado e a alta atual;

- a diferença entre o máximo e o mínimo reais;

- a diferença entre o preço de fechamento passado e a baixa atual.

True Range = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1]) Average True Range é considerada uma média móvel do true range: Average True Faixa = SMA (TR,N). Quanto às configurações, neste caso apenas o período médio igual a 14 está disponível.

Cálculo de ATR

Então, como o ATR é calculado com base em exemplos simples de velas. Qualquer trader precisa entender como seus indicadores são criados para tomar a ação certa. ATR significa Average True Range, o que significa que o ATR mede quanto o preço se move em média. Abaixo você pode ver alguns exemplos do que o indicador usa para seus cálculos. À medida que sobe, define a distância entre o último fechamento e a máxima atual da vela (esquerda). Durante o declínio, o ATR analisa o fechamento passado e a vela próxima (do meio). Na distância mínima entre o fechamento anterior e a baixa atual, o indicador examinará toda a faixa da vela e tomará alta e baixa (direita).

Princípio da Operação

O ATR permite prever uma mudança de tendência usando uma média e identificando a volatilidade. Se o valor do ATR aumentar, há alta volatilidade e alta probabilidade de mudança de tendência. Da mesma forma, um ATR baixo refere-se a menor volatilidade de preços. Essencialmente, segue o conceito fundamental de uma faixa de segurança (preço alto – preço baixo); se o intervalo for alto, a volatilidade será alta e vice-versa. O indicador ATR não é direcional. Tem mais a ver com a previsão de uma mudança de tendência do que com sua direção exata. Ele nunca especifica a direção, como se uma reversão de alta ocorrerá ou não. O ATR é mais útil como um indicador para encontrar fugas, detectar sinais de entrada, colocar perdas de parada. Além disso, é sempre usado em combinação com outros indicadores,

linhas de tendência .

Usando o ATR para sair de uma posição

O ATR é frequentemente usado para definir um stop loss adaptativo, bem como flutuante e fixo. Para negociação, a ideia de definir um stop loss com base na volatilidade é frequentemente usada. Para calcular o tamanho da ordem de parada necessária, o valor do índice é multiplicado por alguma constante, que varia da duração teórica da negociação futura. Como exemplo, considere a constante 2-4 para gráficos horários. Digamos que, no caso de uma transação em EURUSD com ATR = 0,0062 no gráfico horário, você precise multiplicar 6,2 por uma constante, digamos 3, e o stop será de 18 a 19 pontos.

Usando o ATR como filtro

ATR também é usado como um filtro de tendência. Isso é feito desenhando uma linha mediana no gráfico ATR. Quando esta linha é quebrada, ocorrem os movimentos de preços mais significativos. O indicador não pode e não deve ser negativo, nem deve ter uma linha média definida. É escolhido a olho nu, em cada caso específico. É melhor colocar uma

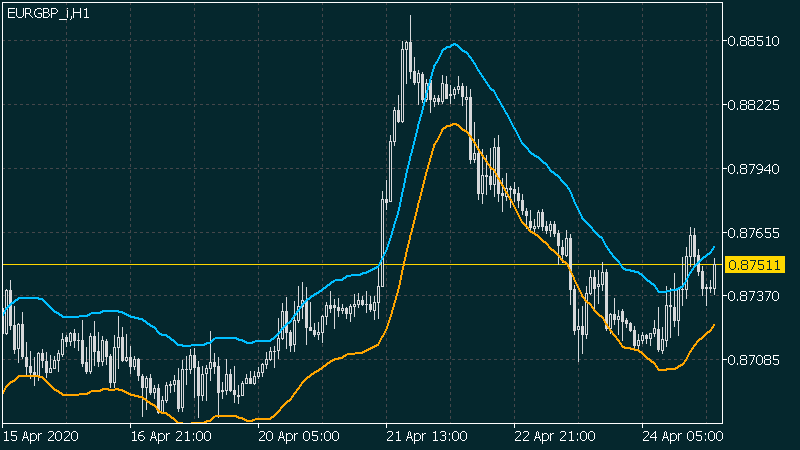

média móvel de longo prazono gráfico ATR como a linha do meio. Embora o ATR esteja abaixo de sua média móvel, as flutuações são pequenas e o mercado está calmo. Quando o ATR cruza acima da média móvel, uma tendência começa. Além disso, os especialistas aconselham o uso do indicador em diferentes prazos, por exemplo, em H1 e D1. Se suas direções coincidem e, em um período de tempo inferior, o indicador cruzou a linha do meio, o mercado deu um salto. Novamente, você precisa ajustar o ATR e a linha mediana separadamente para cada mercado e para cada período de tempo.

Envelopes, a volatilidade é baixa e uma forte volatilidade é esperada após o rompimento do canal.

ATR+DATR

Também é necessário entender a direção geral do mercado e o status mais alto do prazo. A maioria dos especialistas negocia em prazos mais baixos e não leva em consideração o que eles notaram em prazos mais altos depois de analisar diferentes prazos. DATR é um indicador de alcance real médio diário. Neste caso, a volatilidade é medida exclusivamente no timeframe diário. Por exemplo, o DATR pode descer todo o caminho, enquanto o período de tempo inferior ATR se moverá em ondas. No entanto, todos os picos de tempo mais baixos na volatilidade do ATR podem ter vida muito curta. Isso demonstra que entender a situação geral do prazo mais alto é fundamental para entender o que pode acontecer nos prazos mais baixos.

Prós e contras do indicador ATR

Prós:

- adequado para trabalhar em diferentes prazos – para negociação intradiária de curto prazo e para investir em gráficos de longo prazo.

- disponível por padrão em plataformas de negociação populares;

- tem um período variável para definir a sensibilidade;

- O ATR também o ajudará a entender o potencial de lucro das negociações;

- Normalmente, os traders analisam o valor do ATR para determinar o nível de stop loss, mas existem outras maneiras de usá-lo.

Desvantagens:

- o indicador não é uma ferramenta auto-suficiente, não fornece sinais de negociação. Portanto, você precisa usar o ATR em combinação com outros métodos de tomada de decisões de negociação.

Por fim, este indicador expressa a crescente volatilidade. Os comerciantes precisam de ações voláteis para encontrar negócios em potencial. O ATR pode sinalizar se a volatilidade está presente e forte o suficiente para potencialmente formar uma tendência. O ATR pode ser considerado uma boa solução quando se trata de se adaptar às mudanças nas condições do mercado. No entanto, também pode ser o melhor indicador para prever os giros do mercado, uma vez que haja uma mudança significativa na volatilidade. A maioria dos traders experimenta resultados inconsistentes, que geralmente são o resultado de uma abordagem de negociação inflexível. Juntamente com o comportamento volátil de prazos mais altos e a diferença entre tendências de alta e tendências de baixa, o ATR cria uma ferramenta de negociação versátil.