Как да използвате индикатора ATR, как изглежда средният истински диапазон на графиката, настройка, стратегии за търговия, базирани на индикатора ATR, кога да го използвате и на какви инструменти и обратно, кога не. Индикаторът ATR (среден истински диапазон) се отнася до индикатор за

технически анализ , който изчислява нестабилността на пазара или цената. Това помага да се анализира

нестабилността , свързана с промените в стойността на всяка ценна книга и след това да се избере най-доброто време за търговия. ATR се счита за много популярен индикатор за търговия, но е обичайно да видите търговци да тълкуват или използват ATR неправилно.

- Какво представлява индикаторът и какво показва индикаторът на графиката ATR

- Пример за изчисляване на индикатора ATP

- Какво показва индикаторът ATR?

- Формула за изчисление на ATR

- Изчисляване на ATR

- Принцип на действие

- Използване на ATR за излизане от позиция

- Използване на ATR като филтър

- ATR+DATR

- Плюсове и минуси на индикатора ATR

Какво представлява индикаторът и какво показва индикаторът на графиката ATR

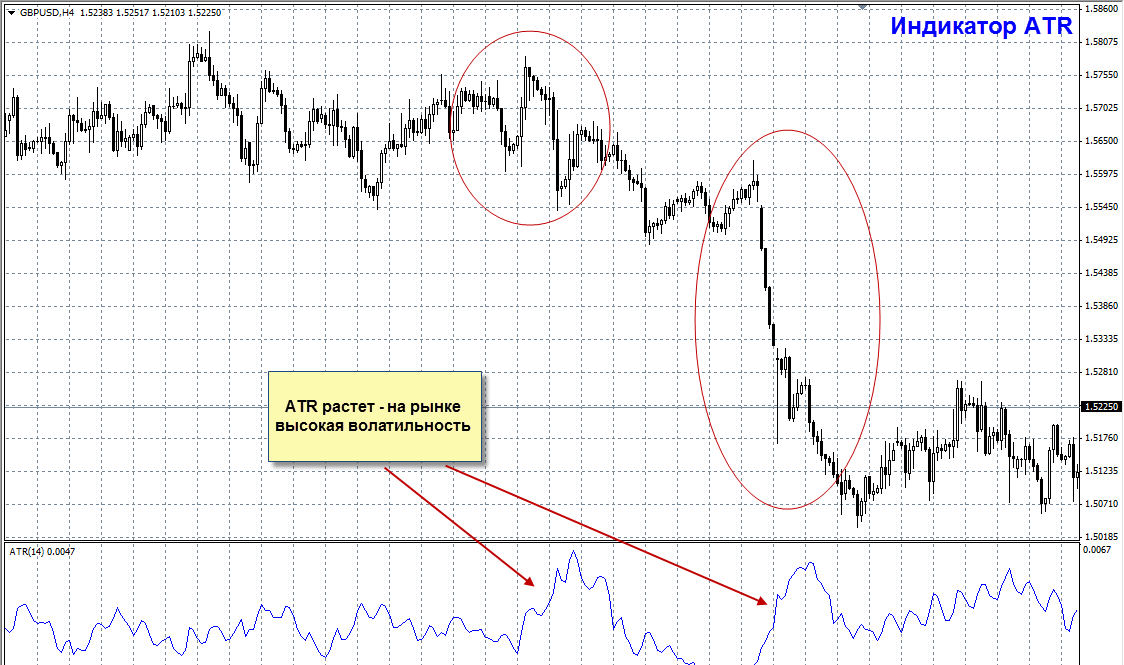

ATR е технически индикатор, който измерва променливостта на цената на даден актив. Тъй като ATR е индикатор за волатилност, той показва колко средно варира стойността за определен период от време. Средният истински диапазон достига висока стойност, когато колебанията на цените са големи и бързи. Минималните стойности на индикатора са характерни за периоди на странично движение с голяма продължителност, които се случват в горната част на пазара и по време на консолидация.

- Колкото по-висока е стойността на индикатора, толкова по-предвидима е промяната на тенденцията.

- Колкото по-малка е стойността, толкова по-слабо е движението на тренда.

важно! Индикаторът не показва индикации за ценови тренд, а просто степента на нестабилност на цената.

Стойностите на ATR се изчисляват предимно за периоди от 14 дни. Анализаторите го използват за измерване на волатилността за всякаква продължителност, от времеви рамки в рамките на деня до по-високи времеви рамки. Високата стойност на ATR предполага повишена волатилност, докато ниската стойност на ATR показва минимална волатилност. https://articles.opexflow.com/trading-training/time-frame.htm

Пример за изчисляване на индикатора ATP

ATR като инструмент за измерване на волатилността на акции, валута и стоки може да се използва и в крипто търговия. Той е много подходящ за крипто средата поради високата волатилност, дължаща се на експоненциалната ескалация и спада на цените на криптовалутите. Методът може да изчисли движението на цената за определен период. ATR обаче не показва директно посоката на крипто тренда. Вместо това дава сигнал за промяна на тенденцията. Колкото по-висока е стойността на ATR, толкова по-голяма е вероятността за промяна в тенденцията на биткойн/друга криптовалута и колкото по-ниска е стойността, толкова по-слабо е променливото движение.

Какво показва индикаторът ATR?

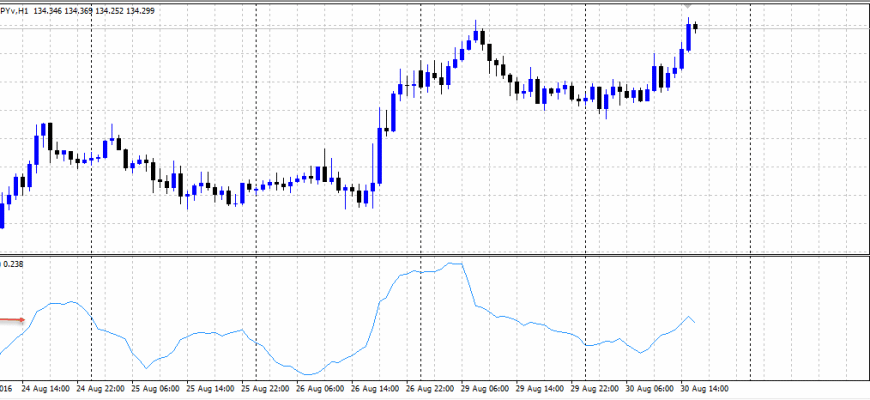

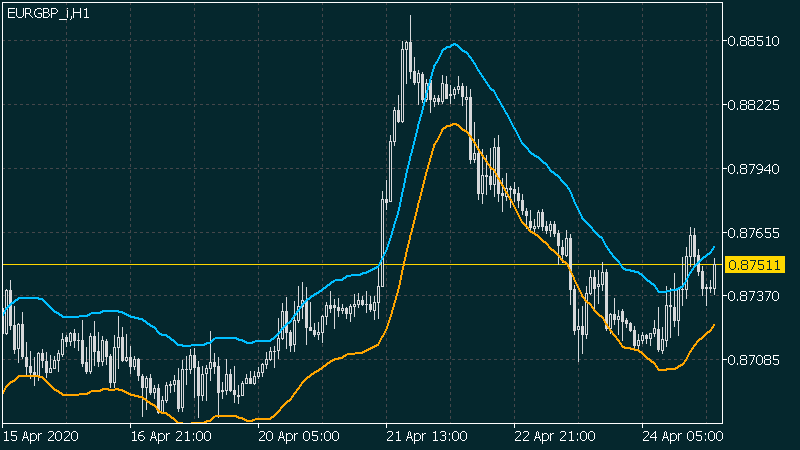

Този индикатор е достъпен във всяка търговска програма, включително терминала MT4, и може да бъде добавен към екрана на диаграмата чрез менюто Вмъкване. Показва се на екрана като сигнална линия под основната графика.

Формула за изчисление на ATR

Истинският диапазон е най-голямата от следните стойности:

- разликата между миналата цена на затваряне и текущия максимум;

- разликата между действителния максимум и минимум;

- разликата между миналата цена на затваряне и текущото дъно.

Истински диапазон = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1]) Средният True Range се счита за подвижна средна стойност на истинския диапазон: Average True Диапазон = SMA (TR,N). Що се отнася до настройките, в този случай е наличен само периодът на осредняване, равен на 14.

Изчисляване на ATR

И така, как се изчислява ATR въз основа на прости примери за свещи. Всеки търговец трябва да разбере как са създадени неговите индикатори, за да предприеме правилните действия. ATR означава Average True Range, което означава, че ATR измерва колко се движи цената средно. По-долу можете да видите няколко примера за това, което индикаторът използва за своите изчисления. Докато се движи нагоре, той задава разстоянието между последното затваряне и текущия връх на свещта (вляво). По време на спада ATR разглежда миналото затваряне и близката (средна) свещ. На минималното разстояние между предишното затваряне и текущото дъно, индикаторът ще погледне пълния диапазон на свещта и ще вземе високо и ниско (вдясно).

Принцип на действие

ATR ви позволява да предвидите промяна на тенденцията, като използвате средна и идентифицираща променливост. Ако стойността на ATR се покачи, има висока волатилност и голяма вероятност за промяна на тенденцията. По същия начин ниският ATR се отнася до по-ниска волатилност на цената. По същество следва основната концепция за диапазон на сигурност (висока цена – ниска цена); ако диапазонът е висок, волатилността е висока и обратно. Индикаторът ATR не е насочен. Това има повече общо с прогнозирането на промяна на тенденцията, отколкото с нейната точна посока. Той никога не определя посоката, като например дали ще настъпи възходящо обръщане или не. ATR е по-полезен като индикатор за намиране на пробиви, откриване на входни сигнали, поставяне на стоп загуби. В допълнение, той винаги се използва в комбинация с други индикатори,

трендови линии .

Използване на ATR за излизане от позиция

ATR често се използва за задаване на адаптивен стоп загуба, както и за плаващ и фиксиран. За търговия често се използва идеята за задаване на стоп загуба въз основа на волатилността. За да се изчисли необходимия размер на стоп поръчката, стойността на индекса се умножава по някаква константа, която варира от теоретичната продължителност на бъдещата сделка. Като пример, разгледайте константата 2-4 за часови графики. Да кажем, че в случай на транзакция на EURUSD с ATR = 0,0062 на часовата графика, трябва да умножите 6,2 по константа, да кажем 3, и стопът ще бъде 18-19 пункта.

Използване на ATR като филтър

ATR се използва и като филтър за тенденция. Това се прави чрез начертаване на средна линия върху диаграмата ATR. Когато тази линия е пробита, се случват най-значимите ценови движения. Индикаторът не може и не трябва да бъде отрицателен, нито трябва да има определена средна линия. Избира се на око, във всеки конкретен случай. Най-добре е да поставите дългосрочна

подвижна среднана диаграмата ATR като средна линия. Въпреки че ATR е под своята пълзяща средна, колебанията са незначителни и пазарът е спокоен. Когато ATR премине над подвижната средна, започва тенденция. Също така, експертите съветват използването на индикатора на различни времеви рамки, например на H1 и D1. Ако посоките им съвпадат и на по-ниска времева рамка индикаторът пресече средната линия, тогава пазарът е направил скок. Отново, трябва да коригирате ATR и средната линия поотделно за всеки пазар и за всяка времева рамка.

Envelopes, волатилността е ниска и се очаква силна волатилност след разпадането на канала.

ATR+DATR

Също така е необходимо да се разбере общата посока на пазара и по-високото състояние на времевата рамка. Повечето специалисти търгуват на по-ниски времеви рамки и не вземат предвид това, което са забелязали на по-високи времеви рамки след анализиране на различни времеви рамки. DATR е дневен среден истински индикатор за диапазон. В този случай волатилността се измерва изключително на дневната времева рамка. Например, DATR може да се спусне докрай, докато ATR с по-ниска времева рамка ще се движи на вълни. Въпреки това, всички по-ниски скокове във времето на волатилността на ATR могат да бъдат много краткотрайни. Това показва, че разбирането на цялостната ситуация на по-висока времева рамка е от решаващо значение за разбирането какво може да се случи на по-ниските времеви рамки.

Плюсове и минуси на индикатора ATR

Професионалисти:

- подходящ за работа на различни времеви рамки – за краткосрочна търговия в рамките на деня и за инвестиране в дългосрочни графики.

- налични по подразбиране в популярни платформи за търговия;

- има променлив период за настройка на чувствителността;

- ATR също ще ви помогне да разберете потенциала за печалба от сделките;

- Обикновено търговците разглеждат стойността на ATR, за да определят нивото на стоп загубата, но има и други начини да го използвате.

минуси:

- индикаторът не е самодостатъчен инструмент, не предоставя сигнали за търговия. Следователно трябва да използвате ATR в комбинация с други методи за вземане на търговски решения.

И накрая, този индикатор изразява нарастващата волатилност. Търговците се нуждаят от променливи акции, за да намерят потенциални сделки. ATR може да сигнализира дали волатилността е налице и достатъчно силна, за да формира потенциално тенденция. ATR може да се нарече добро решение, когато става въпрос за адаптиране към променящите се пазарни условия. Въпреки това, той може да бъде и най-добрият индикатор за прогнозиране на обрати на пазара, след като има значителна промяна в волатилността. Повечето търговци получават противоречиви резултати, което често е резултат от негъвкав търговски подход. Заедно с променливото поведение на по-високите времеви рамки и разликата между възходящи и низходящи трендове, ATR създава универсален инструмент за търговия.