Kako koristiti ATR indikator, kako prosječan pravi raspon izgleda na grafikonu, postavljanje, strategije trgovanja na osnovu ATR indikatora, kada ga koristiti i na kojim instrumentima, i obrnuto, kada ne treba. ATR (prosječni istiniti raspon) indikator se odnosi na indikator

tehničke analize koji izračunava volatilnost tržišta ili cijene. Ovo pomaže da se analizira

volatilnost povezana s promjenama vrijednosti bilo kojeg vrijednosnog papira, a zatim se odabere najbolje vrijeme za trgovinu. ATR se smatra vrlo popularnim indikatorom trgovanja, ali je uobičajeno vidjeti trgovce kako pogrešno tumače ili koriste ATR.

Šta je indikator i šta indikator pokazuje na ATR grafikonu

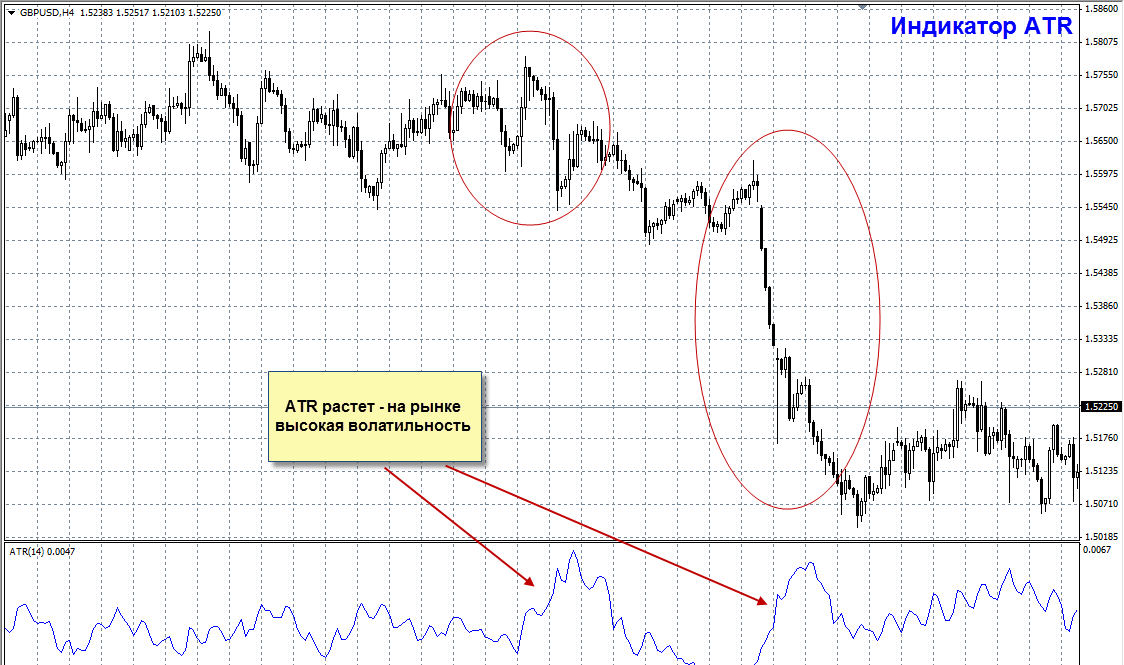

ATR je tehnički indikator koji mjeri volatilnost cijene imovine. Budući da je ATR indikator volatilnosti, on pokazuje koliko vrijednost u prosjeku fluktuira u određenom vremenskom okviru. Prosječni pravi raspon dostiže visoku vrijednost kada su fluktuacije cijena velike i brze. Minimalne vrijednosti indikatora su tipične za periode bočnog kretanja dugog trajanja, koji se javljaju u gornjem dijelu tržišta i tokom konsolidacije.

- Što je veća vrijednost indikatora, to je promjena trenda predvidljivija.

- Što je manja vrijednost, to je slabiji trend kretanja.

Bitan! Indikator ne pokazuje indikacije trenda cijena, već jednostavno stepen volatilnosti cijena.

ATR vrijednosti se uglavnom izračunavaju za periode od 14 dana. Analitičari ga koriste za mjerenje volatilnosti za bilo koje trajanje, od unutardnevnih vremenskih okvira do viših vremenskih okvira. Visoka ATR vrijednost implicira povećanu volatilnost, dok niska ATR vrijednost ukazuje na minimalnu volatilnost. https://articles.opexflow.com/trading-training/time-frame.htm

Primjer izračunavanja ATP indikatora

ATR kao alat za mjerenje volatilnosti dionica, forexa i roba također se može koristiti u kripto trgovanju. Dobro je prilagođen kripto okruženju zbog velike volatilnosti koja se pripisuje eksponencijalnoj eskalaciji i padu cijena kriptovaluta. Metoda može izračunati kretanje cijene za određeni period. Međutim, ATR ne ukazuje direktno na smjer kripto trenda. Umjesto toga, daje signal promjene trenda. Što je veća ATR vrijednost, veća je vjerovatnoća promjene trenda Bitcoin/druge kriptovalute i što je vrijednost niža, fluktuirajuće kretanje je slabije.

Šta pokazuje ATR indikator?

Ovaj indikator je dostupan u bilo kom trgovačkom programu, uključujući MT4 terminal, i može se dodati na ekran grafikona preko menija Insert. Pojavljuje se na ekranu kao signalna linija ispod glavnog grafikona.

ATR formula za izračun

Pravi raspon je najveća od sljedećih vrijednosti:

- razlika između prethodne cene zatvaranja i trenutnog maksimuma;

- razlika između stvarnog maksimuma i minimuma;

- razlika između prethodne zaključne cijene i trenutnog minimuma.

True Range = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1]) Prosječni istiniti raspon se smatra pokretnim prosjekom pravog raspona: Prosječno istinito Raspon = SMA (TR,N). Što se tiče podešavanja, u ovom slučaju je dostupan samo period usrednjavanja od 14.

ATR Calculation

Dakle, kako se ATR izračunava na osnovu jednostavnih primjera svijeća. Svaki trgovac mora razumjeti kako se kreiraju njegovi indikatori kako bi poduzeo pravu akciju. ATR je skraćenica za Average True Range, što znači da ATR mjeri koliko se cijena kreće u prosjeku. U nastavku možete vidjeti nekoliko primjera onoga što indikator koristi za svoje izračune. Kako se kreće prema gore, postavlja udaljenost između posljednjeg zatvaranja i trenutnog maksimuma svijeće (lijevo). Tokom pada, ATR gleda na prošlo zatvaranje i blisku (srednju) svijeću. Na minimalnoj udaljenosti između prethodnog zatvaranja i trenutnog niskog nivoa, indikator će pogledati cijeli raspon svijeće i uzeti visoko i nisko (desno).

Princip rada

ATR vam omogućava da predvidite promjenu trenda koristeći prosjek i identifikujuću volatilnost. Ako ATR vrijednost raste, postoji velika volatilnost i velika vjerovatnoća promjene trenda. Isto tako, nizak ATR se odnosi na nižu volatilnost cijena. U suštini, slijedi osnovni koncept sigurnosnog raspona (visoka cijena – niska cijena); ako je raspon visok, volatilnost je visoka i obrnuto. ATR indikator je neusmjeren. To ima više veze s predviđanjem promjene trenda nego s njegovim tačnim smjerom. Nikada ne određuje smjer, na primjer da li će doći do bikovskog preokreta ili ne. ATR je korisniji kao indikator za pronalaženje proboja, otkrivanje ulaznih signala, postavljanje stop gubitaka. Osim toga, uvijek se koristi u kombinaciji s drugim indikatorima,

linije trenda .

Korištenje ATR za izlaz iz pozicije

ATR se često koristi za postavljanje adaptivnog stop gubitka, kao i plutajućeg i fiksnog. Za trgovanje se često koristi ideja o postavljanju stop gubitka na osnovu volatilnosti. Da bi se izračunala potrebna veličina stop naloga, vrijednost indeksa se množi nekom konstantom, koja varira od teoretskog trajanja buduće trgovine. Kao primjer, razmotrite konstantu 2-4 za satne grafikone. Recimo, u slučaju transakcije na EURUSD sa ATR = 0,0062 na satnom grafikonu, potrebno je da pomnožite 6,2 sa konstantom, recimo 3, i stop će biti 18-19 poena.

Korištenje ATR-a kao filtera

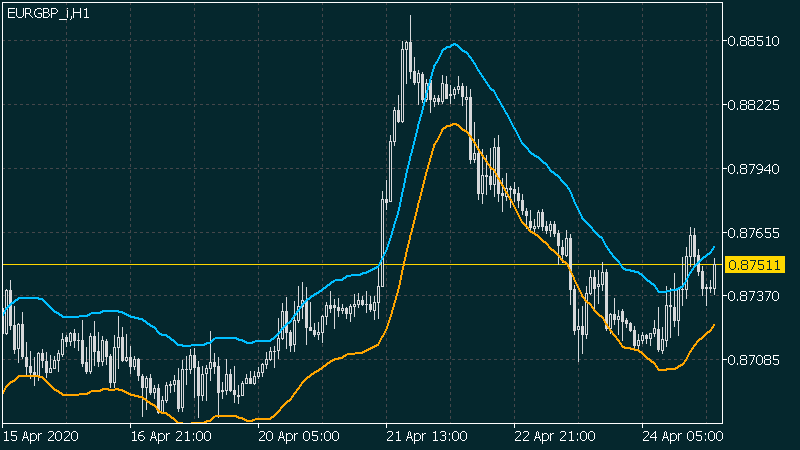

ATR se također koristi kao filter trenda. Ovo se radi crtanjem srednje linije na ATR grafikonu. Kada se ova linija probije, dolazi do najznačajnijih kretanja cijena. Pokazatelj ne može i ne smije biti negativan, niti treba imati definisanu srednju liniju. Bira se na oko, u svakom konkretnom slučaju. Najbolje je postaviti dugoročni

pokretni prosekna ATR grafikonu kao srednja linija. Iako je ATR ispod svog pokretnog prosjeka, fluktuacije su male i tržište je mirno. Kada ATR prijeđe iznad pokretnog prosjeka, počinje trend. Također, stručnjaci savjetuju korištenje indikatora na različitim vremenskim okvirima, na primjer, na H1 i D1. Ako se njihovi pravci poklope, a na nižem vremenskom okviru indikator je prešao srednju liniju, onda je tržište napravilo skok. Opet, trebate prilagoditi ATR i srednju liniju posebno za svako tržište i za svaki vremenski okvir.

Envelopes, volatilnost je niska, a jaka volatilnost se očekuje nakon raspada kanala.

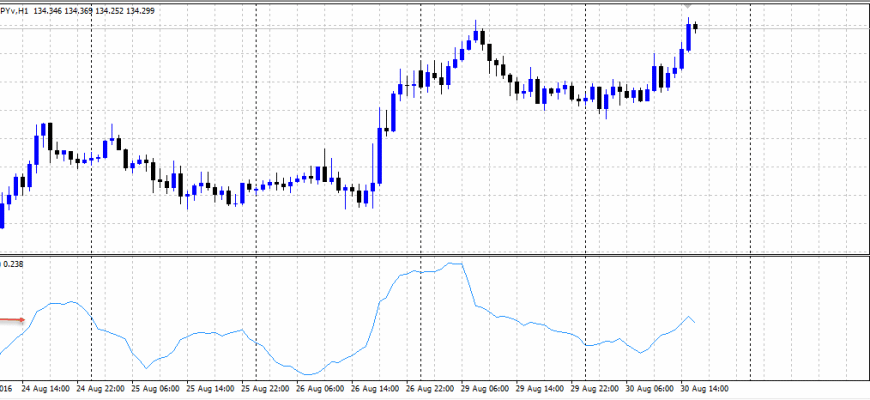

ATR+DATR

Također je potrebno razumjeti opći smjer tržišta i viši status vremenskog okvira. Većina stručnjaka trguje na nižim vremenskim okvirima i ne uzimaju u obzir ono što su primijetili na višim vremenskim okvirima nakon analize različitih vremenskih okvira. DATR je dnevni prosjek istinitog raspona. U ovom slučaju, volatilnost se mjeri isključivo na dnevnom vremenskom okviru. Na primjer, DATR može ići skroz dolje, dok će se ATR donjeg vremenskog okvira kretati u valovima. Međutim, svi niži vremenski skokovi u ATR volatilnosti mogu biti vrlo kratkotrajni. Ovo pokazuje da je razumijevanje ukupne situacije višeg vremenskog okvira ključno za razumijevanje onoga što se može dogoditi u nižim vremenskim okvirima.

Prednosti i nedostaci ATR indikatora

Pros:

- pogodan za rad na različitim vremenskim okvirima – za kratkoročno trgovanje unutar dana i za ulaganje na dugoročnim grafikonima.

- standardno dostupno na popularnim trgovačkim platformama;

- ima promenljivi period za podešavanje osetljivosti;

- ATR će vam takođe pomoći da razumete profitni potencijal trgovine;

- Obično trgovci gledaju ATR vrijednost kako bi odredili nivo stop gubitka, ali postoje i drugi načini da ga koriste.

Minusi:

- indikator nije samodovoljan alat, ne daje signale za trgovanje. Stoga morate koristiti ATR u kombinaciji s drugim metodama donošenja trgovačkih odluka.

Konačno, ovaj indikator izražava rastuću volatilnost. Trgovcima su potrebne nestabilne dionice kako bi pronašli potencijalne trgovine. ATR može signalizirati da li je volatilnost prisutna i dovoljno jaka da potencijalno formira trend. ATR se može nazvati dobrim rješenjem kada je u pitanju prilagođavanje promjenjivim tržišnim uvjetima. Međutim, to može biti i najbolji indikator za predviđanje preokreta na tržištu kada dođe do značajne promjene u volatilnosti. Većina trgovaca doživljava nedosljedne rezultate, što je često rezultat nefleksibilnog pristupa trgovanju. Zajedno sa promjenjivim ponašanjem viših vremenskih okvira i razlikom između uzlaznih i opadajućih trendova, ATR stvara svestran alat za trgovanje.