د ATR شاخص کارولو څرنګوالی، په چارټ کې د اوسط ریښتینې رینج څنګه ښکاري، ترتیب، د ATR شاخص پر بنسټ د سوداګرۍ ستراتیژی، کله چې کارول کیږي او په کوم وسایلو کې، او برعکس، کله نه. ATR (اوسط ریښتیني رینج) شاخص د

تخنیکي تحلیل شاخص ته اشاره کوي چې د بازار یا نرخ بې ثباتۍ محاسبه کوي. دا د هر ډول امنیت په ارزښت کې د بدلونونو سره تړاو لرونکي بې ثباتۍ تحلیل کولو کې مرسته کوي

او بیا د سوداګرۍ لپاره غوره وخت غوره کوي. ATR د سوداګرۍ خورا مشهور شاخص ګڼل کیږي، مګر دا معمول دی چې سوداګر وګوري چې ATR په غلط ډول تشریح کوي یا کاروي.

شاخص څه شی دی او شاخص په ATR چارټ کې څه ښیې

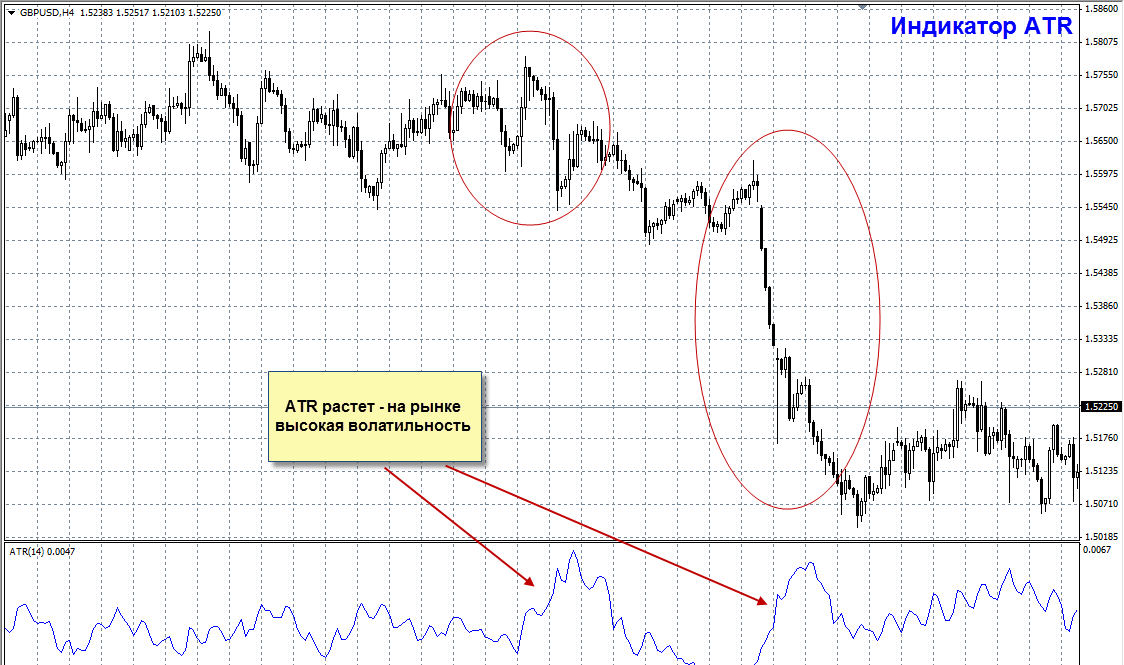

ATR یو تخنیکي شاخص دی چې د شتمنۍ د بیې بې ثباتۍ اندازه کوي. څرنګه چې ATR د بې ثباتۍ شاخص دی، دا ښیي چې ارزښت په اوسط ډول د یو ځانګړي وخت چوکاټ کې څومره بدلون راولي. اوسط ریښتیني حد لوړ ارزښت ته رسي کله چې د نرخ بدلونونه لوی او ګړندي وي. د شاخص لږترلږه ارزښتونه د اوږدې مودې د ورو ورو حرکت د مودې لپاره معمول دي، کوم چې د بازار په پورتنۍ برخه کې او د یوځای کولو په وخت کې واقع کیږي.

- څومره چې د شاخص ارزښت لوړ وي، په هماغه اندازه د رجحان بدلون د وړاندوینې وړ وي.

- څومره چې ارزښت کوچنی وي، د رجحان حرکت کمزوری وي.

مهم! شاخص د نرخ رجحان نښې نه ښیې ، مګر په ساده ډول د نرخ بې ثباتۍ درجې.

د ATR ارزښتونه اکثرا د 14 ورځو مودې لپاره محاسبه کیږي. شنونکي دا د هرې مودې لپاره د بې ثباتۍ اندازه کولو لپاره کاروي، د داخلي وخت چوکاټونو څخه تر لوړ وخت چوکاټونو پورې. د ATR لوړ ارزښت د بې ثباتۍ زیاتوالی په ګوته کوي، پداسې حال کې چې د ATR ټیټ ارزښت لږترلږه بې ثباتۍ په ګوته کوي. https://articles.opexflow.com/trading-training/time-frame.htm

د ATP شاخص محاسبه یوه بیلګه

ATR د سټاک بې ثباتۍ اندازه کولو لپاره د یوې وسیلې په توګه ، فاریکس او اجناس هم د کریپټو سوداګرۍ کې کارول کیدی شي. دا د کریپټو چاپیریال سره ښه مناسب دی د لوړ بې ثباتۍ له امله چې د اضطراري اضافې او د کریپټو اسعارو نرخونو کمیدو ته منسوب دی. میتود کولی شي د یوې ټاکلې مودې لپاره د نرخ حرکت محاسبه کړي. په هرصورت، ATR په مستقیم ډول د کریپټو رجحان لوري ته اشاره نه کوي. پرځای یې، دا د رجحان بدلون سیګنال ورکوي. هرڅومره چې د ATR ارزښت لوړ وي ، د Bitcoin / نورو کریپټو اسعارو په رجحان کې د بدلون احتمال لوړ وي او ارزښت یې ټیټ وي ، په هماغه اندازه د بدلون حرکت کمزوری وي.

د ATR شاخص څه ښیې؟

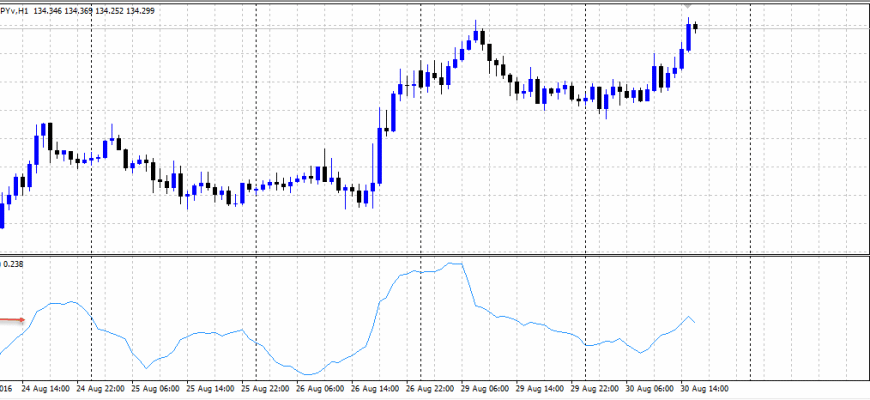

دا شاخص په هر سوداګریز پروګرام کې شتون لري، په شمول د MT4 ټرمینل، او د داخل کولو مینو له لارې د چارټ سکرین ته اضافه کیدی شي. دا د اصلي چارټ لاندې د سیګنال لاین په توګه په سکرین کې ښکاري.

د ATR محاسبې فورمول

ریښتیني سلسله د لاندې ارزښتونو ترټولو لوی دی:

- د تیر بند قیمت او اوسني لوړ ترمنځ توپیر؛

- د حقیقي اعظمي او لږترلږه ترمنځ توپیر؛

- د تیر بند قیمت او اوسني ټیټ ترمینځ توپیر.

ریښتینی رینج = Max(لوړ[1]-ټيټ[1]؛ لوړ[1] – بند [2]؛ بند [2]-ټيټ[1]) اوسط ریښتینی رینج د ریښتیني سلسلې حرکت اوسط ګڼل کیږي: اوسط ریښتیا حد = SMA (TR,N). لکه څنګه چې د ترتیباتو لپاره، پدې حالت کې یوازې د 14 سره برابر اوسط موده شتون لري.

د ATR محاسبه

نو، ATR څنګه د شمعې ساده مثالونو پراساس محاسبه کیږي. هر سوداګر اړتیا لري پوه شي چې د سم اقدام کولو لپاره د هغه شاخصونه څنګه رامینځته شوي. ATR د اوسط ریښتینې حد لپاره ولاړ دی، پدې معنی چې ATR اندازه کوي چې په اوسط ډول څومره قیمت حرکت کوي. لاندې تاسو کولی شئ یو څو مثالونه وګورئ چې شاخص یې د محاسبې لپاره کاروي. لکه څنګه چې دا پورته کیږي، دا د وروستي نږدې او د شمعې اوسني لوړ (کیڼ اړخ) ترمنځ فاصله ټاکي. د کمښت په جریان کې، ATR د تیر نږدې او نږدې (منځنۍ) شمعې ته ګوري. د پخواني نږدې او اوسني ټیټ تر مینځ لږترلږه فاصله کې، شاخص به د شمعې بشپړ سلسله وګوري او لوړ او ټیټ (ښي) واخلي.

د عملیاتو اصول

ATR تاسو ته اجازه درکوي چې د اوسط او د بې ثباتۍ پیژندلو په کارولو سره د رجحان بدلون وړاندوینه وکړئ. که چیرې د ATR ارزښت لوړ شي، نو لوړ بې ثباتۍ او د رجحان بدلون لوړ احتمال شتون لري. په ورته ډول، ټیټ ATR د ټیټ نرخ بې ثباتۍ ته اشاره کوي. په اساسي ډول، دا د امنیت سلسلې بنسټیز مفهوم تعقیبوي (بیې لوړ – ټیټ قیمت)؛ که حد لوړ وي، بې ثباتي لوړه وي او برعکس. د ATR شاخص غیر مستقیم دی. دا د دې دقیق سمت په پرتله د رجحان بدلون وړاندوینې سره ډیر څه لري. دا هیڅکله سمت نه مشخص کوي، لکه څنګه چې د چټک بدلون به واقع شي که نه. ATR د بریک آوټ موندلو ، د ننوتلو سیګنالونو کشف کولو ، د بند ضایع کیدو ځای په ځای کولو لپاره د شاخص په توګه خورا ګټور دی. سربیره پردې، دا تل د نورو شاخصونو سره په ترکیب کې کارول کیږي،

د رجحان کرښې

د موقعیت څخه وتلو لپاره د ATR کارول

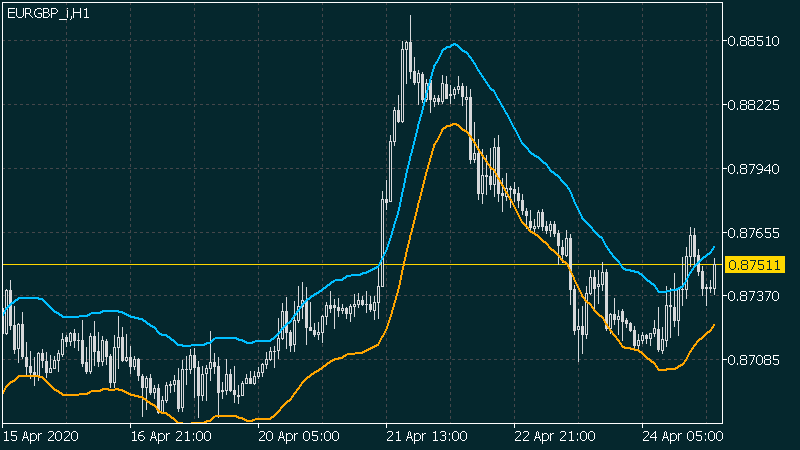

ATR اکثرا د تطابق وړ بند ضایع تنظیم کولو لپاره کارول کیږي، په بیله بیا تیریدل او ثابت شوي. د سوداګرۍ لپاره ، د بې ثباتۍ پراساس د بند ضایع تنظیم کولو نظر اکثرا کارول کیږي. د دې لپاره چې د اړین تمځای امر اندازه محاسبه کړي، د شاخص ارزښت د یو څه ثابت سره ضرب کیږي، کوم چې د راتلونکي سوداګرۍ نظري دورې څخه توپیر لري. د مثال په توګه، د ساعتونو چارټونو لپاره دوامداره 2-4 په پام کې ونیسئ. راځئ چې ووایو ، په EURUSD کې د ATR = 0.0062 سره د ساعت په چارټ کې د راکړې ورکړې په حالت کې ، تاسو اړتیا لرئ 6.2 په ثابت سره ضرب کړئ ، راځئ چې 3 ووایو ، او تمځای به 18-19 ټکي وي.

د فلټر په توګه د ATR کارول

ATR د رجحان فلټر په توګه هم کارول کیږي. دا د ATR چارټ کې د منځنۍ کرښې په رسم کولو سره ترسره کیږي. کله چې دا کرښه مات شي، د قیمت خورا مهم حرکتونه واقع کیږي. شاخص نشي کولی او نه باید منفي وي، او نه باید دا یو مشخص منځنی کرښه ولري. دا د سترګو لخوا ټاکل کیږي، په هره ځانګړې قضیه کې. دا غوره ده چې د اوږد مهاله

حرکت اوسط ځای په ځای کړئپه ATR چارټ کې د منځنۍ کرښې په توګه. که څه هم ATR د خپل حرکت اوسط څخه ښکته دی، بدلونونه لږ دي او بازار آرام دی. کله چې ATR د حرکت اوسط څخه پورته تیریږي، یو رجحان پیل کیږي. همدارنګه، متخصصین په مختلفو وختونو کې د شاخص کارولو مشوره ورکوي، د بیلګې په توګه، په H1 او D1 کې. که د دوی لارښوونې سره سمون ولري، او په ټیټ وخت چوکاټ کې شاخص د منځنۍ کرښې څخه تیریږي، نو بازار یو کود کړی. یوځل بیا، تاسو اړتیا لرئ چې د هر بازار او هر مهال ویش لپاره په جلا توګه د ATR او منځنۍ کرښه تنظیم کړئ.

لفافو لاندې وي, بې ثباتي ټیټه ده، او د چینل له ماتیدو وروسته قوي بې ثباتۍ تمه کیږي.

ATR+DATR

دا هم اړینه ده چې د بازار عمومي سمت او د وخت چوکاټ لوړ حالت پوه شي. ډیری متخصصین په ټیټ وخت چوکاټ کې تجارت کوي او هغه څه په پام کې نه نیسي چې دوی د مختلف وخت چوکاټونو تحلیل کولو وروسته په لوړ وخت چوکاټونو کې لیدلي وي. DATR د ورځني اوسط ریښتیني رینج شاخص دی. په دې حالت کې، بې ثباتي په ځانګړې توګه د ورځني مهال ویش په اړه اندازه کیږي. د مثال په توګه، DATR کیدای شي ټوله لاره ښکته شي، پداسې حال کې چې د ټیټ وخت چوکاټ ATR به په څپو کې حرکت وکړي. په هرصورت، د ATR بې ثباتۍ کې ټول ټیټ وخت سپکونه خورا لنډ مهاله کیدی شي. دا ښیي چې د عمومي لوړ وخت چوکاټ وضعیت پوهیدل د دې پوهیدلو لپاره مهم دي چې په ټیټ وخت چوکاټ کې څه پیښ کیدی شي.

د ATR شاخص ګټې او زیانونه

ګټې:

- په مختلف وخت چوکاټونو کې د کار کولو لپاره مناسب – د لنډ مهاله داخلي سوداګرۍ لپاره او د اوږدې مودې چارټونو کې پانګوونې لپاره.

- په مشهور سوداګریز پلیټ فارمونو کې د ډیفالټ لخوا شتون لري؛

- د حساسیت تنظیم کولو لپاره متغیر وخت لري؛

- ATR به تاسو سره د سوداګرۍ د ګټې احتمال په پوهیدو کې هم مرسته وکړي؛

- معمولا سوداګر د ATR ارزښت ته ګوري ترڅو د بند ضایع کچه معلومه کړي، مګر د دې کارولو لپاره نورې لارې شتون لري.

نیمګړتیاوې:

- شاخص په ځان بسیا وسیله نه ده، دا د سوداګرۍ نښې نه وړاندې کوي. له همدې امله ، تاسو اړتیا لرئ د سوداګرۍ پریکړې کولو نورو میتودونو سره په ترکیب کې ATR وکاروئ.

په نهایت کې، دا شاخص د مخ پر ودې بې ثباتۍ څرګندونه کوي. سوداګر د احتمالي سوداګرۍ موندلو لپاره بې ثباته سټاک ته اړتیا لري. ATR کولی شي سیګنال وکړي چې آیا بې ثباتي شتون لري او دومره قوي چې احتمالي رجحان رامینځته کړي. ATR یو ښه حل بلل کیدی شي کله چې دا د بازار شرایطو بدلولو سره موافقت ته راځي. په هرصورت، دا د بازار د بدلون وړاندوینه کولو لپاره غوره شاخص هم کیدی شي کله چې په بې ثباتۍ کې د پام وړ بدلون شتون ولري. ډیری سوداګر متضاد پایلې تجربه کوي، کوم چې ډیری وختونه د انعطاف وړ سوداګرۍ تګلارې پایله وي. د لوړ وخت چوکاټونو د بې ثباته چلند سره یوځای او د پورته او ښکته رجحاناتو ترمنځ توپیر، ATR د هر اړخیز سوداګرۍ وسیله رامینځته کوي.