ATR göstergesi nasıl kullanılır, ortalama gerçek aralığın grafikte nasıl göründüğü, ayar, ATR göstergesine dayalı ticaret stratejileri, ne zaman ve hangi enstrümanlarda ve tam tersi, ne zaman kullanılmaz. ATR (ortalama gerçek aralık) göstergesi,

piyasa veya fiyat oynaklığını hesaplayan bir teknik analiz göstergesini ifade eder. Bu , herhangi bir menkul kıymetin değerindeki değişikliklerle ilişkili oynaklığı analiz etmeye

ve ardından işlem yapmak için en iyi zamanı seçmeye yardımcı olur. ATR çok popüler bir ticaret göstergesi olarak kabul edilir, ancak tüccarların ATR’yi yanlış yorumladığını veya kullandığını görmek yaygındır.

Gösterge nedir ve gösterge ATR tablosunda neyi gösterir?

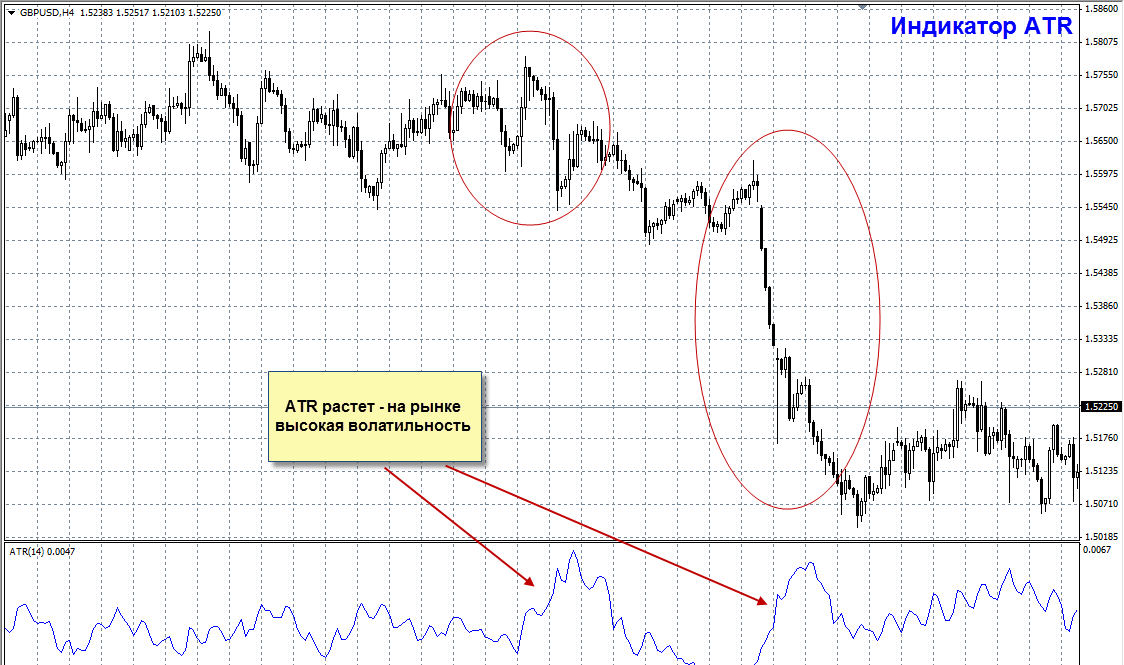

ATR, bir varlığın fiyatının oynaklığını ölçen teknik bir göstergedir. ATR bir oynaklık göstergesi olduğundan, değerin belirli bir zaman diliminde ortalama olarak ne kadar dalgalandığını gösterir. Ortalama gerçek aralık, fiyat dalgalanmaları büyük ve hızlı olduğunda yüksek bir değere ulaşır. Göstergenin minimum değerleri, piyasanın üst kısmında ve konsolidasyon sırasında meydana gelen uzun süreli yanal hareket dönemleri için tipiktir.

- Gösterge değeri ne kadar yüksek olursa, trend değişikliği o kadar öngörülebilir.

- Değer ne kadar küçük olursa, trend hareketi o kadar zayıf olur.

Önemli! Gösterge, fiyat eğilimi göstergelerini göstermez, sadece fiyat oynaklığının derecesini gösterir.

ATR değerleri çoğunlukla 14 günlük periyotlar için hesaplanmaktadır. Analistler, gün içi zaman dilimlerinden daha yüksek zaman dilimlerine kadar herhangi bir süre için oynaklığı ölçmek için kullanırlar. Yüksek bir ATR değeri, artan oynaklık anlamına gelirken, düşük bir ATR değeri, minimum oynaklığı gösterir. https://articles.opexflow.com/trading-training/time-frame.htm

ATP göstergesinin hesaplanmasına bir örnek

Hisse senetleri, forex ve emtiaların oynaklığını ölçmek için bir araç olarak ATR, kripto ticaretinde de kullanılabilir. Üstel yükselişe ve kripto para birimi fiyatlarındaki düşüşe atfedilen yüksek oynaklık nedeniyle kripto ortamına çok uygundur. Yöntem, belirli bir süre için fiyat hareketini hesaplayabilir. Ancak ATR, kripto trendinin yönünü doğrudan göstermez. Bunun yerine, bir trend değişikliği sinyali verir. ATR değeri ne kadar yüksek olursa, Bitcoin / diğer kripto para biriminin trendinde bir değişiklik olasılığı o kadar yüksek ve değer ne kadar düşükse dalgalı hareket o kadar zayıf olur.

ATR göstergesi ne gösteriyor?

Bu gösterge, MT4 terminali de dahil olmak üzere herhangi bir ticaret programında mevcuttur ve Ekle menüsü aracılığıyla grafik ekranına eklenebilir. Ana tablonun altında bir sinyal çizgisi olarak ekranda görünür.

ATR Hesaplama Formülü

True Range, aşağıdaki değerlerin en büyüğüdür:

- geçmiş kapanış fiyatı ile mevcut en yüksek fiyat arasındaki fark;

- gerçek maksimum ve minimum arasındaki fark;

- geçmiş kapanış fiyatı ile mevcut düşük arasındaki fark.

Gerçek Aralık = Maks(Yüksek[1]-Düşük[1]; Yüksek[1] – Kapat[2]; Kapat[2]-Düşük[1]) Ortalama Gerçek Aralık, gerçek aralığın hareketli ortalaması olarak kabul edilir: Ortalama Doğru Aralık = SMA (TR,N). Ayarlara gelince, bu durumda sadece 14’e eşit ortalama periyot mevcuttur.

ATR Hesaplama

Peki, basit mum örneklerine dayanarak ATR nasıl hesaplanır? Herhangi bir tüccar, doğru eylemi yapmak için göstergelerinin nasıl oluşturulduğunu anlamalıdır. ATR, Ortalama Gerçek Aralık anlamına gelir; bu, ATR’nin ortalama olarak ne kadar fiyat hareket ettiğini ölçtüğü anlamına gelir. Aşağıda, göstergenin hesaplamaları için ne kullandığına dair birkaç örnek görebilirsiniz. Yukarı hareket ettikçe, son kapanış ile mumun mevcut yüksek (sol) arasındaki mesafeyi ayarlar. Düşüş sırasında, ATR geçmiş kapanışa ve yakın (orta) muma bakar. Bir önceki kapanış ile mevcut düşük arasındaki minimum mesafede, gösterge mumun tüm aralığına bakacak ve yüksek ve düşük (sağ) alacaktır.

Çalışma prensibi

ATR, ortalama ve belirleyici oynaklığı kullanarak bir trend değişikliğini tahmin etmenize olanak tanır. ATR değeri yükselirse, yüksek oynaklık ve yüksek bir eğilim değişikliği olasılığı vardır. Benzer şekilde, düşük bir ATR, daha düşük fiyat oynaklığını ifade eder. Esasen, bir güvenlik aralığının temel konseptini takip eder (fiyat yüksek – fiyat düşük); aralık yüksekse, oynaklık yüksektir ve bunun tersi de geçerlidir. ATR göstergesi yönsüzdür. Kesin yönünden ziyade bir trend değişikliğini tahmin etmekle daha fazla ilgisi var. Bir yükselişin gerçekleşip gerçekleşmeyeceği gibi yönü asla belirtmez. ATR, kesintileri bulmak, giriş sinyallerini tespit etmek, kayıpları durdurmak için bir gösterge olarak daha kullanışlıdır. Ayrıca her zaman diğer göstergelerle birlikte kullanılır,

eğilim çizgileri .

Bir Pozisyondan Çıkmak için ATR’yi Kullanma

ATR genellikle uyarlanabilir bir durdurma kaybı ayarlamak için kullanılır, ayrıca yüzer ve sabittir. Ticaret için, volatiliteye dayalı bir stop loss belirleme fikri sıklıkla kullanılır. Gerekli stop emri boyutunu hesaplamak için, endeks değeri, gelecekteki ticaretin teorik süresinden farklı olan bir sabit ile çarpılır. Örnek olarak, saatlik grafikler için 2-4 sabitini düşünün. Diyelim ki saatlik grafikte ATR = 0,0062 olan EURUSD üzerinde bir işlem yapılması durumunda, 6.2’yi bir sabitle, diyelim ki 3 ile çarpmanız gerekiyor ve stop 18-19 puan olacak.

ATR’yi filtre olarak kullanma

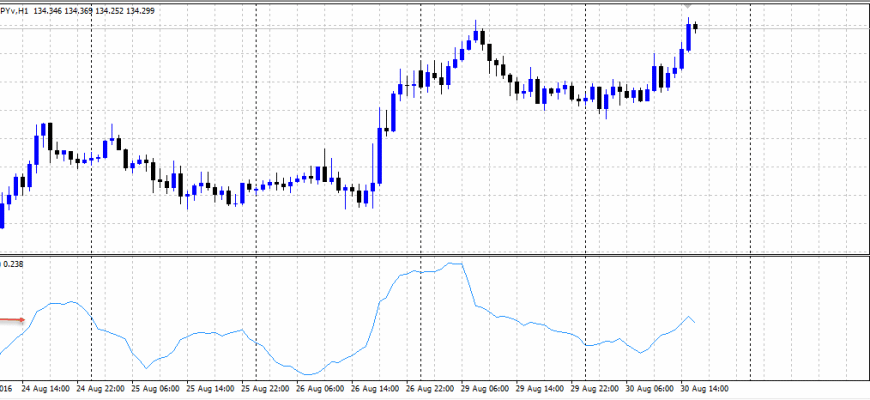

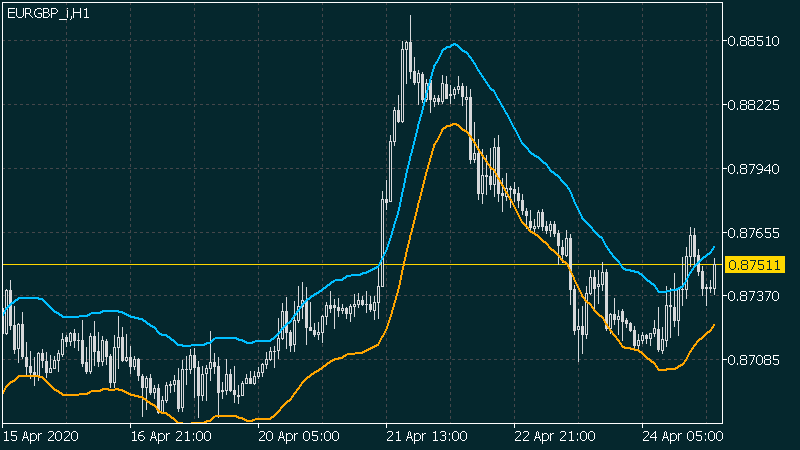

ATR ayrıca bir trend filtresi olarak da kullanılır. Bu, ATR grafiğine medyan bir çizgi çizerek yapılır. Bu çizgi kırıldığında en önemli fiyat hareketleri meydana gelir. Gösterge negatif olamaz ve olmamalı ve tanımlanmış bir orta çizgiye sahip olmamalıdır. Her özel durumda gözle seçilir. Uzun vadeli

hareketli bir ortalama yerleştirmek en iyisidirATR grafiğinde orta çizgi olarak. ATR hareketli ortalamanın altında olmasına rağmen, dalgalanmalar küçük ve piyasa sakin. ATR hareketli ortalamanın üzerine çıktığında bir trend başlar. Ayrıca uzmanlar, göstergenin farklı zaman dilimlerinde, örneğin H1 ve D1’de kullanılmasını tavsiye ediyor. Yönleri çakışırsa ve daha düşük bir zaman diliminde gösterge orta çizgiyi geçtiyse, piyasa bir sıçrama yaptı. Yine, ATR’yi ve medyan çizgiyi her pazar ve her zaman dilimi için ayrı ayrı ayarlamanız gerekir.

Zarfların altındayken, oynaklık düşük ve kanal dağıldıktan sonra güçlü oynaklık bekleniyor.

ATR+DATR

Piyasanın genel yönünü ve zaman çerçevesinin daha yüksek durumunu anlamak da gereklidir. Çoğu uzman, daha düşük zaman dilimlerinde işlem yapar ve farklı zaman dilimlerini analiz ettikten sonra daha yüksek zaman dilimlerinde fark ettiklerini hesaba katmaz. DATR, günlük ortalama gerçek aralık göstergesidir. Bu durumda, oynaklık yalnızca günlük zaman diliminde ölçülür. Örneğin, DATR tamamen aşağı gidebilirken, daha düşük zaman çerçevesi ATR dalgalar halinde hareket edecektir. Bununla birlikte, ATR oynaklığındaki tüm düşük zaman artışları çok kısa ömürlü olabilir. Bu, genel olarak daha yüksek zaman dilimi durumunu anlamanın, daha düşük zaman dilimlerinde neler olabileceğini anlamak için kritik olduğunu göstermektedir.

ATR göstergesinin artıları ve eksileri

Artıları:

- farklı zaman dilimlerinde çalışmak için uygundur – kısa vadeli gün içi ticaret için ve uzun vadeli grafiklere yatırım yapmak için.

- popüler ticaret platformlarında varsayılan olarak mevcuttur;

- hassasiyeti ayarlamak için değişken bir periyoda sahiptir;

- ATR, işlemlerin kâr potansiyelini anlamanıza da yardımcı olacaktır;

- Tüccarlar genellikle zarar durdurma seviyesini belirlemek için ATR değerine bakarlar, ancak bunu kullanmanın başka yolları da vardır.

eksileri:

- gösterge kendi kendine yeterli bir araç değildir, ticaret sinyalleri sağlamaz. Bu nedenle, ATR’yi ticaret kararları vermenin diğer yöntemleriyle birlikte kullanmanız gerekir.

Son olarak, bu gösterge artan oynaklığı ifade ediyor. Tüccarlar, potansiyel esnaf bulmak için değişken hisse senetlerine ihtiyaç duyar. ATR, oynaklığın mevcut olup olmadığını ve potansiyel olarak bir trend oluşturacak kadar güçlü olup olmadığını işaret edebilir. ATR, değişen piyasa koşullarına uyum sağlama konusunda iyi bir çözüm olarak adlandırılabilir. Bununla birlikte, oynaklıkta önemli bir değişiklik olduğunda piyasa dönüşlerini tahmin etmek için en iyi gösterge olabilir. Çoğu tüccar, genellikle esnek olmayan bir ticaret yaklaşımının sonucu olan tutarsız sonuçlar yaşar. ATR, daha yüksek zaman dilimlerinin değişken davranışı ve yükseliş trendleri ile düşüş trendleri arasındaki farkla birlikte çok yönlü bir ticaret aracı oluşturur.