ATR ਸੰਕੇਤਕ ਦੀ ਵਰਤੋਂ ਕਿਵੇਂ ਕਰੀਏ, ਔਸਤ ਸਹੀ ਰੇਂਜ ਚਾਰਟ ‘ਤੇ ਕਿਵੇਂ ਦਿਖਾਈ ਦਿੰਦੀ ਹੈ, ਸੈਟਿੰਗ, ATR ਸੰਕੇਤਕ ਦੇ ਅਧਾਰ ‘ਤੇ ਵਪਾਰਕ ਰਣਨੀਤੀਆਂ, ਇਸਨੂੰ ਕਦੋਂ ਅਤੇ ਕਿਹੜੇ ਯੰਤਰਾਂ ‘ਤੇ ਵਰਤਣਾ ਹੈ, ਅਤੇ ਇਸਦੇ ਉਲਟ, ਕਦੋਂ ਨਹੀਂ ਕਰਨਾ ਹੈ। ATR (ਔਸਤ ਸਹੀ ਰੇਂਜ) ਸੂਚਕ ਇੱਕ ਤਕਨੀਕੀ ਵਿਸ਼ਲੇਸ਼ਣ ਸੰਕੇਤਕ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ

ਜੋ ਮਾਰਕੀਟ ਜਾਂ ਕੀਮਤ ਦੀ ਅਸਥਿਰਤਾ ਦੀ ਗਣਨਾ ਕਰਦਾ ਹੈ। ਇਹ ਕਿਸੇ ਵੀ ਸੁਰੱਖਿਆ ਦੇ ਮੁੱਲ ਵਿੱਚ ਤਬਦੀਲੀਆਂ ਨਾਲ ਸੰਬੰਧਿਤ ਅਸਥਿਰਤਾ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰਦਾ ਹੈ

ਅਤੇ ਫਿਰ ਵਪਾਰ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਸਮਾਂ ਚੁਣਦਾ ਹੈ। ATR ਨੂੰ ਇੱਕ ਬਹੁਤ ਹੀ ਪ੍ਰਸਿੱਧ ਵਪਾਰਕ ਸੂਚਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ, ਪਰ ਵਪਾਰੀਆਂ ਦੁਆਰਾ ATR ਦੀ ਗਲਤ ਵਿਆਖਿਆ ਜਾਂ ਵਰਤੋਂ ਕਰਨਾ ਆਮ ਗੱਲ ਹੈ।

ਸੂਚਕ ਕੀ ਹੈ ਅਤੇ ATR ਚਾਰਟ ‘ਤੇ ਸੂਚਕ ਕੀ ਦਿਖਾਉਂਦਾ ਹੈ

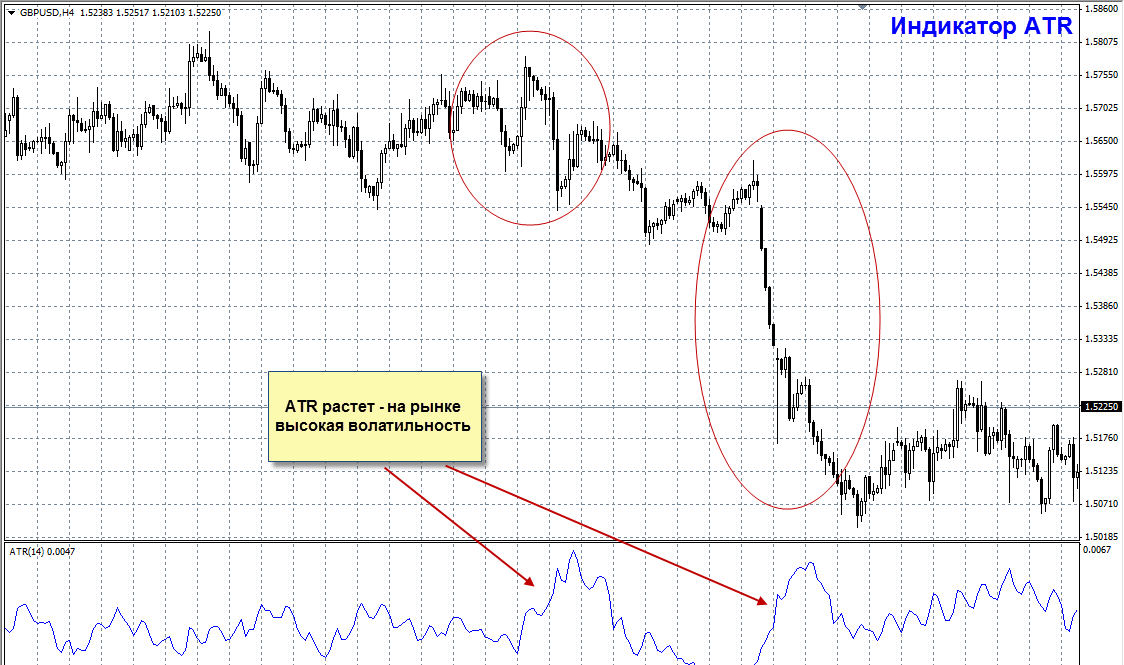

ATR ਇੱਕ ਤਕਨੀਕੀ ਸੂਚਕ ਹੈ ਜੋ ਕਿਸੇ ਸੰਪਤੀ ਦੀ ਕੀਮਤ ਦੀ ਅਸਥਿਰਤਾ ਨੂੰ ਮਾਪਦਾ ਹੈ। ਕਿਉਂਕਿ ATR ਇੱਕ ਅਸਥਿਰਤਾ ਸੂਚਕ ਹੈ, ਇਹ ਦਰਸਾਉਂਦਾ ਹੈ ਕਿ ਇੱਕ ਖਾਸ ਸਮਾਂ ਸੀਮਾ ਵਿੱਚ ਔਸਤਨ ਮੁੱਲ ਵਿੱਚ ਕਿੰਨਾ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਹੁੰਦਾ ਹੈ। ਔਸਤ ਸਹੀ ਰੇਂਜ ਉੱਚ ਮੁੱਲ ‘ਤੇ ਪਹੁੰਚ ਜਾਂਦੀ ਹੈ ਜਦੋਂ ਕੀਮਤ ਦੇ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਵੱਡੇ ਅਤੇ ਤੇਜ਼ ਹੁੰਦੇ ਹਨ। ਸੂਚਕ ਦੇ ਘੱਟੋ-ਘੱਟ ਮੁੱਲ ਲੰਬੇ ਸਮੇਂ ਦੇ ਪਾਸੇ ਦੀ ਗਤੀ ਦੇ ਸਮੇਂ ਲਈ ਖਾਸ ਹੁੰਦੇ ਹਨ, ਜੋ ਕਿ ਮਾਰਕੀਟ ਦੇ ਉੱਪਰਲੇ ਹਿੱਸੇ ਵਿੱਚ ਅਤੇ ਇਕਸੁਰਤਾ ਦੇ ਦੌਰਾਨ ਹੁੰਦੇ ਹਨ।

- ਸੂਚਕ ਮੁੱਲ ਜਿੰਨਾ ਉੱਚਾ ਹੋਵੇਗਾ, ਰੁਝਾਨ ਤਬਦੀਲੀ ਦਾ ਅਨੁਮਾਨ ਓਨਾ ਹੀ ਜ਼ਿਆਦਾ ਹੋਵੇਗਾ।

- ਮੁੱਲ ਜਿੰਨਾ ਛੋਟਾ ਹੋਵੇਗਾ, ਰੁਝਾਨ ਅੰਦੋਲਨ ਓਨਾ ਹੀ ਕਮਜ਼ੋਰ ਹੋਵੇਗਾ।

ਮਹੱਤਵਪੂਰਨ! ਸੂਚਕ ਕੀਮਤ ਰੁਝਾਨ ਸੰਕੇਤ ਨਹੀਂ ਦਿਖਾਉਂਦਾ, ਪਰ ਸਿਰਫ਼ ਕੀਮਤ ਦੀ ਅਸਥਿਰਤਾ ਦੀ ਡਿਗਰੀ।

ATR ਮੁੱਲ ਜਿਆਦਾਤਰ 14 ਦਿਨਾਂ ਦੀ ਮਿਆਦ ਲਈ ਗਿਣਿਆ ਜਾਂਦਾ ਹੈ। ਵਿਸ਼ਲੇਸ਼ਕ ਇਸਦੀ ਵਰਤੋਂ ਕਿਸੇ ਵੀ ਅਵਧੀ ਲਈ ਅਸਥਿਰਤਾ ਨੂੰ ਮਾਪਣ ਲਈ ਕਰਦੇ ਹਨ, ਇੰਟਰਾਡੇ ਟਾਈਮ ਫਰੇਮਾਂ ਤੋਂ ਲੈ ਕੇ ਉੱਚੇ ਸਮੇਂ ਦੇ ਫਰੇਮਾਂ ਤੱਕ। ਇੱਕ ਉੱਚ ATR ਮੁੱਲ ਵਧੀ ਹੋਈ ਅਸਥਿਰਤਾ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ, ਜਦੋਂ ਕਿ ਇੱਕ ਘੱਟ ATR ਮੁੱਲ ਘੱਟੋ ਘੱਟ ਅਸਥਿਰਤਾ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ। https://articles.opexflow.com/trading-training/time-frame.htm

ATP ਸੰਕੇਤਕ ਦੀ ਗਣਨਾ ਕਰਨ ਦੀ ਇੱਕ ਉਦਾਹਰਨ

ਸਟਾਕਾਂ, ਫੋਰੈਕਸ ਅਤੇ ਵਸਤੂਆਂ ਦੀ ਅਸਥਿਰਤਾ ਨੂੰ ਮਾਪਣ ਲਈ ਇੱਕ ਸਾਧਨ ਵਜੋਂ ATR ਨੂੰ ਕ੍ਰਿਪਟੋ ਵਪਾਰ ਵਿੱਚ ਵੀ ਵਰਤਿਆ ਜਾ ਸਕਦਾ ਹੈ। ਘਾਤਕ ਵਾਧੇ ਅਤੇ ਕ੍ਰਿਪਟੋਕਰੰਸੀ ਦੀਆਂ ਕੀਮਤਾਂ ਵਿੱਚ ਗਿਰਾਵਟ ਦੇ ਕਾਰਨ ਉੱਚ ਅਸਥਿਰਤਾ ਦੇ ਕਾਰਨ ਇਹ ਕ੍ਰਿਪਟੋ ਵਾਤਾਵਰਣ ਲਈ ਚੰਗੀ ਤਰ੍ਹਾਂ ਅਨੁਕੂਲ ਹੈ। ਵਿਧੀ ਇੱਕ ਨਿਸ਼ਚਿਤ ਮਿਆਦ ਲਈ ਕੀਮਤ ਦੀ ਗਤੀ ਦੀ ਗਣਨਾ ਕਰ ਸਕਦੀ ਹੈ। ਹਾਲਾਂਕਿ, ATR ਸਿੱਧੇ ਤੌਰ ‘ਤੇ ਕ੍ਰਿਪਟੂ ਰੁਝਾਨ ਦੀ ਦਿਸ਼ਾ ਨਹੀਂ ਦਰਸਾਉਂਦਾ ਹੈ. ਇਸ ਦੀ ਬਜਾਏ, ਇਹ ਇੱਕ ਰੁਝਾਨ ਤਬਦੀਲੀ ਦਾ ਸੰਕੇਤ ਦਿੰਦਾ ਹੈ. ATR ਮੁੱਲ ਜਿੰਨਾ ਉੱਚਾ ਹੋਵੇਗਾ, ਬਿਟਕੋਇਨ / ਹੋਰ ਕ੍ਰਿਪਟੋਕੁਰੰਸੀ ਦੇ ਰੁਝਾਨ ਵਿੱਚ ਤਬਦੀਲੀ ਦੀ ਸੰਭਾਵਨਾ ਜਿੰਨੀ ਜ਼ਿਆਦਾ ਹੋਵੇਗੀ ਅਤੇ ਮੁੱਲ ਜਿੰਨਾ ਘੱਟ ਹੋਵੇਗਾ, ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਦੀ ਲਹਿਰ ਓਨੀ ਹੀ ਕਮਜ਼ੋਰ ਹੋਵੇਗੀ।

ATR ਸੂਚਕ ਕੀ ਦਿਖਾਉਂਦਾ ਹੈ?

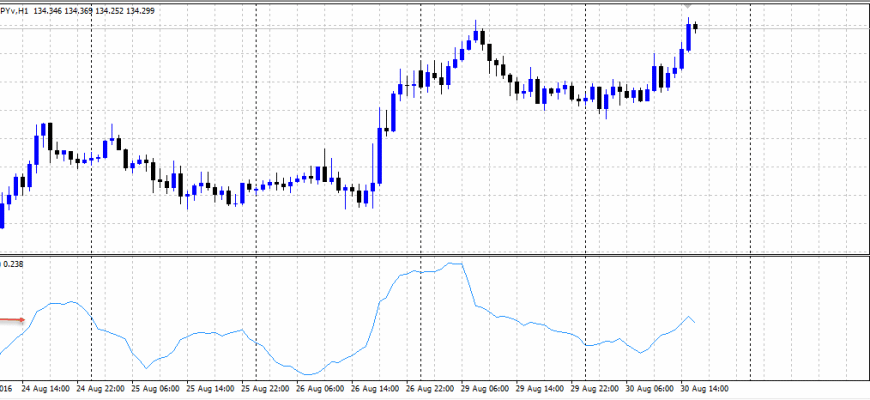

ਇਹ ਸੂਚਕ MT4 ਟਰਮੀਨਲ ਸਮੇਤ ਕਿਸੇ ਵੀ ਵਪਾਰਕ ਪ੍ਰੋਗਰਾਮ ਵਿੱਚ ਉਪਲਬਧ ਹੈ, ਅਤੇ ਇਨਸਰਟ ਮੀਨੂ ਰਾਹੀਂ ਚਾਰਟ ਸਕ੍ਰੀਨ ਵਿੱਚ ਸ਼ਾਮਲ ਕੀਤਾ ਜਾ ਸਕਦਾ ਹੈ। ਇਹ ਮੁੱਖ ਚਾਰਟ ਦੇ ਹੇਠਾਂ ਇੱਕ ਸਿਗਨਲ ਲਾਈਨ ਦੇ ਰੂਪ ਵਿੱਚ ਸਕ੍ਰੀਨ ‘ਤੇ ਦਿਖਾਈ ਦਿੰਦਾ ਹੈ।

ATR ਗਣਨਾ ਫਾਰਮੂਲਾ

ਸੱਚੀ ਰੇਂਜ ਹੇਠਾਂ ਦਿੱਤੇ ਮੁੱਲਾਂ ਵਿੱਚੋਂ ਸਭ ਤੋਂ ਵੱਡੀ ਹੈ:

- ਪਿਛਲੀ ਬੰਦ ਕੀਮਤ ਅਤੇ ਮੌਜੂਦਾ ਉੱਚ ਵਿਚਕਾਰ ਅੰਤਰ;

- ਅਸਲ ਅਧਿਕਤਮ ਅਤੇ ਘੱਟੋ-ਘੱਟ ਵਿਚਕਾਰ ਅੰਤਰ;

- ਪਿਛਲੀ ਬੰਦ ਕੀਮਤ ਅਤੇ ਮੌਜੂਦਾ ਘੱਟ ਵਿਚਕਾਰ ਅੰਤਰ।

ਸਹੀ ਰੇਂਜ = ਅਧਿਕਤਮ(ਉੱਚ[1]-ਘੱਟ[1]; ਉੱਚ[1] – ਬੰਦ[2]; ਬੰਦ ਕਰੋ[2]-ਘੱਟ[1]) ਔਸਤ ਸੱਚੀ ਰੇਂਜ ਨੂੰ ਸੱਚੀ ਰੇਂਜ ਦੀ ਚਲਦੀ ਔਸਤ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ: ਔਸਤ ਸੱਚ ਰੇਂਜ = SMA (TR,N)। ਸੈਟਿੰਗਾਂ ਲਈ, ਇਸ ਕੇਸ ਵਿੱਚ ਸਿਰਫ 14 ਦੇ ਬਰਾਬਰ ਔਸਤ ਮਿਆਦ ਉਪਲਬਧ ਹੈ.

ATR ਗਣਨਾ

ਇਸ ਲਈ, ਮੋਮਬੱਤੀਆਂ ਦੀਆਂ ਸਧਾਰਨ ਉਦਾਹਰਣਾਂ ਦੇ ਆਧਾਰ ‘ਤੇ ATR ਦੀ ਗਣਨਾ ਕਿਵੇਂ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਕਿਸੇ ਵੀ ਵਪਾਰੀ ਨੂੰ ਇਹ ਸਮਝਣ ਦੀ ਜ਼ਰੂਰਤ ਹੁੰਦੀ ਹੈ ਕਿ ਸਹੀ ਕਾਰਵਾਈ ਕਰਨ ਲਈ ਉਸਦੇ ਸੰਕੇਤਕ ਕਿਵੇਂ ਬਣਾਏ ਗਏ ਹਨ. ATR ਦਾ ਅਰਥ ਹੈ ਔਸਤ ਸੱਚੀ ਰੇਂਜ, ਜਿਸਦਾ ਮਤਲਬ ਹੈ ਕਿ ATR ਮਾਪਦਾ ਹੈ ਕਿ ਔਸਤਨ ਕੀਮਤ ਕਿੰਨੀ ਵਧਦੀ ਹੈ। ਹੇਠਾਂ ਤੁਸੀਂ ਕੁਝ ਉਦਾਹਰਨਾਂ ਦੇਖ ਸਕਦੇ ਹੋ ਕਿ ਸੂਚਕ ਆਪਣੀ ਗਣਨਾ ਲਈ ਕੀ ਵਰਤਦਾ ਹੈ। ਜਿਵੇਂ ਕਿ ਇਹ ਉੱਪਰ ਵੱਲ ਵਧਦਾ ਹੈ, ਇਹ ਆਖਰੀ ਬੰਦ ਅਤੇ ਮੋਮਬੱਤੀ ਦੇ ਮੌਜੂਦਾ ਉੱਚ (ਖੱਬੇ) ਵਿਚਕਾਰ ਦੂਰੀ ਨਿਰਧਾਰਤ ਕਰਦਾ ਹੈ। ਗਿਰਾਵਟ ਦੇ ਦੌਰਾਨ, ATR ਪਿਛਲੇ ਨਜ਼ਦੀਕੀ ਅਤੇ ਨੇੜੇ (ਮੱਧ) ਮੋਮਬੱਤੀ ਨੂੰ ਵੇਖਦਾ ਹੈ. ਪਿਛਲੇ ਬੰਦ ਅਤੇ ਮੌਜੂਦਾ ਨੀਵੇਂ ਵਿਚਕਾਰ ਘੱਟੋ-ਘੱਟ ਦੂਰੀ ‘ਤੇ, ਸੂਚਕ ਮੋਮਬੱਤੀ ਦੀ ਪੂਰੀ ਰੇਂਜ ਨੂੰ ਦੇਖੇਗਾ ਅਤੇ ਉੱਚ ਅਤੇ ਨੀਵਾਂ (ਸੱਜੇ) ਨੂੰ ਲਵੇਗਾ।

ਕਾਰਵਾਈ ਦੇ ਅਸੂਲ

ATR ਤੁਹਾਨੂੰ ਔਸਤ ਅਤੇ ਅਸਥਿਰਤਾ ਦੀ ਪਛਾਣ ਕਰਨ ਦੀ ਵਰਤੋਂ ਕਰਕੇ ਰੁਝਾਨ ਤਬਦੀਲੀ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦਾ ਹੈ। ਜੇਕਰ ATR ਮੁੱਲ ਵਧਦਾ ਹੈ, ਤਾਂ ਉੱਚ ਅਸਥਿਰਤਾ ਅਤੇ ਰੁਝਾਨ ਵਿੱਚ ਤਬਦੀਲੀ ਦੀ ਉੱਚ ਸੰਭਾਵਨਾ ਹੁੰਦੀ ਹੈ। ਇਸੇ ਤਰ੍ਹਾਂ, ਇੱਕ ਘੱਟ ATR ਘੱਟ ਕੀਮਤ ਦੀ ਅਸਥਿਰਤਾ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ। ਅਸਲ ਵਿੱਚ, ਇਹ ਇੱਕ ਸੁਰੱਖਿਆ ਸੀਮਾ (ਕੀਮਤ ਉੱਚ – ਕੀਮਤ ਘੱਟ) ਦੀ ਬੁਨਿਆਦੀ ਧਾਰਨਾ ਦੀ ਪਾਲਣਾ ਕਰਦਾ ਹੈ; ਜੇਕਰ ਰੇਂਜ ਜ਼ਿਆਦਾ ਹੈ, ਤਾਂ ਅਸਥਿਰਤਾ ਜ਼ਿਆਦਾ ਹੈ ਅਤੇ ਉਲਟ। ATR ਸੂਚਕ ਗੈਰ-ਦਿਸ਼ਾਵੀ ਹੈ। ਇਸਦਾ ਸਹੀ ਦਿਸ਼ਾ ਦੀ ਬਜਾਏ ਇੱਕ ਰੁਝਾਨ ਤਬਦੀਲੀ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰਨ ਨਾਲ ਬਹੁਤ ਕੁਝ ਕਰਨਾ ਹੈ। ਇਹ ਕਦੇ ਵੀ ਦਿਸ਼ਾ ਨਿਰਧਾਰਿਤ ਨਹੀਂ ਕਰਦਾ, ਜਿਵੇਂ ਕਿ ਇੱਕ ਤੇਜ਼ੀ ਨਾਲ ਉਲਟਾ ਹੋਵੇਗਾ ਜਾਂ ਨਹੀਂ। ATR ਬ੍ਰੇਕਆਉਟ ਲੱਭਣ, ਐਂਟਰੀ ਸਿਗਨਲਾਂ ਦਾ ਪਤਾ ਲਗਾਉਣ, ਸਟਾਪ ਲੌਸ ਰੱਖਣ ਲਈ ਇੱਕ ਸੂਚਕ ਵਜੋਂ ਵਧੇਰੇ ਉਪਯੋਗੀ ਹੈ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਇਹ ਹਮੇਸ਼ਾ ਦੂਜੇ ਸੰਕੇਤਾਂ ਦੇ ਨਾਲ ਸੁਮੇਲ ਵਿੱਚ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ,

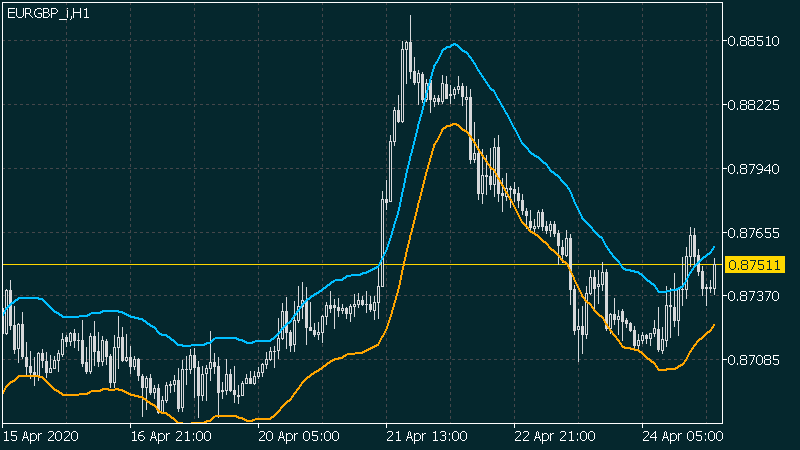

ਰੁਝਾਨ ਲਾਈਨਾਂ [ਕੈਪਸ਼ਨ id=”attachment_15619″ align=”aligncenter” width=”620″]

ਕਿਸੇ ਸਥਿਤੀ ਤੋਂ ਬਾਹਰ ਨਿਕਲਣ ਲਈ ATR ਦੀ ਵਰਤੋਂ ਕਰਨਾ

ATR ਅਕਸਰ ਇੱਕ ਅਨੁਕੂਲ ਸਟਾਪ ਨੁਕਸਾਨ ਨੂੰ ਸੈੱਟ ਕਰਨ ਲਈ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ, ਨਾਲ ਹੀ ਫਲੋਟਿੰਗ ਅਤੇ ਫਿਕਸਡ. ਵਪਾਰ ਲਈ, ਅਸਥਿਰਤਾ ਦੇ ਅਧਾਰ ਤੇ ਇੱਕ ਸਟਾਪ ਘਾਟਾ ਨਿਰਧਾਰਤ ਕਰਨ ਦਾ ਵਿਚਾਰ ਅਕਸਰ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ. ਲੋੜੀਂਦੇ ਸਟਾਪ ਆਰਡਰ ਦੇ ਆਕਾਰ ਦੀ ਗਣਨਾ ਕਰਨ ਲਈ, ਸੂਚਕਾਂਕ ਮੁੱਲ ਨੂੰ ਕੁਝ ਸਥਿਰਾਂ ਦੁਆਰਾ ਗੁਣਾ ਕੀਤਾ ਜਾਂਦਾ ਹੈ, ਜੋ ਕਿ ਭਵਿੱਖ ਦੇ ਵਪਾਰ ਦੀ ਸਿਧਾਂਤਕ ਮਿਆਦ ਤੋਂ ਬਦਲਦਾ ਹੈ। ਇੱਕ ਉਦਾਹਰਨ ਦੇ ਤੌਰ ‘ਤੇ, ਘੰਟਾਵਾਰ ਚਾਰਟ ਲਈ ਸਥਿਰ 2-4 ‘ਤੇ ਵਿਚਾਰ ਕਰੋ। ਮੰਨ ਲਓ, ਘੰਟਾਵਾਰ ਚਾਰਟ ‘ਤੇ ATR = 0.0062 ਨਾਲ EURUSD ‘ਤੇ ਲੈਣ-ਦੇਣ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਤੁਹਾਨੂੰ 6.2 ਨੂੰ ਇੱਕ ਸਥਿਰਾਂਕ ਨਾਲ ਗੁਣਾ ਕਰਨ ਦੀ ਲੋੜ ਹੈ, ਆਓ 3 ਕਹੀਏ, ਅਤੇ ਸਟਾਪ 18-19 ਪੁਆਇੰਟ ਹੋਵੇਗਾ।

ਫਿਲਟਰ ਦੇ ਤੌਰ ‘ਤੇ ATR ਦੀ ਵਰਤੋਂ ਕਰਨਾ

ATR ਨੂੰ ਇੱਕ ਰੁਝਾਨ ਫਿਲਟਰ ਵਜੋਂ ਵੀ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ। ਇਹ ATR ਚਾਰਟ ‘ਤੇ ਮੱਧ ਰੇਖਾ ਖਿੱਚ ਕੇ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਜਦੋਂ ਇਹ ਲਾਈਨ ਟੁੱਟ ਜਾਂਦੀ ਹੈ, ਤਾਂ ਕੀਮਤ ਦੀਆਂ ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ ਚਾਲਵਾਂ ਹੁੰਦੀਆਂ ਹਨ। ਸੂਚਕ ਨਕਾਰਾਤਮਕ ਨਹੀਂ ਹੋ ਸਕਦਾ ਹੈ ਅਤੇ ਨਾ ਹੀ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ, ਅਤੇ ਨਾ ਹੀ ਇਸਦੀ ਪਰਿਭਾਸ਼ਿਤ ਮੱਧ ਲਾਈਨ ਹੋਣੀ ਚਾਹੀਦੀ ਹੈ। ਇਹ ਅੱਖ ਦੁਆਰਾ ਚੁਣਿਆ ਜਾਂਦਾ ਹੈ, ਹਰੇਕ ਖਾਸ ਕੇਸ ਵਿੱਚ. ਲੰਬੀ ਮਿਆਦ ਦੀ

ਮੂਵਿੰਗ ਔਸਤ ਰੱਖਣਾ ਸਭ ਤੋਂ ਵਧੀਆ ਹੈATR ਚਾਰਟ ‘ਤੇ ਮੱਧ ਲਾਈਨ ਦੇ ਰੂਪ ਵਿੱਚ। ਹਾਲਾਂਕਿ ATR ਆਪਣੀ ਮੂਵਿੰਗ ਔਸਤ ਤੋਂ ਹੇਠਾਂ ਹੈ, ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਮਾਮੂਲੀ ਹਨ ਅਤੇ ਬਾਜ਼ਾਰ ਸ਼ਾਂਤ ਹੈ। ਜਦੋਂ ATR ਮੂਵਿੰਗ ਔਸਤ ਤੋਂ ਉੱਪਰ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਇੱਕ ਰੁਝਾਨ ਸ਼ੁਰੂ ਹੁੰਦਾ ਹੈ। ਨਾਲ ਹੀ, ਮਾਹਰ ਵੱਖ-ਵੱਖ ਸਮਾਂ-ਸੀਮਾਵਾਂ ‘ਤੇ ਸੰਕੇਤਕ ਦੀ ਵਰਤੋਂ ਕਰਨ ਦੀ ਸਲਾਹ ਦਿੰਦੇ ਹਨ, ਉਦਾਹਰਨ ਲਈ, H1 ਅਤੇ D1 ‘ਤੇ। ਜੇ ਉਹਨਾਂ ਦੀਆਂ ਦਿਸ਼ਾਵਾਂ ਮੇਲ ਖਾਂਦੀਆਂ ਹਨ, ਅਤੇ ਘੱਟ ਸਮੇਂ ਦੇ ਫਰੇਮ ‘ਤੇ ਸੂਚਕ ਮੱਧ ਰੇਖਾ ਨੂੰ ਪਾਰ ਕਰਦਾ ਹੈ, ਤਾਂ ਮਾਰਕੀਟ ਨੇ ਇੱਕ ਛਾਲ ਮਾਰ ਦਿੱਤੀ ਹੈ. ਦੁਬਾਰਾ ਫਿਰ, ਤੁਹਾਨੂੰ ਹਰੇਕ ਮਾਰਕੀਟ ਅਤੇ ਹਰੇਕ ਸਮਾਂ ਸੀਮਾ ਲਈ ਵੱਖਰੇ ਤੌਰ ‘ਤੇ ATR ਅਤੇ ਮੱਧ ਲਾਈਨ ਨੂੰ ਅਨੁਕੂਲ ਕਰਨ ਦੀ ਲੋੜ ਹੈ।

, ਅਸਥਿਰਤਾ ਘੱਟ ਹੈ, ਅਤੇ ਚੈਨਲ ਦੇ ਟੁੱਟਣ ਤੋਂ ਬਾਅਦ ਮਜ਼ਬੂਤ ਅਸਥਿਰਤਾ ਦੀ ਉਮੀਦ ਕੀਤੀ ਜਾਂਦੀ ਹੈ।

ATR+DATR

ਮਾਰਕੀਟ ਦੀ ਆਮ ਦਿਸ਼ਾ ਅਤੇ ਸਮਾਂ ਸੀਮਾ ਦੀ ਉੱਚ ਸਥਿਤੀ ਨੂੰ ਸਮਝਣਾ ਵੀ ਜ਼ਰੂਰੀ ਹੈ. ਜ਼ਿਆਦਾਤਰ ਮਾਹਰ ਘੱਟ ਸਮਾਂ-ਸੀਮਾਵਾਂ ‘ਤੇ ਵਪਾਰ ਕਰਦੇ ਹਨ ਅਤੇ ਵੱਖ-ਵੱਖ ਸਮਾਂ-ਸੀਮਾਵਾਂ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਨ ਤੋਂ ਬਾਅਦ ਉੱਚ ਸਮਾਂ-ਸੀਮਾਵਾਂ ‘ਤੇ ਉਨ੍ਹਾਂ ਨੇ ਕੀ ਦੇਖਿਆ ਹੈ, ਇਸ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਨਹੀਂ ਰੱਖਦੇ। DATR ਇੱਕ ਰੋਜ਼ਾਨਾ ਔਸਤ ਸਹੀ ਰੇਂਜ ਸੂਚਕ ਹੈ। ਇਸ ਸਥਿਤੀ ਵਿੱਚ, ਅਸਥਿਰਤਾ ਨੂੰ ਰੋਜ਼ਾਨਾ ਸਮਾਂ-ਸੀਮਾ ‘ਤੇ ਸਿਰਫ਼ ਮਾਪਿਆ ਜਾਂਦਾ ਹੈ। ਉਦਾਹਰਨ ਲਈ, DATR ਪੂਰੀ ਤਰ੍ਹਾਂ ਹੇਠਾਂ ਜਾ ਸਕਦਾ ਹੈ, ਜਦੋਂ ਕਿ ਹੇਠਲੀ ਸਮਾਂ ਸੀਮਾ ATR ਤਰੰਗਾਂ ਵਿੱਚ ਚਲੀ ਜਾਵੇਗੀ। ਹਾਲਾਂਕਿ, ATR ਅਸਥਿਰਤਾ ਵਿੱਚ ਸਾਰੇ ਹੇਠਲੇ ਸਮੇਂ ਦੇ ਸਪਾਈਕ ਬਹੁਤ ਥੋੜ੍ਹੇ ਸਮੇਂ ਲਈ ਹੋ ਸਕਦੇ ਹਨ। ਇਹ ਦਰਸਾਉਂਦਾ ਹੈ ਕਿ ਸਮੁੱਚੀ ਉੱਚ ਸਮਾਂ ਸੀਮਾ ਸਥਿਤੀ ਨੂੰ ਸਮਝਣਾ ਇਹ ਸਮਝਣ ਲਈ ਮਹੱਤਵਪੂਰਨ ਹੈ ਕਿ ਹੇਠਲੇ ਸਮੇਂ ਦੇ ਫ੍ਰੇਮ ‘ਤੇ ਕੀ ਹੋ ਸਕਦਾ ਹੈ।

ATR ਸੂਚਕ ਦੇ ਫਾਇਦੇ ਅਤੇ ਨੁਕਸਾਨ

ਫ਼ਾਇਦੇ:

- ਵੱਖ-ਵੱਖ ਸਮਾਂ-ਸੀਮਾਵਾਂ ‘ਤੇ ਕੰਮ ਕਰਨ ਲਈ ਢੁਕਵਾਂ – ਛੋਟੀ ਮਿਆਦ ਦੇ ਇੰਟਰਾਡੇ ਵਪਾਰ ਲਈ ਅਤੇ ਲੰਬੇ ਸਮੇਂ ਦੇ ਚਾਰਟ ‘ਤੇ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ।

- ਪ੍ਰਸਿੱਧ ਵਪਾਰ ਪਲੇਟਫਾਰਮਾਂ ‘ਤੇ ਮੂਲ ਰੂਪ ਵਿੱਚ ਉਪਲਬਧ;

- ਸੰਵੇਦਨਸ਼ੀਲਤਾ ਨੂੰ ਸੈੱਟ ਕਰਨ ਲਈ ਇੱਕ ਵੇਰੀਏਬਲ ਪੀਰੀਅਡ ਹੈ;

- ATR ਵਪਾਰਾਂ ਦੀ ਮੁਨਾਫ਼ੇ ਦੀ ਸੰਭਾਵਨਾ ਨੂੰ ਸਮਝਣ ਵਿੱਚ ਵੀ ਤੁਹਾਡੀ ਮਦਦ ਕਰੇਗਾ;

- ਆਮ ਤੌਰ ‘ਤੇ ਵਪਾਰੀ ਸਟਾਪ ਨੁਕਸਾਨ ਦੇ ਪੱਧਰ ਨੂੰ ਨਿਰਧਾਰਤ ਕਰਨ ਲਈ ATR ਮੁੱਲ ਨੂੰ ਦੇਖਦੇ ਹਨ, ਪਰ ਇਸਦੀ ਵਰਤੋਂ ਕਰਨ ਦੇ ਹੋਰ ਤਰੀਕੇ ਹਨ.

ਘਟਾਓ:

- ਸੂਚਕ ਇੱਕ ਸਵੈ-ਨਿਰਭਰ ਸਾਧਨ ਨਹੀਂ ਹੈ, ਇਹ ਵਪਾਰਕ ਸੰਕੇਤ ਪ੍ਰਦਾਨ ਨਹੀਂ ਕਰਦਾ ਹੈ। ਇਸ ਲਈ, ਤੁਹਾਨੂੰ ਵਪਾਰਕ ਫੈਸਲੇ ਲੈਣ ਦੇ ਹੋਰ ਤਰੀਕਿਆਂ ਦੇ ਨਾਲ ATR ਦੀ ਵਰਤੋਂ ਕਰਨ ਦੀ ਲੋੜ ਹੈ।

ਅੰਤ ਵਿੱਚ, ਇਹ ਸੂਚਕ ਵਧ ਰਹੀ ਅਸਥਿਰਤਾ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ। ਵਪਾਰੀਆਂ ਨੂੰ ਸੰਭਾਵੀ ਵਪਾਰ ਲੱਭਣ ਲਈ ਅਸਥਿਰ ਸਟਾਕਾਂ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ATR ਸੰਕੇਤ ਦੇ ਸਕਦਾ ਹੈ ਕਿ ਕੀ ਅਸਥਿਰਤਾ ਮੌਜੂਦ ਹੈ ਅਤੇ ਸੰਭਾਵੀ ਤੌਰ ‘ਤੇ ਰੁਝਾਨ ਬਣਾਉਣ ਲਈ ਇੰਨੀ ਮਜ਼ਬੂਤ ਹੈ। ATR ਨੂੰ ਇੱਕ ਚੰਗਾ ਹੱਲ ਕਿਹਾ ਜਾ ਸਕਦਾ ਹੈ ਜਦੋਂ ਇਹ ਬਦਲਦੇ ਹੋਏ ਬਜ਼ਾਰ ਦੀਆਂ ਸਥਿਤੀਆਂ ਦੇ ਅਨੁਕੂਲ ਹੋਣ ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ. ਹਾਲਾਂਕਿ, ਇੱਕ ਵਾਰ ਅਸਥਿਰਤਾ ਵਿੱਚ ਮਹੱਤਵਪੂਰਨ ਤਬਦੀਲੀ ਹੋਣ ‘ਤੇ ਇਹ ਮਾਰਕੀਟ ਦੇ ਮੋੜ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਸੂਚਕ ਵੀ ਹੋ ਸਕਦਾ ਹੈ। ਜ਼ਿਆਦਾਤਰ ਵਪਾਰੀ ਅਸੰਗਤ ਨਤੀਜਿਆਂ ਦਾ ਅਨੁਭਵ ਕਰਦੇ ਹਨ, ਜੋ ਅਕਸਰ ਇੱਕ ਅਟੱਲ ਵਪਾਰਕ ਪਹੁੰਚ ਦਾ ਨਤੀਜਾ ਹੁੰਦਾ ਹੈ। ਉੱਚ ਸਮਾਂ-ਸੀਮਾਵਾਂ ਦੇ ਅਸਥਿਰ ਵਿਵਹਾਰ ਅਤੇ ਅੱਪਟ੍ਰੇਂਡ ਅਤੇ ਡਾਊਨਟ੍ਰੇਂਡ ਵਿੱਚ ਅੰਤਰ ਦੇ ਨਾਲ, ATR ਇੱਕ ਬਹੁਮੁਖੀ ਵਪਾਰਕ ਸਾਧਨ ਬਣਾਉਂਦਾ ਹੈ।