כיצד להשתמש במדד ה-ATR, כיצד נראה הטווח האמיתי הממוצע בתרשים, הגדרה, אסטרטגיות מסחר המבוססות על מחוון ATR, מתי להשתמש בו ועל אילו מכשירים, ולהיפך, מתי לא. אינדיקטור ATR (טווח אמיתי ממוצע) מתייחס לאינדיקטור

ניתוח טכני שמחשב את תנודתיות השוק או המחירים. זה עוזר לנתח את

התנודתיות הקשורה לשינויים בערך של כל נייר ערך ולאחר מכן לבחור את הזמן הטוב ביותר לסחור. ה-ATR נחשב לאינדיקטור מסחר פופולרי מאוד, אך נפוץ לראות סוחרים מפרשים או משתמשים ב-ATR בצורה לא נכונה.

מהו המחוון ומהו המחוון בתרשים ה-ATR

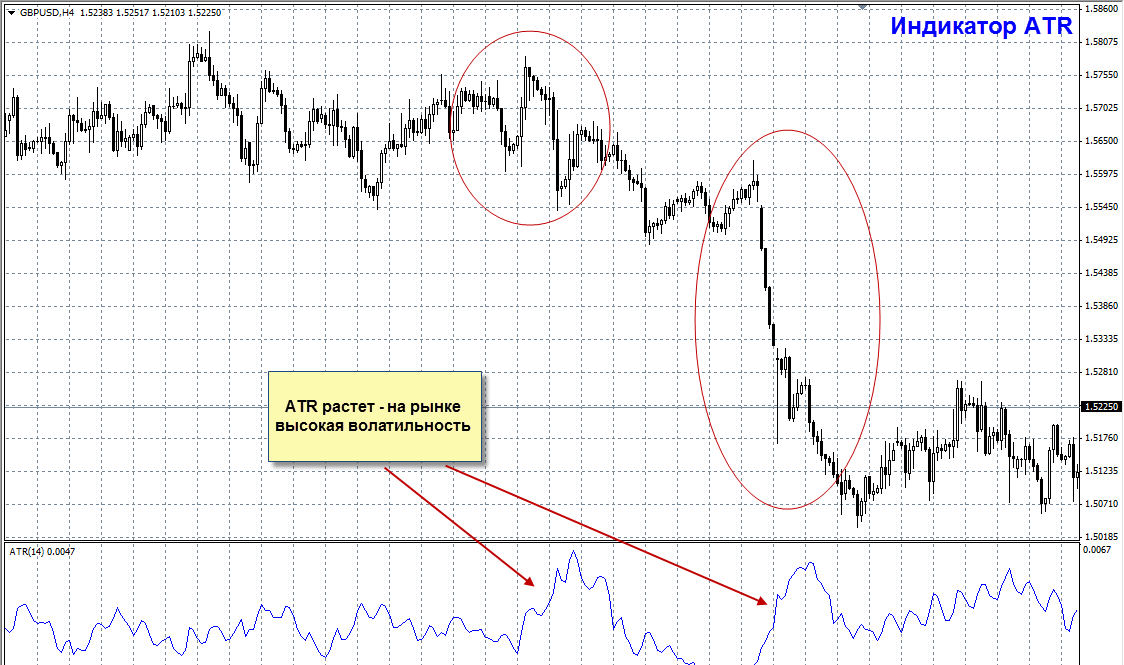

ATR הוא אינדיקטור טכני המודד את התנודתיות של מחיר הנכס. מכיוון שה-ATR הוא אינדיקטור לתנודתיות, הוא מראה עד כמה הערך משתנה בממוצע על פני מסגרת זמן מסוימת. הטווח האמיתי הממוצע מגיע לערך גבוה כאשר תנודות המחירים גדולות ומהירות. ערכי המינימום של האינדיקטור אופייניים לתקופות של תנועה צידית ארוכת טווח, המתרחשות בחלק העליון של השוק ובמהלך איחוד.

- ככל שערך האינדיקטור גבוה יותר, כך השינוי במגמה צפוי יותר.

- ככל שהערך קטן יותר, תנועת המגמה חלשה יותר.

חָשׁוּב! המחוון אינו מראה אינדיקציות למגמת מחירים, אלא פשוט את מידת תנודתיות המחירים.

ערכי ATR מחושבים לרוב לתקופות של 14 יום. אנליסטים משתמשים בו כדי למדוד תנודתיות לכל משך זמן, ממסגרות זמן תוך יומיות ועד למסגרות זמן גבוהות יותר. ערך ATR גבוה מרמז על תנודתיות מוגברת, בעוד שערך ATR נמוך מצביע על תנודתיות מינימלית. https://articles.opexflow.com/trading-training/time-frame.htm

דוגמה לחישוב מחוון ATP

ATR ככלי למדידת התנודתיות של מניות, מט”ח וסחורות יכול לשמש גם במסחר קריפטו. הוא מתאים היטב לסביבת הקריפטו בשל תנודתיות גבוהה המיוחסת להסלמה המעריכית ולצניחה במחירי מטבעות הקריפטו. השיטה יכולה לחשב את תנועת המחיר לתקופה מסוימת. עם זאת, ATR אינו מצביע ישירות על כיוון מגמת הקריפטו. במקום זאת, זה נותן אות לשינוי מגמה. ככל שערך ה-ATR גבוה יותר, ההסתברות לשינוי במגמת הביטקוין / מטבעות קריפטוגרפיים אחרים גבוהה יותר וככל שהערך נמוך יותר, כך התנועה התנודתית חלשה יותר.

מה מראה מחוון ATR?

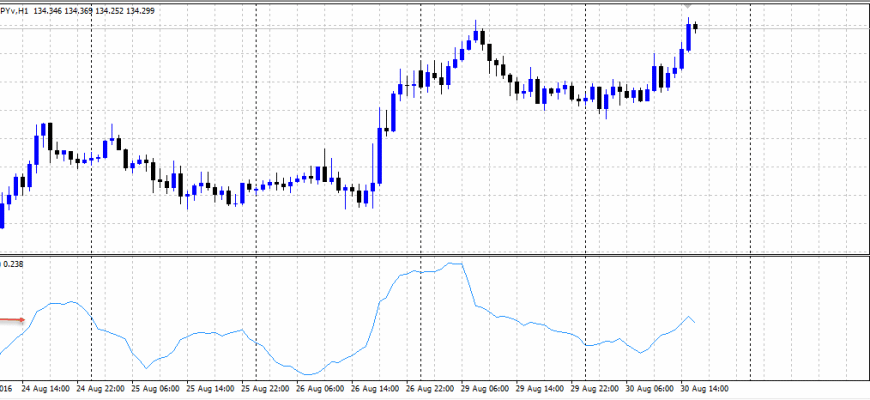

מחוון זה זמין בכל תוכנית מסחר, כולל מסוף MT4, וניתן להוסיף אותו למסך התרשים באמצעות תפריט הוספה. הוא מופיע על המסך כקו אות מתחת לתרשים הראשי.

נוסחת חישוב ATR

הטווח האמיתי הוא הגדול מבין הערכים הבאים:

- ההבדל בין מחיר הסגירה בעבר לשיא הנוכחי;

- ההפרש בין המקסימום למינימום בפועל;

- ההפרש בין מחיר הסגירה בעבר לשפל הנוכחי.

טווח אמיתי = מקס(גבוה[1]-נמוך[1]; גבוה[1] – סגור[2]; קרוב[2]-נמוך[1]) טווח אמיתי ממוצע נחשב לממוצע נע של הטווח האמיתי: ממוצע נכון טווח = SMA (TR,N). באשר להגדרות, במקרה זה זמינה רק תקופת הממוצע השווה ל-14.

חישוב ATR

אז איך מחושב ATR על סמך דוגמאות פשוטות של נרות. כל סוחר צריך להבין איך האינדיקטורים שלו נוצרים כדי לנקוט בפעולה הנכונה. ATR מייצג Average True Range, כלומר ATR מודד כמה המחיר זז בממוצע. להלן ניתן לראות כמה דוגמאות למה שהאינדיקטור משתמש לחישוביו. כשהיא נעה למעלה, היא קובעת את המרחק בין הסגירה האחרונה לגובה הנוכחי של הנר (משמאל). במהלך הירידה, ה-ATR מסתכל על העבר קרוב ועל הנר הקרוב (האמצעי). במרחק המינימלי בין הסגירה הקודמת לנמוך הנוכחי, המחוון יסתכל על כל הטווח של הנר ויקח גבוה ונמוך (ימין).

עקרון הפעולה

ATR מאפשר לך לחזות שינוי מגמה באמצעות תנודתיות ממוצעת ומזהה. אם ערך ה-ATR עולה, יש תנודתיות גבוהה וסבירות גבוהה לשינוי מגמה. כמו כן, ATR נמוך מתייחס לתנודתיות נמוכה יותר במחיר. בעיקרו של דבר, הוא עוקב אחר הרעיון הבסיסי של טווח אבטחה (מחיר גבוה – מחיר נמוך); אם הטווח גבוה, התנודתיות גבוהה ולהיפך. מחוון ATR אינו כיווני. זה קשור יותר לחיזוי שינוי מגמה מאשר לכיוון המדויק שלו. הוא אף פעם לא מציין כיוון, כגון האם יתרחש היפוך שורי או לא. ה-ATR שימושי יותר כאינדיקטור למציאת פריצות, זיהוי אותות כניסה, הצבת הפסדי עצירה. בנוסף, הוא תמיד משמש בשילוב עם אינדיקטורים אחרים,

קווי מגמה .

שימוש ב-ATR כדי לצאת מעמדה

ATR משמש לעתים קרובות כדי לקבוע הפסקת עצירה אדפטיבית, כמו גם צף וקבוע. למסחר, נעשה שימוש לעתים קרובות ברעיון של קביעת הפסד סטופ המבוסס על תנודתיות. על מנת לחשב את גודל הוראת העצירה הנדרשת, ערך המדד מוכפל בקבוע כלשהו, המשתנה ממשך הזמן התיאורטי של המסחר העתידי. כדוגמה, שקול את הקבוע 2-4 עבור תרשימים שעתיים. נניח, במקרה של עסקה ב-EURUSD עם ATR = 0.0062 בגרף השעה, אתה צריך להכפיל 6.2 בקבוע, נניח 3, והעצירה תהיה 18-19 נקודות.

שימוש ב-ATR כמסנן

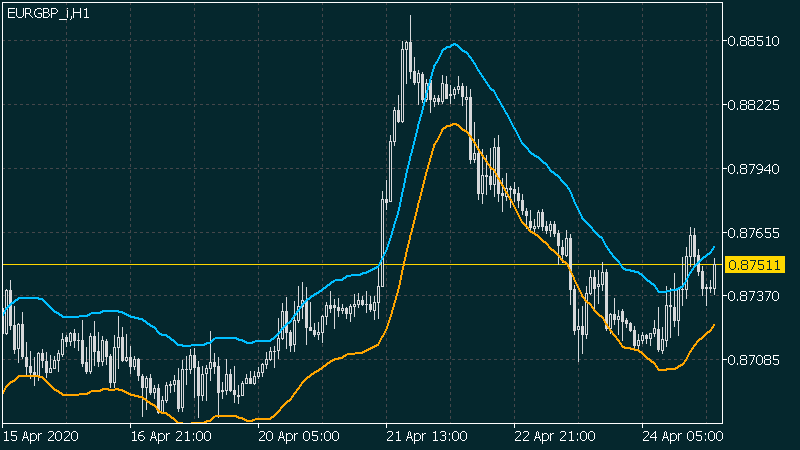

ATR משמש גם כמסנן מגמות. זה נעשה על ידי ציור קו חציוני בתרשים ATR. כאשר קו זה נשבר, מתרחשות מהלכי המחיר המשמעותיים ביותר. המחוון לא יכול ולא צריך להיות שלילי, וגם לא צריך להיות לו קו אמצעי מוגדר. זה נבחר לפי העין, בכל מקרה ספציפי. עדיף להציב

ממוצע נע לטווח ארוךבתרשים ATR כקו האמצעי. למרות שה-ATR נמצא מתחת לממוצע הנע שלו, התנודות מינוריות והשוק רגוע. כאשר ה-ATR חוצה מעל הממוצע הנע, מתחילה מגמה. כמו כן, מומחים מייעצים להשתמש במדד במסגרות זמן שונות, למשל ב-H1 ו-D1. אם הכיוונים שלהם עולים בקנה אחד, ובמסגרת זמן נמוכה יותר המחוון חצה את קו האמצע, אז השוק עשה קפיצה. שוב, עליך להתאים את ה-ATR ואת הקו החציוני בנפרד עבור כל שוק ולכל מסגרת זמן.

למעטפות, התנודתיות נמוכה, וצפויה תנודתיות חזקה לאחר התפרקות הערוץ.

ATR+DATR

כמו כן, יש צורך להבין את הכיוון הכללי של השוק ואת המעמד הגבוה יותר של מסגרת הזמן. רוב המומחים סוחרים במסגרות זמן נמוכות יותר ואינם לוקחים בחשבון את מה שהם הבחינו במסגרות זמן גבוהות יותר לאחר ניתוח מסגרות זמן שונות. DATR הוא מחוון טווח אמיתי ממוצע יומי. במקרה זה, התנודתיות נמדדת אך ורק על מסגרת הזמן היומית. לדוגמה, ה-DATR עשוי לרדת עד הסוף, בעוד שה-ATR של מסגרת הזמן התחתון ינוע בגלים. עם זאת, כל עליות הזמן הנמוכות יותר בתנודתיות ATR יכולות להיות קצרות מאוד. זה מדגים שהבנת המצב הכולל של מסגרת הזמן הגבוהה יותר היא קריטית להבנת מה יכול לקרות במסגרות הזמן הנמוכות יותר.

יתרונות וחסרונות של מחוון ATR

יתרונות:

- מתאים לעבודה על מסגרות זמן שונות – למסחר תוך יומי קצר טווח ולהשקעה על גרפים ארוכי טווח.

- זמין כברירת מחדל בפלטפורמות מסחר פופולריות;

- יש תקופה משתנה להגדרת הרגישות;

- ATR גם יעזור לך להבין את פוטנציאל הרווח של עסקאות;

- בדרך כלל סוחרים מסתכלים על ערך ה-ATR כדי לקבוע את רמת הפסקת הפסקה, אך יש דרכים אחרות להשתמש בו.

מינוסים:

- המחוון אינו כלי עצמאי, הוא אינו מספק אותות מסחר. לכן, עליך להשתמש ב-ATR בשילוב עם שיטות אחרות לקבלת החלטות מסחר.

לבסוף, אינדיקטור זה מבטא את התנודתיות הגוברת. סוחרים זקוקים למניות תנודתיות כדי למצוא עסקאות פוטנציאליות. ה-ATR יכול לאותת אם התנודתיות קיימת וחזקה מספיק כדי ליצור מגמה. אפשר לקרוא ל-ATR פתרון טוב בכל הנוגע להתאמה לתנאי השוק המשתנים. עם זאת, זה יכול להיות גם האינדיקטור הטוב ביותר לניבוי תפניות בשוק ברגע שיש שינוי משמעותי בתנודתיות. רוב הסוחרים חווים תוצאות לא עקביות, שלעתים קרובות היא תוצאה של גישת מסחר לא גמישה. יחד עם ההתנהגות הפכפכה של מסגרות זמן גבוהות יותר וההבדל בין מגמות עלייה למגמות ירידה, ה-ATR יוצר כלי מסחר רב תכליתי.