Hur man använder ATR-indikatorn, hur det genomsnittliga sanna intervallet ser ut på diagrammet, inställning, handelsstrategier baserade på ATR-indikatorn, när man ska använda den och på vilka instrument, och vice versa, när man inte ska göra det. ATR-indikator (genomsnittligt sant intervall) hänvisar till en

teknisk analysindikator som beräknar marknads- eller prisvolatilitet. Detta hjälper till att analysera

volatiliteten förknippad med förändringar i värdet på alla värdepapper och sedan välja den bästa tiden att handla. ATR anses vara en mycket populär handelsindikator, men det är vanligt att handlare tolkar eller använder ATR felaktigt.

Vad är indikatorn och vad visar indikatorn på ATR-diagrammet

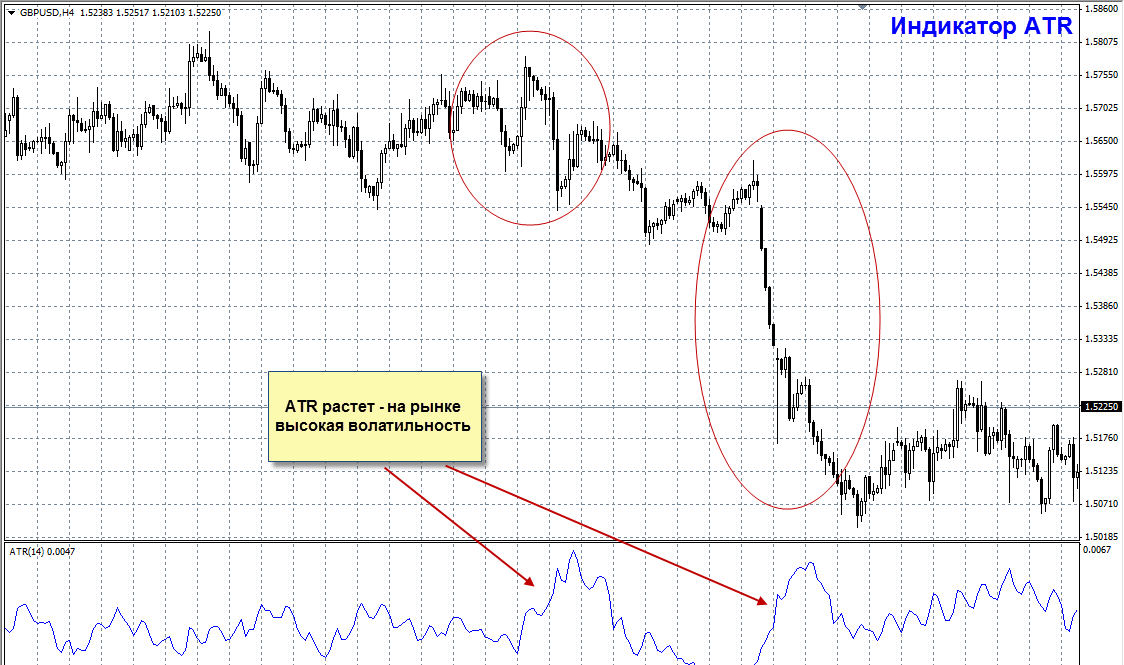

ATR är en teknisk indikator som mäter volatiliteten i en tillgångs pris. Eftersom ATR är en volatilitetsindikator visar den hur mycket värdet fluktuerar i genomsnitt över en specifik tidsram. Det genomsnittliga sanna intervallet når ett högt värde när prisfluktuationerna är stora och snabba. Minimivärdena för indikatorn är typiska för perioder av långvarig lateral rörelse, som inträffar i den övre delen av marknaden och under konsolidering.

- Ju högre indikatorvärde, desto mer förutsägbar trendändring.

- Ju mindre värde, desto svagare är trendrörelsen.

Viktig! Indikatorn visar inte pristrendsindikationer, utan bara graden av prisvolatilitet.

ATR-värden beräknas oftast för 14 dagars perioder. Analytiker använder det för att mäta volatilitet under vilken varaktighet som helst, från tidsramar inom dagen till högre tidsramar. Ett högt ATR-värde innebär ökad volatilitet, medan ett lågt ATR-värde indikerar minimal volatilitet. https://articles.opexflow.com/trading-training/time-frame.htm

Ett exempel på beräkning av ATP-indikatorn

ATR som ett verktyg för att mäta volatiliteten i aktier, valuta och råvaror kan också användas i kryptohandel. Den är väl lämpad för kryptomiljön på grund av hög volatilitet som tillskrivs den exponentiella eskaleringen och fallet i kryptovalutapriserna. Metoden kan beräkna prisrörelsen under en viss period. ATR indikerar dock inte direkt riktningen för kryptotrenden. Istället ger det en signal om en trendförändring. Ju högre ATR-värde, desto högre är sannolikheten för en förändring i trenden för Bitcoin/annan kryptovaluta och ju lägre värde, desto svagare är den fluktuerande rörelsen.

Vad visar ATR-indikatorn?

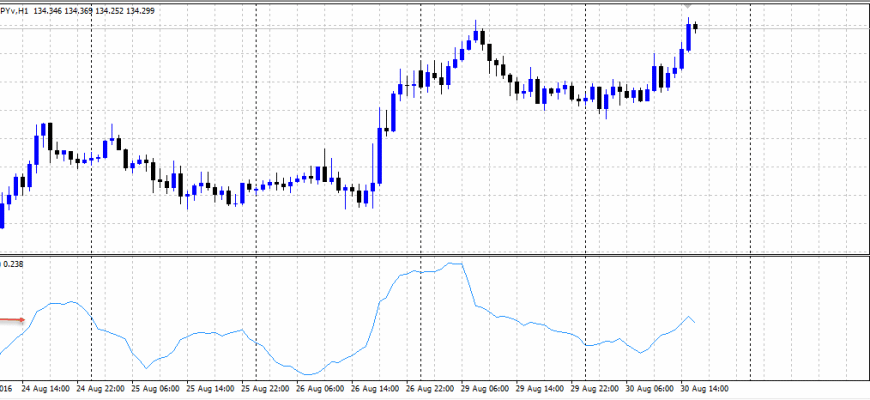

Denna indikator är tillgänglig i alla handelsprogram, inklusive MT4-terminalen, och kan läggas till på diagramskärmen via Infoga-menyn. Den visas på skärmen som en signallinje under huvuddiagrammet.

ATR beräkningsformel

True Range är det största av följande värden:

- skillnaden mellan tidigare stängningskurs och nuvarande högsta;

- skillnaden mellan det faktiska maximum och minimum;

- skillnaden mellan tidigare stängningskurs och nuvarande låga.

True Range = Max(Hög[1]-Låg[1]; Hög[1] – Close[2]; Close[2]-Low[1]) Medel True Range anses vara ett glidande medelvärde av det sanna intervallet: Average True Område = SMA (TR,N). När det gäller inställningarna är i det här fallet endast medelvärdesperioden lika med 14 tillgänglig.

ATR-beräkning

Så, hur beräknas ATR baserat på enkla exempel på ljus. Varje handlare måste förstå hur hans indikatorer skapas för att kunna vidta rätt åtgärder. ATR står för Average True Range, vilket betyder att ATR mäter hur mycket priset rör sig i genomsnitt. Nedan kan du se några exempel på vad indikatorn använder för sina beräkningar. När den rör sig uppåt ställer den in avståndet mellan den sista stängningen och ljusets nuvarande hög (vänster). Under nedgången tittar ATR på det förflutna nära och det nära (mitten) ljuset. Vid det minsta avståndet mellan föregående stängning och nuvarande låga, kommer indikatorn att titta på ljusets hela intervall och ta högt och lågt (höger).

Funktionsprincip

ATR låter dig förutsäga en trendförändring genom att använda ett genomsnitt och identifiera volatilitet. Om ATR-värdet stiger är det hög volatilitet och stor sannolikhet för en trendförändring. På samma sätt hänvisar en låg ATR till lägre prisvolatilitet. I huvudsak följer det det grundläggande konceptet för ett säkerhetsintervall (pris högt – pris lågt); om intervallet är högt är volatiliteten hög och vice versa. ATR-indikatorn är icke-riktad. Det har mer att göra med att förutsäga en trendförändring än med dess exakta riktning. Den anger aldrig riktning, till exempel om en hausseartad vändning kommer att inträffa eller inte. ATR är mer användbar som en indikator för att hitta breakouts, detektera ingångssignaler, placera stoppförluster. Dessutom används den alltid i kombination med andra indikatorer,

trendlinjer .

Använda ATR för att lämna en position

ATR används ofta för att ställa in en adaptiv stop loss, såväl som flytande och fixerad. För handel används ofta idén om att sätta en stop loss baserat på volatilitet. För att beräkna den nödvändiga stopporderstorleken multipliceras indexvärdet med någon konstant, som varierar från den teoretiska varaktigheten för den framtida handeln. Som ett exempel, betrakta konstanten 2-4 för timdiagram. Låt oss säga, i fallet med en transaktion på EURUSD med ATR = 0,0062 på timdiagrammet, måste du multiplicera 6,2 med en konstant, låt oss säga 3, och stoppet blir 18-19 poäng.

Använder ATR som filter

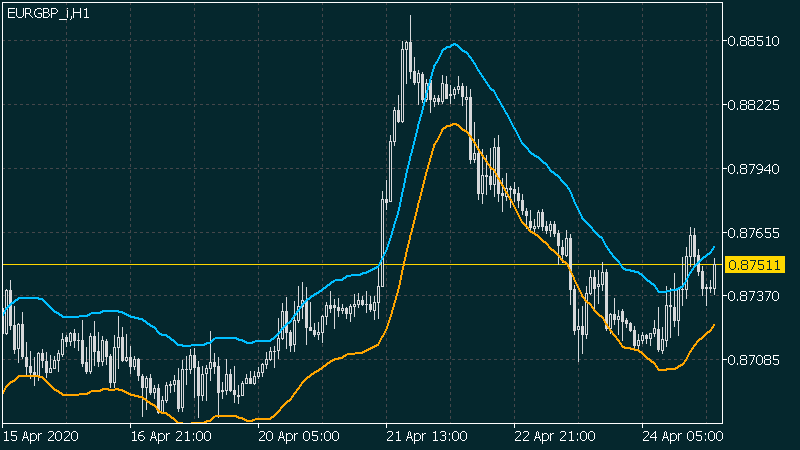

ATR används också som ett trendfilter. Detta görs genom att rita en medianlinje på ATR-diagrammet. När denna linje bryts inträffar de mest betydande prisrörelserna. Indikatorn kan och bör inte vara negativ, och den bör inte heller ha en definierad mittlinje. Det väljs med ögat, i varje specifikt fall. Det är bäst att placera ett långsiktigt

glidande medelvärdepå ATR-diagrammet som mittlinjen. Även om ATR ligger under sitt glidande medelvärde är fluktuationerna små och marknaden är lugn. När ATR passerar över det glidande medelvärdet börjar en trend. Experter rekommenderar också att använda indikatorn på olika tidsramar, till exempel på H1 och D1. Om deras riktningar sammanfaller, och på en lägre tidsram korsade indikatorn mittlinjen, så har marknaden gjort ett hopp. Återigen måste du justera ATR och medianlinjen separat för varje marknad och för varje tidsram.

kuverten, volatiliteten är låg och stark volatilitet förväntas efter att kanalen bryts upp.

ATR+DATR

Det är också nödvändigt att förstå den allmänna riktningen på marknaden och den högre statusen för tidsramen. De flesta specialister handlar på lägre tidsramar och tar inte hänsyn till vad de har märkt på högre tidsramar efter att ha analyserat olika tidsramar. DATR är en daglig genomsnittlig sann intervallindikator. I detta fall mäts volatiliteten uteslutande på den dagliga tidsramen. Till exempel kan DATR gå hela vägen ner, medan den lägre tidsramen ATR kommer att röra sig i vågor. Men alla lägre tidsspikar i ATR-volatilitet kan vara mycket kortlivade. Detta visar att förståelsen av den övergripande högre tidsramssituationen är avgörande för att förstå vad som kan hända på de lägre tidsramarna.

För- och nackdelar med ATR-indikatorn

Fördelar:

- lämplig för att arbeta med olika tidsramar – för kortsiktig intradagshandel och för att investera på långtidsdiagram.

- tillgänglig som standard på populära handelsplattformar;

- har en variabel period för att ställa in känsligheten;

- ATR hjälper dig också att förstå vinstpotentialen för affärer;

- Vanligtvis tittar handlare på ATR-värdet för att bestämma stop loss-nivån, men det finns andra sätt att använda det.

Minus:

- indikatorn är inte ett självförsörjande verktyg, den ger inga handelssignaler. Därför måste du använda ATR i kombination med andra metoder för att fatta handelsbeslut.

Slutligen uttrycker denna indikator den växande volatiliteten. Handlare behöver volatila aktier för att hitta potentiella affärer. ATR kan signalera om volatiliteten är närvarande och tillräckligt stark för att potentiellt bilda en trend. ATR kan kallas en bra lösning när det gäller att anpassa sig till förändrade marknadsförhållanden. Det kan dock också vara den bästa indikatorn för att förutsäga marknadssvängningar när det väl sker en betydande förändring i volatiliteten. De flesta handlare upplever inkonsekventa resultat, vilket ofta är resultatet av en oflexibel handelsstrategi. Tillsammans med det flyktiga beteendet hos högre tidsramar och skillnaden mellan upptrend och nedtrend skapar ATR ett mångsidigt handelsverktyg.