ATR સૂચકનો ઉપયોગ કેવી રીતે કરવો, ચાર્ટ પર સરેરાશ સાચી શ્રેણી કેવી દેખાય છે, સેટિંગ, ATR સૂચકના આધારે ટ્રેડિંગ વ્યૂહરચના, તેનો ક્યારે અને કયા સાધનો પર ઉપયોગ કરવો અને તેનાથી વિપરીત, ક્યારે નહીં. ATR (સરેરાશ સાચી શ્રેણી) સૂચક એ

તકનીકી વિશ્લેષણ સૂચકનો સંદર્ભ આપે છે જે બજાર અથવા ભાવની અસ્થિરતાની ગણતરી કરે છે. આ કોઈપણ સિક્યોરિટીના મૂલ્યમાં થતા ફેરફારો સાથે સંકળાયેલી અસ્થિરતાનું વિશ્લેષણ કરવામાં અને પછી વેપાર કરવા માટેનો શ્રેષ્ઠ સમય પસંદ કરવામાં મદદ

કરે છે. એટીઆરને ખૂબ જ લોકપ્રિય ટ્રેડિંગ સૂચક માનવામાં આવે છે, પરંતુ વેપારીઓ એટીઆરનું ખોટું અર્થઘટન અથવા ઉપયોગ કરતા જોવાનું સામાન્ય છે.

સૂચક શું છે અને એટીઆર ચાર્ટ પર સૂચક શું દર્શાવે છે

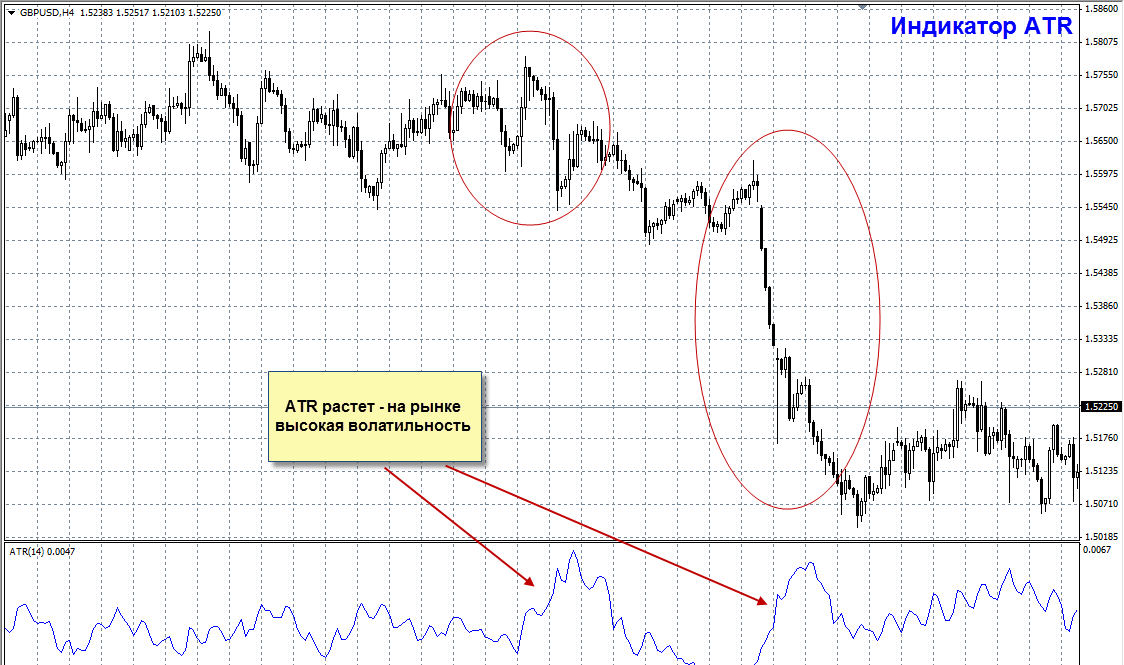

ATR એ એક તકનીકી સૂચક છે જે સંપત્તિની કિંમતની અસ્થિરતાને માપે છે. ATR એ વોલેટિલિટી સૂચક હોવાથી, તે દર્શાવે છે કે ચોક્કસ સમયમર્યાદામાં મૂલ્યમાં સરેરાશ કેટલી વધઘટ થાય છે. જ્યારે કિંમતની વધઘટ મોટી અને ઝડપી હોય ત્યારે સરેરાશ સાચી શ્રેણી ઉચ્ચ મૂલ્ય સુધી પહોંચે છે. સૂચકના લઘુત્તમ મૂલ્યો લાંબા ગાળાની બાજુની હિલચાલના સમયગાળા માટે લાક્ષણિક છે, જે બજારના ઉપરના ભાગમાં અને એકત્રીકરણ દરમિયાન થાય છે.

- સૂચક મૂલ્ય જેટલું ઊંચું હશે, તેટલું વધુ અનુમાનિત વલણ પરિવર્તન.

- મૂલ્ય જેટલું નાનું છે, વલણ ચળવળ નબળી છે.

મહત્વપૂર્ણ! સૂચક ભાવ વલણના સંકેતો બતાવતું નથી, પરંતુ માત્ર ભાવની અસ્થિરતાની ડિગ્રી દર્શાવે છે.

ATR મૂલ્યો મોટે ભાગે 14 દિવસના સમયગાળા માટે ગણવામાં આવે છે. વિશ્લેષકો તેનો ઉપયોગ ઇન્ટ્રાડે ટાઇમ ફ્રેમ્સથી લઈને ઉચ્ચ સમયની ફ્રેમ્સ સુધી કોઈપણ સમયગાળા માટે વોલેટિલિટીને માપવા માટે કરે છે. ઉચ્ચ ATR મૂલ્ય વધતી અસ્થિરતા સૂચવે છે, જ્યારે નીચું ATR મૂલ્ય ન્યૂનતમ અસ્થિરતા દર્શાવે છે. https://articles.opexflow.com/trading-training/time-frame.htm

ATP સૂચકની ગણતરીનું ઉદાહરણ

સ્ટોક, ફોરેક્સ અને કોમોડિટીની અસ્થિરતાને માપવાના સાધન તરીકે ATRનો ઉપયોગ ક્રિપ્ટો ટ્રેડિંગમાં પણ થઈ શકે છે. ઘાતાંકીય વૃદ્ધિ અને ક્રિપ્ટોકરન્સીના ભાવમાં ઘટાડાને કારણે ઉચ્ચ અસ્થિરતાને કારણે તે ક્રિપ્ટો પર્યાવરણ માટે સારી રીતે અનુકૂળ છે. પદ્ધતિ ચોક્કસ સમયગાળા માટે ભાવની હિલચાલની ગણતરી કરી શકે છે. જો કે, ATR સીધી રીતે ક્રિપ્ટો વલણની દિશા દર્શાવતું નથી. તેના બદલે, તે વલણ પરિવર્તનનો સંકેત આપે છે. એટીઆર મૂલ્ય જેટલું ઊંચું હશે, બિટકોઈન/અન્ય ક્રિપ્ટોકરન્સીના વલણમાં ફેરફારની સંભાવના જેટલી ઊંચી હશે અને મૂલ્ય જેટલું ઓછું હશે, તેટલી વધઘટની હિલચાલ નબળી પડશે.

ATR સૂચક શું દર્શાવે છે?

આ સૂચક MT4 ટર્મિનલ સહિત કોઈપણ ટ્રેડિંગ પ્રોગ્રામમાં ઉપલબ્ધ છે અને તેને ઈન્સર્ટ મેનૂ દ્વારા ચાર્ટ સ્ક્રીનમાં ઉમેરી શકાય છે. તે મુખ્ય ચાર્ટ હેઠળ સિગ્નલ લાઇન તરીકે સ્ક્રીન પર દેખાય છે.

ATR ગણતરી ફોર્મ્યુલા

સાચી શ્રેણી નીચેના મૂલ્યોમાં સૌથી મોટી છે:

- પાછલા બંધ ભાવ અને વર્તમાન ઊંચા ભાવ વચ્ચેનો તફાવત;

- વાસ્તવિક મહત્તમ અને લઘુત્તમ વચ્ચેનો તફાવત;

- પાછલા બંધ ભાવ અને વર્તમાન નીચા વચ્ચેનો તફાવત.

સાચી શ્રેણી = મહત્તમ(ઉચ્ચ[1]-નીચી[1]; ઉચ્ચ[1] – બંધ[2]; બંધ[2]-નીચી[1]) સરેરાશ સાચી શ્રેણીને સાચી શ્રેણીની મૂવિંગ એવરેજ ગણવામાં આવે છે: એવરેજ ટ્રુ શ્રેણી = SMA (TR,N). સેટિંગ્સ માટે, આ કિસ્સામાં ફક્ત 14 ની બરાબર સરેરાશ અવધિ ઉપલબ્ધ છે.

ATR ગણતરી

તેથી, મીણબત્તીઓના સરળ ઉદાહરણોના આધારે ATR કેવી રીતે ગણવામાં આવે છે. કોઈપણ વેપારીએ યોગ્ય પગલાં લેવા માટે તેના સૂચકાંકો કેવી રીતે બનાવવામાં આવે છે તે સમજવાની જરૂર છે. ATR એવરેજ ટ્રુ રેન્જ માટે વપરાય છે, જેનો અર્થ એ છે કે ATR એ માપે છે કે સરેરાશ કેટલી કિંમત વધે છે. સૂચક તેની ગણતરીઓ માટે શું વાપરે છે તેના થોડા ઉદાહરણો નીચે તમે જોઈ શકો છો. જેમ જેમ તે ઉપર જાય છે તેમ, તે છેલ્લા બંધ અને મીણબત્તીના વર્તમાન ઊંચા (ડાબે) વચ્ચેનું અંતર સેટ કરે છે. ઘટાડા દરમિયાન, ATR ભૂતકાળની નજીક અને નજીકની (મધ્યમ) મીણબત્તીને જુએ છે. અગાઉના બંધ અને વર્તમાન નીચા વચ્ચેના લઘુત્તમ અંતર પર, સૂચક મીણબત્તીની સંપૂર્ણ શ્રેણીને જોશે અને ઉચ્ચ અને નીચું (જમણે) લેશે.

ઓપરેશનનો સિદ્ધાંત

ATR તમને સરેરાશનો ઉપયોગ કરીને અને અસ્થિરતાને ઓળખીને વલણમાં ફેરફારની આગાહી કરવાની મંજૂરી આપે છે. જો ATR મૂલ્ય વધે છે, તો ત્યાં ઉચ્ચ અસ્થિરતા અને વલણમાં ફેરફારની ઉચ્ચ સંભાવના છે. તેવી જ રીતે, નીચા ATR એ નીચી કિંમતની અસ્થિરતાને દર્શાવે છે. અનિવાર્યપણે, તે સુરક્ષા શ્રેણીના મૂળભૂત ખ્યાલને અનુસરે છે (કિંમત ઊંચી – કિંમત ઓછી); જો શ્રેણી ઊંચી હોય, તો અસ્થિરતા ઊંચી હોય છે અને ઊલટું. ATR સૂચક દિશાહીન છે. તે તેની ચોક્કસ દિશા કરતાં વલણ પરિવર્તનની આગાહી સાથે વધુ કરવાનું છે. તે ક્યારેય દિશા નિર્દિષ્ટ કરતું નથી, જેમ કે બુલિશ રિવર્સલ થશે કે નહીં. બ્રેકઆઉટ્સ શોધવા, એન્ટ્રી સિગ્નલ શોધવા, સ્ટોપ લોસ મૂકવા માટે સૂચક તરીકે ATR વધુ ઉપયોગી છે. વધુમાં, તેનો ઉપયોગ હંમેશા અન્ય સૂચકાંકો સાથે સંયોજનમાં થાય છે,

વલણ રેખાઓ .

પદમાંથી બહાર નીકળવા માટે ATR નો ઉપયોગ કરવો

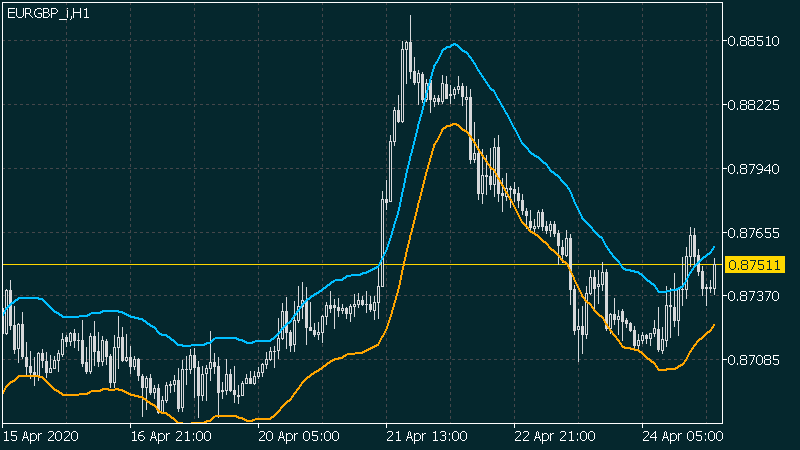

ATR નો ઉપયોગ ઘણીવાર અનુકૂલનશીલ સ્ટોપ લોસ તેમજ ફ્લોટિંગ અને ફિક્સ્ડ સેટ કરવા માટે થાય છે. ટ્રેડિંગ માટે, વોલેટિલિટી પર આધારિત સ્ટોપ લોસ સેટ કરવાનો વિચાર વારંવાર ઉપયોગમાં લેવાય છે. જરૂરી સ્ટોપ ઓર્ડર કદની ગણતરી કરવા માટે, ઇન્ડેક્સ મૂલ્યને કેટલાક સ્થિરાંકો દ્વારા ગુણાકાર કરવામાં આવે છે, જે ભાવિ વેપારની સૈદ્ધાંતિક અવધિથી બદલાય છે. ઉદાહરણ તરીકે, કલાકદીઠ ચાર્ટ માટે સતત 2-4નો વિચાર કરો. ચાલો કહીએ કે, કલાકદીઠ ચાર્ટ પર ATR = 0.0062 સાથે EURUSD પર ટ્રાન્ઝેક્શનના કિસ્સામાં, તમારે 6.2 ને સતત વડે ગુણાકાર કરવાની જરૂર છે, ચાલો 3 કહીએ, અને સ્ટોપ 18-19 પોઈન્ટ હશે.

ફિલ્ટર તરીકે ATR નો ઉપયોગ કરવો

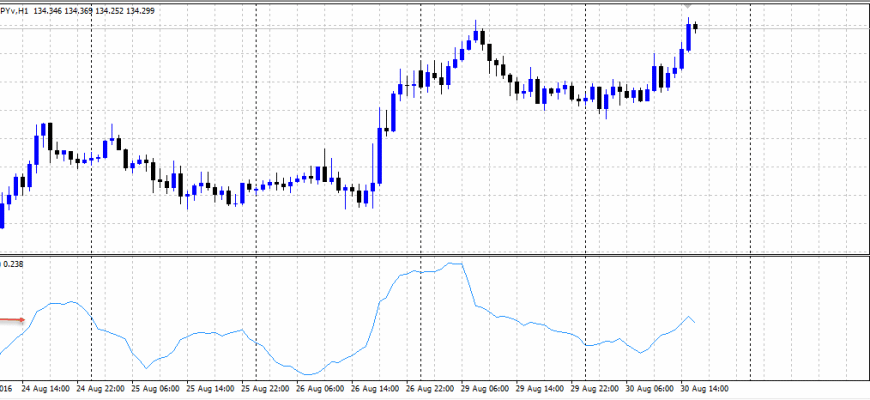

ATR નો ઉપયોગ ટ્રેન્ડ ફિલ્ટર તરીકે પણ થાય છે. આ ATR ચાર્ટ પર મધ્ય રેખા દોરીને કરવામાં આવે છે. જ્યારે આ લાઇન તૂટી જાય છે, ત્યારે સૌથી નોંધપાત્ર કિંમતની ચાલ થાય છે. સૂચક નકારાત્મક હોઈ શકતો નથી અને ન હોવો જોઈએ, અને તેની કોઈ વ્યાખ્યાયિત મધ્ય રેખા હોવી જોઈએ નહીં. તે દરેક ચોક્કસ કિસ્સામાં આંખ દ્વારા પસંદ કરવામાં આવે છે. લાંબા ગાળાની મૂવિંગ એવરેજ મૂકવી શ્રેષ્ઠ છે

મધ્ય રેખા તરીકે ATR ચાર્ટ પર. ATR તેની મૂવિંગ એવરેજથી નીચે હોવા છતાં, વધઘટ નજીવી છે અને બજાર શાંત છે. જ્યારે ATR મૂવિંગ એવરેજથી ઉપર જાય છે, ત્યારે એક ટ્રેન્ડ શરૂ થાય છે. ઉપરાંત, નિષ્ણાતો વિવિધ સમયમર્યાદા પર સૂચકનો ઉપયોગ કરવાની સલાહ આપે છે, ઉદાહરણ તરીકે, H1 અને D1 પર. જો તેમની દિશાઓ એકરુપ હોય અને ઓછી સમયમર્યાદામાં સૂચક મધ્ય રેખાને ઓળંગી જાય, તો બજારે ઉછાળો માર્યો છે. ફરીથી, તમારે દરેક બજાર અને દરેક સમયમર્યાદા માટે ATR અને મધ્ય રેખાને અલગથી સમાયોજિત કરવાની જરૂર છે.

એન્વલપ્સની નીચે હોય, વોલેટિલિટી ઓછી છે અને ચેનલ તૂટ્યા પછી મજબૂત વોલેટિલિટી અપેક્ષિત છે.

ATR+DATR

બજારની સામાન્ય દિશા અને સમયમર્યાદાની ઉચ્ચ સ્થિતિને પણ સમજવી જરૂરી છે. મોટાભાગના નિષ્ણાતો નીચી સમયમર્યાદા પર વેપાર કરે છે અને અલગ-અલગ સમયમર્યાદાનું વિશ્લેષણ કર્યા પછી ઉચ્ચ સમયમર્યાદામાં તેઓએ શું જોયું છે તે ધ્યાનમાં લેતા નથી. DATR એ દૈનિક સરેરાશ સાચી શ્રેણી સૂચક છે. આ કિસ્સામાં, અસ્થિરતા ફક્ત દૈનિક સમયમર્યાદા પર માપવામાં આવે છે. ઉદાહરણ તરીકે, DATR બધી રીતે નીચે જઈ શકે છે, જ્યારે નીચલી સમય ફ્રેમ ATR મોજામાં આગળ વધશે. જો કે, ATR વોલેટિલિટીમાં નીચા સમયની તમામ સ્પાઇક્સ ખૂબ જ અલ્પજીવી હોઇ શકે છે. આ દર્શાવે છે કે નીચા સમયની ફ્રેમ પર શું થઈ શકે છે તે સમજવા માટે એકંદર ઉચ્ચ સમય ફ્રેમ પરિસ્થિતિને સમજવી મહત્વપૂર્ણ છે.

ATR સૂચકના ફાયદા અને ગેરફાયદા

ગુણ:

- વિવિધ સમયમર્યાદા પર કામ કરવા માટે યોગ્ય – ટૂંકા ગાળાના ઇન્ટ્રાડે ટ્રેડિંગ માટે અને લાંબા ગાળાના ચાર્ટ પર રોકાણ કરવા માટે.

- લોકપ્રિય ટ્રેડિંગ પ્લેટફોર્મ પર મૂળભૂત રીતે ઉપલબ્ધ છે;

- સંવેદનશીલતા સેટ કરવા માટે ચલ અવધિ છે;

- ATR તમને સોદાની નફાની સંભાવનાને સમજવામાં પણ મદદ કરશે;

- સામાન્ય રીતે વેપારીઓ સ્ટોપ લોસ સ્તર નક્કી કરવા માટે ATR મૂલ્ય જુએ છે, પરંતુ તેનો ઉપયોગ કરવાની અન્ય રીતો છે.

ગેરફાયદા:

- સૂચક એ સ્વ-પર્યાપ્ત સાધન નથી, તે ટ્રેડિંગ સિગ્નલ પ્રદાન કરતું નથી. તેથી, તમારે ટ્રેડિંગ નિર્ણયો લેવાની અન્ય પદ્ધતિઓ સાથે સંયોજનમાં ATR નો ઉપયોગ કરવાની જરૂર છે.

છેલ્લે, આ સૂચક વધતી જતી અસ્થિરતાને વ્યક્ત કરે છે. સંભવિત સોદા શોધવા માટે વેપારીઓને અસ્થિર શેરોની જરૂર છે. ATR સંકેત આપી શકે છે કે શું અસ્થિરતા હાજર છે અને સંભવિતપણે વલણ રચવા માટે પૂરતી મજબૂત છે. બજારની બદલાતી પરિસ્થિતિઓને અનુકૂલન કરવાની વાત આવે ત્યારે ATRને સારો ઉકેલ કહી શકાય. જો કે, એકવાર વોલેટિલિટીમાં નોંધપાત્ર ફેરફાર થયા પછી બજારના વળાંકની આગાહી કરવા માટે તે શ્રેષ્ઠ સૂચક પણ હોઈ શકે છે. મોટા ભાગના વેપારીઓ અસંગત પરિણામો અનુભવે છે, જે ઘણી વખત અણગમતા વેપાર અભિગમનું પરિણામ છે. ઉચ્ચ સમયમર્યાદાના અસ્થિર વર્તન અને અપટ્રેન્ડ અને ડાઉનટ્રેન્ડ વચ્ચેના તફાવત સાથે, ATR બહુમુખી ટ્રેડિંગ ટૂલ બનાવે છે.