Hvernig á að nota ATR vísirinn, hvernig meðaltal sanna bilsins lítur út á töflunni, stillingu, viðskiptaaðferðum byggðar á ATR vísinum, hvenær á að nota það og á hvaða tækjum, og öfugt, hvenær ekki. ATR (meðaltal sanna svið) vísir vísar til

tæknilegrar greiningarvísis sem reiknar út markaðs- eða verðsveiflur. Þetta hjálpar til við að greina

sveiflur í tengslum við breytingar á virði hvers konar verðbréfa og velja síðan besta tíma til að eiga viðskipti. ATR er talinn vera mjög vinsæll viðskiptavísir, en það er algengt að sjá kaupmenn túlka eða nota ATR rangt.

Hver er vísirinn og hvað sýnir vísirinn á ATR töflunni

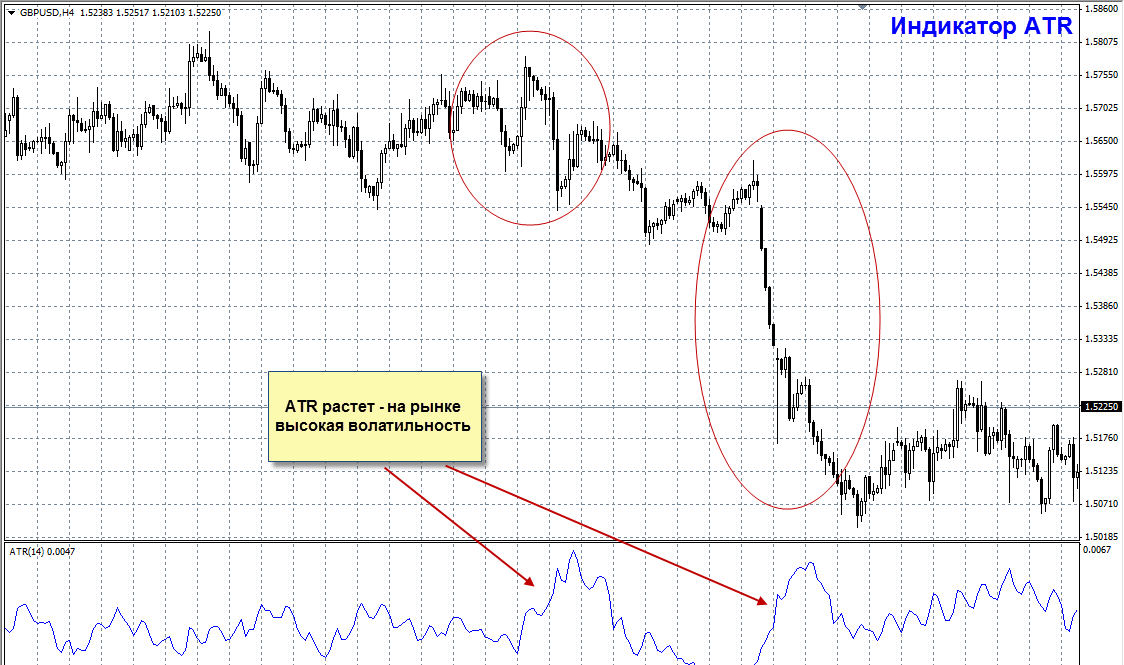

ATR er tæknilegur vísir sem mælir sveiflur á verði eignar. Þar sem ATR er sveifluvísir sýnir það hversu mikið gildið sveiflast að meðaltali yfir ákveðinn tímaramma. Meðal sanna bilið nær háu gildi þegar verðsveiflur eru miklar og hraðar. Lágmarksgildi vísisins eru dæmigerð fyrir langvarandi hliðarhreyfingar sem eiga sér stað í efri hluta markaðarins og við samþjöppun.

- Því hærra sem vísitalan er, því fyrirsjáanlegri verður þróunin.

- Því minna sem gildið er, því veikari er þróunarhreyfingin.

Mikilvægt! Vísirinn sýnir ekki vísbendingar um verðþróun, heldur einfaldlega hversu miklar verðsveiflur eru.

ATR gildi eru að mestu reiknuð fyrir 14 daga tímabil. Sérfræðingar nota það til að mæla sveiflur í hvaða tíma sem er, allt frá tímaramma innan dags til hærri tímaramma. Hátt ATR gildi gefur til kynna aukið flökt en lágt ATR gildi gefur til kynna lágmarks flökt. https://articles.opexflow.com/trading-training/time-frame.htm

Dæmi um útreikning á ATP vísir

ATR sem tæki til að mæla sveiflur hlutabréfa, gjaldeyris og hrávöru er einnig hægt að nota í dulritunarviðskiptum. Það hentar vel í dulritunarumhverfið vegna mikillar sveiflur sem rekja má til veldishækkunar og lækkunar á verði dulritunargjaldmiðils. Aðferðin getur reiknað verðhreyfinguna fyrir ákveðið tímabil. Hins vegar gefur ATR ekki beint til kynna stefnu dulritunarstefnunnar. Þess í stað gefur það merki um stefnubreytingu. Því hærra sem ATR gildið er, því meiri líkur eru á breytingu á þróun Bitcoin/annars dulritunargjaldmiðils og því lægra sem gildið er, því veikari er sveiflukennd hreyfing.

Hvað sýnir ATR vísirinn?

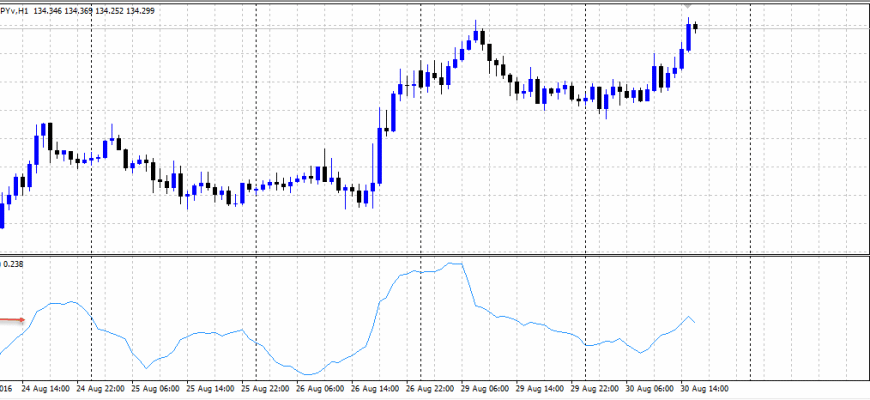

Þessi vísir er fáanlegur í hvaða viðskiptaforriti sem er, þar á meðal MT4 flugstöðina, og hægt er að bæta honum við kortaskjáinn í gegnum Insert valmyndina. Það birtist á skjánum sem merkjalína undir aðaltöflunni.

ATR útreikningsformúla

True Range er stærst af eftirfarandi gildum:

- munurinn á síðasta lokaverði og núverandi hámarki;

- munurinn á raunverulegu hámarki og lágmarki;

- munurinn á síðasta lokaverði og núverandi lægsta verði.

True Range = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1]) Meðaltal True Range er talið hreyfanlegt meðaltal af sanna bilinu: Meðaltal True Svið = SMA (TR,N). Hvað varðar stillingarnar, í þessu tilfelli er aðeins meðaltalstímabilið sem jafngildir 14 tiltækt.

ATR útreikningur

Svo, hvernig er ATR reiknað út frá einföldum dæmum um kerti. Sérhver kaupmaður þarf að skilja hvernig vísbendingar hans eru búnar til til að grípa til réttar aðgerða. ATR stendur fyrir Average True Range, sem þýðir að ATR mælir hversu mikið verð hreyfist að meðaltali. Hér að neðan má sjá nokkur dæmi um það sem vísirinn notar við útreikninga sína. Þegar það færist upp, stillir það fjarlægðina milli síðustu lokunar og núverandi kertsins hátt (vinstri). Meðan á lækkuninni stendur lítur ATR á fortíðarlokið og nær (miðja) kertið. Við lágmarksfjarlægð milli fyrri loka og núverandi lágmarks mun vísirinn líta á allt svið kertsins og taka hátt og lágt (hægri).

Meginregla rekstrar

ATR gerir þér kleift að spá fyrir um stefnubreytingu með því að nota meðaltal og auðkenna sveiflur. Ef ATR gildið hækkar eru miklar sveiflur og miklar líkur á stefnubreytingu. Sömuleiðis vísar lágt ATR til minni verðsveiflna. Í meginatriðum fylgir það grundvallarhugmyndinni um öryggissvið (verð hátt – verð lágt); ef bilið er hátt er flöktið mikið og öfugt. ATR vísirinn er ekki stefnubundinn. Það hefur meira að gera með að spá fyrir um stefnubreytingu en nákvæmlega stefnu hennar. Það tilgreinir aldrei stefnu, svo sem hvort bullish viðsnúningur muni eiga sér stað eða ekki. ATR er gagnlegra sem vísir til að finna útbrot, greina inngöngumerki, setja stöðvunartap. Að auki er það alltaf notað ásamt öðrum vísbendingum,

stefnulínur .

Notkun ATR til að hætta í stöðu

ATR er oft notað til að stilla aðlagandi stöðvunartap, svo og fljótandi og fast. Fyrir viðskipti er hugmyndin um að setja stöðvunartap byggt á sveiflum oft notuð. Til að reikna út nauðsynlega stöðvunarstærð er vísitölugildið margfaldað með einhverjum fasta, sem er breytilegt frá fræðilegri lengd framtíðarviðskipta. Sem dæmi skaltu íhuga stöðugan 2-4 fyrir tímarit. Segjum að ef um er að ræða viðskipti á EURUSD með ATR = 0,0062 á klukkustundartöflunni þarftu að margfalda 6,2 með fasta, segjum 3, og stöðvunin verður 18-19 stig.

Að nota ATR sem síu

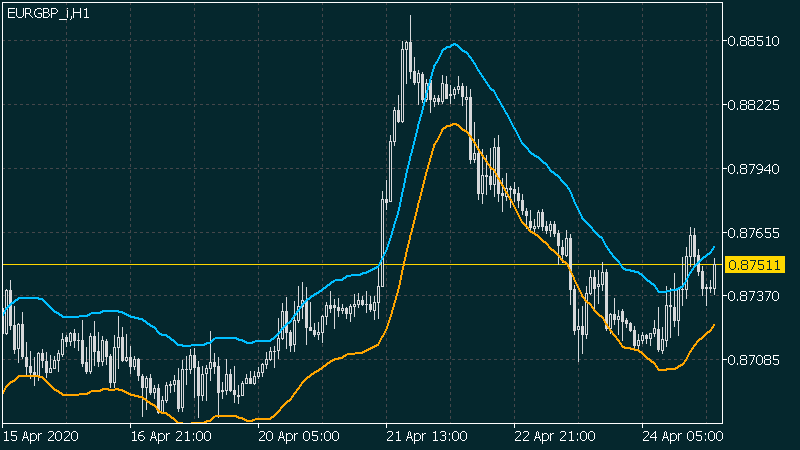

ATR er einnig notað sem þróunarsía. Þetta er gert með því að draga miðgildi á ATR töfluna. Þegar þessi lína er rofin eiga sér stað mikilvægustu verðbreytingarnar. Vísirinn getur ekki og ætti ekki að vera neikvæður, né ætti hann að hafa skilgreinda miðlínu. Það er valið með augum, í hverju sérstöku tilviki. Best er að setja hlaupandi meðaltal til langs tíma

á ATR töflunni sem miðlínu. Þrátt fyrir að ATR sé undir hlaupandi meðaltali eru sveiflurnar smávægilegar og markaðurinn rólegur. Þegar ATR fer yfir hlaupandi meðaltal byrjar stefna. Einnig ráðleggja sérfræðingar að nota vísirinn á mismunandi tímaramma, til dæmis á H1 og D1. Ef leiðbeiningar þeirra falla saman og á lægri tímaramma fór vísirinn yfir miðlínuna, þá hefur markaðurinn tekið stökk. Aftur þarftu að stilla ATR og miðgildislínuna sérstaklega fyrir hvern markað og fyrir hvern tímaramma.

umslögin, sveiflur eru litlar og búist er við miklum sveiflum eftir að sundið slitnar.

ATR+DATR

Það er líka nauðsynlegt að skilja almenna stefnu markaðarins og hærri stöðu tímaramma. Flestir sérfræðingar versla á lægri tímaramma og taka ekki tillit til þess sem þeir hafa tekið eftir á hærri tímaramma eftir að hafa greint mismunandi tímaramma. DATR er daglegt meðaltal sanna sviðsvísir. Í þessu tilviki er sveiflur eingöngu mæld á daglegum tímaramma. Til dæmis getur DATR farið alla leið niður, en neðri tímaramminn ATR mun hreyfast í bylgjum. Hins vegar geta allir lægri tímatopkarnir í ATR-sveiflum verið mjög skammvinnir. Þetta sýnir að skilningur á heildarástandinu á hærri tímaramma er mikilvægt til að skilja hvað getur gerst á lægri tímaramma.

Kostir og gallar ATR vísisins

Kostir:

- hentugur til að vinna á mismunandi tímaramma – fyrir skammtímaviðskipti innan dagsins og til að fjárfesta á langtímaritum.

- fáanlegt sjálfgefið á vinsælum viðskiptakerfum;

- hefur breytilegt tímabil til að stilla næmni;

- ATR mun einnig hjálpa þér að skilja hagnaðarmöguleika viðskipta;

- Venjulega skoða kaupmenn ATR gildið til að ákvarða stöðvunartapsstigið, en það eru aðrar leiðir til að nota það.

Gallar:

- vísirinn er ekki sjálfbært tæki, það gefur ekki viðskiptamerki. Þess vegna þarftu að nota ATR ásamt öðrum aðferðum til að taka viðskiptaákvarðanir.

Að lokum lýsir þessi vísir vaxandi sveiflu. Kaupmenn þurfa óstöðug hlutabréf til að finna hugsanleg viðskipti. ATR getur gefið til kynna hvort sveiflur séu til staðar og nógu sterkar til að hugsanlega mynda þróun. ATR má kalla góða lausn þegar kemur að aðlögun að breyttum markaðsaðstæðum. Hins vegar getur það einnig verið besta vísbendingin til að spá fyrir um markaðssnúning þegar það er veruleg breyting á sveiflum. Flestir kaupmenn upplifa ósamkvæmar niðurstöður, sem oft er afleiðing af ósveigjanlegri viðskiptaaðferð. Samhliða sveiflukenndri hegðun hærri tímaramma og muninn á uppstreymi og niðurstreymi, skapar ATR fjölhæft viðskiptatæki.