ATR اشارے کا استعمال کیسے کریں، چارٹ پر اوسط صحیح رینج کیسی نظر آتی ہے، ترتیب، ATR اشارے کی بنیاد پر تجارتی حکمت عملی، اسے کب اور کن آلات پر استعمال کرنا ہے، اور اس کے برعکس، کب نہیں۔ ATR (اوسط صحیح رینج) اشارے سے مراد

تکنیکی تجزیہ کے اشارے سے ہوتا ہے جو مارکیٹ یا قیمت کے اتار چڑھاؤ کا حساب لگاتا ہے۔ اس سے کسی بھی سیکیورٹی کی قدر میں تبدیلیوں سے وابستہ اتار چڑھاؤ کا تجزیہ کرنے

اور پھر تجارت کے لیے بہترین وقت کا انتخاب کرنے میں مدد ملتی ہے۔ ATR کو ایک بہت ہی مقبول تجارتی اشارے سمجھا جاتا ہے، لیکن یہ عام بات ہے کہ تاجر ATR کی غلط تشریح کرتے یا استعمال کرتے ہیں۔

اشارے کیا ہے اور اشارے ATR چارٹ پر کیا دکھاتا ہے۔

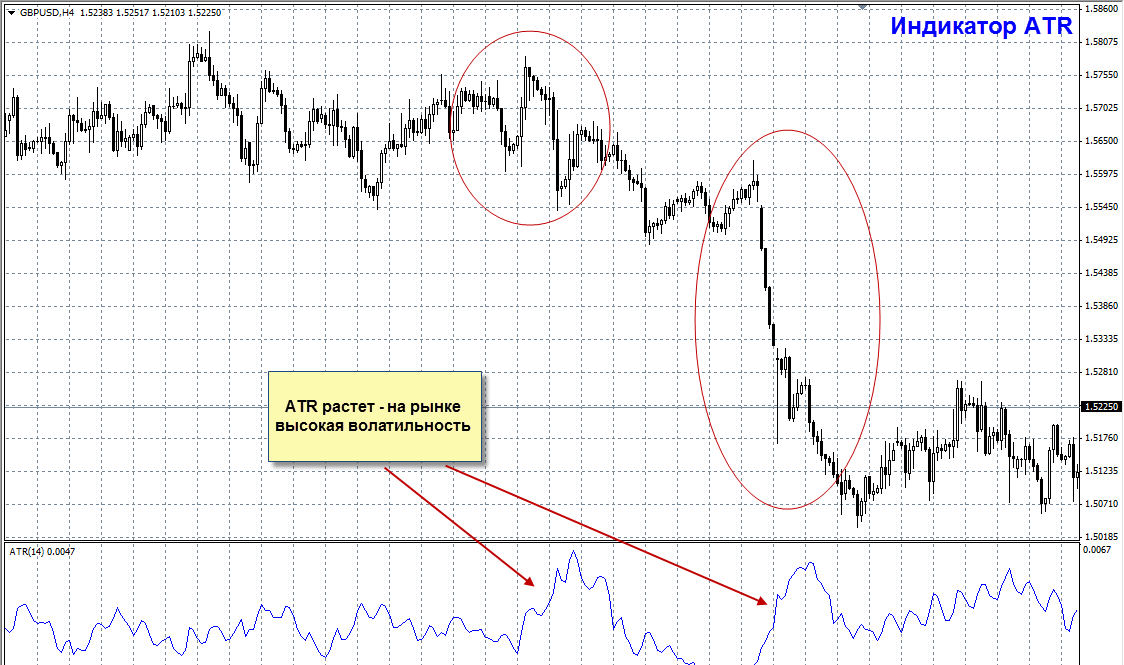

ATR ایک تکنیکی اشارے ہے جو کسی اثاثہ کی قیمت کے اتار چڑھاؤ کی پیمائش کرتا ہے۔ چونکہ ATR ایک اتار چڑھاؤ کا انڈیکیٹر ہے، اس لیے یہ ظاہر کرتا ہے کہ ایک مخصوص ٹائم فریم کے دوران قدر میں اوسطاً کتنا اتار چڑھاؤ آتا ہے۔ جب قیمت میں اتار چڑھاو بڑا اور تیز ہوتا ہے تو اوسط حقیقی رینج ایک اعلی قدر تک پہنچ جاتی ہے۔ اشارے کی کم از کم قدریں لمبے عرصے کی پس منظر کی نقل و حرکت کے وقفوں کے لیے مخصوص ہیں، جو مارکیٹ کے اوپری حصے میں اور کنسولیڈیشن کے دوران ہوتی ہیں۔

- اشارے کی قدر جتنی زیادہ ہوگی، رجحان کی تبدیلی کا اندازہ اتنا ہی زیادہ ہوگا۔

- قدر جتنی چھوٹی ہوگی، رجحان کی تحریک اتنی ہی کمزور ہوگی۔

اہم! اشارے قیمت کے رجحان کے اشارے نہیں دکھاتا، بلکہ صرف قیمت کے اتار چڑھاؤ کی ڈگری دکھاتا ہے۔

ATR قدریں زیادہ تر 14 دن کی مدت کے لیے شمار کی جاتی ہیں۔ تجزیہ کار اسے انٹرا ڈے ٹائم فریم سے لے کر زیادہ ٹائم فریم تک کسی بھی دورانیے کے لیے اتار چڑھاؤ کی پیمائش کے لیے استعمال کرتے ہیں۔ ایک اعلی ATR قدر بڑھتی ہوئی اتار چڑھاؤ کو ظاہر کرتی ہے، جبکہ ایک کم ATR قدر کم سے کم اتار چڑھاؤ کی نشاندہی کرتی ہے۔ https://articles.opexflow.com/trading-training/time-frame.htm

ATP اشارے کا حساب لگانے کی ایک مثال

اسٹاکس، فاریکس اور کموڈٹیز کے اتار چڑھاؤ کی پیمائش کرنے کے ایک ٹول کے طور پر اے ٹی آر کو کرپٹو ٹریڈنگ میں بھی استعمال کیا جا سکتا ہے۔ یہ کرپٹو کرنسی کی قیمتوں میں اضافے اور گرنے کی وجہ سے زیادہ اتار چڑھاؤ کی وجہ سے کرپٹو ماحول کے لیے موزوں ہے۔ یہ طریقہ ایک خاص مدت کے لیے قیمت کی نقل و حرکت کا حساب لگا سکتا ہے۔ تاہم، ATR براہ راست کرپٹو رجحان کی سمت کی نشاندہی نہیں کرتا ہے۔ اس کے بجائے، یہ رجحان کی تبدیلی کا اشارہ دیتا ہے۔ ATR قدر جتنی زیادہ ہوگی، Bitcoin/ دیگر cryptocurrency کے رجحان میں تبدیلی کا امکان اتنا ہی زیادہ ہوگا اور قدر جتنی کم ہوگی، اتار چڑھاؤ کی حرکت اتنی ہی کمزور ہوگی۔

اے ٹی آر انڈیکیٹر کیا دکھاتا ہے؟

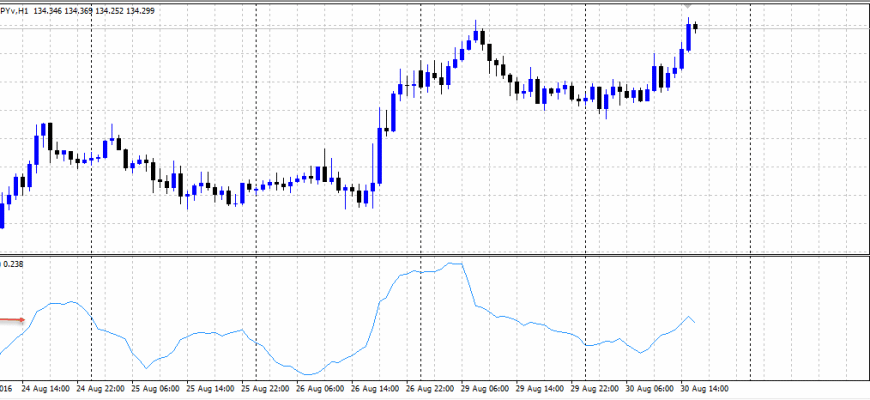

یہ انڈیکیٹر کسی بھی تجارتی پروگرام میں دستیاب ہے، بشمول MT4 ٹرمینل، اور اسے Insert مینو کے ذریعے چارٹ اسکرین میں شامل کیا جا سکتا ہے۔ یہ اسکرین پر مرکزی چارٹ کے نیچے سگنل لائن کے طور پر ظاہر ہوتا ہے۔

اے ٹی آر کیلکولیشن فارمولہ

حقیقی رینج درج ذیل اقدار میں سے سب سے بڑی ہے:

- ماضی کی بند قیمت اور موجودہ اعلی کے درمیان فرق؛

- اصل زیادہ سے زیادہ اور کم از کم کے درمیان فرق؛

- ماضی کی بند قیمت اور موجودہ کم کے درمیان فرق۔

حقیقی رینج = زیادہ سے زیادہ(High[1]-Low[1]؛ High[1] – Close[2]; Close[2]-Low[1]) Average True Range کو حقیقی رینج کا متحرک اوسط سمجھا جاتا ہے: Average True رینج = SMA (TR,N)۔ جہاں تک ترتیبات کا تعلق ہے، اس معاملے میں صرف 14 کے برابر اوسط مدت دستیاب ہے۔

اے ٹی آر کیلکولیشن

تو، موم بتیوں کی سادہ مثالوں کی بنیاد پر اے ٹی آر کا حساب کیسے لگایا جاتا ہے۔ کسی بھی تاجر کو یہ سمجھنے کی ضرورت ہے کہ صحیح کارروائی کرنے کے لیے اس کے اشارے کیسے بنائے جاتے ہیں۔ ATR کا مطلب ہے Average True Range، جس کا مطلب ہے کہ ATR پیمائش کرتا ہے کہ اوسطاً قیمت کتنی حرکت کرتی ہے۔ ذیل میں آپ کچھ مثالیں دیکھ سکتے ہیں کہ اشارے اپنے حساب کے لیے کیا استعمال کرتا ہے۔ جیسے جیسے یہ اوپر جاتا ہے، یہ آخری بند اور موم بتی کے موجودہ اونچے (بائیں) کے درمیان فاصلہ طے کرتا ہے۔ کمی کے دوران، اے ٹی آر ماضی قریب اور قریب (درمیانی) موم بتی کو دیکھتا ہے۔ پچھلے قریب اور موجودہ کم کے درمیان کم از کم فاصلے پر، اشارے موم بتی کی پوری رینج کو دیکھے گا اور ہائی اور لو (دائیں) لے گا۔

آپریشن کا اصول

ATR آپ کو اوسط اور شناخت کے اتار چڑھاؤ کا استعمال کرتے ہوئے رجحان کی تبدیلی کی پیش گوئی کرنے کی اجازت دیتا ہے۔ اگر ATR قدر بڑھ جاتی ہے، تو بہت زیادہ اتار چڑھاؤ ہوتا ہے اور رجحان میں تبدیلی کا بہت زیادہ امکان ہوتا ہے۔ اسی طرح، کم ATR سے مراد قیمت میں اتار چڑھاؤ ہے۔ بنیادی طور پر، یہ سیکورٹی رینج کے بنیادی تصور کی پیروی کرتا ہے (قیمت زیادہ – قیمت کم)؛ اگر حد زیادہ ہے تو اتار چڑھاؤ زیادہ ہے اور اس کے برعکس۔ ATR اشارے غیر دشاتمک ہے۔ اس کا صحیح سمت سے زیادہ رجحان کی تبدیلی کی پیشن گوئی کے ساتھ کرنا ہے۔ یہ کبھی بھی سمت متعین نہیں کرتا، جیسے کہ تیزی کا الٹ پلٹ آئے گا یا نہیں۔ اے ٹی آر بریک آؤٹ تلاش کرنے، انٹری سگنلز کا پتہ لگانے، سٹاپ لاسز رکھنے کے لیے اشارے کے طور پر زیادہ مفید ہے۔ اس کے علاوہ، یہ ہمیشہ دوسرے اشارے کے ساتھ استعمال کیا جاتا ہے،

ٹرینڈ لائنز

کسی پوزیشن سے باہر نکلنے کے لیے ATR کا استعمال کرنا

اے ٹی آر اکثر انکولی سٹاپ نقصان کے ساتھ ساتھ فلوٹنگ اور فکسڈ سیٹ کرنے کے لیے استعمال ہوتا ہے۔ ٹریڈنگ کے لیے، اتار چڑھاؤ کی بنیاد پر سٹاپ لاس سیٹ کرنے کا خیال اکثر استعمال کیا جاتا ہے۔ مطلوبہ اسٹاپ آرڈر سائز کا حساب لگانے کے لیے، انڈیکس کی قدر کو کچھ مستقل سے ضرب دیا جاتا ہے، جو مستقبل کی تجارت کی نظریاتی مدت سے مختلف ہوتی ہے۔ مثال کے طور پر، فی گھنٹہ چارٹ کے لیے مستقل 2-4 پر غور کریں۔ آئیے کہتے ہیں، EURUSD پر ATR = 0.0062 کے ساتھ فی گھنٹہ کے چارٹ پر لین دین کی صورت میں، آپ کو 6.2 کو مستقل سے ضرب دینا ہوگا، آئیے کہتے ہیں 3، اور اسٹاپ 18-19 پوائنٹس کا ہوگا۔

اے ٹی آر کو بطور فلٹر استعمال کرنا

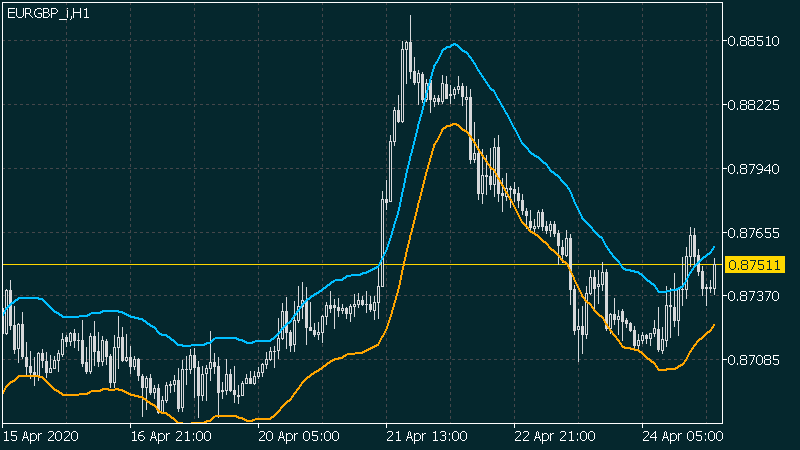

ATR کو ٹرینڈ فلٹر کے طور پر بھی استعمال کیا جاتا ہے۔ یہ اے ٹی آر چارٹ پر درمیانی لکیر کھینچ کر کیا جاتا ہے۔ جب یہ لائن ٹوٹ جاتی ہے تو قیمت کی سب سے اہم حرکتیں ہوتی ہیں۔ اشارے منفی نہیں ہو سکتا اور نہ ہی اس میں متعین درمیانی لکیر ہونی چاہیے۔ یہ ہر مخصوص معاملے میں آنکھ سے منتخب کیا جاتا ہے۔ طویل مدتی

حرکت پذیری اوسط رکھنا بہتر ہے۔درمیانی لائن کے طور پر ATR چارٹ پر۔ اگرچہ اے ٹی آر اپنی موونگ ایوریج سے نیچے ہے، لیکن اتار چڑھاؤ معمولی ہیں اور مارکیٹ پرسکون ہے۔ جب ATR چلتی اوسط سے اوپر جاتا ہے، تو ایک رجحان شروع ہوتا ہے۔ نیز، ماہرین مختلف ٹائم فریم پر اشارے استعمال کرنے کا مشورہ دیتے ہیں، مثال کے طور پر، H1 اور D1 پر۔ اگر ان کی سمتیں مطابقت رکھتی ہیں، اور کم وقت کے فریم پر اشارے نے درمیانی لکیر کو عبور کیا، تو مارکیٹ نے ایک چھلانگ لگائی ہے۔ ایک بار پھر، آپ کو ہر مارکیٹ اور ہر ٹائم فریم کے لیے ATR اور میڈین لائن کو الگ الگ ایڈجسٹ کرنے کی ضرورت ہے۔

لفافے سے نیچے ہوتا ہے، اتار چڑھاؤ کم ہے، اور چینل ٹوٹنے کے بعد مضبوط اتار چڑھاؤ متوقع ہے۔ [caption id="attachment_13575" align="aligncenter" width="800"]

ATR+DATR

مارکیٹ کی عمومی سمت اور ٹائم فریم کی اعلیٰ حیثیت کو سمجھنا بھی ضروری ہے۔ زیادہ تر ماہرین کم ٹائم فریموں پر تجارت کرتے ہیں اور مختلف ٹائم فریموں کا تجزیہ کرنے کے بعد اعلیٰ ٹائم فریموں پر جو کچھ انہوں نے محسوس کیا ہے اس پر غور نہیں کرتے۔ ڈی اے ٹی آر یومیہ اوسط صحیح رینج انڈیکیٹر ہے۔ اس صورت میں، اتار چڑھاؤ کو خصوصی طور پر روزانہ کے ٹائم فریم پر ماپا جاتا ہے۔ مثال کے طور پر، ڈی اے ٹی آر پوری طرح نیچے جا سکتا ہے، جبکہ نچلا ٹائم فریم اے ٹی آر لہروں میں حرکت کرے گا۔ تاہم، ATR اتار چڑھاؤ میں تمام نچلے وقت کے اضافے بہت قلیل مدتی ہو سکتے ہیں۔ اس سے ظاہر ہوتا ہے کہ نچلے ٹائم فریموں پر کیا ہو سکتا ہے اس کو سمجھنے کے لیے مجموعی طور پر اعلیٰ ٹائم فریم کی صورتحال کو سمجھنا بہت ضروری ہے۔

ATR اشارے کے فائدے اور نقصانات

فوائد:

- مختلف ٹائم فریموں پر کام کرنے کے لیے موزوں – مختصر مدت کے انٹرا ڈے ٹریڈنگ کے لیے اور طویل مدتی چارٹس پر سرمایہ کاری کے لیے۔

- مقبول تجارتی پلیٹ فارمز پر بطور ڈیفالٹ دستیاب؛

- حساسیت قائم کرنے کے لیے ایک متغیر مدت ہے؛

- ATR تجارت کے منافع کی صلاحیت کو سمجھنے میں بھی مدد کرے گا۔

- عام طور پر تاجر سٹاپ نقصان کی سطح کا تعین کرنے کے لیے ATR قدر کو دیکھتے ہیں، لیکن اسے استعمال کرنے کے دوسرے طریقے بھی ہیں۔

مائنس:

- اشارے ایک خود مختار ٹول نہیں ہے، یہ تجارتی سگنل فراہم نہیں کرتا ہے۔ لہذا، آپ کو تجارتی فیصلے کرنے کے دوسرے طریقوں کے ساتھ مل کر ATR استعمال کرنے کی ضرورت ہے۔

آخر میں، یہ اشارے بڑھتے ہوئے اتار چڑھاؤ کو ظاہر کرتا ہے۔ تاجروں کو ممکنہ تجارت تلاش کرنے کے لیے غیر مستحکم اسٹاک کی ضرورت ہوتی ہے۔ ATR اشارہ کر سکتا ہے کہ آیا اتار چڑھاؤ موجود ہے اور ممکنہ طور پر رجحان بنانے کے لیے کافی مضبوط ہے۔ ATR کو ایک اچھا حل کہا جا سکتا ہے جب بات مارکیٹ کے بدلتے ہوئے حالات کے مطابق ہونے کی ہو۔ تاہم، اتار چڑھاؤ میں نمایاں تبدیلی آنے کے بعد یہ مارکیٹ کے موڑ کی پیشین گوئی کے لیے بہترین اشارے بھی ہو سکتا ہے۔ زیادہ تر تاجروں کو متضاد نتائج کا سامنا کرنا پڑتا ہے، جو اکثر غیر لچکدار تجارتی نقطہ نظر کا نتیجہ ہوتا ہے۔ اعلی ٹائم فریموں کے اتار چڑھاؤ والے رویے اور اپ ٹرینڈز اور ڈاون ٹرینڈز کے درمیان فرق کے ساتھ، ATR ایک ورسٹائل ٹریڈنگ ٹول بناتا ہے۔