Hvordan bruke ATR-indikatoren, hvordan den gjennomsnittlige sanne rekkevidden ser ut på diagrammet, innstillingen, handelsstrategier basert på ATR-indikatoren, når den skal brukes og på hvilke instrumenter, og omvendt, når ikke. ATR (Average true range)-indikator refererer til en

teknisk analyseindikator som beregner markeds- eller prisvolatilitet. Dette hjelper til med å analysere

volatiliteten knyttet til endringer i verdien av ethvert verdipapir og deretter velge det beste tidspunktet å handle. ATR anses å være en veldig populær handelsindikator, men det er vanlig å se tradere tolke eller bruke ATR feil.

Hva er indikatoren og hva viser indikatoren på ATR-diagrammet

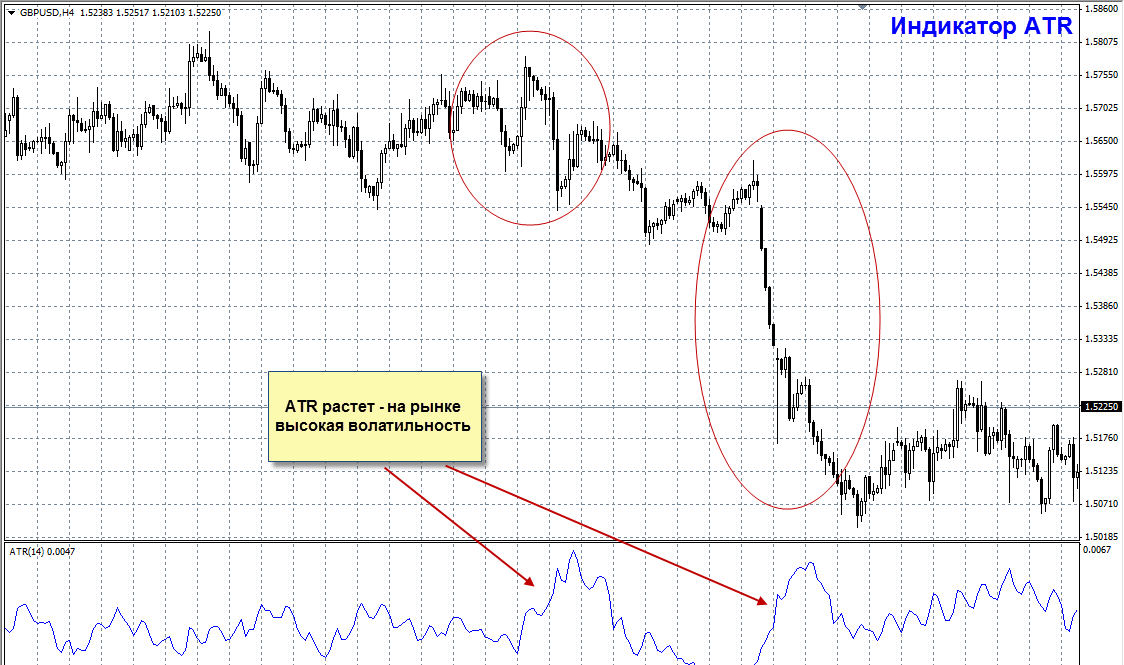

ATR er en teknisk indikator som måler volatiliteten til en eiendelspris. Siden ATR er en volatilitetsindikator, viser den hvor mye verdien svinger i gjennomsnitt over en bestemt tidsramme. Det gjennomsnittlige sanne området når en høy verdi når prissvingningene er store og raske. Minimumsverdiene til indikatoren er typiske for perioder med lateral bevegelse av lang varighet, som forekommer i den øvre delen av markedet og under konsolidering.

- Jo høyere indikatorverdien er, desto mer forutsigbar er trendendringen.

- Jo mindre verdi, jo svakere er trendbevegelsen.

Viktig! Indikatoren viser ikke pristrender, men bare graden av prisvolatilitet.

ATR-verdier beregnes stort sett for 14 dagers perioder. Analytikere bruker den til å måle volatilitet for en hvilken som helst varighet, fra intradag-tidsrammer til høyere tidsrammer. En høy ATR-verdi innebærer økt volatilitet, mens en lav ATR-verdi indikerer minimal volatilitet. https://articles.opexflow.com/trading-training/time-frame.htm

Et eksempel på beregning av ATP-indikatoren

ATR som et verktøy for å måle volatiliteten til aksjer, valuta og råvarer kan også brukes i kryptohandel. Det er godt egnet til kryptomiljøet på grunn av høy volatilitet som skyldes den eksponentielle eskaleringen og fallet i kryptovalutapriser. Metoden kan beregne prisbevegelsen for en viss periode. ATR indikerer imidlertid ikke direkte retningen til kryptotrenden. I stedet gir det et signal om en trendendring. Jo høyere ATR-verdien er, jo høyere er sannsynligheten for en endring i trenden til Bitcoin / annen kryptovaluta og jo lavere verdi, jo svakere er den svingende bevegelsen.

Hva viser ATR-indikatoren?

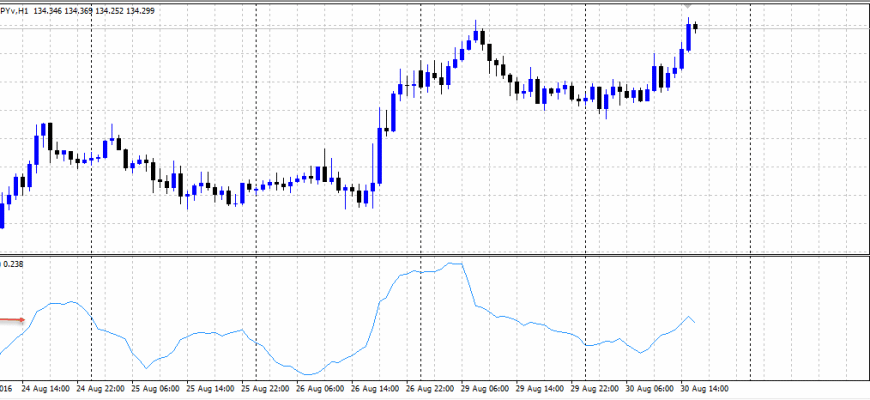

Denne indikatoren er tilgjengelig i ethvert handelsprogram, inkludert MT4-terminalen, og kan legges til diagramskjermen via Sett inn-menyen. Den vises på skjermen som en signallinje under hovedkartet.

ATR-beregningsformel

True Range er den største av følgende verdier:

- forskjellen mellom siste sluttkurs og nåværende høye;

- forskjellen mellom det faktiske maksimum og minimum;

- forskjellen mellom siste sluttkurs og nåværende laveste pris.

Sant område = Maks(Høy[1]-Lav[1]; Høy[1] – Lukk[2]; Lukk[2]-Lav[1]) Gjennomsnittlig Sant område regnes som et glidende gjennomsnitt av det sanne området: Gjennomsnittlig Sant Område = SMA (TR,N). Når det gjelder innstillingene, i dette tilfellet er bare gjennomsnittsperioden lik 14 tilgjengelig.

ATR-beregning

Så hvordan beregnes ATR basert på enkle eksempler på stearinlys. Enhver handelsmann må forstå hvordan indikatorene hans er opprettet for å kunne ta de riktige handlingene. ATR står for Average True Range, som betyr at ATR måler hvor mye prisen beveger seg i gjennomsnitt. Nedenfor kan du se noen eksempler på hva indikatoren bruker for sine beregninger. Når den beveger seg opp, setter den avstanden mellom siste lukking og stearinlysets strømhøyde (venstre). Under nedgangen ser ATR på det siste nære og det nære (midtste) stearinlyset. Ved minimumsavstanden mellom forrige nærme og nåværende lav, vil indikatoren se på hele spekteret av stearinlyset og ta høyt og lavt (høyre).

Prinsipp for operasjon

ATR lar deg forutsi en trendendring ved å bruke et gjennomsnitt og identifiserende volatilitet. Hvis ATR-verdien stiger, er det høy volatilitet og stor sannsynlighet for en trendendring. På samme måte refererer en lav ATR til lavere prisvolatilitet. I hovedsak følger det det grunnleggende konseptet for et sikkerhetsområde (pris høy – pris lav); hvis rekkevidden er høy, er volatiliteten høy og omvendt. ATR-indikatoren er ikke-retningsbestemt. Det har mer å gjøre med å forutsi en trendendring enn med den nøyaktige retningen. Den spesifiserer aldri retning, for eksempel om en bullish reversering vil skje eller ikke. ATR er mer nyttig som en indikator for å finne utbrudd, oppdage inngangssignaler, plassere stopptap. I tillegg brukes den alltid i kombinasjon med andre indikatorer,

trendlinjer .

Bruke ATR for å gå ut av en posisjon

ATR brukes ofte til å sette et adaptivt stop loss, samt flytende og fast. For handel brukes ofte ideen om å sette et stop loss basert på volatilitet. For å beregne den nødvendige stoppordrestørrelsen, multipliseres indeksverdien med en konstant, som varierer fra den teoretiske varigheten av den fremtidige handelen. Som et eksempel kan du vurdere konstanten 2-4 for timediagrammer. La oss si at i tilfelle av en transaksjon på EURUSD med ATR = 0,0062 på timediagrammet, må du multiplisere 6,2 med en konstant, la oss si 3, og stoppet vil være 18-19 poeng.

Bruker ATR som filter

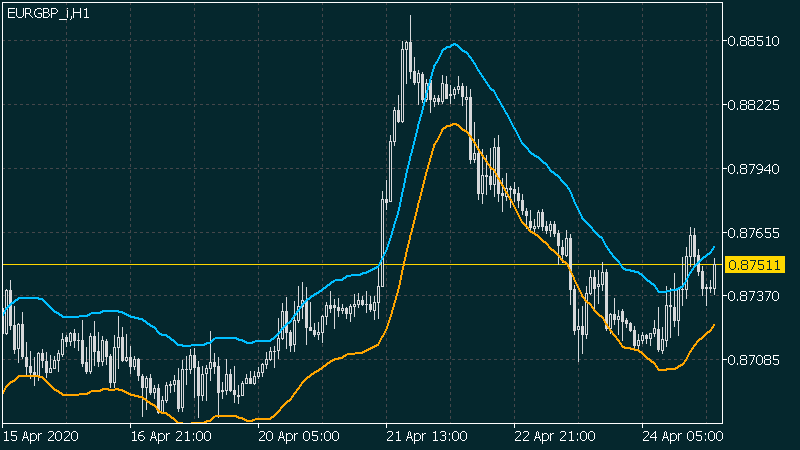

ATR brukes også som et trendfilter. Dette gjøres ved å tegne en medianlinje på ATR-diagrammet. Når denne linjen brytes, skjer de viktigste prisbevegelsene. Indikatoren kan og skal ikke være negativ, og den skal heller ikke ha en definert midtlinje. Det velges med øyet, i hvert enkelt tilfelle. Det er best å plassere et langsiktig

glidende gjennomsnittpå ATR-diagrammet som midtlinje. Selv om ATR er under sitt glidende gjennomsnitt, er svingningene små og markedet er rolig. Når ATR krysser over det glidende gjennomsnittet, begynner en trend. Eksperter anbefaler også å bruke indikatoren på forskjellige tidsrammer, for eksempel på H1 og D1. Hvis retningene deres faller sammen, og på en lavere tidsramme krysset indikatoren midtlinjen, så har markedet gjort et hopp. Igjen, du må justere ATR og medianlinjen separat for hvert marked og for hver tidsramme.

konvoluttene, volatiliteten er lav, og sterk volatilitet forventes etter at kanalen brytes opp.

ATR+DATR

Det er også nødvendig å forstå den generelle retningen til markedet og den høyere statusen til tidsrammen. De fleste spesialister handler på lavere tidsrammer og tar ikke hensyn til hva de har lagt merke til på høyere tidsrammer etter å ha analysert forskjellige tidsrammer. DATR er en daglig gjennomsnittlig indikator for sann rekkevidde. I dette tilfellet måles volatiliteten utelukkende på den daglige tidsrammen. For eksempel kan DATR gå helt ned, mens den nedre tidsrammen ATR vil bevege seg i bølger. Imidlertid kan alle de lavere tidstoppene i ATR-volatilitet være svært kortvarige. Dette viser at det å forstå den generelle situasjonen med høyere tidsramme er avgjørende for å forstå hva som kan skje på de lavere tidsrammene.

Fordeler og ulemper med ATR-indikatoren

Fordeler:

- egnet for å jobbe med ulike tidsrammer – for kortsiktig intradagshandel og for å investere på langsiktige diagrammer.

- tilgjengelig som standard på populære handelsplattformer;

- har en variabel periode for innstilling av følsomheten;

- ATR vil også hjelpe deg å forstå profittpotensialet til handler;

- Vanligvis ser tradere på ATR-verdien for å bestemme stop loss-nivået, men det er andre måter å bruke det på.

Minuser:

- Indikatoren er ikke et selvforsynt verktøy, den gir ikke handelssignaler. Derfor må du bruke ATR i kombinasjon med andre metoder for å ta handelsbeslutninger.

Til slutt uttrykker denne indikatoren den økende volatiliteten. Traders trenger volatile aksjer for å finne potensielle handler. ATR kan signalisere om volatiliteten er tilstede og sterk nok til å potensielt danne en trend. ATR kan kalles en god løsning når det gjelder å tilpasse seg endrede markedsforhold. Det kan imidlertid også være den beste indikatoren for å forutsi markedsvendinger når det er en betydelig endring i volatiliteten. De fleste tradere opplever inkonsekvente resultater, som ofte er et resultat av en lite fleksibel handelstilnærming. Sammen med den flyktige oppførselen til høyere tidsrammer og forskjellen mellom opptrend og nedtrend, skaper ATR et allsidig handelsverktøy.