Hogyan kell használni az ATR indikátort, hogyan néz ki az átlagos valós tartomány a grafikonon, beállítás, kereskedési stratégiák az ATR indikátor alapján, mikor kell használni és milyen eszközökön, és fordítva, mikor nem. Az ATR (átlagos valódi tartomány) mutató egy technikai elemzési mutatóra utal, amely a

piaci vagy az árak volatilitását számítja ki. Ez segít elemezni az

értékpapírok értékének változásaihoz kapcsolódó volatilitást , majd kiválasztani a kereskedés legjobb időpontját. Az ATR-t nagyon népszerű kereskedési mutatónak tartják, de gyakran előfordul, hogy a kereskedők rosszul értelmezik vagy használják az ATR-t.

Mi a mutató és mit mutat az ATR diagramon

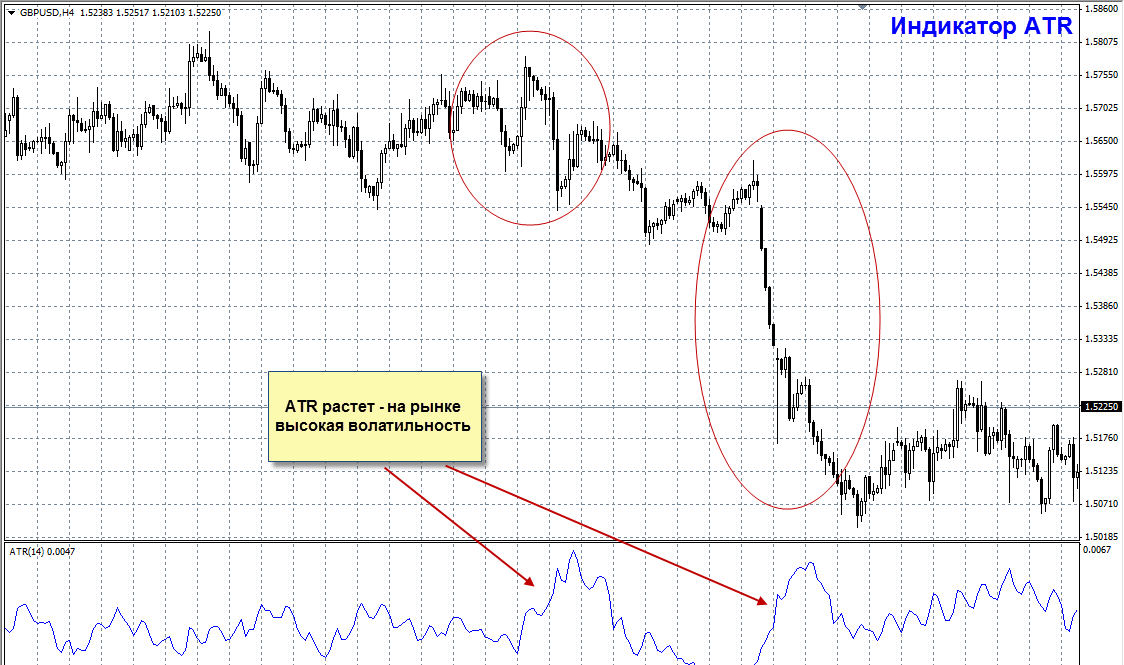

Az ATR egy technikai mutató, amely egy eszköz árának volatilitását méri. Mivel az ATR egy volatilitási mutató, megmutatja, hogy az érték átlagosan mennyit ingadozik egy adott időkeretben. Az átlagos valódi tartomány akkor ér el magas értéket, ha az áringadozások nagyok és gyorsak. A mutató minimális értékei a hosszú távú oldalirányú mozgás időszakaira jellemzőek, amelyek a piac felső részén és a konszolidáció során fordulnak elő.

- Minél magasabb az indikátor értéke, annál kiszámíthatóbb a trendváltozás.

- Minél kisebb az érték, annál gyengébb a trendmozgás.

Fontos! A mutató nem az ártrend jelzéseit mutatja, hanem egyszerűen az áringadozás mértékét.

Az ATR értékeket többnyire 14 napos időszakokra számítják. Az elemzők a volatilitás mérésére használják bármilyen időtartamra, a napon belüli időkeretektől a magasabb időkeretekig. A magas ATR érték fokozott volatilitást, míg az alacsony ATR érték minimális volatilitást jelent. https://articles.opexflow.com/trading-training/time-frame.htm

Példa az ATP-mutató kiszámítására

Az ATR mint eszköz a részvények, a forex és az áruk volatilitásának mérésére a kriptokereskedelemben is használható. Jól illeszkedik a kriptokörnyezetbe a kriptovaluta árak exponenciális eszkalációjának és esésének tulajdonítható nagy volatilitás miatt. A módszer képes kiszámítani az ármozgást egy bizonyos időszakra. Az ATR azonban nem jelzi közvetlenül a kripto-trend irányát. Ehelyett trendváltozást ad. Minél magasabb az ATR érték, annál nagyobb a valószínűsége annak, hogy megváltozik a Bitcoin / egyéb kriptovaluta trendje, és minél alacsonyabb az érték, annál gyengébb a fluktuáló mozgás.

Mit mutat az ATR jelző?

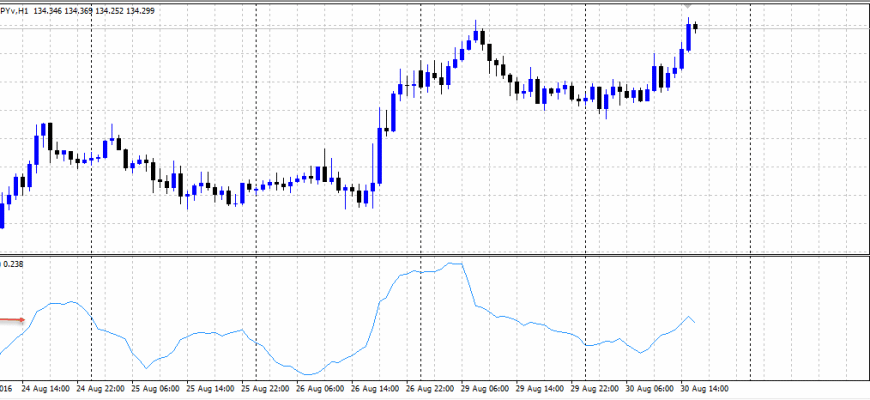

Ez az indikátor bármely kereskedési programban elérhető, beleértve az MT4 terminált is, és a Beszúrás menün keresztül hozzáadható a chart képernyőhöz. Jelzővonalként jelenik meg a képernyőn a fő diagram alatt.

ATR számítási képlete

A valódi tartomány a legnagyobb a következő értékek közül:

- a múltbeli záróár és a jelenlegi csúcs közötti különbség;

- a tényleges maximum és minimum közötti különbség;

- a múltbeli záróár és a jelenlegi mélypont közötti különbség.

Valódi Tartomány = Max(Magas[1]-Alacsony[1]; Magas[1] – Közeli[2]; Közeli[2]-Alacsony[1]) Az átlagos valós tartomány a valós tartomány mozgóátlaga: Átlagos igaz Tartomány = SMA (TR,N). Ami a beállításokat illeti, ebben az esetben csak a 14-nek megfelelő átlagolási időszak érhető el.

ATR számítás

Tehát hogyan számítják ki az ATR-t a gyertyák egyszerű példái alapján. Minden kereskedőnek meg kell értenie, hogyan jön létre mutatói, hogy megtehesse a megfelelő lépéseket. Az ATR az Average True Range rövidítése, ami azt jelenti, hogy az ATR azt méri, hogy átlagosan mennyit mozog az ár. Az alábbiakban láthat néhány példát arra, hogy az indikátor mit használ a számításaihoz. Ahogy felfelé mozog, beállítja a távolságot az utolsó zárás és a gyertya áramerőssége között (balra). A hanyatlás során az ATR a múlt zárását és a közeli (középső) gyertyát nézi. Az előző zárás és az aktuális mélypont közötti minimális távolságnál a jelző a gyertya teljes tartományát nézi, és magas és mély (jobbra) értéket vesz fel.

Működés elve

Az ATR lehetővé teszi a trendváltozás előrejelzését az átlag és a volatilitás azonosítása alapján. Ha az ATR érték emelkedik, akkor nagy a volatilitás és nagy a valószínűsége a trendváltozásnak. Hasonlóképpen, az alacsony ATR alacsonyabb áringadozásra utal. Lényegében a biztonsági tartomány alapkoncepcióját követi (magas ár – alacsony ár); ha a tartomány magas, a volatilitás magas és fordítva. Az ATR jelző nem irányított. Több köze van a trendváltozás előrejelzéséhez, mint a pontos irányához. Soha nem ad meg irányt, például azt, hogy megtörténik-e a bullish megfordulása vagy sem. Az ATR hasznosabb indikátorként a kitörések megtalálásához, a belépési jelek észleléséhez, a stop veszteségek elhelyezéséhez. Ezenkívül mindig más mutatókkal együtt használják,

trendvonalak .

Az ATR használata a pozícióból való kilépéshez

Az ATR-t gyakran alkalmazzák az adaptív leállítási veszteség beállítására, valamint a lebegő és rögzített értékeket. A kereskedéshez gyakran használják a volatilitáson alapuló stop loss beállításának ötletét. A szükséges stop megbízás méretének kiszámításához az index értékét megszorozzuk valamilyen konstanssal, amely a jövőbeni kereskedés elméleti időtartamától függ. Példaként vegye figyelembe a 2-4 állandót az óránkénti diagramokhoz. Tegyük fel, hogy egy EURUSD tranzakció esetén, ahol ATR = 0,0062 az óradiagramon, meg kell szorozni a 6,2-t egy konstanssal, mondjuk 3-mal, és a stop 18-19 pont lesz.

Az ATR használata szűrőként

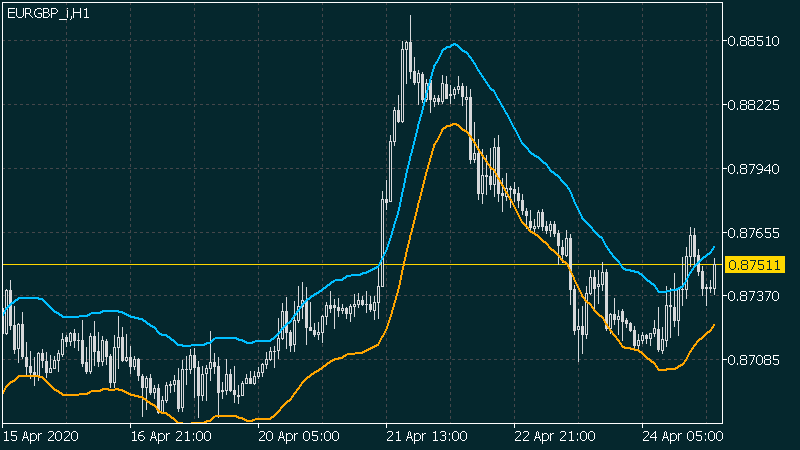

Az ATR-t trendszűrőként is használják. Ez úgy történik, hogy az ATR diagramon egy medián vonalat húzunk. Ha ez a vonal megszakad, akkor a legjelentősebb ármozgások következnek be. Az indikátor nem lehet és nem lehet negatív, és nem is lehet meghatározott középvonala. Szem alapján választják ki, minden konkrét esetben. A legjobb, ha hosszú távú

mozgóátlagot helyezünk elaz ATR diagramon középső vonalként. Bár az ATR a mozgóátlag alatt van, az ingadozások kisebbek, a piac pedig nyugodt. Amikor az ATR átlépi a mozgóátlagot, egy trend kezdődik. Ezenkívül a szakértők azt tanácsolják, hogy a mutatót különböző időkeretekben használják, például a H1 és D1. Ha az irányuk egybeesik, és alacsonyabb időkeretben a mutató átlépte a középvonalat, akkor a piac ugrást hajtott végre. Ismét be kell állítania az ATR-t és a medián vonalat minden egyes piachoz és minden időkerethez.

borítékok alatt van, a volatilitás alacsony, és erős volatilitás várható a csatorna felbomlása után.

ATR+DATR

Meg kell érteni a piac általános irányát és az időkeret magasabb státuszát is. A legtöbb szakember alacsonyabb időkeretekkel kereskedik, és nem veszi figyelembe azt, amit a magasabb időkereteken észlelt a különböző időkeretek elemzése után. A DATR egy napi átlagos valós tartomány mutatója. Ebben az esetben a volatilitást kizárólag a napi időkereten mérik. Például a DATR egészen lefelé haladhat, míg az alsó időkeret ATR hullámokban mozog. Mindazonáltal az ATR volatilitásában bekövetkező összes alacsonyabb időcsúcs nagyon rövid életű lehet. Ez azt mutatja, hogy a magasabb időkeret általános helyzetének megértése kritikus ahhoz, hogy megértsük, mi történhet az alacsonyabb időkeretekben.

Az ATR indikátor előnyei és hátrányai

Előnyök:

- alkalmas különböző időkereteken való munkavégzésre – rövid távú napon belüli kereskedésre és hosszú távú grafikonokon történő befektetésre.

- alapértelmezés szerint elérhető a népszerű kereskedési platformokon;

- változó periódussal rendelkezik az érzékenység beállítására;

- Az ATR segít megérteni a kereskedésekben rejlő profitpotenciált;

- A kereskedők általában az ATR értéket veszik figyelembe a veszteség leállítási szintjének meghatározásához, de vannak más módok is a használatára.

Mínuszok:

- az indikátor nem önellátó eszköz, nem ad kereskedési jelzéseket. Ezért az ATR-t más kereskedési döntéshozatali módszerekkel kombinálva kell használnia.

Végül ez a mutató a növekvő volatilitást fejezi ki. A kereskedőknek volatilis részvényekre van szükségük, hogy megtalálják a potenciális kereskedéseket. Az ATR jelezheti, hogy van-e volatilitás, és elég erős-e ahhoz, hogy potenciálisan trendet alakítson ki. Az ATR jó megoldásnak nevezhető, ha a változó piaci feltételekhez kell alkalmazkodni. Ugyanakkor ez lehet a legjobb mutató a piaci fordulatok előrejelzésére is, ha a volatilitásban jelentős változás következik be. A legtöbb kereskedő inkonzisztens eredményeket tapasztal, ami gyakran a rugalmatlan kereskedési megközelítés eredménye. A magasabb időkeretek változékony viselkedésével és az emelkedő és lefelé mutató trendek közötti különbséggel együtt az ATR sokoldalú kereskedési eszközt hoz létre.