Hoe de ATR-indicator te gebruiken, hoe het gemiddelde werkelijke bereik eruitziet in de grafiek, instelling, handelsstrategieën op basis van de ATR-indicator, wanneer deze te gebruiken en op welke instrumenten, en vice versa, wanneer niet. ATR-indicator (gemiddelde werkelijke bereik) verwijst naar een

technische analyse- indicator die markt- of prijsvolatiliteit berekent. Dit helpt bij het analyseren van de

volatiliteit die gepaard gaat met veranderingen in de waarde van een effect en vervolgens bij het kiezen van de beste tijd om te handelen. De ATR wordt beschouwd als een zeer populaire handelsindicator, maar het komt vaak voor dat handelaren de ATR verkeerd interpreteren of gebruiken.

- Wat is de indicator en wat toont de indicator op de ATR-kaart?

- Een voorbeeld van het berekenen van de ATP-indicator

- Wat geeft de ATR-indicator aan?

- ATR-berekeningsformule

- ATR-berekening

- Werkingsprincipe

- ATR gebruiken om een positie te verlaten

- ATR als filter gebruiken

- ATR+DATR

- Voor- en nadelen van de ATR-indicator

Wat is de indicator en wat toont de indicator op de ATR-kaart?

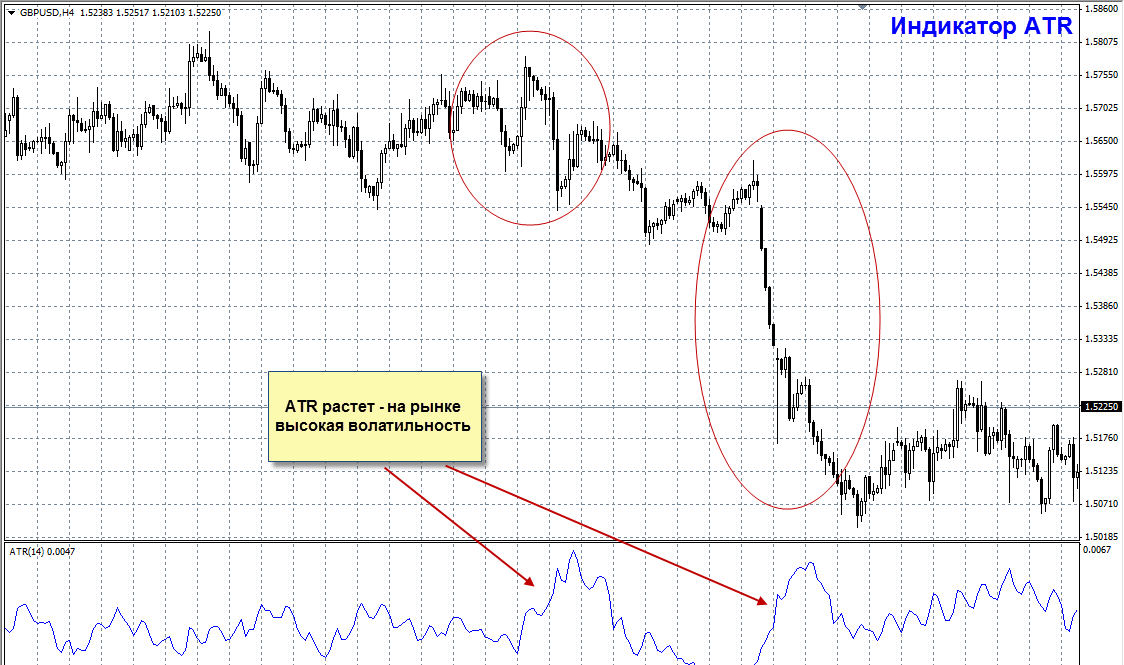

ATR is een technische indicator die de volatiliteit van de prijs van een actief meet. Aangezien de ATR een volatiliteitsindicator is, laat deze zien hoeveel de waarde gemiddeld fluctueert over een bepaald tijdsbestek. Het gemiddelde werkelijke bereik bereikt een hoge waarde wanneer prijsschommelingen groot en snel zijn. De minimumwaarden van de indicator zijn typerend voor perioden van zijwaartse beweging van lange duur, die zich voordoen in het bovenste deel van de markt en tijdens consolidatie.

- Hoe hoger de indicatorwaarde, hoe voorspelbaarder de trendverandering.

- Hoe kleiner de waarde, hoe zwakker de trendbeweging.

Belangrijk! De indicator geeft geen indicaties van prijstrends, maar alleen de mate van prijsvolatiliteit.

ATR-waarden worden meestal berekend voor perioden van 14 dagen. Analisten gebruiken het om de volatiliteit voor elke duur te meten, van intraday-tijdframes tot hogere tijdframes. Een hoge ATR-waarde impliceert een verhoogde volatiliteit, terwijl een lage ATR-waarde een minimale volatiliteit aangeeft. https://articles.opexflow.com/trading-training/time-frame.htm

Een voorbeeld van het berekenen van de ATP-indicator

ATR als hulpmiddel om de volatiliteit van aandelen, forex en grondstoffen te meten, kan ook worden gebruikt in cryptohandel. Het is zeer geschikt voor de crypto-omgeving vanwege de hoge volatiliteit die wordt toegeschreven aan de exponentiële escalatie en daling van de cryptocurrency-prijzen. De methode kan de prijsbeweging voor een bepaalde periode berekenen. ATR geeft echter niet direct de richting van de crypto-trend aan. In plaats daarvan geeft het een signaal van een trendverandering. Hoe hoger de ATR-waarde, hoe groter de kans op een verandering in de trend van Bitcoin / andere cryptocurrency en hoe lager de waarde, hoe zwakker de fluctuerende beweging.

Wat geeft de ATR-indicator aan?

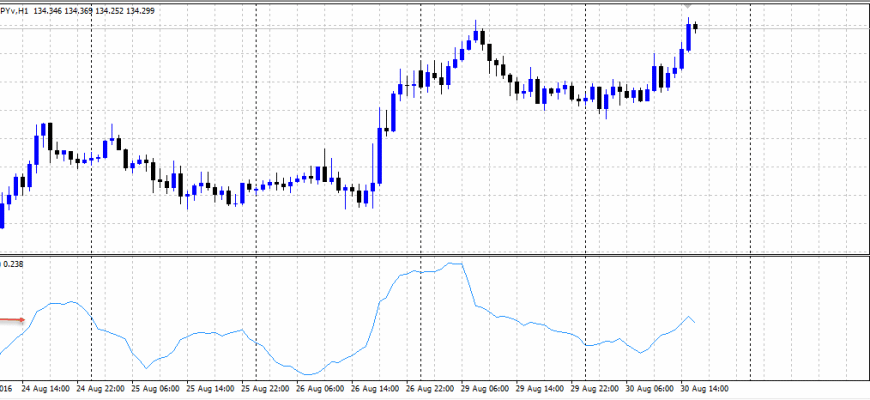

Deze indicator is beschikbaar in elk handelsprogramma, inclusief de MT4-terminal, en kan via het menu Invoegen aan het kaartscherm worden toegevoegd. Het verschijnt op het scherm als een signaallijn onder de hoofdkaart.

ATR-berekeningsformule

Het True Range is de grootste van de volgende waarden:

- het verschil tussen de slotkoers in het verleden en de huidige high;

- het verschil tussen het werkelijke maximum en minimum;

- het verschil tussen de slotkoers in het verleden en de huidige low.

True Range = Max (High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1]) Gemiddeld True Range wordt beschouwd als een voortschrijdend gemiddelde van het werkelijke bereik: Average True Bereik = SMA (TR,N). Wat betreft de instellingen, in dit geval is alleen de middelingsperiode gelijk aan 14 beschikbaar.

ATR-berekening

Dus, hoe wordt ATR berekend op basis van eenvoudige voorbeelden van kaarsen. Elke handelaar moet begrijpen hoe zijn indicatoren worden gecreëerd om de juiste actie te kunnen ondernemen. ATR staat voor Average True Range, wat betekent dat ATR meet hoeveel prijs gemiddeld beweegt. Hieronder ziet u enkele voorbeelden van wat de indicator gebruikt voor zijn berekeningen. Naarmate het omhoog beweegt, stelt het de afstand in tussen de laatste keer dat de kaars dicht is en de huidige high van de kaars (links). Tijdens de daling kijkt de ATR naar de afgelopen close en de near (middle) candle. Op de minimale afstand tussen de vorige close en de huidige low, kijkt de indicator naar het volledige bereik van de kaars en neemt hij hoog en laag (rechts).

Werkingsprincipe

Met ATR kunt u een trendverandering voorspellen met behulp van een gemiddelde en identificerende volatiliteit. Als de ATR-waarde stijgt, is er een hoge volatiliteit en een grote kans op een trendverandering. Evenzo verwijst een lage ATR naar een lagere prijsvolatiliteit. In wezen volgt het het fundamentele concept van een beveiligingsbereik (prijs hoog – prijs laag); als het bereik hoog is, is de volatiliteit hoog en vice versa. De ATR-indicator is niet-directioneel. Het heeft meer te maken met het voorspellen van een trendverandering dan met de exacte richting ervan. Het specificeert nooit richting, zoals of een bullish omkering zal plaatsvinden of niet. De ATR is nuttiger als indicator voor het vinden van uitbraken, het detecteren van ingangssignalen, het plaatsen van stopverliezen. Bovendien wordt het altijd gebruikt in combinatie met andere indicatoren,

trendlijnen .

ATR gebruiken om een positie te verlaten

ATR wordt vaak gebruikt om een adaptieve stop loss in te stellen, evenals zwevend en vast. Voor de handel wordt vaak het idee gebruikt om een stop loss in te stellen op basis van volatiliteit. Om de vereiste stopordergrootte te berekenen, wordt de indexwaarde vermenigvuldigd met een constante, die varieert van de theoretische duur van de toekomstige handel. Beschouw als voorbeeld de constante 2-4 voor uurgrafieken. Laten we zeggen, in het geval van een transactie op EURUSD met ATR = 0,0062 op de uurgrafiek, moet u 6,2 vermenigvuldigen met een constante, laten we zeggen 3, en de stop zal 18-19 punten zijn.

ATR als filter gebruiken

ATR wordt ook gebruikt als trendfilter. Dit wordt gedaan door een mediaanlijn op de ATR-kaart te tekenen. Wanneer deze lijn wordt doorbroken, vinden de belangrijkste prijsbewegingen plaats. De indicator kan en mag niet negatief zijn en mag ook geen gedefinieerde middenlijn hebben. Het wordt in elk specifiek geval met het oog gekozen. Het is het beste om een langlopend

voortschrijdend gemiddelde te plaatsenop de ATR-kaart als de middelste lijn. Hoewel de ATR onder het voortschrijdend gemiddelde ligt, zijn de schommelingen gering en is de markt rustig. Wanneer de ATR boven het voortschrijdend gemiddelde komt, begint een trend. Experts adviseren ook om de indicator op verschillende tijdframes te gebruiken, bijvoorbeeld op H1 en D1. Als hun richtingen samenvallen en op een lager tijdsbestek de indicator de middelste lijn kruist, heeft de markt een sprong gemaakt. Nogmaals, u moet de ATR en de mediaanlijn afzonderlijk aanpassen voor elke markt en voor elk tijdsbestek.

Envelopes, is de volatiliteit laag en wordt een sterke volatiliteit verwacht nadat het kanaal is verbroken.

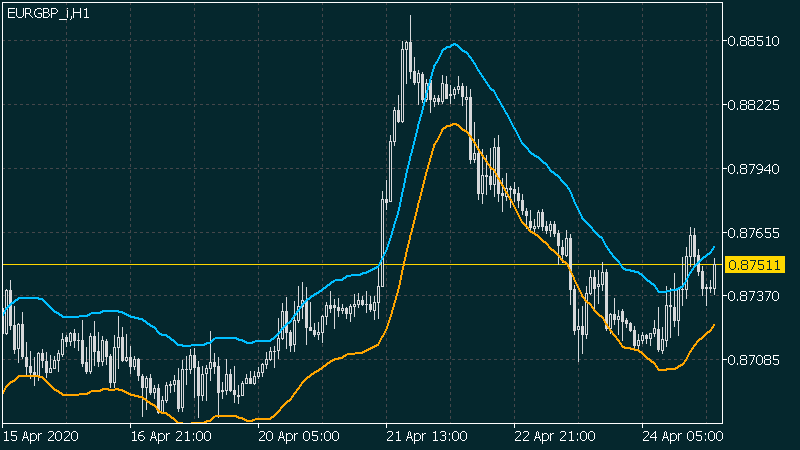

ATR+DATR

Het is ook noodzakelijk om de algemene richting van de markt en de hogere status van het tijdsbestek te begrijpen. De meeste specialisten handelen op kortere termijnen en houden geen rekening met wat ze op hogere termijnen hebben opgemerkt na analyse van verschillende termijnen. DATR is een dagelijkse gemiddelde werkelijke bereikindicator. In dit geval wordt de volatiliteit uitsluitend gemeten op het dagelijkse tijdsbestek. De DATR kan bijvoorbeeld helemaal naar beneden gaan, terwijl de ATR in het lagere tijdsbestek in golven zal bewegen. Alle lagere pieken in de ATR-volatiliteit kunnen echter van zeer korte duur zijn. Dit toont aan dat het begrijpen van de algehele situatie met een hoger tijdsbestek van cruciaal belang is om te begrijpen wat er kan gebeuren in de lagere tijdsbestekken.

Voor- en nadelen van de ATR-indicator

Voordelen:

- geschikt om op verschillende tijdframes te werken – voor intraday-handel op korte termijn en voor beleggen in langetermijngrafieken.

- standaard beschikbaar op populaire handelsplatforms;

- heeft een variabele periode voor het instellen van de gevoeligheid;

- ATR helpt u ook het winstpotentieel van transacties te begrijpen;

- Gewoonlijk kijken handelaren naar de ATR-waarde om het stop loss-niveau te bepalen, maar er zijn andere manieren om het te gebruiken.

minpuntjes:

- de indicator is geen zelfvoorzienend hulpmiddel, het geeft geen handelssignalen. Daarom moet u ATR gebruiken in combinatie met andere methoden om handelsbeslissingen te nemen.

Ten slotte drukt deze indicator de groeiende volatiliteit uit. Handelaren hebben volatiele aandelen nodig om potentiële transacties te vinden. De ATR kan aangeven of volatiliteit aanwezig en sterk genoeg is om mogelijk een trend te vormen. ATR is een goede oplossing te noemen als het gaat om het aanpassen aan veranderende marktomstandigheden. Het kan echter ook de beste indicator zijn voor het voorspellen van marktomwentelingen zodra er een significante verandering in de volatiliteit is. De meeste handelaren ervaren inconsistente resultaten, wat vaak het gevolg is van een inflexibele handelsbenadering. Samen met het volatiele gedrag van hogere tijdframes en het verschil tussen uptrends en downtrends, creëert de ATR een veelzijdige handelstool.