როგორ გამოვიყენოთ ATR ინდიკატორი, როგორ გამოიყურება საშუალო ჭეშმარიტი დიაპაზონი სქემაზე, პარამეტრებზე, ვაჭრობის სტრატეგიებზე დაფუძნებული ATR ინდიკატორზე, როდის და რა ინსტრუმენტებზე და პირიქით, როდის არა. ATR (საშუალო ჭეშმარიტი დიაპაზონი) ინდიკატორი ეხება

ტექნიკური ანალიზის ინდიკატორს , რომელიც ითვლის ბაზრის ან ფასების ცვალებადობას. ეს ხელს უწყობს

ცვალებადობის ანალიზს, რომელიც დაკავშირებულია ნებისმიერი ფასიანი ქაღალდის ღირებულების ცვლილებასთან და შემდეგ ვაჭრობის საუკეთესო დროის არჩევაში. ATR ითვლება ძალიან პოპულარულ სავაჭრო ინდიკატორად, მაგრამ ხშირია ტრეიდერების ინტერპრეტაცია ან არასწორად გამოყენება.

- რა არის ინდიკატორი და რას აჩვენებს ინდიკატორი ATR სქემაზე

- ATP ინდიკატორის გაანგარიშების მაგალითი

- რას აჩვენებს ATR ინდიკატორი?

- ATR გაანგარიშების ფორმულა

- ATR გაანგარიშება

- მოქმედების პრინციპი

- ATR-ის გამოყენება პოზიციიდან გასასვლელად

- ATR-ის ფილტრად გამოყენება

- ATR+DATR

- ATR ინდიკატორის დადებითი და უარყოფითი მხარეები

რა არის ინდიკატორი და რას აჩვენებს ინდიკატორი ATR სქემაზე

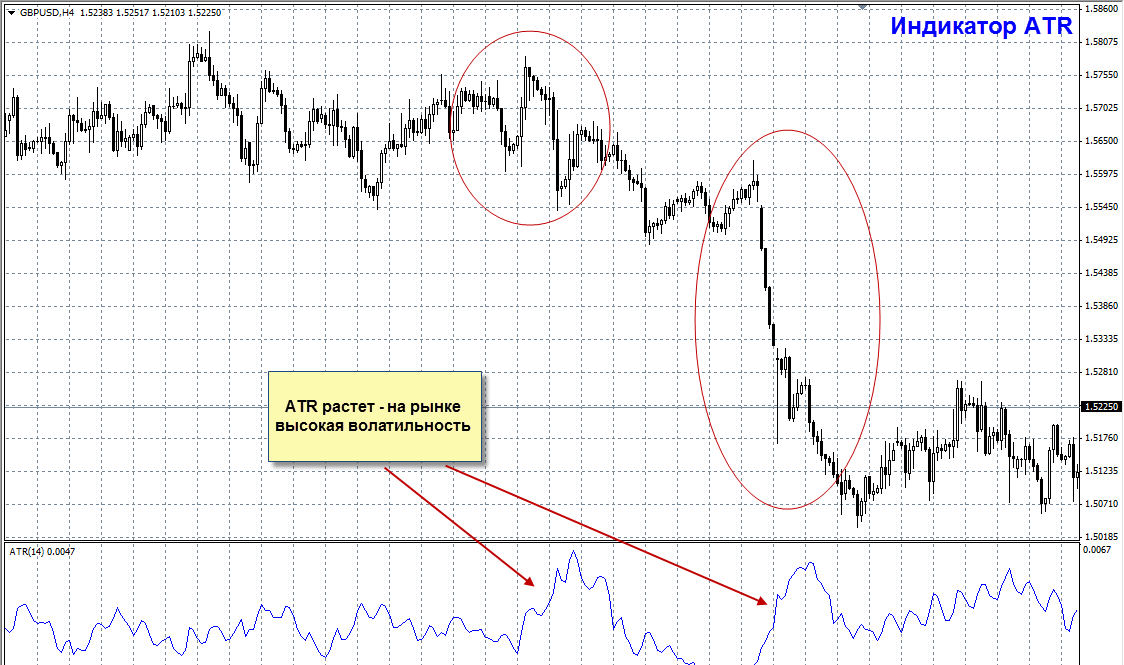

ATR არის ტექნიკური მაჩვენებელი, რომელიც ზომავს აქტივის ფასის ცვალებადობას. ვინაიდან ATR არის არასტაბილურობის ინდიკატორი, ის გვიჩვენებს, თუ რამდენად მერყეობს მნიშვნელობა საშუალოდ კონკრეტულ დროში. საშუალო ჭეშმარიტი დიაპაზონი აღწევს მაღალ მნიშვნელობას, როდესაც ფასების რყევები დიდი და სწრაფია. ინდიკატორის მინიმალური მნიშვნელობები დამახასიათებელია ხანგრძლივი გვერდითი მოძრაობის პერიოდებისთვის, რომლებიც გვხვდება ბაზრის ზედა ნაწილში და კონსოლიდაციის დროს.

- რაც უფრო მაღალია ინდიკატორის მნიშვნელობა, მით უფრო პროგნოზირებადია ტენდენციის ცვლილება.

- რაც უფრო მცირეა მნიშვნელობა, მით უფრო სუსტია ტენდენციის მოძრაობა.

Მნიშვნელოვანი! ინდიკატორი არ აჩვენებს ფასების ტენდენციის მითითებებს, არამედ უბრალოდ ფასების ცვალებადობის ხარისხს.

ATR მნიშვნელობები ძირითადად გამოითვლება 14 დღის პერიოდზე. ანალიტიკოსები მას იყენებენ ცვალებადობის გასაზომად ნებისმიერი ხანგრძლივობისთვის, დღის ვადებიდან უფრო მაღალ დრომდე. მაღალი ATR მნიშვნელობა გულისხმობს გაზრდილ არასტაბილურობას, ხოლო დაბალი ATR მნიშვნელობა მიუთითებს მინიმალურ არასტაბილურობაზე. https://articles.opexflow.com/trading-training/time-frame.htm

ATP ინდიკატორის გაანგარიშების მაგალითი

ATR, როგორც აქციების, ფორექსის და საქონლის ცვალებადობის გაზომვის ინსტრუმენტი, ასევე შეიძლება გამოყენებულ იქნას კრიპტო ვაჭრობაში. ის კარგად შეეფერება კრიპტო გარემოს მაღალი ცვალებადობის გამო, რაც გამოწვეულია კრიპტოვალუტის ფასების ექსპონენციალურ ესკალაციასთან და დაცემასთან. მეთოდს შეუძლია გამოთვალოს ფასის მოძრაობა გარკვეული პერიოდის განმავლობაში. თუმცა, ATR პირდაპირ არ მიუთითებს კრიპტო ტენდენციის მიმართულებაზე. ამის ნაცვლად, ის იძლევა ტენდენციის ცვლილების სიგნალს. რაც უფრო მაღალია ATR მნიშვნელობა, მით უფრო მაღალია ბიტკოინის/სხვა კრიპტოვალუტის ტენდენციის ცვლილების ალბათობა და რაც უფრო დაბალია მნიშვნელობა, მით უფრო სუსტია მერყევი მოძრაობა.

რას აჩვენებს ATR ინდიკატორი?

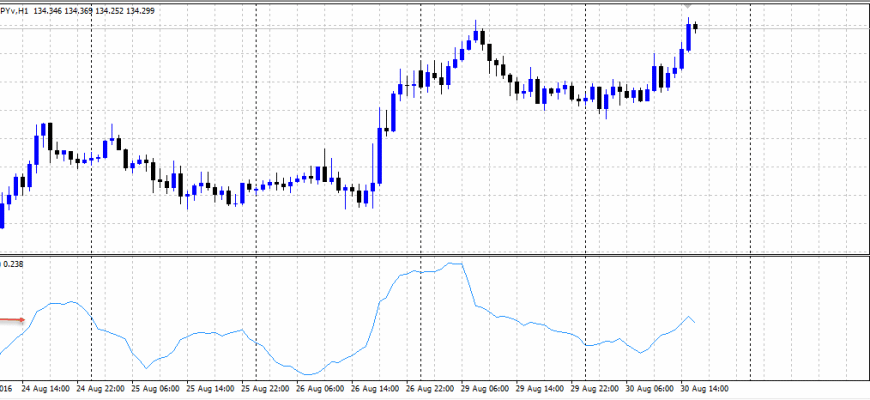

ეს მაჩვენებელი ხელმისაწვდომია ნებისმიერ სავაჭრო პროგრამაში, მათ შორის MT4 ტერმინალში და შეიძლება დაემატოს დიაგრამის ეკრანს ჩასმა მენიუს მეშვეობით. ის ეკრანზე გამოჩნდება, როგორც სიგნალის ხაზი მთავარი დიაგრამის ქვეშ.

ATR გაანგარიშების ფორმულა

True Range არის ყველაზე დიდი შემდეგი მნიშვნელობებიდან:

- განსხვავება წინა დახურვის ფასსა და მიმდინარე მაღალ ფასს შორის;

- განსხვავება რეალურ მაქსიმუმსა და მინიმუმს შორის;

- სხვაობა წინა დახურვის ფასსა და ამჟამინდელ დაბალს შორის.

True Range = Max(High[1]-Low[1]; High[1] – Close[2]; Close[2]-Low[1]) საშუალო ჭეშმარიტი დიაპაზონი ითვლება ჭეშმარიტი დიაპაზონის მოძრავი საშუალოდ: საშუალო ჭეშმარიტი დიაპაზონი = SMA (TR,N). რაც შეეხება პარამეტრებს, ამ შემთხვევაში მხოლოდ 14-ის ტოლი საშუალო პერიოდია ხელმისაწვდომი.

ATR გაანგარიშება

ასე რომ, როგორ გამოითვლება ATR სანთლების მარტივი მაგალითების საფუძველზე. ნებისმიერ ტრეიდერს უნდა ესმოდეს, თუ როგორ იქმნება მისი ინდიკატორები, რათა მიიღოს სწორი მოქმედება. ATR ნიშნავს საშუალო ჭეშმარიტ დიაპაზონს, რაც ნიშნავს, რომ ATR ზომავს რამდენს მოძრაობს ფასი საშუალოდ. ქვემოთ შეგიძლიათ იხილოთ რამდენიმე მაგალითი იმისა, თუ რას იყენებს ინდიკატორი მისი გამოთვლებისთვის. როდესაც ის მაღლა მოძრაობს, ის ადგენს მანძილს ბოლო დახურვასა და სანთლის მიმდინარე მაღალ (მარცხნივ) შორის. კლების დროს, ATR უყურებს წარსულის დახურვას და ახლო (შუა) სანთელს. წინა დახურვასა და მიმდინარე დაბალს შორის მინიმალურ მანძილზე, ინდიკატორი უყურებს სანთლის სრულ დიაპაზონს და მიიღებს მაღალ და დაბალს (მარჯვნივ).

მოქმედების პრინციპი

ATR საშუალებას გაძლევთ იწინასწარმეტყველოთ ტენდენციის ცვლილება საშუალო დონის გამოყენებით და არასტაბილურობის იდენტიფიცირებით. თუ ATR მნიშვნელობა იზრდება, არის მაღალი ცვალებადობა და ტენდენციის ცვლილების დიდი ალბათობა. ანალოგიურად, დაბალი ATR ეხება ფასების დაბალ ცვალებადობას. არსებითად, ის მიჰყვება უსაფრთხოების დიაპაზონის ფუნდამენტურ კონცეფციას (ფასი მაღალი – ფასი დაბალი); თუ დიაპაზონი მაღალია, არასტაბილურობა მაღალია და პირიქით. ATR ინდიკატორი არამიმართულია. ეს უფრო დაკავშირებულია ტენდენციის ცვლილების პროგნოზირებასთან, ვიდრე მის ზუსტ მიმართულებასთან. ის არასოდეს აკონკრეტებს მიმართულებას, მაგალითად, მოხდება თუ არა ზრდის შებრუნება. ATR უფრო სასარგებლოა, როგორც ინდიკატორი გარღვევის აღმოსაჩენად, შესვლის სიგნალების აღმოსაჩენად, გაჩერების დანაკარგების განთავსებისთვის. გარდა ამისა, იგი ყოველთვის გამოიყენება სხვა ინდიკატორებთან ერთად,

ტრენდის ხაზები .

ATR-ის გამოყენება პოზიციიდან გასასვლელად

ATR ხშირად გამოიყენება ადაპტური გაჩერების დაკარგვის დასაყენებლად, ასევე მცურავი და ფიქსირებული. ვაჭრობისთვის ხშირად გამოიყენება არასტაბილურობის საფუძველზე სტოპ-ლოსის დაყენების იდეა. იმისათვის, რომ გამოვთვალოთ საჭირო შეწყვეტის ორდერის ზომა, ინდექსის მნიშვნელობა მრავლდება რაღაც მუდმივზე, რომელიც განსხვავდება მომავალი ვაჭრობის თეორიული ხანგრძლივობიდან. მაგალითად, განვიხილოთ მუდმივი 2-4 საათობრივი სქემებისთვის. ვთქვათ, EURUSD-ზე ტრანზაქციის შემთხვევაში საათობრივ გრაფიკზე ATR = 0.0062, თქვენ უნდა გაამრავლოთ 6.2 მუდმივზე, ვთქვათ 3-ზე და გაჩერება იქნება 18-19 ქულა.

ATR-ის ფილტრად გამოყენება

ATR ასევე გამოიყენება როგორც ტრენდული ფილტრი. ეს კეთდება ATR დიაგრამაზე მედიანური ხაზის დახატვით. როდესაც ეს ხაზი იშლება, ხდება ყველაზე მნიშვნელოვანი ფასის მოძრაობები. ინდიკატორი არ შეიძლება და არ უნდა იყოს უარყოფითი და არც უნდა ჰქონდეს განსაზღვრული შუა ხაზი. იგი ირჩევა თვალით, თითოეულ კონკრეტულ შემთხვევაში. უმჯობესია მოათავსოთ გრძელვადიანი

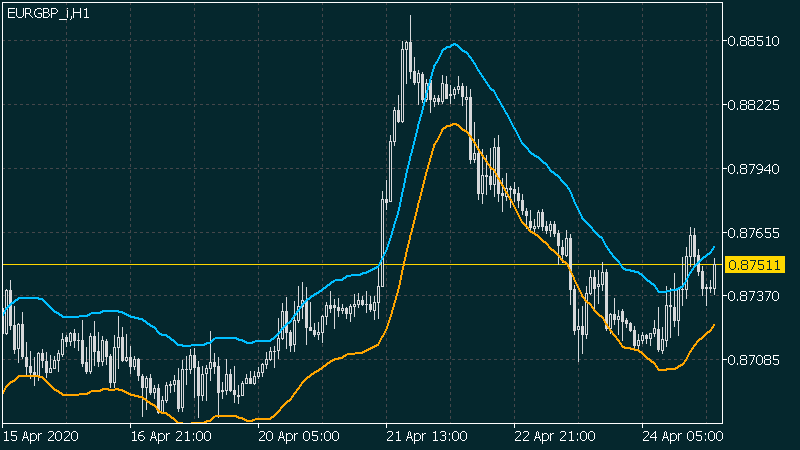

მოძრავი საშუალოATR ჩარტზე, როგორც შუა ხაზი. მიუხედავად იმისა, რომ ATR მოძრავი საშუალოზე დაბალია, რყევები უმნიშვნელოა და ბაზარი მშვიდია. როდესაც ATR კვეთს მოძრავ საშუალოზე მაღლა, ტენდენცია იწყება. ასევე, ექსპერტები გვირჩევენ ინდიკატორის გამოყენებას სხვადასხვა ვადებში, მაგალითად, H1 და D1. თუ მათი მიმართულებები ემთხვევა და ქვედა დროის ჩარჩოზე ინდიკატორმა გადაკვეთა შუა ხაზი, მაშინ ბაზარმა ნახტომი გააკეთა. კიდევ ერთხელ, თქვენ უნდა დაარეგულიროთ ATR და მედიანური ხაზი ცალ-ცალკე თითოეული ბაზრისთვის და თითოეული ვადისთვის.

კონვერტების ქვემოთ., ცვალებადობა დაბალია და არხის დაშლის შემდეგ მოსალოდნელია ძლიერი ცვალებადობა.

ATR+DATR

ასევე აუცილებელია ბაზრის ზოგადი მიმართულების და დროის უფრო მაღალი სტატუსის გაგება. სპეციალისტების უმეტესობა ვაჭრობს უფრო დაბალ ვადებში და არ ითვალისწინებს იმას, რაც მათ შენიშნეს უფრო მაღალ ვადებში სხვადასხვა ვადების გაანალიზების შემდეგ. DATR არის ყოველდღიური საშუალო ჭეშმარიტი დიაპაზონის მაჩვენებელი. ამ შემთხვევაში, არასტაბილურობა იზომება ექსკლუზიურად დღიურ ვადებში. მაგალითად, DATR შეიძლება მთლიანად დაბლა დაიწიოს, ხოლო ქვედა დროის ჩარჩო ATR გადაადგილდება ტალღებად. თუმცა, ყველა დაბალი დროის მწვერვალები ATR არასტაბილურობაში შეიძლება იყოს ძალიან ხანმოკლე. ეს ცხადყოფს, რომ საერთო უფრო მაღალი დროის ჩარჩოების სიტუაციის გაგება გადამწყვეტია იმის გასაგებად, თუ რა შეიძლება მოხდეს ქვედა დროის ჩარჩოებში.

ATR ინდიკატორის დადებითი და უარყოფითი მხარეები

Დადებითი:

- შესაფერისია სხვადასხვა ვადებზე მუშაობისთვის – მოკლევადიანი შიდადღიური ვაჭრობისთვის და გრძელვადიან სქემებზე ინვესტირებისთვის.

- ნაგულისხმევად ხელმისაწვდომია პოპულარულ სავაჭრო პლატფორმებზე;

- აქვს ცვლადი პერიოდი მგრძნობელობის დასაყენებლად;

- ATR ასევე დაგეხმარებათ გაიგოთ ვაჭრობის მოგების პოტენციალი;

- როგორც წესი, ტრეიდერები უყურებენ ATR მნიშვნელობას, რათა დადგინდეს გაჩერების დაკარგვა, მაგრამ არსებობს მისი გამოყენების სხვა გზები.

მინუსები:

- ინდიკატორი არ არის თვითკმარი ინსტრუმენტი, ის არ იძლევა სავაჭრო სიგნალებს. ამიტომ, თქვენ უნდა გამოიყენოთ ATR სავაჭრო გადაწყვეტილებების მიღების სხვა მეთოდებთან ერთად.

და ბოლოს, ეს მაჩვენებელი გამოხატავს მზარდ ცვალებადობას. ტრეიდერებს სჭირდებათ არასტაბილური აქციები პოტენციური ვაჭრობის მოსაძებნად. ATR-ს შეუძლია მიუთითოს, არის თუ არა არასტაბილურობა და საკმარისად ძლიერი, რომ პოტენციურად ჩამოაყალიბოს ტენდენცია. ATR შეიძლება ეწოდოს კარგ გამოსავალს, როდესაც საქმე ეხება ცვალებად საბაზრო პირობებთან ადაპტაციას. თუმცა, ის ასევე შეიძლება იყოს საუკეთესო ინდიკატორი ბაზრის მონაცვლეობის პროგნოზირებისთვის, როდესაც ადგილი ექნება არასტაბილურობის მნიშვნელოვან ცვლილებას. ტრეიდერების უმეტესობა განიცდის არათანმიმდევრულ შედეგებს, რაც ხშირად არის მოუქნელი სავაჭრო მიდგომის შედეგი. უფრო მაღალი ვადების არასტაბილურ ქცევასთან და აღმავალ და დაღმავალ ტრენდებს შორის განსხვავებასთან ერთად, ATR ქმნის მრავალმხრივ სავაჭრო ინსტრუმენტს.