Kuidas ATR indikaatorit kasutada, kuidas keskmine tegelik vahemik graafikul välja näeb, seadistus, kauplemisstrateegiad ATR indikaatori põhjal, millal ja millistel instrumentidel kasutada ning vastupidi, millal mitte. ATR (average true range) indikaator viitab

tehnilise analüüsi indikaatorile , mis arvutab turu või hinna volatiilsust. See aitab analüüsida mis

tahes väärtpaberi väärtuse muutustega seotud volatiilsust ja seejärel valida kauplemiseks parima aja. ATR-i peetakse väga populaarseks kauplemisnäitajaks, kuid on tavaline, et kauplejad tõlgendavad või kasutavad ATR-i valesti.

Mis on indikaator ja mida näitab indikaator ATR graafikul

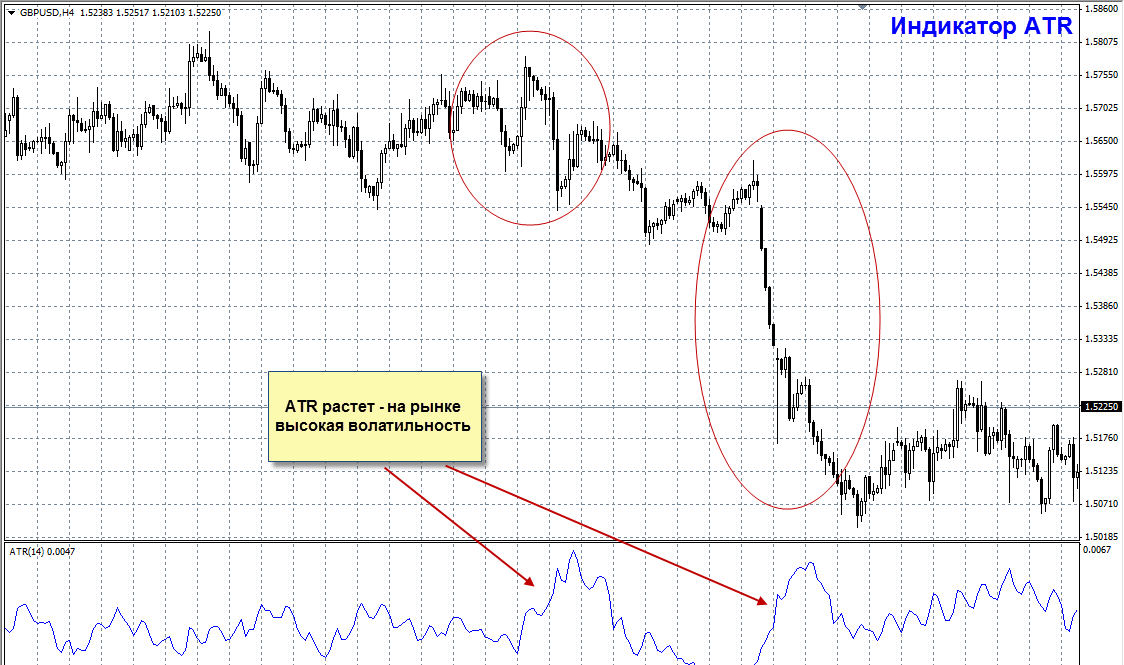

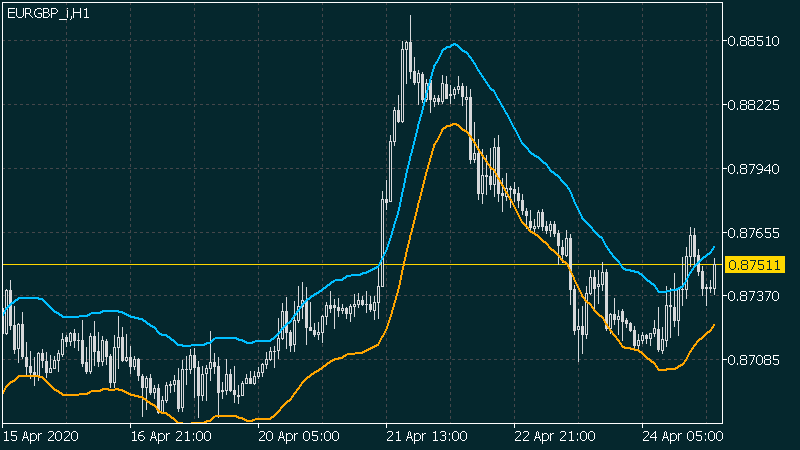

ATR on tehniline näitaja, mis mõõdab vara hinna volatiilsust. Kuna ATR on volatiilsuse indikaator, näitab see, kui palju väärtus konkreetse aja jooksul keskmiselt kõigub. Keskmine tegelik vahemik saavutab kõrge väärtuse, kui hinnakõikumised on suured ja kiired. Indikaatori miinimumväärtused on tüüpilised pikaajalise külgsuunalise liikumise perioodidele, mis esinevad turu ülemises osas ja konsolideerumise ajal.

- Mida kõrgem on indikaatori väärtus, seda prognoositavam on trendi muutus.

- Mida väiksem väärtus, seda nõrgem on trendi liikumine.

Tähtis! Indikaator ei näita hinnasuundumusi, vaid lihtsalt hindade volatiilsuse astet.

ATR väärtused arvutatakse enamasti 14-päevaste perioodide kohta. Analüütikud kasutavad seda volatiilsuse mõõtmiseks mis tahes ajavahemiku jooksul, alates päevasisest kuni kõrgemate ajavahemikeni. Kõrge ATR väärtus tähendab suurenenud volatiilsust, samas kui madal ATR väärtus näitab minimaalset volatiilsust. https://articles.opexflow.com/trading-training/time-frame.htm

Näide ATP indikaatori arvutamisest

ATR-i kui vahendit aktsiate, forexi ja kaupade volatiilsuse mõõtmiseks saab kasutada ka krüptokaubanduses. See sobib hästi krüptokeskkonda tänu suurele volatiilsusele, mis on tingitud krüptovaluutade hindade eksponentsiaalsest eskaleerumisest ja langusest. Meetodiga saab arvutada teatud perioodi hinnaliikumise. ATR aga ei näita otseselt krüptotrendi suunda. Selle asemel annab see signaali trendi muutumisest. Mida kõrgem on ATR väärtus, seda suurem on Bitcoini / muu krüptovaluuta trendi muutumise tõenäosus ja mida madalam on väärtus, seda nõrgem on kõikuv liikumine.

Mida näitab ATR indikaator?

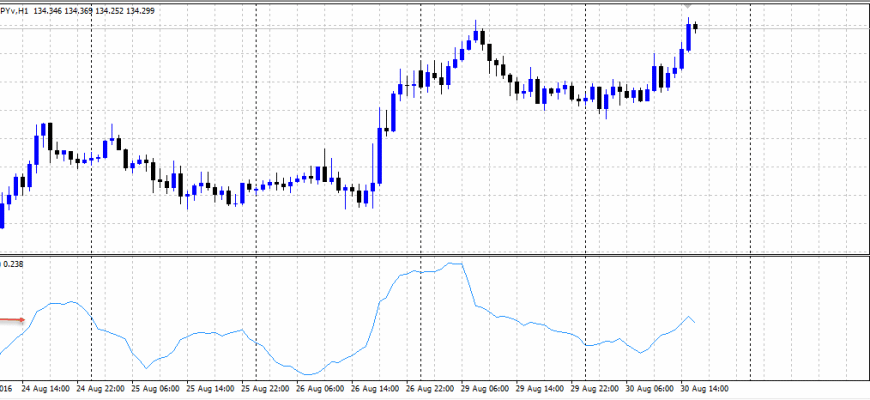

See indikaator on saadaval igas kauplemisprogrammis, sealhulgas MT4 terminalis, ja seda saab lisada diagrammi ekraanile menüü Insert kaudu. See kuvatakse ekraanil põhikaardi all oleva signaalijoonena.

ATR-i arvutamise valem

Tõeline vahemik on suurim järgmistest väärtustest:

- eelmise sulgemishinna ja praeguse kõrgeima hinna vahe;

- tegeliku maksimumi ja miinimumi vahe;

- eelmise sulgemishinna ja praeguse madalaima hinna vahe.

Tõeline vahemik = Max(Kõrge[1]-Madal[1]; Kõrge[1] – Lähedane[2]; Lähedane[2]-Madal[1]) Keskmist tõelist vahemikku peetakse tõelise vahemiku liikuvaks keskmiseks: keskmine tõene Vahemik = SMA (TR,N). Mis puudutab seadistusi, siis sel juhul on saadaval ainult 14-ga võrdne keskmistamisperiood.

ATR-i arvutamine

Niisiis, kuidas arvutatakse ATR küünalde lihtsate näidete põhjal. Iga kaupleja peab õigete toimingute tegemiseks mõistma, kuidas tema näitajad luuakse. ATR tähistab Average True Range, mis tähendab, et ATR mõõdab, kui palju hind keskmiselt liigub. Allpool näete mõnda näidet selle kohta, mida indikaator oma arvutustes kasutab. Kui see liigub üles, määrab see vahemaa viimase sulgemise ja küünla voolu kõrge (vasakul) vahel. Languse ajal vaatab ATR minevikku sulgevat ja lähedast (keskmist) küünalt. Minimaalsel vahemaal eelmise sulgemise ja praeguse madalseisu vahel vaatab indikaator küünla kogu ulatust ning võtab kõrge ja madala (paremal) vahemiku.

Toimimispõhimõte

ATR võimaldab prognoosida trendi muutust, kasutades keskmist ja tuvastades volatiilsust. Kui ATR väärtus tõuseb, on volatiilsus suur ja trendi muutumise tõenäosus suur. Samuti viitab madal ATR madalamale hinnakõikumisele. Sisuliselt järgib see turvavahemiku põhikontseptsiooni (kõrge hind – madal hind); kui vahemik on kõrge, on volatiilsus kõrge ja vastupidi. ATR-indikaator on suunamata. See on rohkem seotud trendi muutuse ennustamisega kui selle täpse suunaga. See ei määra kunagi suunda, näiteks seda, kas bullish pöördumine toimub või mitte. ATR on kasulikum indikaatorina purunemiste leidmisel, sisenemissignaalide tuvastamisel, peatumiskadude paigutamisel. Lisaks kasutatakse seda alati koos teiste näitajatega,

trendijooned .

ATR-i kasutamine positsioonist väljumiseks

ATR-i kasutatakse sageli adaptiivse seiskamiskao määramiseks, samuti ujuva ja fikseeritud. Kauplemisel kasutatakse sageli ideed seada stop loss volatiilsuse alusel. Nõutava stopp orderi suuruse arvutamiseks korrutatakse indeksi väärtus mingi konstandiga, mis erineb tulevase tehingu teoreetilisest kestusest. Näiteks võtke tunnigraafikute jaoks konstant 2-4. Oletame, et EURUSD tehingu puhul, mille ATR = 0,0062 tunnigraafikus, peate 6,2 korrutama konstandiga, oletame, et 3 ja peatus on 18-19 punkti.

ATR-i kasutamine filtrina

ATR-i kasutatakse ka trendifiltrina. Selleks tõmmatakse ATR-diagrammile mediaanjoon. Kui see rida on katki, toimuvad kõige olulisemad hinnaliikumised. Näitaja ei saa ega tohi olla negatiivne, samuti ei tohi sellel olla määratletud keskjoont. See valitakse igal konkreetsel juhul silma järgi. Parim on asetada pikaajaline

liikuv keskmineATR diagrammil keskmise joonena. Kuigi ATR on alla oma libiseva keskmise, on kõikumised väikesed ja turg rahulik. Kui ATR ületab libiseva keskmise, algab trend. Samuti soovitavad eksperdid indikaatorit kasutada erinevatel ajavahemikel, näiteks H1 ja D1. Kui nende suunad ühtivad ja madalamal ajaraamil ületas indikaator keskjoone, siis on turg teinud hüppe. Jällegi peate kohandama ATR-i ja mediaanjoont iga turu ja iga ajaperioodi jaoks eraldi.

ümbrikuid, volatiilsus on madal ja pärast kanali lagunemist on oodata tugevat volatiilsust.

ATR+DATR

Samuti on vaja mõista turu üldist suunda ja ajaraami kõrgemat staatust. Enamik spetsialiste kaupleb madalamate ajagraafikutega ega võta pärast erinevate ajaraamide analüüsimist arvesse seda, mida nad on märganud kõrgematel ajaraamidel. DATR on päeva keskmine tõelise ulatuse näitaja. Sel juhul mõõdetakse volatiilsust eranditult igapäevase aja jooksul. Näiteks võib DATR minna täielikult alla, samas kui madalam ajaraamistik ATR liigub lainetena. Kõik ATR volatiilsuse madalamad ajalised hüpped võivad aga olla väga lühiajalised. See näitab, et üldise kõrgema ajaraami olukorra mõistmine on kriitilise tähtsusega, et mõista, mis võib juhtuda madalamatel ajavahemikel.

ATR indikaatori plussid ja miinused

Plussid:

- sobib erinevatel ajavahemikel töötamiseks – lühiajaliseks päevasiseseks kauplemiseks ja pikaajalistele graafikutele investeerimiseks.

- vaikimisi saadaval populaarsetel kauplemisplatvormidel;

- on muutuv periood tundlikkuse seadmiseks;

- ATR aitab teil mõista ka tehingute kasumipotentsiaali;

- Tavaliselt vaatavad kauplejad stop lossi taseme määramiseks ATR väärtust, kuid selle kasutamiseks on ka teisi võimalusi.

Miinused:

- indikaator ei ole isemajandav tööriist, see ei anna kauplemissignaale. Seetõttu peate kasutama ATR-i koos teiste kauplemisotsuste tegemise meetoditega.

Lõpuks väljendab see näitaja kasvavat volatiilsust. Kauplejad vajavad potentsiaalsete tehingute leidmiseks volatiilseid aktsiaid. ATR võib anda märku, kas volatiilsus on olemas ja piisavalt tugev, et potentsiaalselt trendi kujundada. ATR-i võib nimetada heaks lahenduseks muutuvate turutingimustega kohanemisel. Siiski võib see olla ka parim näitaja turupöörde ennustamiseks, kui volatiilsuses on toimunud märkimisväärne muutus. Enamik kauplejaid kogeb ebajärjekindlaid tulemusi, mis on sageli tingitud paindumatust kauplemisviisist. Koos kõrgemate ajavahemike muutliku käitumisega ning tõusutrendide ja langustrendide erinevusega loob ATR mitmekülgse kauplemistööriista.