Hợp nhất và phẳng trong giao dịch – đó là gì, có sự khác biệt giữa các khái niệm, chiến lược giao dịch.

- sự chiếm ưu thế của người mua trên thị trường làm tăng nhu cầu, đồng nghĩa với việc tăng giá;

- sự chiếm ưu thế của người bán làm giảm giá.

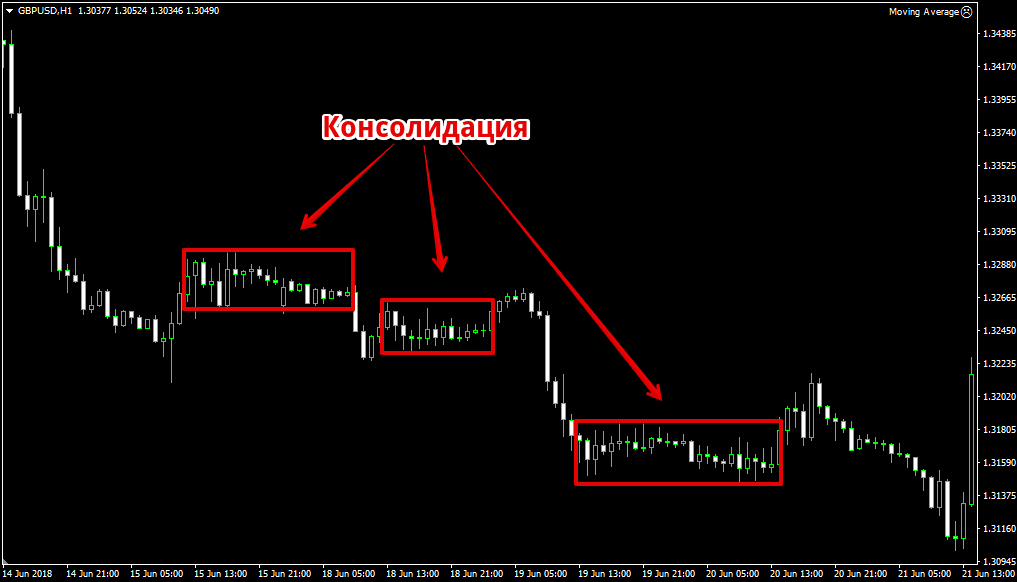

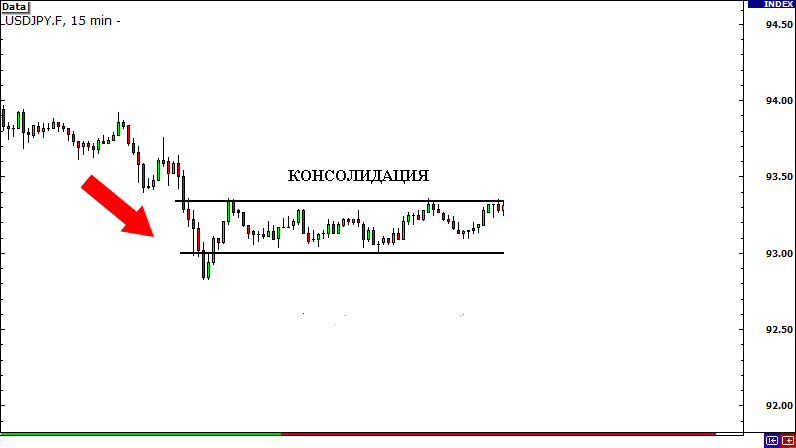

Hợp nhất (bằng phẳng, không đổi) là một giai đoạn cân bằng về giá cả thị trường, trong đó số lượng người bán và người mua trên thị trường xấp xỉ nhau. Nói cách khác, thị trường đang ở trạng thái tích tụ hoặc phân phối. Một trong những lý do hợp nhất là tính thanh khoản của công cụ thị trường thấp. Trên biểu đồ, khoảng thời gian này giống như một chuyển động giá ngang trong một phạm vi giới hạn.

- phẳng là một khoảng thời gian dài bình lặng, và củng cố là một thời gian nghỉ ngơi ngắn hạn;

- đi ngang trong một khoảng giá tương đối rộng , so với nó, biên độ biến động của giá trong quá trình hợp nhất là nhỏ.

- Hẹp và rộng bằng phẳng

- Tại sao một căn hộ xảy ra?

- Cách xác định căn hộ

- Các chỉ số

- Xác định không có chỉ số của căn hộ ở giai đoạn đầu

- Nguy cơ của giao dịch đi ngang là gì?

- Ưu và nhược điểm của giao dịch trong quá trình hợp nhất (cố định)

- Làm thế nào để phá vỡ ranh giới của căn hộ xảy ra?

- Chiến lược hợp nhất và giao dịch sòng phẳng

- bỏng nước

- Chiến lược kênh

- Chờ đợi sự cố

- Giao dịch trên đà phục hồi từ ranh giới của phạm vi giao dịch

- Mẹo giao dịch cố định cho các nhà giao dịch mới làm quen

Hẹp và rộng bằng phẳng

Nói về chiều rộng của căn hộ, chúng có nghĩa là khoảng cách giữa ranh giới trên và dưới của phạm vi giá. Khoảng cách càng lớn thì mặt phẳng càng rộng. Chỉ số này được đo bằng điểm. Căn hộ hẹp được hình thành khi cầu gần bằng cung. Đây là khoảng thời gian bình tĩnh tối đa, khi không có sự kiện quan trọng nào được mong đợi.

Tại sao một căn hộ xảy ra?

Nhiều lý do

- Giảm khối lượng giao dịch thương mại . Vào cuối tuần và ngày lễ, các sàn giao dịch chứng khoán không hoạt động, và vào thứ Sáu hoặc trước ngày lễ, giao dịch rất ì ạch. Giao dịch với khối lượng tiền nhỏ không thể ảnh hưởng đến sự thay đổi giá và do đó không thể gây ra sự khởi đầu của một xu hướng mới.

- Đang chờ tin tức quan trọng . Các tin tức và sự kiện kinh tế hoặc chính trị quan trọng có thể khiến báo giá di chuyển theo một hướng không xác định. Do đó, các nhà giao dịch, trong khi chờ đợi, đừng mạo hiểm mở các vị thế mới, toàn bộ thị trường đóng băng.

- Tính thanh khoản của công cụ giao dịch thấp . Xấp xỉ có thể xảy ra nếu công cụ giao dịch không có nhu cầu, do đó có rất ít hoặc không có người bán và người mua.

- Cầu bằng với cung . Một tình huống có thể phát sinh trên thị trường khi quy mô của khối lượng giao dịch được thực hiện đủ để tạo ra một xu hướng, nhưng cùng một số lượng người mua và người bán cân bằng lẫn nhau và không thể gây ra sự thay đổi giá mạnh.

- Ảnh hưởng đến thị trường của người chơi lớn . Các công ty lớn, vì lợi ích riêng của họ, có thể duy trì sự ổn định của một công cụ giao dịch một cách giả tạo.

Cách xác định căn hộ

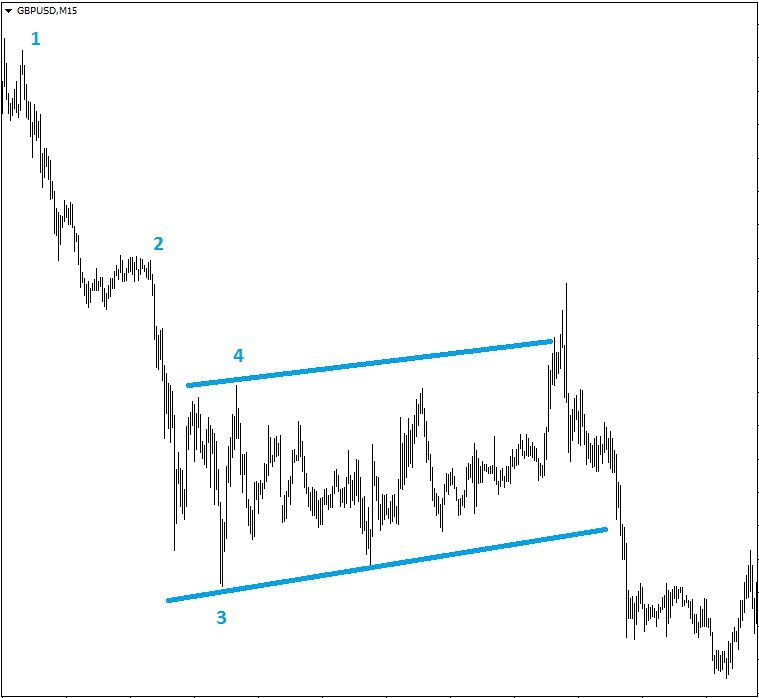

Trong thời gian bằng phẳng, giá di chuyển trong một kênh ngang, trong một xu hướng – theo một đường xiên. Ảnh chụp màn hình bên dưới cho thấy sự khác biệt giữa kênh phẳng và kênh xu hướng.

Các chỉ số

Trạng thái của căn hộ được thể hiện bằng nhiều chỉ số. Ví dụ: stochastics và RSI phản ánh giá hiện tại của tài sản so với dữ liệu trong quá khứ, có nghĩa là chúng hiển thị rõ ràng một đường xu hướng. Nếu biểu đồ của các chỉ báo này di chuyển ở giữa, thì điều này cho thấy sự hình thành của một đường phẳng.

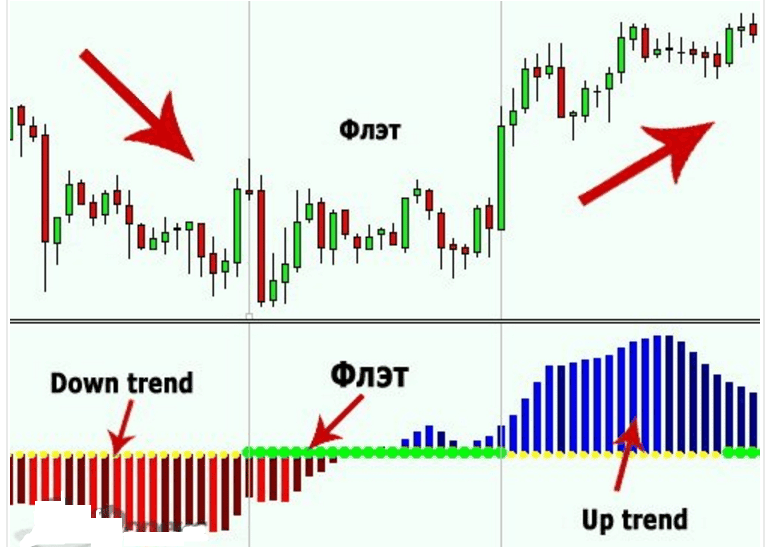

Đường trung bình động phản ánh giá trị trung bình của các báo giá trong phân khúc đã chọn, do đó, chúng không hoạt động tốt trong thời kỳ thị trường trầm lắng. Chỉ báo phẳng – sự hội tụ thường xuyên, sự trùng hợp của các đường. Chỉ số này không có nhiều thông tin trong thời gian căn hộ, vì vậy nó hiếm khi được sử dụng. Chỉ báo Pulse Flat tương tự như làm việc với Awesome Oscillator và

Macd, nhưng chức năng của nó phong phú hơn. Các vòng tròn màu vàng biểu thị một xu hướng (biểu đồ màu đỏ tươi đi xuống, màu xanh lam sáng là tăng). Các vòng tròn màu xanh lá cây đánh dấu thời kỳ phẳng (biểu đồ có màu đỏ sẫm hoặc xanh lam đậm).

Xác định không có chỉ số của căn hộ ở giai đoạn đầu

Để xác định thời điểm bắt đầu hợp nhất mà không có chỉ báo, hãy đánh dấu 4 điểm trên biểu đồ giá.

Nguy cơ của giao dịch đi ngang là gì?

Giao dịch theo xu hướng thuận tiện, dễ hiểu và ít rủi ro nhất. Và trong giai đoạn đi ngang, rất khó để dự đoán giá sẽ quay đầu theo hướng nào. Thông thường, một giao dịch đi ngang kết thúc với một xu hướng mạnh, vì vậy giao dịch với khối lượng lớn đi kèm với rủi ro cao. Và giao dịch với khối lượng nhỏ do ít biến động hầu như không mang lại lợi nhuận. Về mặt hình thức, thị trường có thể được chia theo các mức hỗ trợ và kháng cự, mở các vị thế mua ở dưới cùng của kênh và các vị thế bán ở trên cùng. Các chỉ báo xu hướng sẽ đưa ra các tín hiệu vào gần các mức hỗ trợ / kháng cự, nhưng sau một vài điểm, giá sẽ đảo chiều. Do đó, mục nhập trên tín hiệu cho lợi nhuận tối thiểu, trong khi có rủi ro không thể chốt giao dịch kịp thời.

Ưu và nhược điểm của giao dịch trong quá trình hợp nhất (cố định)

Trước khi chuyển sang chiến lược giao dịch, chúng ta hãy xem xét điểm mạnh và điểm yếu của căn hộ. Hãy bắt đầu với những nhược điểm:

- sự chuyển động của giá thể hiện sự không chắc chắn, do đó có nhiều rủi ro khi mở giao dịch tại một thời điểm mà sau đó giá sẽ quay đầu;

- ngay cả những giao dịch thành công cũng không có lãi;

- trong giai đoạn không đổi, chênh lệch tăng, dẫn đến tăng chi phí giao dịch;

- có khả năng cao xảy ra đột phá bằng phẳng; ngoài ra, các đột phá “giả” thường xuất hiện.

Mặc dù có những khó khăn nhất định, một số nhà giao dịch bị giới hạn trong giao dịch sòng phẳng. Vì vậy, những lợi thế của căn hộ:

- chiến lược phẳng rõ ràng và dễ hiểu, ngay cả một người mới bắt đầu cũng có thể dễ dàng nắm vững chúng;

- thiếu sự chênh lệch ngắn và dài;

- quản lý rủi ro dễ dàng.

Hợp nhất và ổn định trong giao dịch – chiến lược giao dịch: https://youtu.be/Kyt0WYsyUvc

Làm thế nào để phá vỡ ranh giới của căn hộ xảy ra?

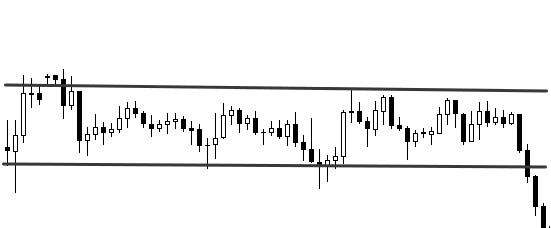

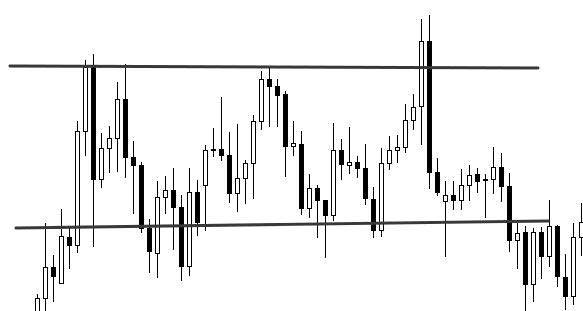

Để xác định mức phẳng trên biểu đồ, cần thiết lập các đường hỗ trợ và kháng cự tạo thành kênh. Khi một biểu đồ đi vào một kênh, có 3 tùy chọn để phát triển một sự kiện:

- giá sẽ phá vỡ kênh;

- bật ra khỏi ranh giới kênh;

- sẽ mở rộng phạm vi.

Theo thống kê, giá thường bật ra khỏi ranh giới của kênh hơn là phá vỡ nó.

Sự phá vỡ của căn hộ và sự bắt đầu của một xu hướng mới xảy ra khi người bán hoặc người mua bắt đầu thống trị thị trường. Đây là một trong những điểm gia nhập thị trường có lợi nhất.

Một trong những mối nguy hiểm khi giao dịch trong thời kỳ bình lặng là các đột phá giả không kích hoạt xu hướng mới. Sự cố giả có thể được xác định bằng một số dấu hiệu:

- độ sâu thâm nhập: khoảng cách giá đã đi qua càng lớn thì khả năng xu hướng này củng cố càng cao;

- tốc độ bứt phá: chuyển động xung lực cho biết tình cờ thoát ra ngoài mức (giá di chuyển gần như vuông góc với đường biên kênh);

- Giá nằm ngoài kênh càng lâu thì càng có nhiều đột phá, càng có nhiều cơ hội hình thành một xu hướng rõ ràng.

Chiến lược hợp nhất và giao dịch sòng phẳng

Các chiến lược xu hướng không hoạt động trong thời gian bằng phẳng, các hoạt động được coi là rủi ro và không có lợi nhuận. Tuy nhiên, có những chiến lược cho phép bạn giao dịch thành công ngay cả trong một phạm vi giá hẹp.

bỏng nước

Các chiến lược mở rộng quy mô liên quan đến việc mở các giao dịch nhanh. Lợi nhuận từ một giao dịch là tối thiểu, nhưng tốc độ giao dịch và số lượng lớn các giao dịch đã hoàn thành có thể làm tăng đáng kể khoản tiền gửi. Mở rộng quy mô sử dụng đòn bẩy lớn và mức chênh lệch thấp. Giao dịch thường được thực hiện trên khung thời gian M1.

Nhược điểm chính của chiến lược mở rộng quy mô là mức độ căng thẳng cao, bởi vì. bạn cần mở và đóng các giao dịch liên tục, không bị phân tâm, đồng thời theo dõi biểu đồ trên các khung thời gian lớn để không bỏ lỡ sự cố và kết thúc giao dịch.

Chiến lược kênh

Những chiến lược này được sử dụng trong một căn hộ rộng. Kênh phẳng càng hẹp, spread càng lớn và lợi nhuận càng nhỏ. Nguyên tắc hoạt động rất đơn giản – mua được thực hiện ở biên dưới của kênh, bán được thực hiện ở biên trên.

Chờ đợi sự cố

Chiến lược dựa trên kỳ vọng về sự phá vỡ kênh giá và sự hình thành của một xu hướng mới. Để xác định sự bắt đầu của một xu hướng, các lệnh chờ được đặt bên ngoài kênh với khoảng cách 15-20 điểm. Nếu kênh bị phá vỡ, biểu đồ giá sẽ bắt được lệnh và giao dịch được mở.

Giao dịch trên đà phục hồi từ ranh giới của phạm vi giao dịch

Giao dịch trả lại là một trong những chiến lược cố định đơn giản và có lợi nhuận trong hệ thống hành động giá (không sử dụng chỉ báo). Chiến lược này có hiệu quả trên mọi khung thời gian, vì vậy bạn có thể mở nhiều giao dịch cùng một lúc. Giao dịch hồi phục thuộc về chiến lược kênh, vì vậy trong quá trình thực hiện, cần tập trung vào các mức hỗ trợ và kháng cự. Tín hiệu hành động – hai lần bật lại từ đường kênh. Về mặt lý thuyết, bạn có thể mở các vị thế trên mỗi lần phục hồi, nhưng đây là một lựa chọn rủi ro hơn. Thủ tục rất đơn giản:

- Chúng tôi kỳ vọng khi giá đến gần biên giới kênh hơn.

- Chúng tôi đặt một lệnh đang chờ xử lý ngay trên hoặc dưới đường viền (ở khoảng cách khoảng 15 điểm) với một lệnh dừng nhỏ.

- Khi đơn đặt hàng được kích hoạt, một giao dịch sẽ được mở.

Mẹo giao dịch cố định cho các nhà giao dịch mới làm quen

- Tránh giao dịch dài hạn trong thời gian không đổi.

- Hãy chắc chắn sử dụng lệnh cắt lỗ , vì khi kênh bị phá vỡ và một xu hướng mới bắt đầu, bạn có thể mất phần lớn số tiền ký quỹ.

- Không giao dịch từ các cấp độ trong khung thời gian thấp, ngoại trừ trường hợp mở rộng quy mô.

- Không đặt các mức hỗ trợ / kháng cự dựa trên các cực hình được hình thành trước khi mở hoặc đóng cửa giao dịch. Những điểm này tồn tại trong thời gian ngắn.

- Đừng quên các quy tắc quản lý tiền bạc, điều này sẽ cho phép bạn kiểm soát rủi ro.

- Sử dụng các công cụ phân tích kỹ thuật bổ sung. Ví dụ, các mô hình đảo ngược như đỉnh hoặc đáy kép (ba), tam giác tăng dần (giảm dần), cờ hiệu và cờ thường được hình thành theo chiều ngang.

- Hãy chuẩn bị tâm lý cho sự khởi đầu của một căn hộ, sau đó là sự đổ vỡ của nó và sự xuất hiện của một xu hướng mới.