ट्रेडिंगमध्ये एकत्रीकरण आणि सपाट – ते काय आहे, संकल्पना, ट्रेडिंग धोरणांमध्ये फरक आहे का.

- बाजारातील खरेदीदारांच्या प्राबल्यमुळे मागणी वाढते, म्हणजे किंमती वाढतात;

- विक्रेत्यांच्या वर्चस्वामुळे किंमत कमी होते.

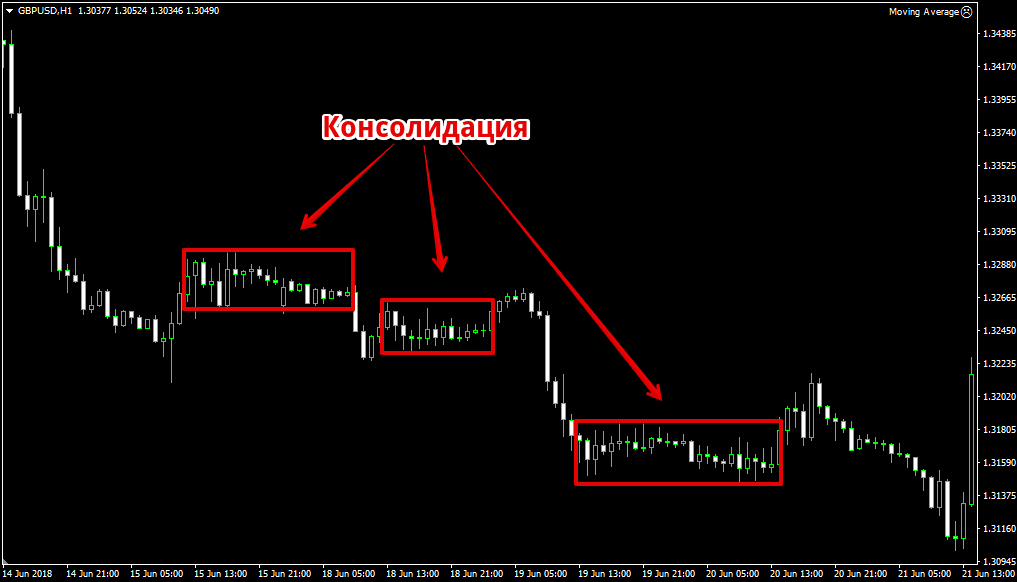

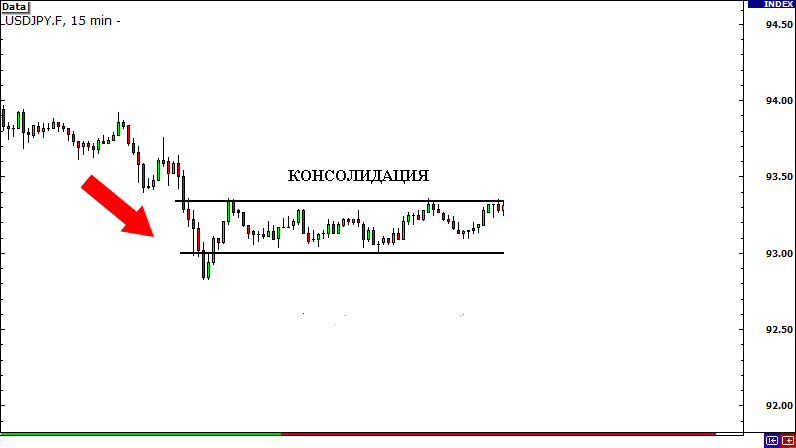

एकत्रीकरण (फ्लॅट, फ्लॅट) हा बाजारभाव समतोल कालावधी आहे, ज्यामध्ये बाजारातील विक्रेते आणि खरेदीदारांची संख्या अंदाजे समान असते. दुसऱ्या शब्दांत, बाजार संचय किंवा वितरणाच्या स्थितीत आहे. एकत्रीकरणाचे एक कारण म्हणजे मार्केट इन्स्ट्रुमेंटची कमी तरलता. चार्टवर, हा कालावधी मर्यादित श्रेणीतील पार्श्व किमतीच्या हालचालीसारखा दिसतो.

- सपाट हा दीर्घ काळ शांतता आहे आणि एकत्रीकरण हा अल्पकालीन विश्रांती आहे;

- तुलनेने विस्तृत किंमत श्रेणीमध्ये सपाट हालचाली , त्याच्या तुलनेत, एकत्रीकरणादरम्यान किमतीच्या हालचालीचे मोठेपणा कमी आहे.

- अरुंद आणि रुंद सपाट

- फ्लॅट का होतो?

- फ्लॅट कसा ठरवायचा

- निर्देशक

- सुरुवातीच्या टप्प्यावर फ्लॅटचे नॉन-इंडिकेटर निर्धारण

- बाजूच्या व्यापाराचा धोका काय आहे?

- एकत्रीकरण (फ्लॅट) दरम्यान व्यापाराचे फायदे आणि तोटे

- फ्लॅटच्या हद्दीतील बिघाड कसा होतो?

- सपाट व्यापार आणि एकत्रीकरण धोरणे

- टाळू

- चॅनेल धोरणे

- ब्रेकडाउनची वाट पाहत आहे

- ट्रेडिंग रेंजच्या सीमेवरून रिबाउंडवर ट्रेडिंग

- नवशिक्या व्यापार्यांसाठी फ्लॅट ट्रेडिंग टिप्स

अरुंद आणि रुंद सपाट

फ्लॅटच्या रुंदीबद्दल बोलताना, त्यांचा अर्थ किंमत श्रेणीच्या वरच्या आणि खालच्या सीमांमधील अंतर आहे. अंतर जितके जास्त तितके सपाट विस्तीर्ण. हा निर्देशक गुणांमध्ये मोजला जातो. जेव्हा मागणी जवळजवळ पुरवठ्याइतकी असते तेव्हा एक अरुंद फ्लॅट तयार होतो. हा जास्तीत जास्त शांततेचा काळ आहे, जेव्हा कोणत्याही महत्त्वाच्या घटनांची अपेक्षा नसते.

फ्लॅट का होतो?

अनेक कारणे

- व्यावसायिक व्यवहारांचे प्रमाण कमी करणे . आठवड्याच्या शेवटी आणि सुट्टीच्या दिवशी, स्टॉक एक्सचेंज काम करत नाहीत आणि शुक्रवारी किंवा सुट्टीच्या आधी, व्यापार मंदावतो. थोड्या प्रमाणात निधीसह ट्रेडिंग किंमत बदलावर परिणाम करू शकत नाही आणि त्यामुळे नवीन ट्रेंडची सुरुवात होऊ शकत नाही.

- महत्त्वाच्या बातम्यांची वाट पाहत आहे . महत्त्वाच्या आर्थिक किंवा राजकीय बातम्या आणि घटनांमुळे कोट्स अज्ञात दिशेने जाऊ शकतात. म्हणून, व्यापारी, प्रतीक्षा करत असताना, नवीन पोझिशन्स उघडण्याचा धोका पत्करू नका, संपूर्ण बाजार गोठतो.

- ट्रेडिंग इन्स्ट्रुमेंटची कमी तरलता . ट्रेडिंग इन्स्ट्रुमेंटला मागणी नसल्यास फ्लॅट येऊ शकतो, त्यामुळे विक्रेते आणि खरेदीदार कमी किंवा कमी आहेत.

- मागणी बरोबरीने पुरवठा . बाजारामध्ये अशी परिस्थिती उद्भवू शकते जेव्हा केलेल्या व्यवहारांच्या परिमाणांचा आकार ट्रेंड सुरू करण्यासाठी पुरेसा असतो, परंतु खरेदीदार आणि विक्रेते यांची समान संख्या एकमेकांना संतुलित ठेवतात आणि किंमतीमध्ये तीव्र बदल घडवून आणू शकत नाहीत.

- मोठ्या खेळाडूंच्या बाजारपेठेवर प्रभाव . मोठ्या कंपन्या, त्यांच्या स्वतःच्या हितासाठी, कृत्रिमरित्या ट्रेडिंग इन्स्ट्रुमेंटची स्थिरता राखू शकतात.

फ्लॅट कसा ठरवायचा

फ्लॅट दरम्यान, किंमत क्षैतिज चॅनेलमध्ये हलते, ट्रेंड दरम्यान – तिरकस मध्ये. खालील स्क्रीनशॉट फ्लॅट आणि ट्रेंड चॅनेलमधील फरक दर्शवितो.

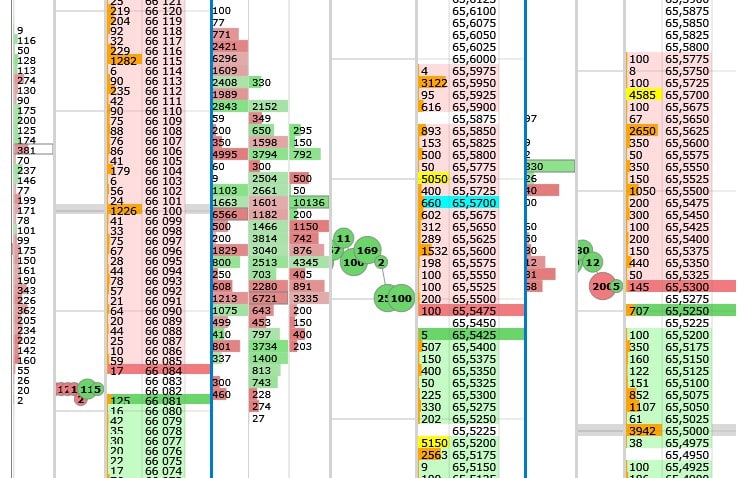

निर्देशक

फ्लॅटची स्थिती अनेक निर्देशकांद्वारे दर्शविली जाते. उदाहरणार्थ, स्टोकास्टिक्स आणि RSI मागील डेटाच्या तुलनेत मालमत्तेची वर्तमान किंमत प्रतिबिंबित करतात, याचा अर्थ ते स्पष्टपणे ट्रेंड लाइन दर्शवतात. जर या निर्देशकांचे तक्ते मध्यभागी फिरले तर हे फ्लॅट तयार झाल्याचे सूचित करते.

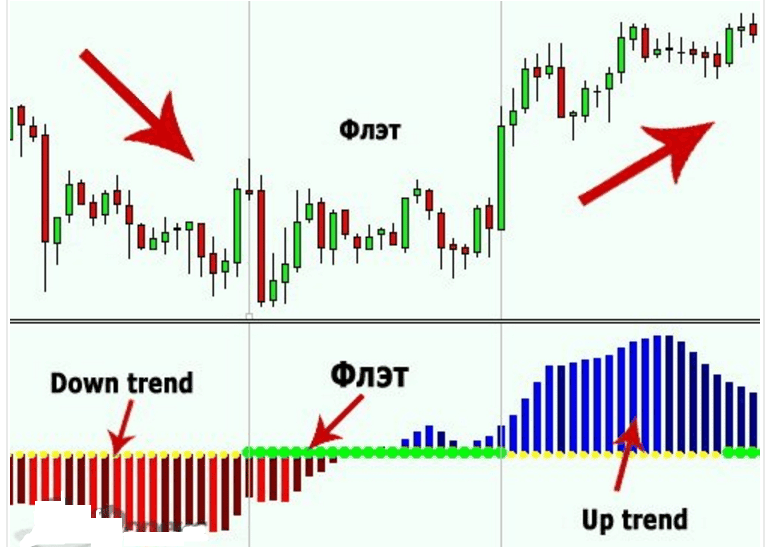

मूव्हिंग एव्हरेज निवडलेल्या सेगमेंटमधील अवतरणांचे सरासरी मूल्य प्रतिबिंबित करतात, त्यामुळे ते मार्केटमधील शांत कालावधीत चांगले काम करत नाहीत. सपाट निर्देशक – वारंवार अभिसरण, रेषांचा योगायोग. फ्लॅट दरम्यान हा निर्देशक फार माहितीपूर्ण नाही, म्हणून तो क्वचितच वापरला जातो. पल्स फ्लॅट इंडिकेटर अप्रतिम ऑसीलेटर आणि

मॅकडीसह काम करण्यासारखे आहे, परंतु त्याची कार्यक्षमता अधिक समृद्ध आहे. पिवळी वर्तुळे ट्रेंड दर्शवतात (चमकदार लाल हिस्टोग्राम खाली आहे, चमकदार निळा वर आहे). हिरवी मंडळे सपाट कालावधी चिन्हांकित करतात (हिस्टोग्राम गडद लाल किंवा गडद निळा रंगाचा असतो).

सुरुवातीच्या टप्प्यावर फ्लॅटचे नॉन-इंडिकेटर निर्धारण

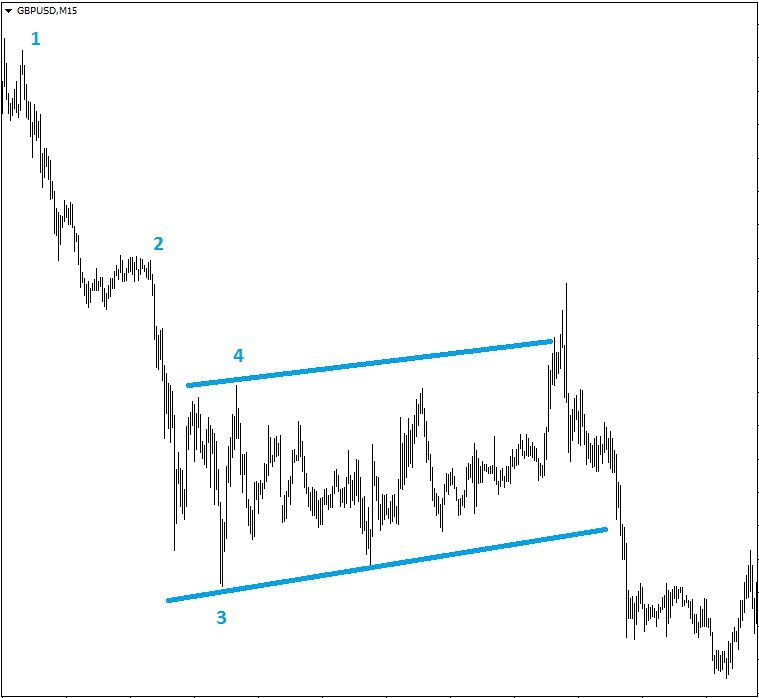

एका निर्देशकाशिवाय एकत्रीकरणाची सुरुवात निश्चित करण्यासाठी, किंमत चार्टवर 4 गुण चिन्हांकित करा.

बाजूच्या व्यापाराचा धोका काय आहे?

ट्रेंड ट्रेडिंग हे सोयीस्कर, समजण्याजोगे आणि कमीत कमी धोकादायक आहे. आणि सपाट कालावधीत, किंमत कोणत्या दिशेने वळेल हे सांगणे फार कठीण आहे. सहसा, फ्लॅट मजबूत ट्रेंडसह समाप्त होतो, म्हणून मोठ्या प्रमाणात व्यापार करणे उच्च जोखमींशी संबंधित आहे. आणि कमी अस्थिरतेमुळे लहान व्हॉल्यूममध्ये व्यापार केल्याने जवळजवळ कोणताही नफा मिळत नाही. औपचारिकपणे, फ्लॅटला समर्थन आणि प्रतिकार स्तरांद्वारे विभागले जाऊ शकते, चॅनेलच्या तळाशी लांब पोझिशन्स उघडणे आणि शीर्षस्थानी लहान स्थाने. ट्रेंड इंडिकेटर समर्थन/प्रतिकार पातळीच्या अगदी जवळ एंट्री सिग्नल देतील, परंतु काही पॉइंट्सनंतर किंमत उलटेल. अशा प्रकारे, सिग्नलवरील एंट्री कमीतकमी नफा देते, परंतु वेळेत करार बंद करण्यात सक्षम न होण्याचा धोका असतो.

एकत्रीकरण (फ्लॅट) दरम्यान व्यापाराचे फायदे आणि तोटे

ट्रेडिंग धोरणाकडे जाण्यापूर्वी, फ्लॅटची ताकद आणि कमकुवतता पाहू. चला तोटे सह प्रारंभ करूया:

- किमतीची हालचाल अनिश्चितता दर्शवते, त्यामुळे अशा टप्प्यावर डील उघडण्याची जोखीम जास्त असते ज्यानंतर किंमत बदलते;

- यशस्वी व्यवहार देखील फायदेशीर नाहीत;

- सपाट कालावधीत, प्रसार वाढतो, ज्यामुळे व्यापार खर्चात वाढ होते;

- फ्लॅट ब्रेकआउटची उच्च संभाव्यता आहे; याशिवाय, “खोटे” ब्रेकआउट अनेकदा दिसतात.

काही अडचणी असूनही, काही व्यापारी फ्लॅट ट्रेडिंगपर्यंत मर्यादित आहेत. तर, फ्लॅटचे फायदे:

- सपाट रणनीती स्पष्ट आणि समजण्यायोग्य आहेत, अगदी नवशिक्या देखील त्यांना सहजपणे पारंगत करू शकतात;

- लहान आणि लांब ऑफसेटची कमतरता;

- सोपे जोखीम व्यवस्थापन.

ट्रेडिंगमध्ये एकत्रीकरण आणि सपाट – ट्रेडिंग धोरण: https://youtu.be/Kyt0WYsyUvc

फ्लॅटच्या हद्दीतील बिघाड कसा होतो?

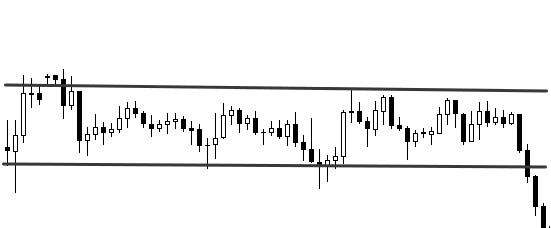

चार्टवर फ्लॅट निश्चित करण्यासाठी, चॅनेल तयार करणार्या समर्थन आणि प्रतिकार रेषा सेट करणे आवश्यक आहे. जेव्हा चार्ट चॅनेलमध्ये प्रवेश करतो, तेव्हा इव्हेंटच्या विकासासाठी 3 पर्याय असतात:

- किंमत चॅनेल खंडित करेल;

- चॅनेलच्या सीमारेषेतून बाहेर पडणे;

- श्रेणी विस्तृत करेल.

आकडेवारीनुसार, चॅनेलच्या सीमा तोडण्यापेक्षा किंमत बहुतेकदा त्याच्या सीमा ओलांडते.

जेव्हा विक्रेते किंवा खरेदीदार बाजारात वर्चस्व गाजवू लागतात तेव्हा फ्लॅटचे विघटन आणि नवीन ट्रेंडची सुरुवात होते. हा बाजारातील सर्वात फायदेशीर प्रवेश बिंदूंपैकी एक आहे.

शांत कालावधीत व्यापार करण्याच्या धोक्यांपैकी एक म्हणजे खोटे ब्रेकआउट्स जे नवीन ट्रेंडला चालना देत नाहीत. खोटे ब्रेकडाउन अनेक चिन्हे द्वारे ओळखले जाऊ शकते:

- प्रवेशाची खोली: किंमत जितके जास्त अंतर पार करेल, तितकी ही प्रवृत्ती एकत्रित होण्याची शक्यता जास्त आहे;

- ब्रेकआउट गती: आवेग हालचाली पातळीच्या पलीकडे अपघाती निर्गमन सूचित करते (किंमत चॅनेलच्या सीमेवर जवळजवळ लंब हलते);

- किंमत जितकी जास्त वेळ चॅनलच्या बाहेर राहते, तितकी जास्त ब्रेकआउट्स, स्पष्ट ट्रेंड तयार होण्याची अधिक शक्यता.

सपाट व्यापार आणि एकत्रीकरण धोरणे

फ्लॅट दरम्यान ट्रेंड स्ट्रॅटेजी कार्य करत नाहीत, ऑपरेशन्स धोकादायक आणि फायदेशीर मानली जातात. तथापि, अशी धोरणे आहेत जी तुम्हाला अगदी कमी किंमतीच्या श्रेणीमध्ये देखील यशस्वीरित्या व्यापार करण्यास अनुमती देतात.

टाळू

स्कॅल्पिंग धोरणांमध्ये जलद व्यापार उघडणे समाविष्ट आहे. एका व्यवहारातून मिळणारा नफा अत्यल्प आहे, परंतु व्यापाराचा वेग आणि मोठ्या संख्येने पूर्ण झालेले व्यवहार ठेवीत लक्षणीय वाढ करू शकतात. स्कॅल्पिंग मोठ्या प्रमाणात आणि कमी स्प्रेडचा वापर करते. व्यापार सहसा M1 टाइमफ्रेमवर केला जातो.

स्कॅल्पिंग धोरणांचा मुख्य गैरसोय म्हणजे उच्च पातळीचा ताण, कारण. तुम्हाला विचलित न होता सतत सौदे उघडणे आणि बंद करणे आवश्यक आहे आणि त्याच वेळी मोठ्या टाइमफ्रेमवर चार्टचे अनुसरण करा जेणेकरून ब्रेकडाउन आणि फ्लॅटचा शेवट चुकू नये.

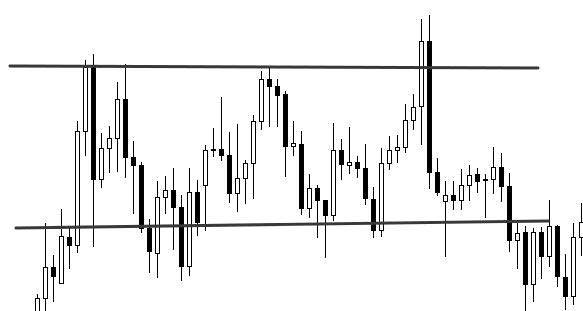

चॅनेल धोरणे

या धोरणांचा वापर विस्तृत फ्लॅट दरम्यान केला जातो. सपाट वाहिनी जितकी अरुंद असेल तितका मोठा प्रसार आणि कमी नफा. ऑपरेशनचे सिद्धांत सोपे आहे – खरेदी चॅनेलच्या खालच्या सीमेवर केली जाते, विक्री वरच्या बाजूला केली जाते.

ब्रेकडाउनची वाट पाहत आहे

रणनीती किंमत चॅनेलच्या विघटनाच्या अपेक्षेवर आणि नवीन ट्रेंडच्या निर्मितीवर आधारित आहे. ट्रेंडची सुरूवात निश्चित करण्यासाठी, प्रलंबित ऑर्डर चॅनेलच्या बाहेर 15-20 बिंदूंच्या अंतरावर ठेवल्या जातात. चॅनल तुटल्यास, किंमत चार्ट ऑर्डर कॅच करतो आणि डील उघडली जाते.

ट्रेडिंग रेंजच्या सीमेवरून रिबाउंडवर ट्रेडिंग

बाउन्स ट्रेडिंग ही किंमत कृती प्रणालीमधील एक सोपी आणि फायदेशीर सपाट धोरण आहे (इंडिकेटर न वापरता). धोरण कोणत्याही टाइमफ्रेमवर प्रभावी आहे, त्यामुळे तुम्ही एकाच वेळी अनेक सौदे उघडू शकता. रीबाउंड ट्रेडिंग चॅनेल स्ट्रॅटेजीशी संबंधित आहे, म्हणून कामाच्या दरम्यान समर्थन आणि प्रतिकार स्तरांवर लक्ष केंद्रित करणे आवश्यक आहे. कृतीसाठी सिग्नल – चॅनेल लाइनवरून दोन रीबाउंड्स. सैद्धांतिकदृष्ट्या, आपण प्रत्येक रीबाउंडवर पोझिशन्स उघडू शकता, परंतु हा एक धोकादायक पर्याय आहे. प्रक्रिया अगदी सोपी आहे:

- जेव्हा किंमत चॅनेल सीमेच्या जवळ येते तेव्हा आम्ही अपेक्षा करतो.

- आम्ही एका लहान स्टॉप ऑर्डरसह सीमेच्या अगदी वर किंवा खाली (सुमारे 15 बिंदूंच्या अंतरावर) प्रलंबित ऑर्डर देतो.

- ऑर्डर ट्रिगर झाल्यावर, एक करार उघडला जातो.

नवशिक्या व्यापार्यांसाठी फ्लॅट ट्रेडिंग टिप्स

- सपाट कालावधीत दीर्घकालीन व्यवहार टाळा.

- स्टॉप लॉस वापरण्याची खात्री करा , कारण जेव्हा चॅनल तुटतो आणि नवीन ट्रेंड सुरू होतो, तेव्हा तुम्ही बहुतेक ठेव गमावू शकता.

- स्कॅल्पिंग वगळता, कमी टाइमफ्रेमवर स्तरांवरून व्यापार करू नका.

- एक्स्चेंज उघडण्यापूर्वी किंवा बंद होण्यापूर्वी तयार झालेल्या टोकाच्या आधारे समर्थन/प्रतिकार पातळी सेट करू नका. हे मुद्दे अल्पायुषी आहेत.

- मनी मॅनेजमेंटच्या नियमांबद्दल विसरू नका, हे आपल्याला जोखीम नियंत्रित करण्यास अनुमती देईल.

- अतिरिक्त तांत्रिक विश्लेषण साधने वापरा. उदाहरणार्थ, उलटे नमुने जसे की दुहेरी (तिहेरी) वरचा किंवा खालचा, चढता (उतरणारा) त्रिकोण, एक पेनंट आणि ध्वज बहुतेक वेळा बाजूला तयार होतात.

- फ्लॅटच्या सुरुवातीस आणि नंतर त्याचे ब्रेकडाउन आणि नवीन ट्रेंडच्या उदयासाठी मानसिकदृष्ट्या तयार रहा.