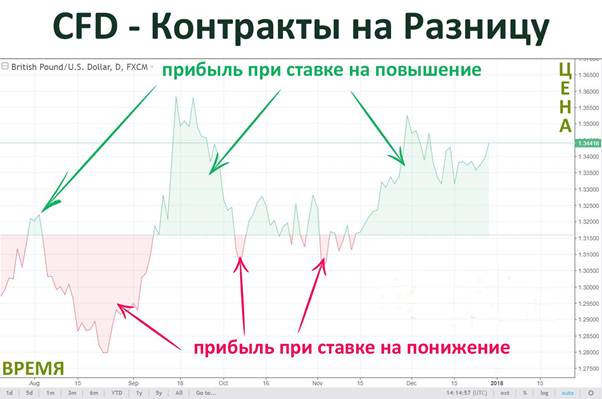

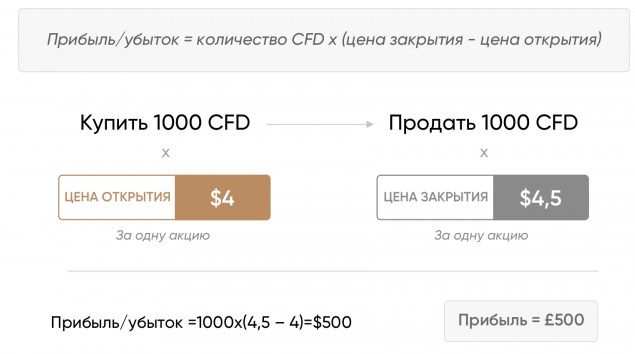

Kontrata për diferencë (CFD) – përshkrimi i instrumentit. Një kontratë për diferencën (CFD) është një instrument financiar derivativ që korrespondon plotësisht me vlerën e një aktivi real, por në të njëjtën kohë, blerësi nuk ka të drejta pronësie, vetëm të drejtën për fitim (ose humbje) nga ndryshimet në kuota . Në thelb, një CFD është një marrëveshje midis

një ndërmjetësi dhe një klienti, thelbi i së cilës është shkëmbimi i diferencës midis çmimeve të blerjes dhe shitjes së aktivit bazë. Për të marrë pjesë në ankand, nuk keni nevojë të blini vetë aktivin, mund të blini aksione, monedha, asete kripto në një llogari.

- nuk ka pronësi të aktivit;

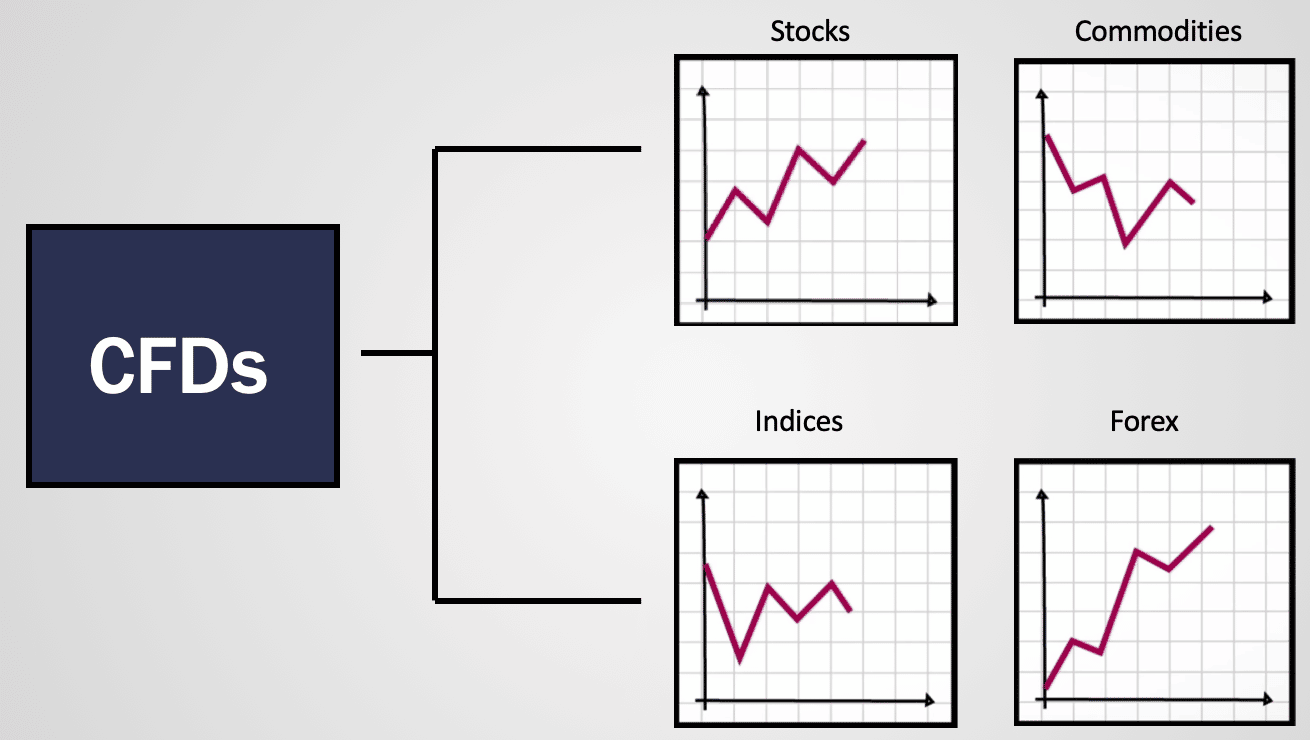

- ka kontrata për aktive të ndryshme (stoqe, monedha, indekse, metale, kriptovaluta);

- ju mund të hapni një marrëveshje të gjatë dhe të shkurtër;

- përdorimi i huadhënies së marzhit – për blerjen, ndërmjetësi nuk kërkon të gjithë shumën e aktivit, por një përqindje të caktuar (zakonisht 5-10%);

- kontrata është e pacaktuar.

Karakteristikat e tregtimit CFD

Ndërmjetësi siguron levë kur tregton kontrata CFD. Vetëm një pjesë e vogël e çmimit të aktivit është e bllokuar në llogari, gjë që lejon tregtarët me kapital të vogël të marrin pjesë në tregti.

Cila është depozita e kërkuar kur tregtoni në një CFD

Avantazhi i CFD-ve është se nuk ka nevojë të blihet aktivi me çmimin e plotë. Për shembull, për të blerë 1 lot (1000 fuçi) naftë wti me një normë prej 95 dollarë për fuçi, kërkohen 95,000 dollarë. Por ndërmjetësi kërkon vetëm 950 dollarë kolateral. Shuma minimale për agjentët e njohur të naftës CFD është wti 0,01, që do të thotë se kërkohet një diferencë prej 9,5 $. Më pas, tregtari duhet të shikojë stilin e sistemit të tregtimit, sa zgjati seria më e gjatë me humbje dhe cila është madhësia mesatare e ndalimit. Për shembull, ndalesa mesatare është 40 st, një seri humbëse prej 10 tregtish = 40 * 0.1 * 10 + 9.5 = 49.5 dollarë. Kjo do të thotë që për të tregtuar 0.01 lote duke përdorur një sistem të tillë, ju duhen 50 dollarë. Nëse keni nevojë të tregtoni disa instrumente ose të merrni vëllime të mëdha, duhet të bëni një analizë të ngjashme për çdo aktiv. Mesatarisht, 50-200 dollarë janë të mjaftueshme për të filluar tregtimin.

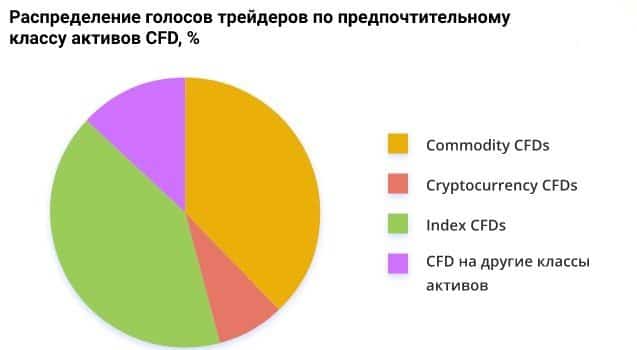

CFD-të më të njohura

Ju mund të tregtoni kontrata cfd për një shumëllojshmëri të gjerë aktivesh:

- indekset (UK100, GER40, FRA40, ESP35);

- aksione (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- valutë (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- mallra (wti vaj, ar, argjend, bakër).

Karakteristikat e kontratave tregtare për diferencën

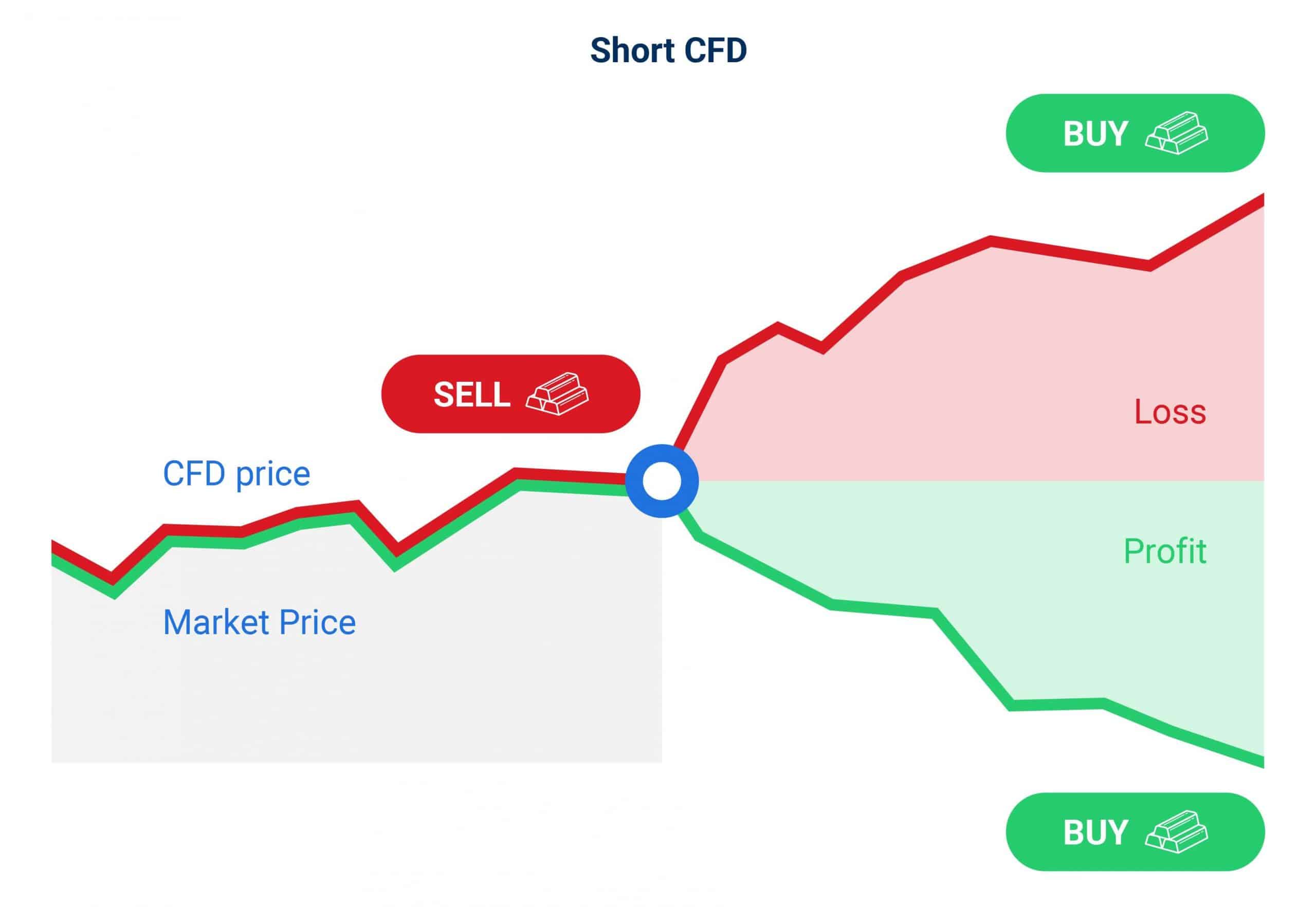

Një tregtar mund të bëjë tregti me kontrata CFD si të gjata ashtu edhe të shkurtra, në varësi të parashikimit të dinamikës së tregut të aktivit. Për të përfunduar një transaksion, ju duhet:

- Bëni një parashikim për një rënie ose rritje të çmimeve.

- Monitoroni aktivin, përcaktoni nivelin e hyrjes, kushtet për daljen nga transaksioni dhe numrin e kontratave.

- Blini cfd me një parashikim për një rritje të aseteve dhe shisni me një parashikim për një rënie.

- Mbyllni tregtinë duke marrë fitim ose ndaloni humbjen.

Menaxhimi i rrezikut në tregtimin CFD

Përdorimi i levës mund të rrisë ndjeshëm fitimet dhe të çojë në një humbje të plotë të llogarisë. Kur tregtoni CFD, duhet të keni një qasje të përgjegjshme ndaj menaxhimit të rrezikut. Kur tregtoni me kapital të madh, rekomandohet të mos rrezikoni më shumë se 2% të llogarisë në një transaksion. Tregtari duhet të llogarisë vetë rrezikun ose të përdorë kalkulatorin e humbjes. https://articles.opexflow.com/trading-training/risk-management.htm

Aktivet e paqëndrueshme duhet të tregtohen me kujdes, lëvizjet e forta mund të çojnë në fitime dhe humbje të mëdha.

Nëse llogaria është e vogël, jo më shumë se 10% e totalit të kapitalit, tregtari mund të lejojë humbjen e llogarisë në një situatë të pafavorshme tregu. Në këtë rast, menaxhimi i rrezikut është një tërheqje e rregullt e fitimit, i njëjti lot, fitimi minimal i kërkuar është 500-1000%. Ju nuk duhet të mbani më shumë se sa kërkohet për tregtimin në llogari, me paqëndrueshmëri të lartë, rreziku i një bilanc negativ rritet me një hendek. Nëse ka më shumë para në llogari sesa kërkohet për të mbajtur pozicionin, shuma e humbjes së llogaritur do të rritet.

Duhet të jeni të vetëdijshëm se të gjitha transaksionet CFD janë spekulative, që do të thotë se ato synojnë të fitojnë në afat të shkurtër dhe të mesëm. Tregtari duhet të mbyllë tregtitë humbëse në CFD. Ndërsa një investitor që investon në rritjen e mundshme të një biznesi nuk duhet të mbyllë pozicione edhe me humbje të mëdha. Vetëm nëse tabloja themelore ka ndryshuar.

Një tregtar që ka besim në parashikimin e saktë, kur merr një humbje kritike, mund të hapë një pozicion hedshoring për të mbrojtur llogarinë. I njëjti mjet, por në drejtim të kundërt. Kur situata ndryshon, transaksioni i kundërt mbyllet dhe mbetet vetëm ai origjinal. Çfarë është një CFD (Contract for Difference) dhe si ta tregtoni atë: https://youtu.be/sQZFth6e8dg

Ku të tregtoni CFD

Në vitin 2022, shumë ndërmjetës u ofrojnë klientëve të tyre të tregtojnë kontrata CFD. Më poshtë është një listë e 10 ndërmjetësve më të njohur:

- Avatrade është një nga kompanitë më të rregulluara të brokerimit. Klientëve u ofrohet një hapje e shpejtë e një llogarie, kërkohet një minimum dokumentesh. Ata nuk ngarkojnë komision për depozitat dhe tërheqjet. Kundër – komisioni për mungesën e transaksioneve, CFD-të janë të disponueshme vetëm për monedhat dhe kriptovalutat.

- XM është ndërmjetësi më i madh, i përshtatshëm si për fillestarët ashtu edhe për tregtarët me përvojë. Për hapjen e një llogarie kërkohet vetëm një pasaportë, nuk ka komisione për depozitimin dhe tërheqjen e fondeve nga llogaria, komisione konkurruese. Për fillestarët, ka programe arsimore.

- Alpari është një nga ndërmjetësit kryesorë, ofron shumë lloje llogarish, mbështetje në 30 gjuhë. Ndërmjetësi ofron një gamë të gjerë kontratash cfd, ju mund të filloni me shuma minimale. Një nga ndërmjetësit më të mirë të tregtimit.

- FXTM është një ndërmjetës i shkëlqyeshëm për fillestarët, mbështetje e mirë 24/7, shumë materiale edukative. Kundër – komisioni për tërheqjen e fondeve dhe pasivitetin.

- Etero është një nga platformat më të njohura të tregtimit. Avantazhet – hapja e lehtë dhe e shpejtë e llogarisë, pa depozitë minimale, tarifa konkurruese. Kundër – llogaria është vetëm në dollarë amerikanë, një tërheqje e gjatë fondesh, komisione të larta për tërheqjen e parave.

- Indeksi i qytetit është një platformë tregtare me cilësi të lartë, e disponueshme në disa sisteme operative. Ofron mjete të mira për analizën e tregut, shumë programe arsimore. Ndërmjetësi ofron shumë kontrata CFD, mund të filloni me çdo shumë.

- IC markets është një nga ndërmjetësit më të mirë për tregtimin e kopjeve. Ndërmjetësi ofron kushtet më të mira si për fillestarët ashtu edhe për tregtarët me përvojë. Zbritje të mira në vëllim, platformë e shkëlqyer tregtare, pa tarifa për depozitimin dhe tërheqjen e fondeve, depozitë minimale e ulët, mbështetje 24/7, një gamë e gjerë mjetesh.

- OANDA është tregu më i vjetër në internet, që punon me klientë në më shumë se 150 vende. Avantazhet – komisione të ulëta, gamë e gjerë kontratash CFD, komisione të ulëta, depozitë minimale e ulët. Disavantazhet – verifikim i gjatë, komision i lartë për tërheqjen e fondeve nga llogaria.

- FXPro është një ndërmjetës i njohur Forex, i ofruar për të tregtuar kontrata CFD. Një llogari mund të hapet si në terminalet mt4 dhe mt5, ashtu edhe në shfletuesin.

- SaxoBank është një nga platformat më të mira tregtare, ka programet e veta tregtare, një gamë të gjerë mjetesh, pa komision për tërheqje. Disavantazhi është depozitimi i lartë minimal.

Vlen të përmendet se çdo ndërmjetës në tarifat e llogarisë specifikon shumën e marzhit në të cilin pozicioni likuidohet. Mund të jetë 50-20% ose 0% (pozicionet do të mbyllen vetëm nëse klienti ka humbur të gjitha fondet). Kjo duhet të merret parasysh kur zgjedh një ndërmjetës, ndër faktorët e tjerë. Gjithashtu, ndërmjetësit ofrojnë leva të ndryshme, disa ndërmjetës nuk paguajnë një shkëmbim për transferimin e një pozicioni në një ditë tjetër. Duhet të vlerësohen shumë faktorë. Për shembull, ndërmjetësi Fibogroup kërkon 10 dollarë marzh për të hapur 0,01 lote cfd në indeksin Nasdaq 100, nuk ka komisione ose shkëmbime, niveli i thirrjes së marzhit është 50%. Brokeri Roboforex kërkon 30 dollarë, niveli i thirrjes së marzhit 20%, shkëmbimi 5 p në ditë. Ndërmjetësi i parë ka një depozitë më të vogël të kërkuar, por në të njëjtën kohë, kërkon gjithashtu më pak lëvizje të aktivit për të ndaluar. I përshtatshëm për tregtim në grafikët ditore dhe javore.

Avantazhet dhe disavantazhet e tregtimit CFD.

Le të hedhim një vështrim më të afërt në të mirat dhe të këqijat e tregtimit të CFD-ve. Përparësitë:

- mund të filloni tregtimin me një depozitë minimale;

- llogari e vetme – ju mund të mbani stoqe, indekse, mallra, monedha dhe kriptoasete në një portofol.

- sigurimi i huadhënies me marzh.

Të metat:

- Trajnimi Cfd nuk është i përshtatshëm për investim për shkak të tarifave të shkëmbimit nga shumë ndërmjetës;

- CFD – nuk është pronë, nuk mund të marrësh hua kundrejt garancisë ose ta përdorësh për shlyerje;

- shumë ndërmjetës ngarkojnë komisione të larta në CDF;

- Shumë CFD të aksioneve kanë përhapje më të lartë se aksionet. Ato nuk janë të përshtatshme për scalping dhe tregtim brenda ditës ;

- është e nevojshme të llogaritet me saktësi vëllimi i transaksioneve në mënyrë që pozicionet të mos likuidohen me forcë nga ndërmjetësi.

CFD ose kontrata për ndryshim: çfarë është, terminologjia e tregtimit: https://youtu.be/0QMRySZLKRU

FAQ

A është e mundur që të ketë marrëveshje për një instrument të gjatë dhe të shkurtër në të njëjtën kohë? Varet nga lloji i llogarisë. Në llogaritë e mbrojtura, ekziston një mundësi e tillë.

A kam të drejtë për dividentë kur blej CFD të aksioneve? Jo, por shumë agjentë paguajnë një “rregullim të dividentit”.

A është e mundur të shmangni pagesën e komisionit kur tregtoni CFD? Të ardhurat e ndërmjetësit janë ose një përhapje e zgjeruar ose komisione. Klienti mund të zgjedhë një ndërmjetës me kushte të përshtatshme; kur scalping, është më fitimprurëse të paguhet një komision i rritur.

Çfarë ndodh me cfd kur ndahen aksionet? Gjatë ndarjes, të gjitha porositë e hapura do të fshihen, transaksionet e hapura mbyllen me forcë me komentin “Split”.

A kanë CFD-të një datë skadimi?Klienti mund të mbajë pozicione për aq kohë sa të dojë. Ndërmjetësi përdor gjithashtu ngjitjen në ditën e skadimit të të ardhmes përkatëse