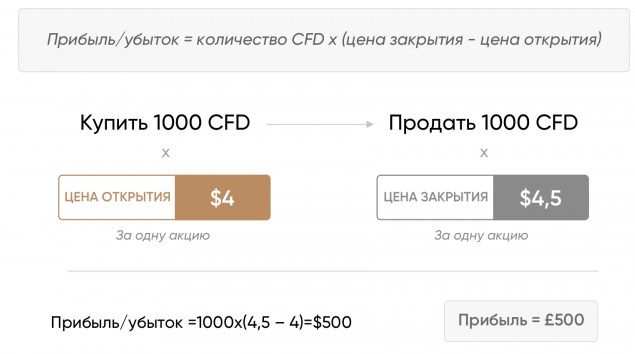

Договор за разлика (CFD) – описание на инструмента. Договорът за разлика (CFD) е деривативен финансов инструмент, който напълно съответства на стойността на реален актив, но в същото време купувачът няма права на собственост, а само правото на печалба (или загуба) от промени в котировките . По същество CFD е споразумение между

брокер и клиент, чиято същност е размяната на разликата между покупната и продажната цена на базовия актив. За да участвате в търга, не е необходимо да купувате самия актив, можете да закупите акции, валути, крипто активи на една сметка.

- липса на собственост върху актива;

- има договори за различни активи (акции, валути, индекси, метали, криптовалути);

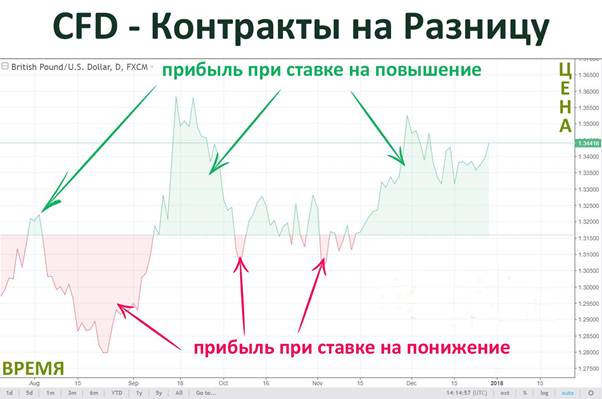

- можете да отворите сделка както дълга, така и къса;

- използването на маржин кредитиране – за покупката брокерът не изисква цялата сума на актива, а определен процент (обикновено 5-10%);

- договорът е безсрочен.

Характеристики на CFD търговията

Брокерът осигурява ливъридж при търговия с CFD договори. Само малка част от цената на актива е блокирана по сметката, което позволява на търговци с малък капитал да участват в търговията.

Какъв е депозитът, който се изисква при търговия с CFD

Предимството на CFD е, че няма нужда да купувате актива на пълна цена. Например, за да закупите 1 лот (1000 барела) петрол wti при курс от $95 за барел, са необходими $95 000. Но брокерът изисква само $950 обезпечение. Минималният лот за популярни петролни CFD брокери е wti 0,01, което означава, че се изисква маржин от $9,5. След това търговецът трябва да разгледа стила на търговската система, колко дълго е продължила най-дългата губеща серия и какъв е средният размер на стопа. Например средният стоп е 40 точки, губеща серия от 10 сделки = 40 * 0,1 * 10 + 9,5 = $49,5. Това означава, че за да търгувате 0,01 лота с помощта на такава система, ви трябват $50. Ако трябва да търгувате няколко инструмента или да вземете големи обеми, трябва да извършите подобен анализ за всеки актив. Средно $50-200 са достатъчни, за да започнете да търгувате.

Най-популярните CFD

Можете да търгувате cfd договори за голямо разнообразие от активи:

- индекси (UK100, GER40, FRA40, ESP35);

- акции (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- валута (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- стоки (без петрол, злато, сребро, мед).

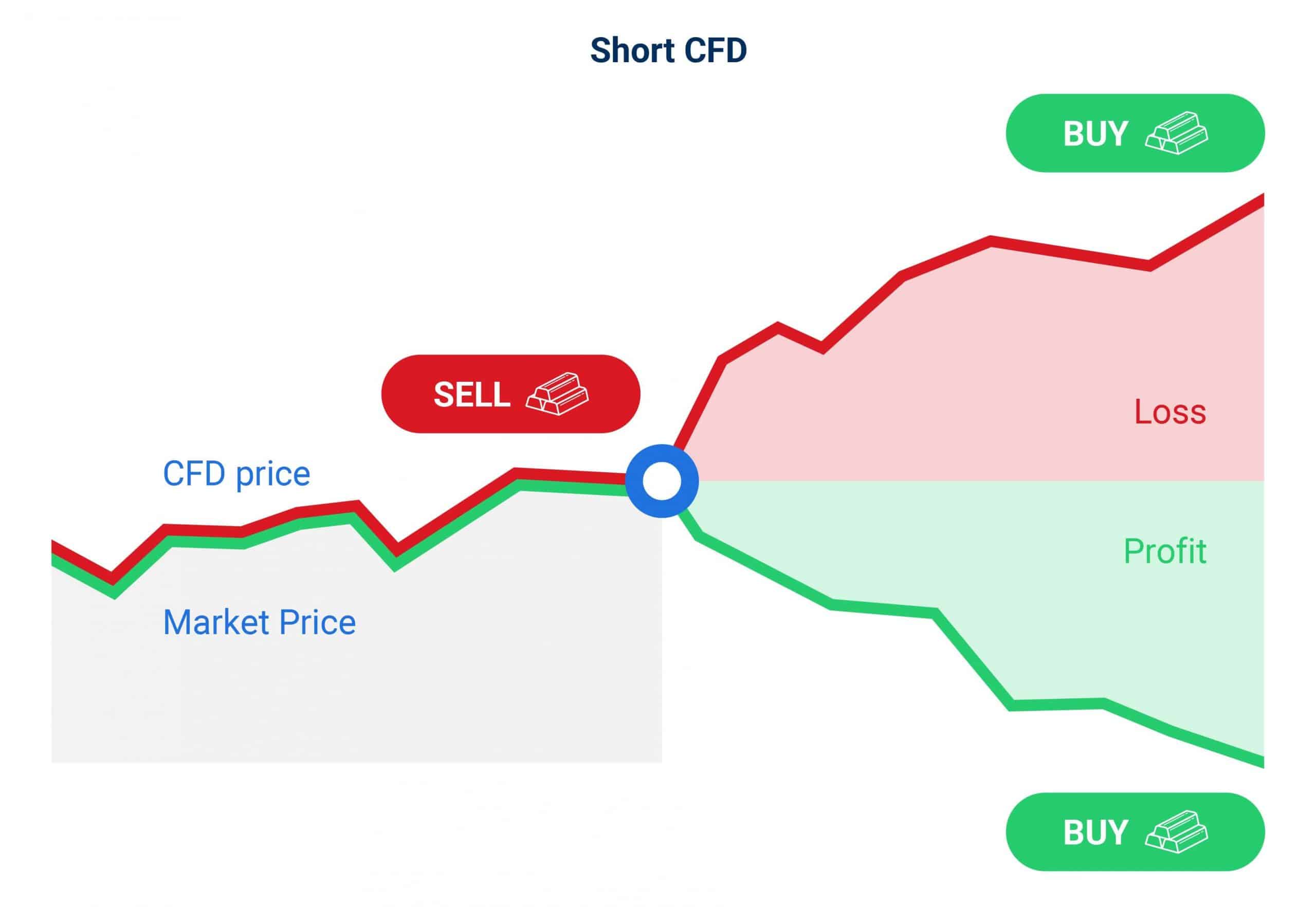

Характеристики на търговски договори за разлика

Търговецът може да извършва сделки с договори за CFD както дълги, така и къси, в зависимост от прогнозата за пазарната динамика на актива. За да завършите транзакция, трябва:

- Направете прогноза за спад или покачване на цените.

- Наблюдавайте актива, определяйте входното ниво, условията за излизане от сделката и броя на договорите.

- Купувайте CFD с прогноза за ръст на активите и продавайте с прогноза за спад.

- Затворете сделката чрез тейк печалба или стоп загуба.

Управление на риска при търговия с CFD

Използването на ливъридж може както значително да увеличи печалбите, така и да доведе до пълна загуба на сметката. Когато търгувате със CFD, трябва да възприемете отговорен подход към управлението на риска. Когато търгувате с голям капитал, се препоръчва да не рискувате повече от 2% от сметката в една транзакция. Търговецът трябва сам да изчисли риска или да използва калкулатора на загубите. https://articles.opexflow.com/trading-training/risk-management.htm

Волатилните активи трябва да се търгуват с повишено внимание, силните движения могат да доведат както до големи печалби, така и до загуби.

Ако сметката е малка, не повече от 10% от общия капитал, търговецът може да допусне загуба на сметката при неблагоприятна пазарна ситуация. В този случай управлението на риска е редовно теглене на печалба, същата партида, минималната необходима печалба е 500-1000%. Не трябва да държите повече от необходимото за търговия по сметката, при висока волатилност рискът от отрицателен баланс се увеличава с празнина. Ако има повече пари по сметката, отколкото са необходими за задържане на позицията, сумата на изчислената загуба ще се увеличи.

Трябва да сте наясно, че всички CFD транзакции са спекулативни, което означава, че са насочени към печалба в краткосрочен и средносрочен план. Търговецът трябва да затваря губещи сделки за CFD. Докато инвеститор, който инвестира в потенциалния растеж на бизнес, не трябва да затваря позиции дори при големи загуби. Само ако основната картина се е променила.

Търговец, който е уверен в правилната прогноза, когато получи критична загуба, може да отвори хедшоринг позиция, за да защити сметката. Същият инструмент, но в обратна посока. Когато ситуацията се промени, обратната сделка се затваря и остава само оригиналната. Какво е CFD (договор за разлика) и как да го търгувате: https://youtu.be/sQZFth6e8dg

Къде да търгувате CFD

През 2022 г. много брокери предлагат на своите клиенти да търгуват със CFD договори. По-долу е даден списък на 10-те най-популярни брокера:

- Avatrade е една от най-регулираните брокерски компании. На клиентите се предлага бързо откриване на сметка, необходими са минимум документи. Те не начисляват комисионна за депозити и тегления. Минуси – комисионна за липса на транзакции, CFD са налични само за валути и криптовалути.

- XM е най-големият брокер, подходящ както за начинаещи, така и за опитни търговци. За откриване на сметка е необходим само паспорт, няма комисионни за депозиране и теглене на средства от сметката, конкурентни комисиони. За начинаещи има образователни програми.

- Alpari е един от водещите брокери, предлага много видове сметки, поддръжка на 30 езика. Брокерът предлага широка гама от CFD договори, можете да започнете с минимални суми. Един от най-добрите търговски брокери.

- FXTM е страхотен брокер за начинаещи, добра поддръжка 24/7, много образователни материали. Минуси – комисионна за теглене на средства и бездействие.

- Etero е една от най-популярните платформи за търговия. Предимства – лесно и бързо откриване на сметка, без минимален депозит, конкурентни такси. Минуси – сметката е само в щатски долари, дълго теглене на средства, високи комисионни за теглене на пари.

- City index е висококачествена платформа за търговия, достъпна на няколко операционни системи. Предлага добри инструменти за анализ на пазара, много образователни програми. Брокерът предлага много CFD договори, можете да започнете с всяка сума.

- IC markets е един от най-добрите брокери за търговия с копия. Брокерът предлага най-добрите условия както за начинаещи, така и за опитни търговци. Добри обемни отстъпки, страхотна платформа за търговия, без такси за депозиране и теглене на средства, нисък минимален депозит, 24/7 поддръжка, широк набор от инструменти.

- OANDA е най-старият онлайн пазар, работещ с клиенти в повече от 150 страни. Предимства – ниски комисионни, широка гама от CFD договори, ниски комисионни, нисък минимален депозит. Недостатъци – дълга проверка, висока комисионна за теглене на средства от сметката.

- FXPro е добре познат форекс брокер, предлагащ търговия със CFD договори. Акаунт може да бъде открит както в терминалите mt4 и mt5, така и в браузъра.

- SaxoBank е една от най-добрите платформи за търговия, има собствени програми за търговия, широк набор от инструменти, без комисионна за теглене. Недостатък е високият минимален депозит.

Заслужава да се отбележи, че всеки брокер в тарифите на сметката определя размера на маржа, при който се ликвидира позицията. Може да бъде 50-20% или 0% (позициите ще бъдат затворени само ако клиентът е загубил всички средства). Това трябва да се вземе предвид при избора на брокер, наред с други фактори. Освен това брокерите предлагат различен ливъридж, някои брокери не начисляват суап за прехвърляне на позиция за друг ден. Трябва да се оценят много фактори. Например, брокерът Fibogroup изисква $10 марж за отваряне на 0,01 лота cfd на индекса Nasdaq 100, няма комисионни или суапове, нивото на маржин кол е 50%. Брокер Roboforex изисква $30, маржин кол ниво 20%, суап 5 p на ден. Първият брокер има по-малък изискуем депозит, но в същото време изисква по-малко движение на актива, за да спре. Подходящ за търговия на дневни и седмични графики.

Предимства и недостатъци на CFD търговията.

Нека разгледаме по-отблизо плюсовете и минусите на търговията със CFD. Предимства:

- можете да започнете да търгувате с минимален депозит;

- един акаунт – можете да съхранявате акции, индекси, стоки, валути и криптоактиви в едно портфолио.

- предоставяне на маржин заеми.

недостатъци:

- Cfd обучението не е подходящо за инвестиция поради таксите за суап от много брокери;

- CFD – не е собственост, не можете да вземете заем срещу обезпечение или да го използвате за сетълменти;

- много брокери начисляват високи комисионни за CDF;

- Много CFD върху акции имат по-високи спредове от акциите. Не са подходящи за скалпиране и търговия в рамките на деня ;

- необходимо е точно да се изчисли обемът на сделките, така че позициите да не бъдат принудително ликвидирани от брокера.

CFD или договори за разлика: какво е това, търговска терминология: https://youtu.be/0QMRySZLKRU

ЧЗВ

Възможно ли е едновременно да има сделки за дълги и къси инструменти на един инструмент? Зависи от вида на сметката. При хеджираните сметки има такава възможност.

Имам ли право на дивиденти при закупуване на CFD за акции? Не, но много брокери плащат „корекция на дивидента“.

Възможно ли е да се избегне плащането на комисионна при търговия с CFD? Доходът на брокера е или разширен спред, или комисионни. Клиентът може да избере брокер с подходящи условия, при скалпиране е по-изгодно да плащате повишена комисионна.

Какво се случва с CFD, когато акциите се разделят? При разделянето всички отворени поръчки ще бъдат изтрити, отворените транзакции се затварят принудително с коментар „Разделяне“.

Имат ли CFD срок на валидност?Клиентът може да заема позиции толкова дълго, колкото пожелае. Брокерът използва и залепване в деня на изтичане на съответните фючърси