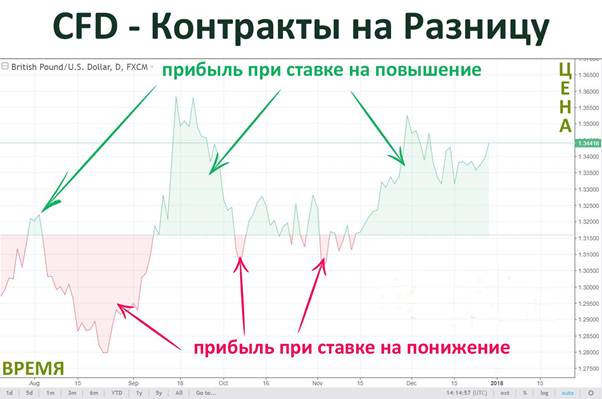

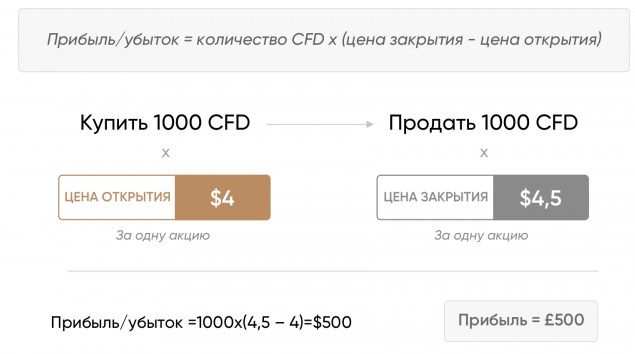

Contrato por Diferença (CFD) – descrição do instrumento. Um contrato por diferença (CFD) é um instrumento financeiro derivativo que corresponde integralmente ao valor de um ativo real, mas, ao mesmo tempo, o comprador não possui direitos de propriedade, apenas o direito ao lucro (ou prejuízo) das alterações nas cotações . Em essência, um CFD é um acordo entre

um corretor e um cliente, cuja essência é a troca da diferença entre os preços de compra e venda do ativo subjacente. Para participar do leilão, você não precisa comprar o próprio ativo, pode comprar ações, moedas, ativos criptográficos em uma conta.

- nenhuma propriedade do ativo;

- existem contratos para diferentes ativos (ações, moedas, índices, metais, criptomoedas);

- você pode abrir um negócio tanto longo quanto curto;

- o uso de empréstimos de margem – para a compra, o corretor não exige o valor total do ativo, mas uma certa porcentagem (geralmente 5-10%);

- o contrato é por tempo indeterminado.

Características da negociação de CFDs

O corretor fornece alavancagem ao negociar contratos de CFD. Apenas uma pequena parte do preço do ativo é bloqueada na conta, o que permite que traders com pequeno capital participem da negociação.

Qual é o depósito exigido ao negociar em um CFD

A vantagem dos CFDs é que não há necessidade de comprar o ativo pelo preço total. Por exemplo, para comprar 1 lote (1.000 barris) de petróleo wti à taxa de $ 95 por barril, são necessários $ 95.000. Mas o corretor exige apenas US $ 950 em garantia. O lote mínimo para corretores de CFD de petróleo populares é wti 0,01, o que significa que é necessária uma margem de $ 9,5. Em seguida, o trader deve observar o estilo do sistema de negociação, quanto tempo durou a série perdedora mais longa e qual é o tamanho médio do stop. Por exemplo, o stop médio é de 40 sts, uma série perdedora de 10 negócios = 40 * 0,1 * 10 + 9,5 = $ 49,5. Isso significa que para negociar 0,01 lotes usando esse sistema, você precisa de $ 50. Se você precisar negociar vários instrumentos ou receber grandes volumes, precisará realizar uma análise semelhante para cada ativo. Em média, $ 50-200 é suficiente para começar a negociar.

CFDs mais populares

Você pode negociar contratos cfd por uma ampla variedade de ativos:

- índices (UK100, GER40, FRA40, ESP35);

- ações (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- moeda (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- commodities (wti petróleo, ouro, prata, cobre).

Características dos contratos de negociação por diferença

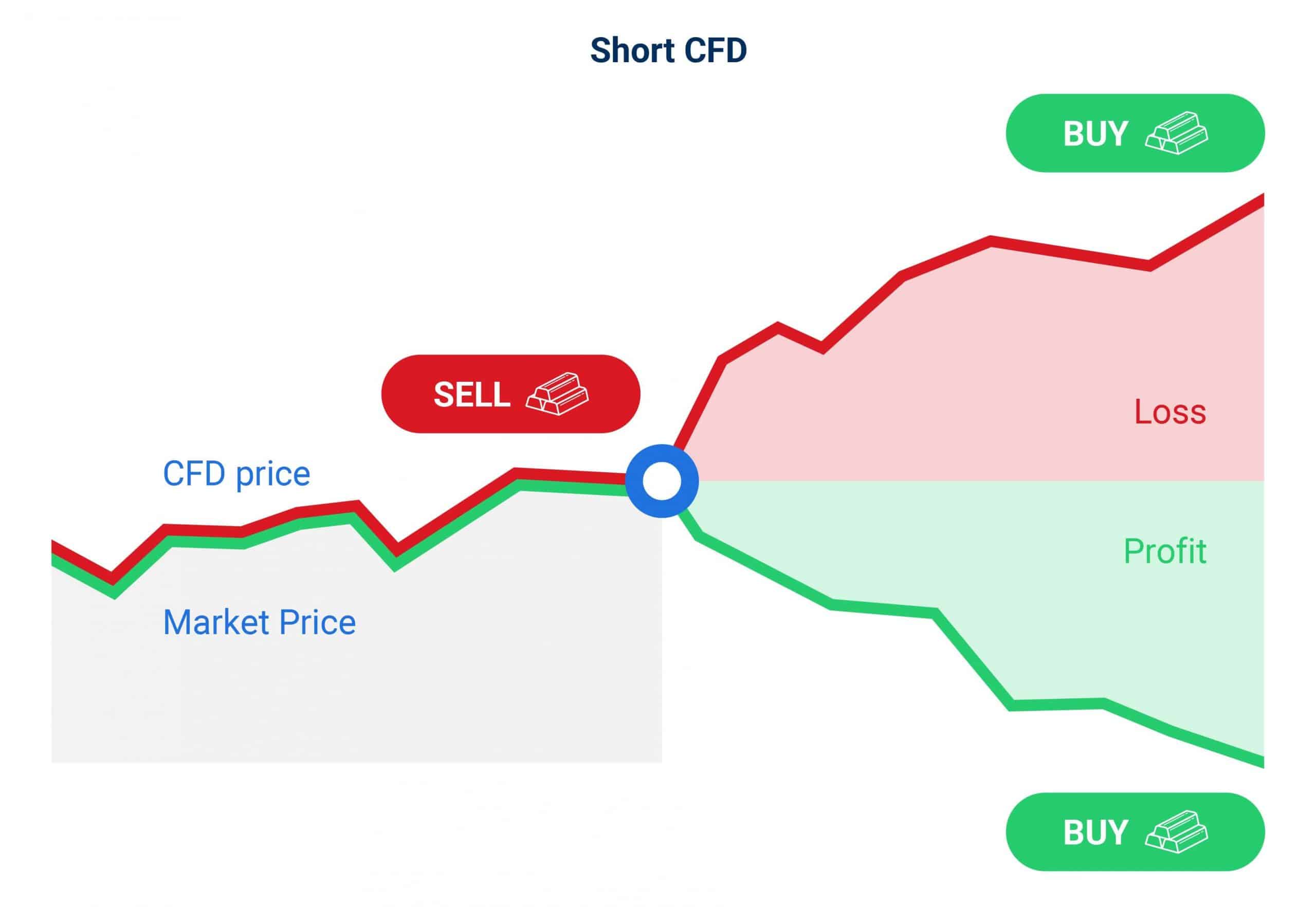

Um trader pode negociar com contratos CFD longos e curtos, dependendo da previsão da dinâmica de mercado do ativo. Para concluir uma transação, você precisa:

- Faça uma previsão para uma queda ou aumento nos preços.

- Monitore o ativo, determine o nível de entrada, as condições de saída da transação e o número de contratos.

- Compre cfd com previsão de crescimento de ativos e venda com previsão de queda.

- Feche a negociação por take profit ou stop loss.

Gestão de risco na negociação de CFD

O uso de alavancagem pode aumentar significativamente os lucros e levar à perda completa da conta. Ao negociar CFDs, você precisa adotar uma abordagem responsável para o gerenciamento de risco. Ao negociar com grande capital, é recomendável não arriscar mais de 2% da conta em uma transação. O trader deve calcular o risco sozinho ou usar a calculadora de perdas. https://articles.opexflow.com/trading-training/risk-management.htm

Ativos voláteis devem ser negociados com cautela, movimentos fortes podem levar a grandes lucros e perdas.

Se a conta for pequena, não superior a 10% do capital total, o trader pode permitir a perda da conta em uma situação de mercado desfavorável. Neste caso, a gestão de risco é uma retirada de lucro regular, o mesmo lote, o lucro mínimo exigido é de 500-1000%. Você não deve manter mais do que o necessário para negociar na conta, com alta volatilidade, o risco de um saldo negativo aumenta com uma lacuna. Se houver mais dinheiro na conta do que o necessário para manter a posição, o valor da perda calculada aumentará.

Você deve estar ciente de que todas as transações de CFD são especulativas, o que significa que elas visam obter lucro a curto e médio prazo. O trader deve fechar negociações perdedoras em CFDs. Enquanto um investidor que investe no potencial de crescimento de um negócio não deve fechar posições mesmo com grandes perdas. Somente se o quadro fundamental mudou.

Um trader confiante na previsão correta, ao receber uma perda crítica, pode abrir uma posição de hedshoring para proteger a conta. A mesma ferramenta, mas na direção oposta. Quando a situação muda, a transação oposta é fechada e apenas a original permanece. O que é um CFD (Contract for Difference) e como negociá-lo: https://youtu.be/sQZFth6e8dg

Onde negociar CFDs

Em 2022, muitos corretores oferecem aos seus clientes a negociação de contratos CFD. Abaixo está uma lista dos 10 corretores mais populares:

- Avatrade é uma das corretoras mais regulamentadas. Aos clientes é oferecida uma abertura rápida de conta, é necessário um mínimo de documentos. Eles não cobram comissão por depósitos e saques. Contras – comissão pela falta de transações, os CFDs estão disponíveis apenas para moedas e criptomoedas.

- A XM é a maior corretora, adequada tanto para iniciantes quanto para traders experientes. Apenas um passaporte é necessário para abrir uma conta, não há comissões para depositar e retirar fundos da conta, comissões competitivas. Para iniciantes, existem programas educacionais.

- A Alpari é uma das principais corretoras, oferece vários tipos de contas, suporte em 30 idiomas. A corretora oferece uma ampla variedade de contratos cfd, você pode começar com valores mínimos. Um dos melhores corretores de negociação.

- A FXTM é uma ótima corretora para iniciantes, bom suporte 24 horas por dia, 7 dias por semana, muito material educacional. Contras – comissão por retirada de fundos e inatividade.

- Etero é uma das plataformas de negociação mais populares. Vantagens – abertura de conta fácil e rápida, sem depósito mínimo, taxas competitivas. Contras – a conta é apenas em dólares americanos, uma longa retirada de fundos, altas comissões pela retirada de dinheiro.

- O índice da cidade é uma plataforma de negociação de alta qualidade, disponível em vários sistemas operacionais. Oferece boas ferramentas para análise de mercado, muitos programas educacionais. O corretor oferece muitos contratos de CFD, você pode começar com qualquer valor.

- Mercados IC é um dos melhores corretores para negociação de cópias. O corretor oferece as melhores condições para iniciantes e traders experientes. Bons descontos por volume, ótima plataforma de negociação, sem taxas para depositar e retirar fundos, depósito mínimo baixo, suporte 24 horas por dia, 7 dias por semana, uma ampla variedade de ferramentas.

- A OANDA é o mercado online mais antigo, trabalhando com clientes em mais de 150 países. Vantagens – comissões baixas, ampla gama de contratos CFD, comissões baixas, depósito mínimo baixo. Desvantagens – verificação longa, alta comissão para retirar fundos da conta.

- FXPro é um corretor forex bem conhecido, oferecido para negociar contratos de CFD. Uma conta pode ser aberta nos terminais mt4 e mt5 e no navegador.

- O SaxoBank é uma das melhores plataformas de negociação, possui seus próprios programas de negociação, uma ampla gama de ferramentas e sem taxas de retirada. A desvantagem é o alto depósito mínimo.

Vale a pena notar que cada corretor nas tarifas da conta especifica o valor da margem na qual a posição é liquidada. Pode ser 50-20% ou 0% (as posições serão fechadas apenas se o cliente tiver perdido todos os fundos). Isso deve ser levado em consideração na hora de escolher uma corretora, entre outros fatores. Além disso, os corretores oferecem alavancagem diferente, alguns corretores não cobram um swap para transferir uma posição para outro dia. Muitos fatores precisam ser avaliados. Por exemplo, o corretor Fibogroup exige margem de $ 10 para abrir 0,01 lotes de cfd no índice Nasdaq 100, não há comissões ou swaps, o nível de chamada de margem é de 50%. O corretor Roboforex requer $ 30, nível de chamada de margem de 20%, swap 5 p por dia. O primeiro corretor tem um depósito exigido menor, mas, ao mesmo tempo, também requer menos movimento do ativo para parar. Adequado para negociação em gráficos diários e semanais.

Vantagens e desvantagens da negociação de CFDs.

Vamos dar uma olhada nos prós e contras da negociação de CFDs. Vantagens:

- você pode começar a negociar com um depósito mínimo;

- conta única – você pode manter ações, índices, commodities, moedas e criptoativos em um portfólio.

- concessão de empréstimos de margem.

Imperfeições:

- O treinamento Cfd não é adequado para investimento devido às taxas de swap por muitos corretores;

- CFD – não é um imóvel, você não pode tomar um empréstimo contra garantia ou usá-lo para liquidações;

- muitos corretores cobram altas comissões sobre o CDF;

- Muitos CFDs de ações têm spreads mais altos do que ações. Eles não são adequados para escalpelamento e negociação intradiária ;

- é necessário calcular com precisão o volume de transações para que as posições não sejam liquidadas à força pelo corretor.

CFD ou contratos por diferença: o que é, terminologia de negociação: https://youtu.be/0QMRySZLKRU

Perguntas frequentes

É possível ter negócios em um instrumento tanto longos quanto curtos ao mesmo tempo? Depende do tipo de conta. Em contas cobertas, existe essa oportunidade.

Tenho direito a dividendos ao comprar CFDs de ações? Não, mas muitos corretores pagam um “ajuste de dividendos”.

É possível evitar o pagamento de comissões ao negociar CFDs? A renda do corretor é um spread estendido ou comissões. O cliente pode escolher um corretor com condições adequadas; no scalping, é mais lucrativo pagar uma comissão maior.

O que acontece com o cfd quando as ações são divididas? Ao dividir, todas as ordens abertas serão excluídas, as transações abertas são fechadas à força com o comentário “Dividir”.

Os CFDs têm uma data de validade?O cliente pode manter posições pelo tempo que quiser. A corretora também usa a colagem no dia de vencimento dos futuros correspondentes