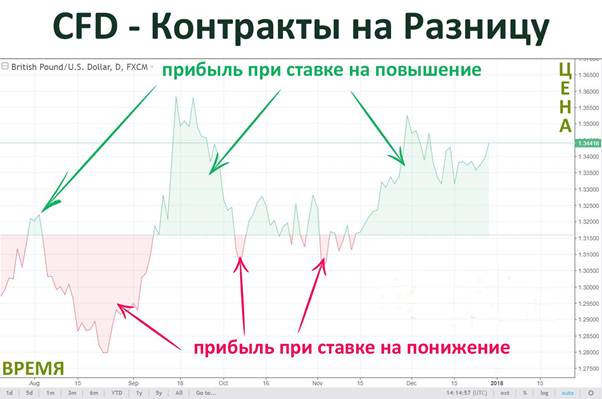

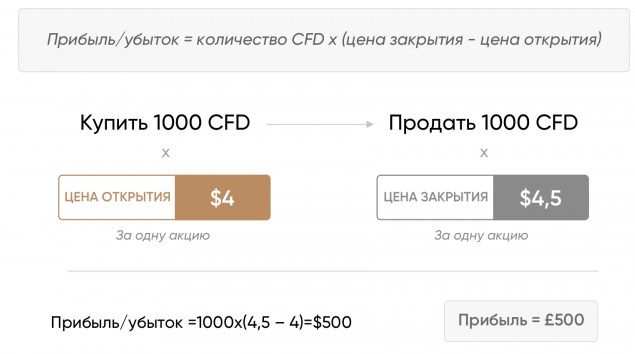

Contrato por Diferencia (CFD) – descripción del instrumento. Un contrato por diferencia (CFD) es un instrumento financiero derivado que corresponde totalmente al valor de un activo real, pero al mismo tiempo, el comprador no tiene derechos de propiedad, solo el derecho a la ganancia (o pérdida) de los cambios en las cotizaciones. . En esencia, un CFD es un acuerdo entre

un bróker y un cliente, cuya esencia es el intercambio de la diferencia entre los precios de compra y venta del activo subyacente. Para participar en la subasta, no necesita comprar el activo en sí, puede comprar acciones, divisas, criptoactivos en una sola cuenta.

- sin propiedad del activo;

- hay contratos para diferentes activos (acciones, divisas, índices, metales, criptomonedas);

- puede abrir un trato tanto largo como corto;

- el uso de préstamos de margen: para la compra, el corredor no requiere el monto total del activo, sino un cierto porcentaje (generalmente 5-10%);

- el contrato es indefinido.

Características del comercio de CFD

El corredor proporciona apalancamiento al negociar contratos de CFD. Solo una pequeña parte del precio del activo está bloqueada en la cuenta, lo que permite a los comerciantes con poco capital participar en el comercio.

¿Cuál es el depósito requerido cuando se opera con un CFD?

La ventaja de los CFD es que no es necesario comprar el activo al precio completo. Por ejemplo, para comprar 1 lote (1000 barriles) de petróleo wti a razón de $95 por barril, se requieren $95 000. Pero el corredor solo requiere $ 950 en garantía. El lote mínimo para los corredores de CFD de petróleo populares es wti 0.01, lo que significa que se requiere un margen de $ 9.5. A continuación, el comerciante debe observar el estilo del sistema de negociación, cuánto duró la serie perdedora más larga y cuál es el tamaño promedio de parada. Por ejemplo, el stop promedio es de 40 puntos, una serie perdedora de 10 operaciones = 40 * 0,1 * 10 + 9,5 = $ 49,5. Esto significa que para operar con lotes de 0,01 usando dicho sistema, necesita $50. Si necesita negociar varios instrumentos o tomar grandes volúmenes, debe realizar un análisis similar para cada activo. En promedio, $ 50-200 es suficiente para comenzar a operar.

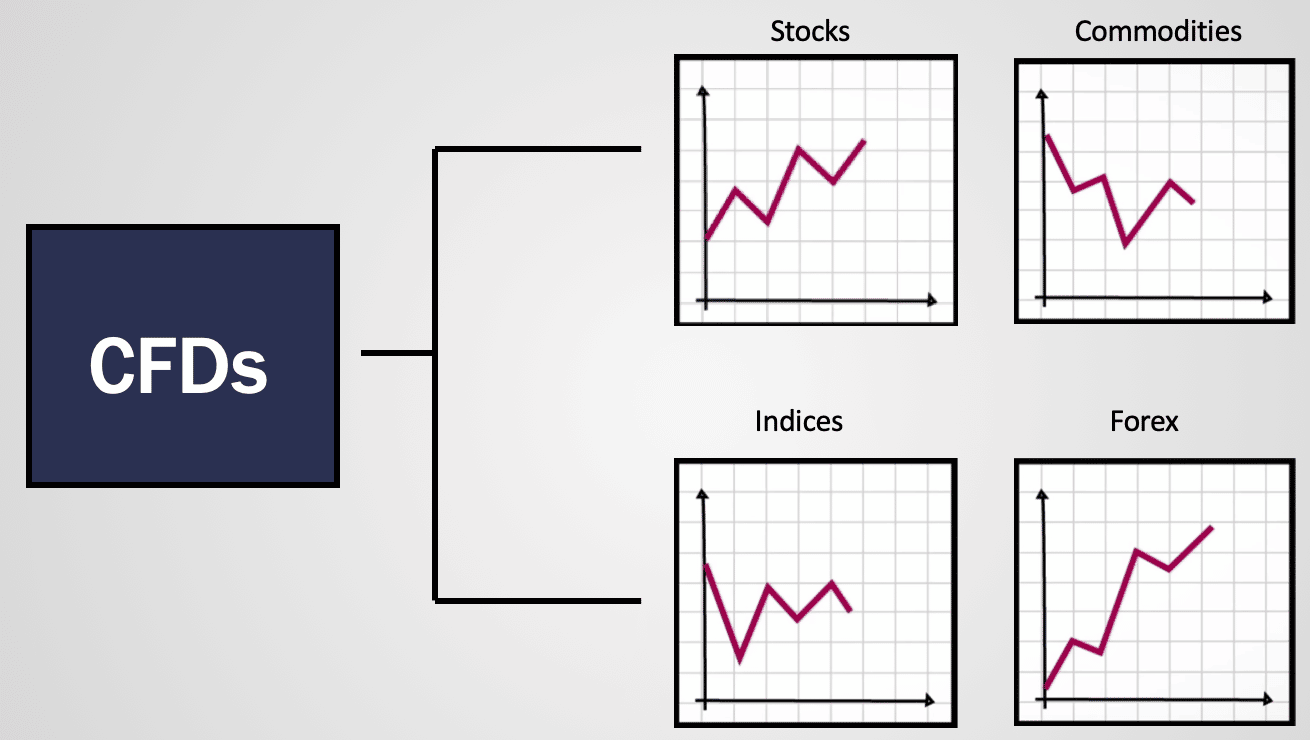

CFD más populares

Puede negociar contratos CFD para una amplia variedad de activos:

- índices (UK100, GER40, FRA40, ESP35);

- acciones (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- divisa (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- materias primas (petróleo, oro, plata, cobre).

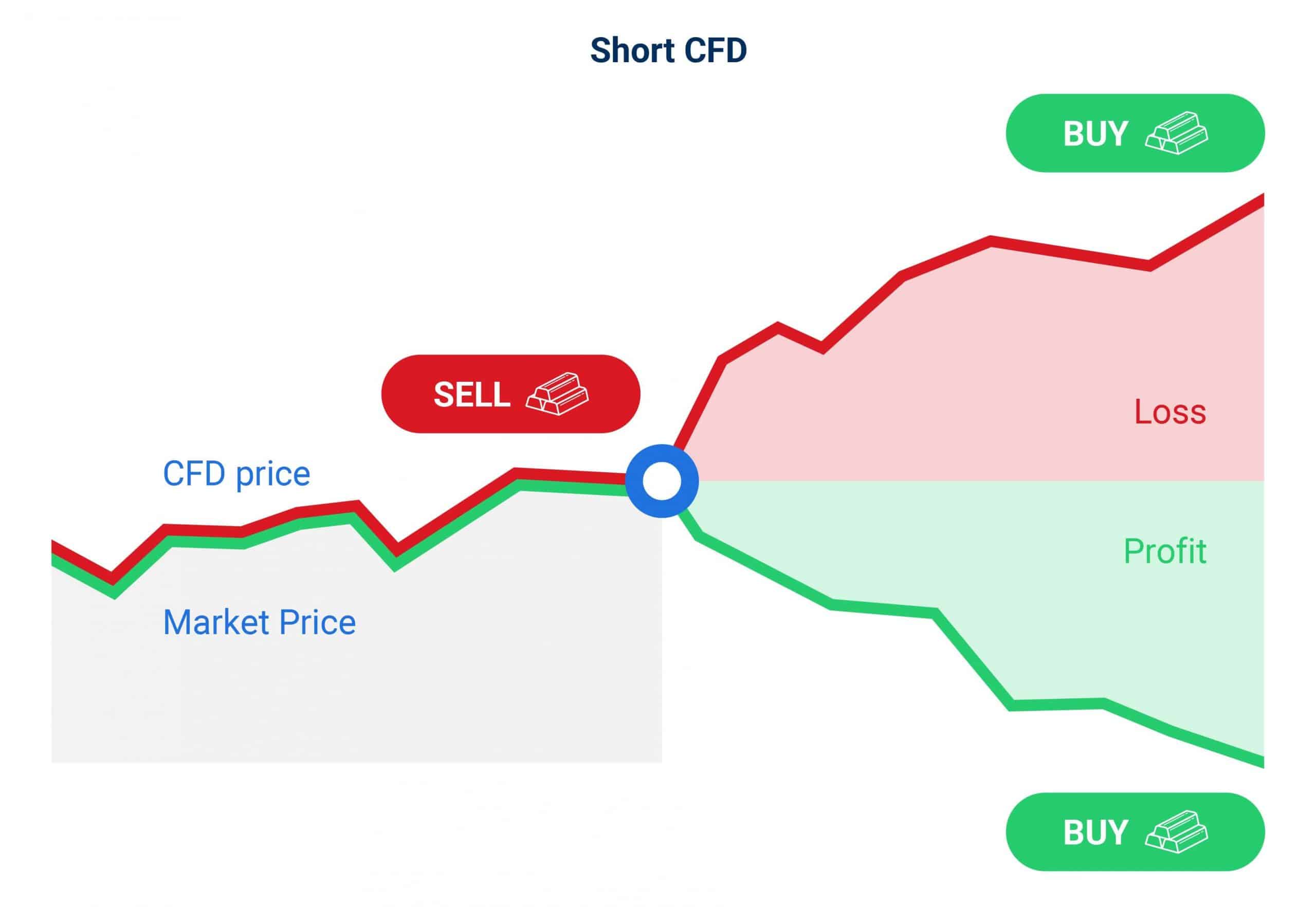

Características de los contratos comerciales por diferencia.

Un comerciante puede realizar transacciones con contratos de CFD tanto a largo como a corto plazo, según el pronóstico de la dinámica del mercado del activo. Para completar una transacción, necesita:

- Haga un pronóstico de una caída o subida de los precios.

- Supervise el activo, determine el nivel de entrada, las condiciones para salir de la transacción y la cantidad de contratos.

- Compre CFD con un pronóstico de crecimiento de activos y venda con un pronóstico de caída.

- Cierra la operación con Take Profit o Stop Loss.

Gestión de riesgos en el comercio de CFD

El uso del apalancamiento puede aumentar significativamente las ganancias y provocar la pérdida total de la cuenta. Al operar con CFD, debe adoptar un enfoque responsable en la gestión de riesgos. Al operar con un gran capital, se recomienda no arriesgar más del 2% de la cuenta en una transacción. El comerciante debe calcular el riesgo él mismo o usar la calculadora de pérdidas. https://articles.opexflow.com/trading-training/risk-management.htm

Los activos volátiles deben negociarse con precaución, los movimientos fuertes pueden generar grandes ganancias y pérdidas.

Si la cuenta es pequeña, no más del 10% del capital total, el comerciante puede permitir la pérdida de la cuenta en una situación de mercado desfavorable. En este caso, la gestión de riesgos es un retiro regular de ganancias, el mismo lote, la ganancia mínima requerida es 500-1000%. No debe mantener más de lo que se requiere para operar en la cuenta, con alta volatilidad, el riesgo de un saldo negativo aumenta con una brecha. Si hay más dinero en la cuenta del que se requiere para mantener la posición, la cantidad de la pérdida calculada aumentará.

Debe tener en cuenta que todas las transacciones de CFD son especulativas, lo que significa que tienen como objetivo obtener ganancias a corto y mediano plazo. El comerciante debe cerrar operaciones perdedoras en CFD. Mientras que un inversor que invierte en el crecimiento potencial de un negocio no debe cerrar posiciones ni siquiera con grandes pérdidas. Sólo si la imagen fundamental ha cambiado.

Un comerciante que confía en el pronóstico correcto, al recibir una pérdida crítica, puede abrir una posición de cobertura para proteger la cuenta. La misma herramienta, pero en la dirección opuesta. Cuando la situación cambia, la transacción opuesta se cierra y solo queda la original. Qué es un CFD (Contrato por Diferencia) y cómo negociarlo: https://youtu.be/sQZFth6e8dg

Dónde operar con CFD

En 2022, muchos corredores ofrecen a sus clientes negociar contratos de CFD. A continuación se muestra una lista de los 10 corredores más populares:

- Avatrade es una de las empresas de corretaje más reguladas. A los clientes se les ofrece una apertura rápida de una cuenta, se requiere un mínimo de documentos. No cobran comisión por depósitos y retiros. Contras: comisión por la falta de transacciones, los CFD solo están disponibles para monedas y criptomonedas.

- XM es el corredor más grande, adecuado tanto para principiantes como para comerciantes experimentados. Solo se requiere un pasaporte para abrir una cuenta, no hay comisiones por depositar y retirar fondos de la cuenta, comisiones competitivas. Para los principiantes, hay programas educativos.

- Alpari es uno de los corredores líderes, ofrece muchos tipos de cuentas, soporte en 30 idiomas. El corredor ofrece una amplia gama de contratos CFD, puede comenzar con cantidades mínimas. Uno de los mejores corredores comerciales.

- FXTM es un gran corredor para principiantes, buen soporte 24/7, mucho material educativo. Contras: comisión por retiro de fondos e inactividad.

- Etero es una de las plataformas comerciales más populares. Ventajas: apertura de cuenta fácil y rápida, sin depósito mínimo, tarifas competitivas. Contras: la cuenta está solo en dólares estadounidenses, un retiro prolongado de fondos, altas comisiones por retirar dinero.

- City index es una plataforma comercial de alta calidad, disponible en varios sistemas operativos. Ofrece buenas herramientas para el análisis de mercado, muchos programas educativos. El corredor ofrece muchos contratos de CFD, puede comenzar con cualquier cantidad.

- IC Markets es uno de los mejores corredores para el comercio de copias. El corredor ofrece las mejores condiciones tanto para principiantes como para comerciantes experimentados. Buenos descuentos por volumen, excelente plataforma comercial, sin cargos por depositar y retirar fondos, depósito mínimo bajo, soporte 24/7, una amplia gama de herramientas.

- OANDA es el mercado en línea más antiguo y trabaja con clientes en más de 150 países. Ventajas: comisiones bajas, amplia gama de contratos de CFD, comisiones bajas, depósito mínimo bajo. Desventajas: verificación larga, alta comisión por retirar fondos de la cuenta.

- FXPro es un conocido bróker de divisas que se ofrece para negociar contratos de CFD. Se puede abrir una cuenta tanto en los terminales mt4 y mt5, como en el navegador.

- SaxoBank es una de las mejores plataformas de negociación, tiene sus propios programas de negociación, una amplia gama de herramientas y no cobra comisiones por retiro. La desventaja es el alto depósito mínimo.

Vale la pena señalar que cada corredor en las tarifas de la cuenta especifica la cantidad de margen en la que se liquida la posición. Puede ser 50-20% o 0% (las posiciones se cerrarán solo si el cliente ha perdido todos los fondos). Esto debe tenerse en cuenta al elegir un corredor, entre otros factores. Además, los corredores ofrecen un apalancamiento diferente, algunos corredores no cobran un intercambio por transferir una posición a otro día. Es necesario evaluar muchos factores. Por ejemplo, el bróker Fibogroup requiere un margen de $10 para abrir 0,01 lotes de CFD en el índice Nasdaq 100, no hay comisiones ni swaps, el nivel de llamada de margen es del 50%. El bróker Roboforex requiere $30, nivel de llamada de margen del 20%, intercambio de 5 p por día. El primer corredor tiene un depósito requerido más pequeño, pero al mismo tiempo, también requiere menos movimiento del activo para detenerse. Adecuado para operar en gráficos diarios y semanales.

Ventajas y desventajas de operar con CFD.

Echemos un vistazo más de cerca a los pros y los contras de operar con CFD. ventajas:

- puede comenzar a operar con un depósito mínimo;

- cuenta única: puede mantener acciones, índices, materias primas, divisas y criptoactivos en una cartera.

- provisión de préstamos de margen.

Defectos:

- La capacitación en CFD no es adecuada para la inversión debido a los cargos de intercambio de muchos corredores;

- CFD: no es una propiedad, no puede tomar un préstamo contra seguridad ni usarlo para liquidaciones;

- muchos corredores cobran altas comisiones en CDF;

- Muchos CFD de acciones tienen diferenciales más altos que las acciones. No son aptos para el scalping ni para el trading intradía ;

- es necesario calcular con precisión el volumen de transacciones para que el corredor no liquide las posiciones por la fuerza.

CFD o contratos por diferencia: qué es, terminología comercial: https://youtu.be/0QMRySZLKRU

Preguntas más frecuentes

¿Es posible tener acuerdos en un instrumento tanto largos como cortos al mismo tiempo? Depende del tipo de cuenta. En las cuentas cubiertas, existe tal oportunidad.

¿Tengo derecho a dividendos al comprar CFD sobre acciones? No, pero muchos corredores pagan un «ajuste de dividendos».

¿Es posible evitar el pago de comisiones al operar con CFD? El ingreso del corredor es un margen extendido o comisiones. El cliente puede elegir un bróker con las condiciones adecuadas, al hacer scalping es más rentable pagar una comisión mayor.

¿Qué sucede con los CFD cuando las acciones se dividen? Al dividir, se eliminarán todas las órdenes abiertas, las transacciones abiertas se cierran a la fuerza con el comentario «Dividir».

¿Los CFD tienen fecha de caducidad?El cliente puede ocupar posiciones durante el tiempo que desee. El bróker también utiliza el pegado el día del vencimiento de los futuros correspondientes