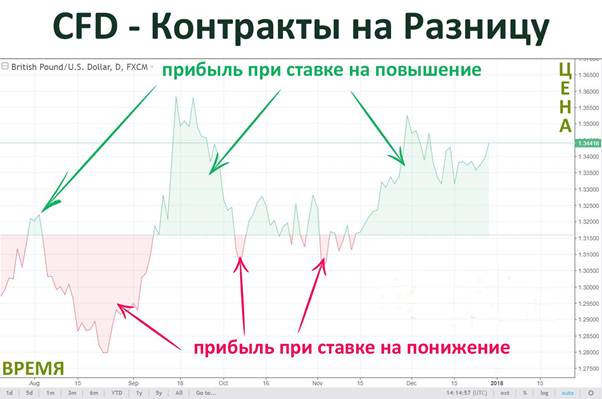

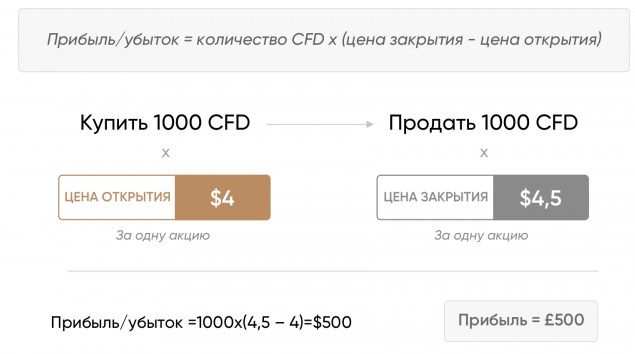

Contract for Difference (CFD) – descrierea instrumentului. Un contract pentru diferență (CFD) este un instrument financiar derivat care corespunde în totalitate cu valoarea unui activ real, dar, în același timp, cumpărătorul nu are drepturi de proprietate, ci doar dreptul la profit (sau pierdere) din modificările cotațiilor. . În esență, un CFD este un acord între

un broker și un client, a cărui esență este schimbul diferenței dintre prețurile de cumpărare și de vânzare ale activului suport. Pentru a participa la licitație, nu trebuie să cumpărați activul în sine, puteți cumpăra acțiuni, valute, active criptomonede într-un singur cont.

- lipsa de proprietate asupra bunului;

- există contracte pentru diferite active (acțiuni, valute, indici, metale, criptomonede);

- puteți deschide o afacere atât lungă cât și scurtă;

- utilizarea creditării în marjă – pentru achiziție, brokerul nu necesită întreaga sumă a activului, ci un anumit procent (de obicei 5-10%);

- contractul este pe durata nedeterminata.

- Caracteristicile tranzacționării cu CFD-uri

- Care este depozitul necesar atunci când tranzacționați pe un CFD

- Cele mai populare CFD-uri

- Caracteristicile contractelor de tranzacționare pentru diferență

- Managementul riscului în tranzacționarea cu CFD

- Unde să tranzacționați CFD-uri

- Avantajele și dezavantajele tranzacționării cu CFD.

- FAQ

Caracteristicile tranzacționării cu CFD-uri

Brokerul oferă efect de levier atunci când tranzacționează contracte CFD. Doar o mică parte din prețul activelor este blocată în cont, ceea ce permite comercianților cu capital mic să participe la tranzacționare.

Care este depozitul necesar atunci când tranzacționați pe un CFD

Avantajul CFD-urilor este că nu este nevoie să cumpărați activul la preț complet. De exemplu, pentru a cumpăra 1 lot (1000 de barili) de petrol wti la rata de 95 USD pe baril, este necesar 95.000 USD. Dar brokerul necesită doar 950 USD în garanție. Lotul minim pentru brokerii populari de CFD pe petrol este wti 0,01, ceea ce înseamnă că este necesară o marjă de 9,5 USD. În continuare, comerciantul ar trebui să se uite la stilul sistemului de tranzacționare, cât a durat cea mai lungă serie de pierderi și care este dimensiunea medie a opririi. De exemplu, oprirea medie este de 40 de ochi, o serie de pierderi de 10 tranzacții = 40 * 0,1 * 10 + 9,5 = 49,5 USD. Aceasta înseamnă că pentru a tranzacționa 0,01 loturi folosind un astfel de sistem, aveți nevoie de 50 USD. Dacă trebuie să tranzacționați mai multe instrumente sau să luați volume mari, trebuie să efectuați o analiză similară pentru fiecare activ. În medie, 50-200 USD sunt suficiente pentru a începe tranzacționarea.

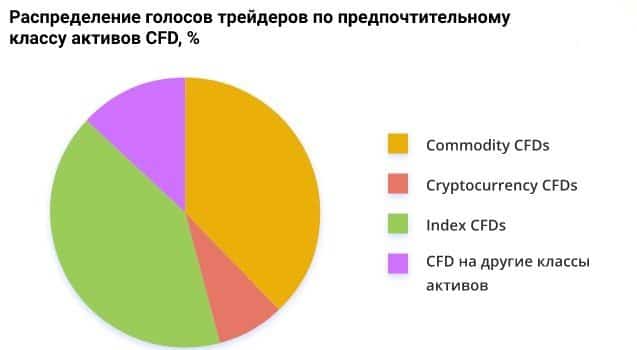

Cele mai populare CFD-uri

Puteți tranzacționa contracte cfd pentru o mare varietate de active:

- indici (UK100, GER40, FRA40, ESP35);

- acțiuni (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- moneda (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- mărfuri (wti petrol, aur, argint, cupru).

Caracteristicile contractelor de tranzacționare pentru diferență

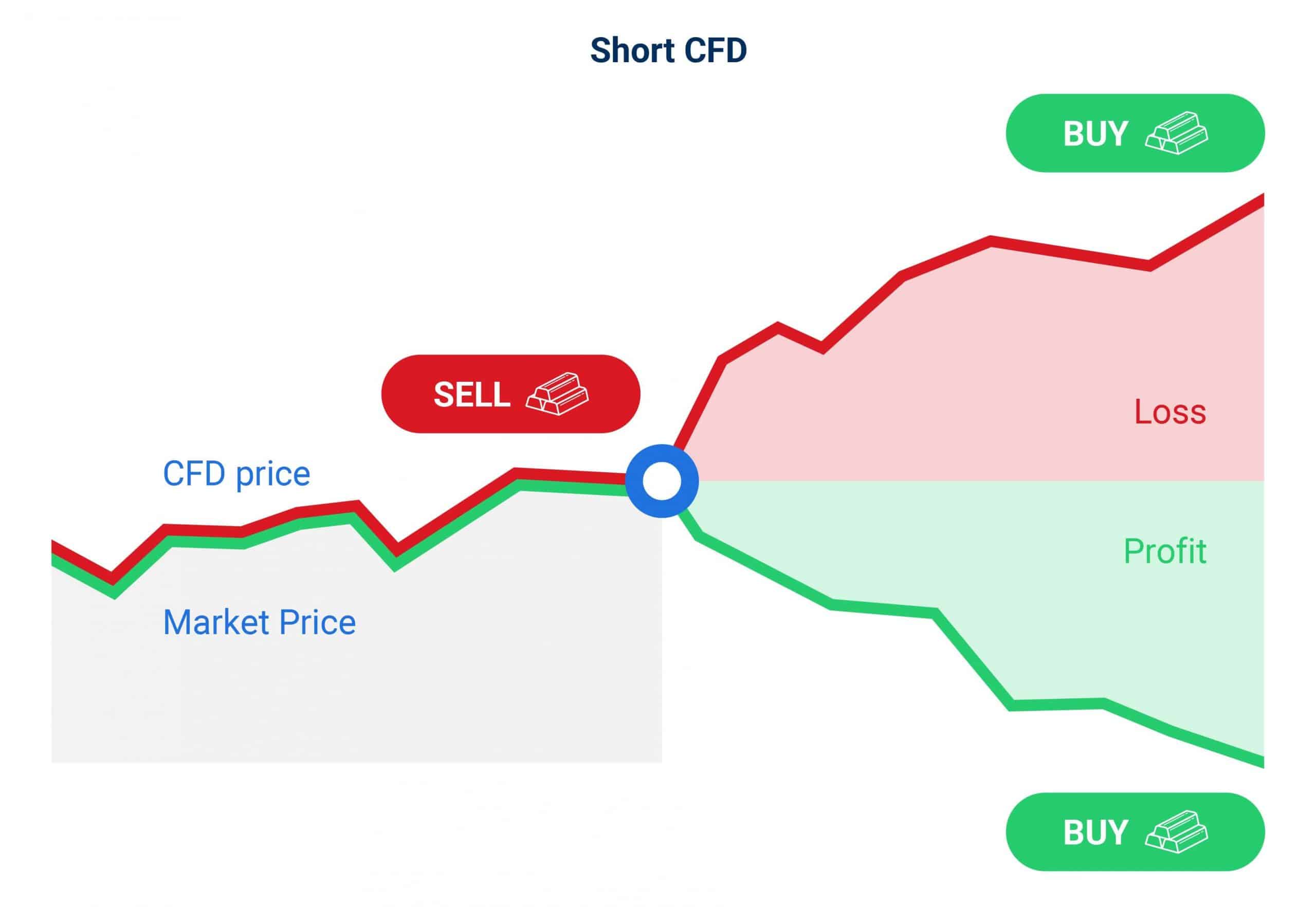

Un comerciant poate face tranzacții cu contracte CFD atât lungi, cât și scurte, în funcție de prognoza dinamicii pieței activelor. Pentru a finaliza o tranzacție, aveți nevoie de:

- Faceți o prognoză pentru o scădere sau o creștere a prețurilor.

- Monitorizați activul, determinați nivelul de intrare, condițiile de ieșire din tranzacție și numărul de contracte.

- Cumpărați cfd cu o prognoză pentru o creștere a activelor și vindeți cu o prognoză pentru o scădere.

- Închideți tranzacția prin take profit sau stop loss.

Managementul riscului în tranzacționarea cu CFD

Utilizarea efectului de levier poate crește semnificativ profiturile și poate duce la o pierdere completă a contului. Când tranzacționați CFD-uri, trebuie să adoptați o abordare responsabilă a managementului riscului. Atunci când tranzacționați cu capital mare, se recomandă să nu riscați mai mult de 2% din cont într-o singură tranzacție. Comerciantul trebuie să calculeze singur riscul sau să folosească calculatorul de pierderi. https://articles.opexflow.com/trading-training/risk-management.htm

Activele volatile ar trebui tranzacționate cu prudență, mișcările puternice pot duce atât la profituri mari, cât și la pierderi.

Daca contul este mic, nu mai mult de 10% din capitalul total, comerciantul poate permite pierderea contului intr-o situatie nefavorabila a pietei. În acest caz, managementul riscului este o retragere regulată a profitului, același lot, profitul minim necesar este de 500-1000%. Nu ar trebui să păstrați mai mult decât ceea ce este necesar pentru tranzacționarea în cont, cu volatilitate ridicată, riscul unui sold negativ crește cu un gap. Dacă în cont există mai mulți bani decât este necesar pentru a deține poziția, valoarea pierderii calculate va crește.

Trebuie să știți că toate tranzacțiile cu CFD-uri sunt speculative, ceea ce înseamnă că au ca scop obținerea de profit pe termen scurt și mediu. Traderul trebuie să închidă tranzacțiile pierdute pe CFD-uri. În timp ce un investitor care investește în creșterea potențială a unei afaceri nu ar trebui să închidă poziții chiar și cu pierderi mari. Doar dacă imaginea fundamentală s-a schimbat.

Un comerciant care are încredere în prognoza corectă, atunci când primește o pierdere critică, poate deschide o poziție de hedshoring pentru a proteja contul. Același instrument, dar în direcția opusă. Când situația se schimbă, tranzacția opusă este închisă și rămâne doar cea inițială. Ce este un CFD (Contract for Difference) și cum să-l tranzacționați: https://youtu.be/sQZFth6e8dg

Unde să tranzacționați CFD-uri

În 2022, mulți brokeri oferă clienților lor să tranzacționeze contracte CFD. Mai jos este o listă a celor mai populari 10 brokeri:

- Avatrade este una dintre cele mai reglementate companii de brokeraj. Clienților li se oferă o deschidere rapidă a unui cont, fiind necesare un minim de documente. Ei nu percep comision pentru depuneri și retrageri. Contra – comision pentru lipsa tranzacțiilor, CFD-urile sunt disponibile doar pentru valute și criptomonede.

- XM este cel mai mare broker, potrivit atât pentru începători, cât și pentru comercianții experimentați. Pentru deschiderea unui cont este necesar doar pașaport, nu există comisioane pentru depunerea și retragerea fondurilor din cont, comisioane competitive. Pentru începători, există programe educaționale.

- Alpari este unul dintre cei mai importanți brokeri, oferă multe tipuri de conturi, suport în 30 de limbi. Brokerul oferă o gamă largă de contracte cfd, puteți începe cu sume minime. Unul dintre cei mai buni brokeri de tranzacționare.

- FXTM este un broker grozav pentru începători, asistență bună 24/7, o mulțime de materiale educaționale. Contra – comision pentru retragerea fondurilor și inactivitate.

- Etero este una dintre cele mai populare platforme de tranzacționare. Avantaje – deschidere usoara si rapida a contului, fara depozit minim, comisioane competitive. Contra – contul este doar în dolari SUA, o retragere lungă de fonduri, comisioane mari pentru retragerea de bani.

- City index este o platformă de tranzacționare de înaltă calitate, disponibilă pe mai multe sisteme de operare. Oferă instrumente bune pentru analiza pieței, multe programe educaționale. Brokerul oferă multe contracte CFD, puteți începe cu orice sumă.

- IC Markets este unul dintre cei mai buni brokeri pentru copy trading. Brokerul oferă cele mai bune condiții atât pentru începători, cât și pentru comercianții experimentați. Reduceri de volum bune, platformă de tranzacționare excelentă, fără comisioane pentru depunerea și retragerea de fonduri, depunere minimă scăzută, asistență 24/7, o gamă largă de instrumente.

- OANDA este cea mai veche piață online, lucrând cu clienți din peste 150 de țări. Avantaje – comisioane mici, gamă largă de contracte CFD, comisioane mici, depozit minim scăzut. Dezavantaje – verificare îndelungată, comision mare pentru retragerea fondurilor din cont.

- FXPro este un broker valutar binecunoscut, oferit pentru tranzacționarea cu contracte CFD. Un cont poate fi deschis atât în terminalele mt4 și mt5, cât și în browser.

- SaxoBank este una dintre cele mai bune platforme de tranzacționare, are propriile programe de tranzacționare, o gamă largă de instrumente și fără taxe de retragere. Dezavantajul este depozitul minim ridicat.

Este de remarcat faptul că fiecare broker din tarifele contului specifică valoarea marjei la care este lichidată poziția. Poate fi 50-20% sau 0% (pozițiile vor fi închise doar dacă clientul a pierdut toate fondurile). Acest lucru ar trebui să fie luat în considerare atunci când alegeți un broker, printre alți factori. De asemenea, brokerii oferă o pârghie diferită, unii brokeri nu percep un swap pentru transferul unei poziții în altă zi. Mulți factori trebuie evaluați. De exemplu, brokerul Fibogroup necesită o marjă de 10 USD pentru a deschide 0,01 loturi de cfd pe indicele Nasdaq 100, nu există comisioane sau swap, nivelul apelului în marjă este de 50%. Brokerul Roboforex necesită 30 USD, nivel de apel în marjă 20%, swap 5 p pe zi. Primul broker are un depozit obligatoriu mai mic, dar, în același timp, necesită și mai puțină mișcare a activului pentru a opri. Potrivit pentru tranzacționarea pe grafice zilnice și săptămânale.

Avantajele și dezavantajele tranzacționării cu CFD.

Să aruncăm o privire mai atentă la avantajele și dezavantajele tranzacționării CFD-urilor. Avantaje:

- puteți începe tranzacționarea cu un depozit minim;

- cont unic – puteți păstra stocuri, indici, mărfuri, valute și criptoactive într-un singur portofoliu.

- furnizarea de credite în marjă.

Defecte:

- Formarea CFD nu este potrivită pentru investiții din cauza taxelor de swap ale multor brokeri;

- CFD – nu este o proprietate, nu poți lua un împrumut contra garanției sau îl poți folosi pentru decontări;

- mulți brokeri percep comisioane mari la CDF;

- Multe CFD-uri pe acțiuni au spread-uri mai mari decât acțiunile. Nu sunt potrivite pentru scalping și tranzacționare intraday ;

- este necesar să se calculeze cu exactitate volumul tranzacțiilor, astfel încât pozițiile să nu fie lichidate forțat de către broker.

CFD sau contracte pentru diferență: ce este, terminologia de tranzacționare: https://youtu.be/0QMRySZLKRU

FAQ

Este posibil să aveți tranzacții pe un instrument atât lungi cât și scurti în același timp? Depinde de tipul de cont. Pe conturile acoperite, există o astfel de oportunitate.

Am dreptul la dividende atunci când cumpăr CFD-uri pe acțiuni? Nu, dar mulți brokeri plătesc o „ajustare a dividendelor”.

Este posibil să evitați plata comisionului atunci când tranzacționați CFD-uri? Venitul brokerului este fie un spread extins, fie comisioane. Clientul poate alege un broker cu condiții adecvate; la scalping, este mai profitabil să plătească un comision sporit.

Ce se întâmplă cu cfd când acțiunile sunt împărțite? La împărțire, toate ordinele deschise vor fi șterse, tranzacțiile deschise sunt închise forțat cu comentariul „Split”.

CFD-urile au o dată de expirare?Clientul poate ocupa poziții atâta timp cât dorește. Brokerul folosește și lipirea în ziua expirării futures-urilor corespunzătoare