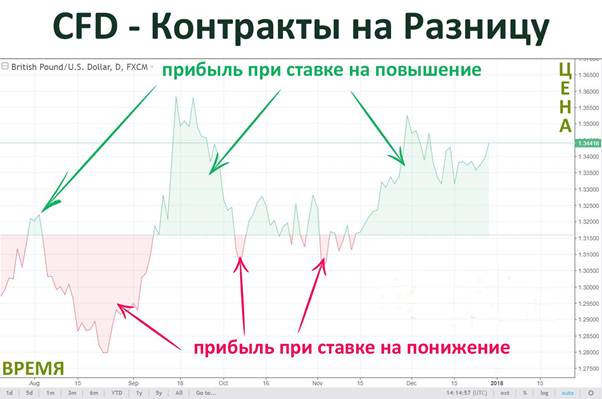

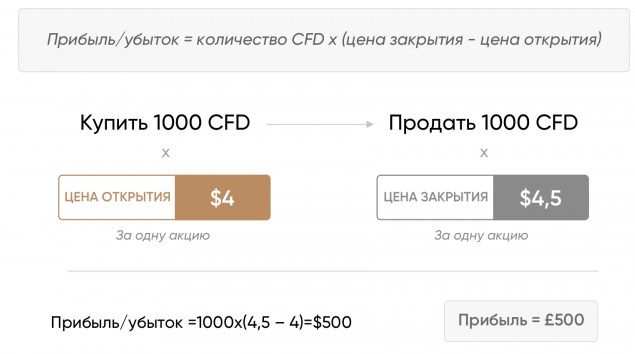

Contract for Difference (CFD) – beskrivelse af instrumentet. En differencekontrakt (CFD) er et afledt finansielt instrument, der fuldt ud svarer til værdien af et reelt aktiv, men samtidig har køber ikke ejendomsrettigheder, kun ret til profit (eller tab) fra ændringer i noteringer . I det væsentlige er en CFD en aftale mellem

en mægler og en kunde, hvis essens er udvekslingen af forskellen mellem købs- og salgspriserne for det underliggende aktiv. For at deltage i auktionen behøver du ikke købe selve aktivet, du kan købe aktier, valutaer, kryptoaktiver på én konto.

- intet ejerskab af aktivet;

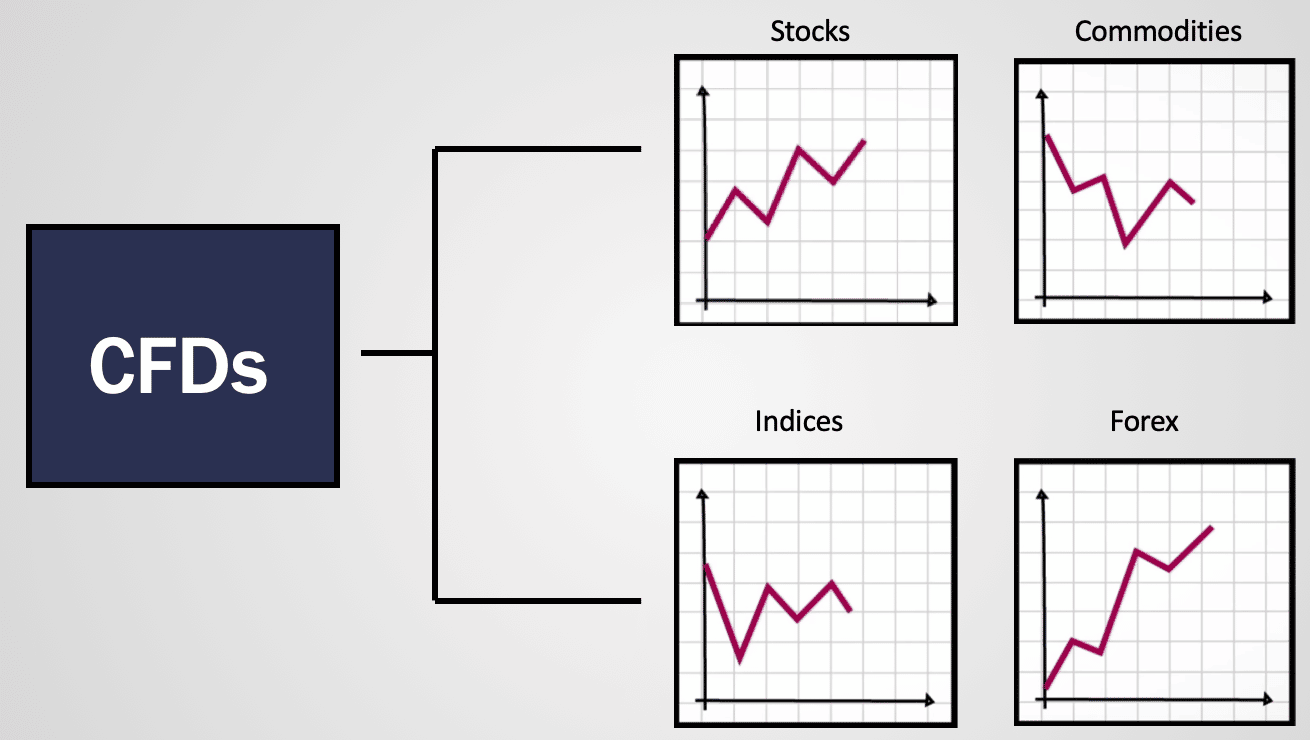

- der er kontrakter for forskellige aktiver (aktier, valutaer, indekser, metaller, kryptovalutaer);

- du kan åbne en aftale både lang og kort;

- brugen af marginudlån – til køb kræver mægleren ikke hele aktivet, men en vis procentdel (normalt 5-10%);

- kontrakten er tidsubegrænset.

Funktioner ved CFD-handel

Mægleren giver gearing ved handel med CFD-kontrakter. Kun en lille del af aktivprisen er spærret på kontoen, hvilket giver handlende med lille kapital mulighed for at deltage i handel.

Hvad er det nødvendige depositum, når du handler på en CFD

Fordelen ved CFD’er er, at der ikke er behov for at købe aktivet til fuld pris. For eksempel, for at købe 1 parti (1000 tønder) wti-olie til en kurs på $95 pr. tønde, kræves $95.000. Men mægleren kræver kun $950 i sikkerhed. Minimumsloddet for populære olie-CFD-mæglere er wti 0,01, hvilket betyder, at en margin på $9,5 er påkrævet. Dernæst bør den erhvervsdrivende se på handelssystemets stil, hvor længe den længste tabende serie varede, og hvad er den gennemsnitlige stopstørrelse. For eksempel er det gennemsnitlige stop 40 m, en tabende serie på 10 handler = 40 * 0,1 * 10 + 9,5 = $ 49,5. Det betyder, at for at handle med 0,01 lot ved hjælp af et sådant system, skal du bruge $50. Hvis du skal handle med flere instrumenter eller tage store mængder, skal du udføre en lignende analyse for hvert aktiv. I gennemsnit er $50-200 nok til at begynde at handle.

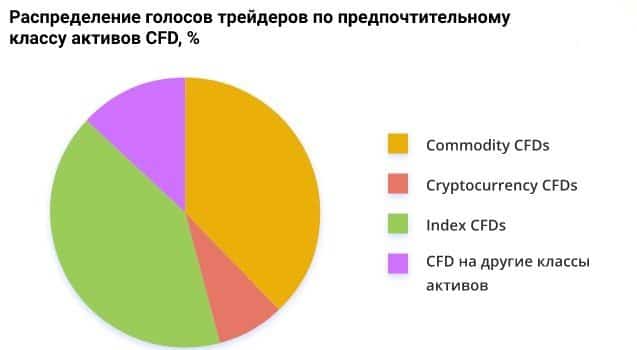

Mest populære CFD’er

Du kan handle cfd-kontrakter for en lang række aktiver:

- indekser (UK100, GER40, FRA40, ESP35);

- aktier (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- valuta (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- råvarer (wti olie, guld, sølv, kobber).

Funktioner af handelskontrakter til forskel

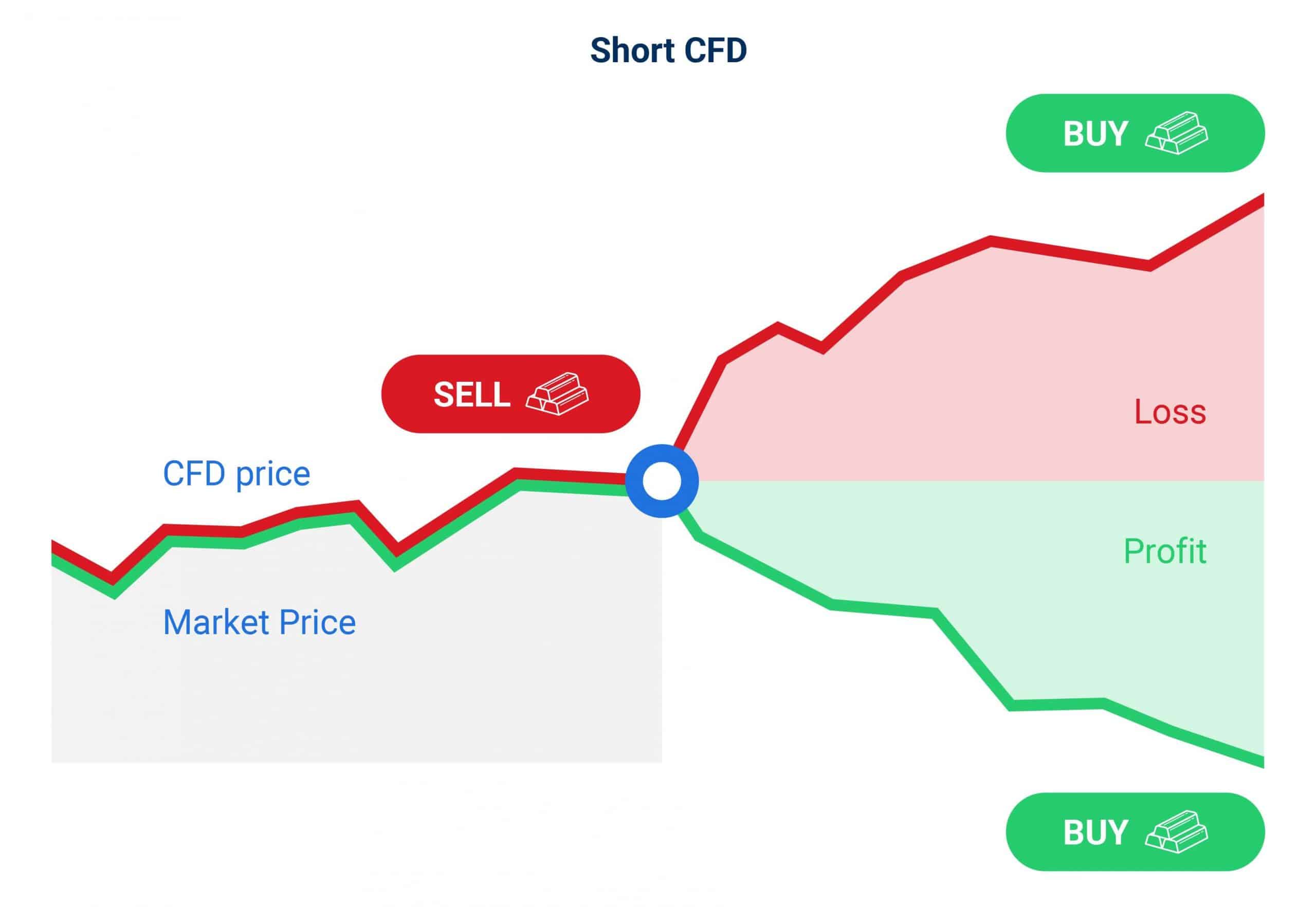

En erhvervsdrivende kan foretage handler med CFD-kontrakter både lange og korte, afhængigt af prognosen for aktivets markedsdynamik. For at gennemføre en transaktion skal du:

- Lav en prognose for et fald eller stigning i priserne.

- Overvåg aktivet, bestem indgangsniveauet, betingelserne for at forlade transaktionen og antallet af kontrakter.

- Køb cfd med en prognose for en aktivvækst og sælg med en prognose for et fald.

- Luk handlen ved at tage profit eller stop loss.

Risikostyring i CFD-handel

Brugen af gearing kan både øge overskuddet markant og føre til et fuldstændigt tab af kontoen. Når du handler med CFD’er, skal du tage en ansvarlig tilgang til risikostyring. Ved handel med stor kapital anbefales det ikke at risikere mere end 2 % af kontoen i én transaktion. Den erhvervsdrivende skal selv opgøre risikoen eller bruge tabsberegneren. https://articles.opexflow.com/trading-training/risk-management.htm

Volatile aktiver bør handles med forsigtighed, stærke bevægelser kan føre til både store overskud og tab.

Hvis kontoen er lille, ikke mere end 10 % af den samlede kapital, kan den erhvervsdrivende tillade tab af kontoen i en ugunstig markedssituation. I dette tilfælde er risikostyring en almindelig fortjenestetilbagetrækning, det samme parti, den mindste krævede fortjeneste er 500-1000%. Du bør ikke beholde mere end hvad der kræves for at handle på kontoen, med høj volatilitet stiger risikoen for en negativ saldo med et hul. Hvis der er flere penge på kontoen, end der kræves for at holde stillingen, vil størrelsen af det beregnede tab stige.

Du skal være opmærksom på, at alle CFD-transaktioner er spekulative, hvilket betyder, at de har til formål at tjene penge på kort og mellemlang sigt. Den erhvervsdrivende skal lukke tabende handler på CFD’er. Mens en investor, der investerer i en virksomheds potentielle vækst, ikke bør lukke positioner selv med store tab. Kun hvis det grundlæggende billede har ændret sig.

En erhvervsdrivende, der er sikker på den korrekte prognose, når han modtager et kritisk tab, kan åbne en hedshoring-position for at beskytte kontoen. Det samme værktøj, men i den modsatte retning. Når situationen ændrer sig, lukkes den modsatte transaktion, og kun den oprindelige er tilbage. Hvad er en CFD (Contract for Difference), og hvordan man handler den: https://youtu.be/sQZFth6e8dg

Hvor skal man handle CFD’er

I 2022 tilbyder mange mæglere deres kunder at handle CFD-kontrakter. Nedenfor er en liste over de 10 mest populære mæglere:

- Avatrade er et af de mest regulerede mæglerselskaber. Kunder tilbydes en hurtig åbning af en konto, et minimum af dokumenter er påkrævet. De opkræver ikke kommission for ind- og udbetalinger. Cons – provision for manglen på transaktioner, CFD’er er kun tilgængelige for valutaer og kryptovalutaer.

- XM er den største mægler, velegnet til både begyndere og erfarne handlende. Kun et pas er påkrævet for at åbne en konto, der er ingen provision for indbetaling og hævning af midler fra kontoen, konkurrencedygtige provisioner. For begyndere er der uddannelsesprogrammer.

- Alpari er en af de førende mæglere, tilbyder mange typer konti, support på 30 sprog. Mægleren tilbyder en bred vifte af cfd-kontrakter, du kan starte med minimale beløb. En af de bedste handelsmæglere.

- FXTM er en fantastisk mægler for begyndere, god 24/7 support, masser af undervisningsmateriale. Ulemper – provision for tilbagetrækning af midler og passivitet.

- Etero er en af de mest populære handelsplatforme. Fordele – nem og hurtig kontoåbning, ingen minimumsindbetaling, konkurrencedygtige gebyrer. Ulemper – kontoen er kun i amerikanske dollars, en lang tilbagetrækning af midler, høje provisioner for at hæve penge.

- City index er en handelsplatform af høj kvalitet, tilgængelig på flere operativsystemer. Tilbyder gode værktøjer til markedsanalyse, mange uddannelsesprogrammer. Mægleren tilbyder mange CFD-kontrakter, du kan starte med et hvilket som helst beløb.

- IC markets er en af de bedste mæglere til kopihandel. Mægleren tilbyder de bedste betingelser for både begyndere og erfarne handlende. Gode mængderabatter, fantastisk handelsplatform, ingen gebyrer for ind- og udbetaling af penge, lavt minimumsindskud, 24/7 support, en bred vifte af værktøjer.

- OANDA er den ældste online markedsplads, der arbejder med kunder i mere end 150 lande. Fordele – lave provisioner, bred vifte af CFD-kontrakter, lave provisioner, lavt minimumsindskud. Ulemper – lang verifikation, høj kommission for at hæve penge fra kontoen.

- FXPro er en velkendt forex-mægler, der tilbydes at handle med CFD-kontrakter. En konto kan åbnes både i mt4- og mt5-terminalerne og i browseren.

- SaxoBank er en af de bedste handelsplatforme, har sine egne handelsprogrammer, en bred vifte af værktøjer og ingen hævningsgebyrer. Ulempen er det høje minimumsindskud.

Det er værd at bemærke, at hver mægler i kontotarifferne angiver mængden af margin, hvormed positionen likvideres. Det kan være 50-20% eller 0% (positioner lukkes kun, hvis kunden har mistet alle midler). Dette bør blandt andet tages i betragtning ved valg af mægler. Mæglere tilbyder også forskellig gearing, nogle mæglere opkræver ikke en swap for at overføre en position til en anden dag. Mange faktorer skal vurderes. For eksempel kræver mægler Fibogroup $10 margin for at åbne 0,01 partier af cfd på Nasdaq 100 indekset, der er ingen provisioner eller swaps, margin call niveauet er 50%. Mægler Roboforex kræver $30, margin call niveau 20%, swap 5 p om dagen. Den første mægler har et mindre påkrævet indskud, men samtidig kræver det også mindre bevægelse af aktivet for at stoppe ud. Velegnet til handel på daglige og ugentlige diagrammer.

Fordele og ulemper ved CFD-handel.

Lad os se nærmere på fordele og ulemper ved handel med CFD’er. Fordele:

- du kan begynde at handle med et minimumsindskud;

- enkelt konto – du kan opbevare aktier, indekser, råvarer, valutaer og kryptoaktiver i én portefølje.

- ydelse af marginlån.

Fejl:

- Cfd-træning er ikke egnet til investering på grund af swap-gebyrer fra mange mæglere;

- CFD – er ikke en ejendom, du kan ikke tage et lån mod sikkerhed eller bruge det til afregninger;

- mange mæglere opkræver høje provisioner på CDF;

- Mange aktie-CFD’er har højere spænd end aktier. De er ikke egnede til scalping og intradag handel ;

- det er nødvendigt at beregne mængden af transaktioner nøjagtigt, så positionerne ikke tvangslikvideres af mægleren.

CFD eller kontrakter til forskel: hvad er det, handelsterminologi: https://youtu.be/0QMRySZLKRU

FAQ

Er det muligt at have tilbud på ét instrument både langt og kort på samme tid? Afhænger af typen af konto. På sikrede konti er der sådan en mulighed.

Er jeg berettiget til udbytte, når jeg køber aktie-CFD’er? Nej, men mange mæglere betaler en “udbytteregulering”.

Er det muligt at undgå at betale kommission ved handel med CFD’er? Mæglerens indkomst er enten et udvidet spread eller provision. Kunden kan vælge en mægler med passende betingelser; ved skalpering er det mere rentabelt at betale en øget kommission.

Hvad sker der med cfd, når aktier deles? Ved opdeling slettes alle åbne ordrer, åbne transaktioner tvangslukkes med kommentaren “Split”.

Har CFD’er en udløbsdato?Klienten kan besidde stillinger, så længe han har lyst. Mægleren bruger også limning på udløbsdagen for de tilsvarende futures