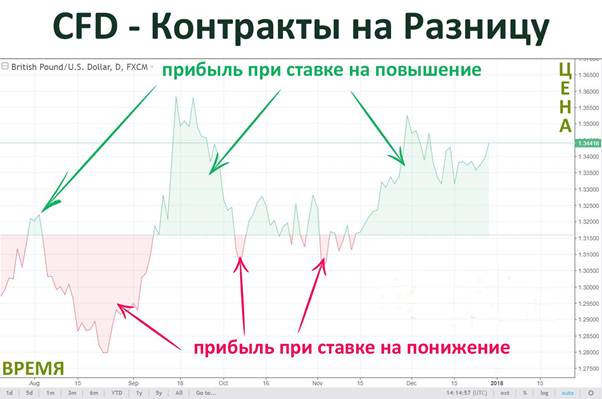

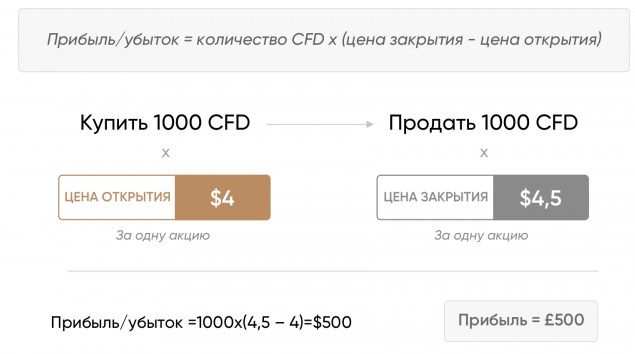

Contract for Difference (CFD) – instrumenta apraksts. Līgums par starpību (CFD) ir atvasināts finanšu instruments, kas pilnībā atbilst reāla aktīva vērtībai, bet tajā pašā laikā pircējam nav īpašumtiesību, ir tikai tiesības uz peļņu (vai zaudējumiem) no kotāciju izmaiņām. . Būtībā CFD ir līgums starp

brokeri un klientu, kura būtība ir bāzes aktīva pirkšanas un pārdošanas cenas starpības apmaiņa. Lai piedalītos izsolē, jums nav jāiegādājas pats aktīvs, jūs varat iegādāties akcijas, valūtas, kriptoaktīvus vienā kontā.

- nav īpašumtiesību uz aktīvu;

- ir līgumi par dažādiem aktīviem (akcijām, valūtām, indeksi, metāliem, kriptovalūtām);

- jūs varat atvērt gan garu, gan īsu darījumu;

- maržinālās kreditēšanas izmantošana – iegādei brokeris neprasa visu aktīva summu, bet noteiktu procentuālo daļu (parasti 5-10%);

- līgums ir beztermiņa.

CFD tirdzniecības iezīmes

Brokeris nodrošina kredītplecu, tirgojot CFD līgumus. Kontā tiek bloķēta tikai neliela daļa no aktīva cenas, kas ļauj tirdzniecībā piedalīties tirgotājiem ar nelielu kapitālu.

Kāds depozīts ir nepieciešams, tirgojot ar CFD

CFD priekšrocība ir tāda, ka nav nepieciešams iegādāties aktīvu par pilnu cenu. Piemēram, lai iegādātos 1 partiju (1000 barelu) wti naftas ar likmi 95 USD par barelu, ir nepieciešami 95 000 USD. Bet brokeris pieprasa tikai 950 USD ķīlu. Populāro naftas CFD brokeru minimālā lote ir wti 0,01, kas nozīmē, ka ir nepieciešama 9,5 USD rezerve. Tālāk tirgotājam ir jāaplūko tirdzniecības sistēmas stils, cik ilgi ilga garākā zaudētā sērija un kāds ir vidējais stop lielums. Piemēram, vidējais stops ir 40 sts, 10 tirdzniecības zaudējumu sērija = 40 * 0,1 * 10 + 9,5 = 49,5 $. Tas nozīmē, ka, lai tirgotu 0,01 lotes, izmantojot šādu sistēmu, jums ir nepieciešami 50 USD. Ja jums ir nepieciešams tirgot vairākus instrumentus vai ņemt lielus apjomus, jums ir jāveic līdzīga analīze katram aktīvam. Vidēji pietiek ar $50-200, lai sāktu tirdzniecību.

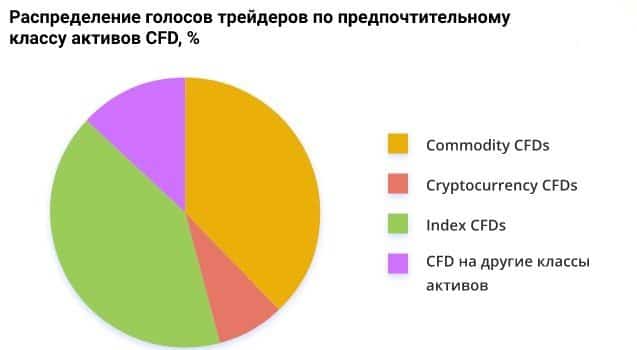

Populārākie CFD

Jūs varat tirgot cfd līgumus par dažādiem aktīviem:

- indeksi (UK100, GER40, FRA40, ESP35);

- akcijas (HSBA.L, BRBY.L, NWG.L, LLDY.L);

- valūta (EURUSD, GBPUSD, EURGBP, GBPJPJ);

- preces (nafta, zelts, sudrabs, varš).

Starpības tirdzniecības līgumu iezīmes

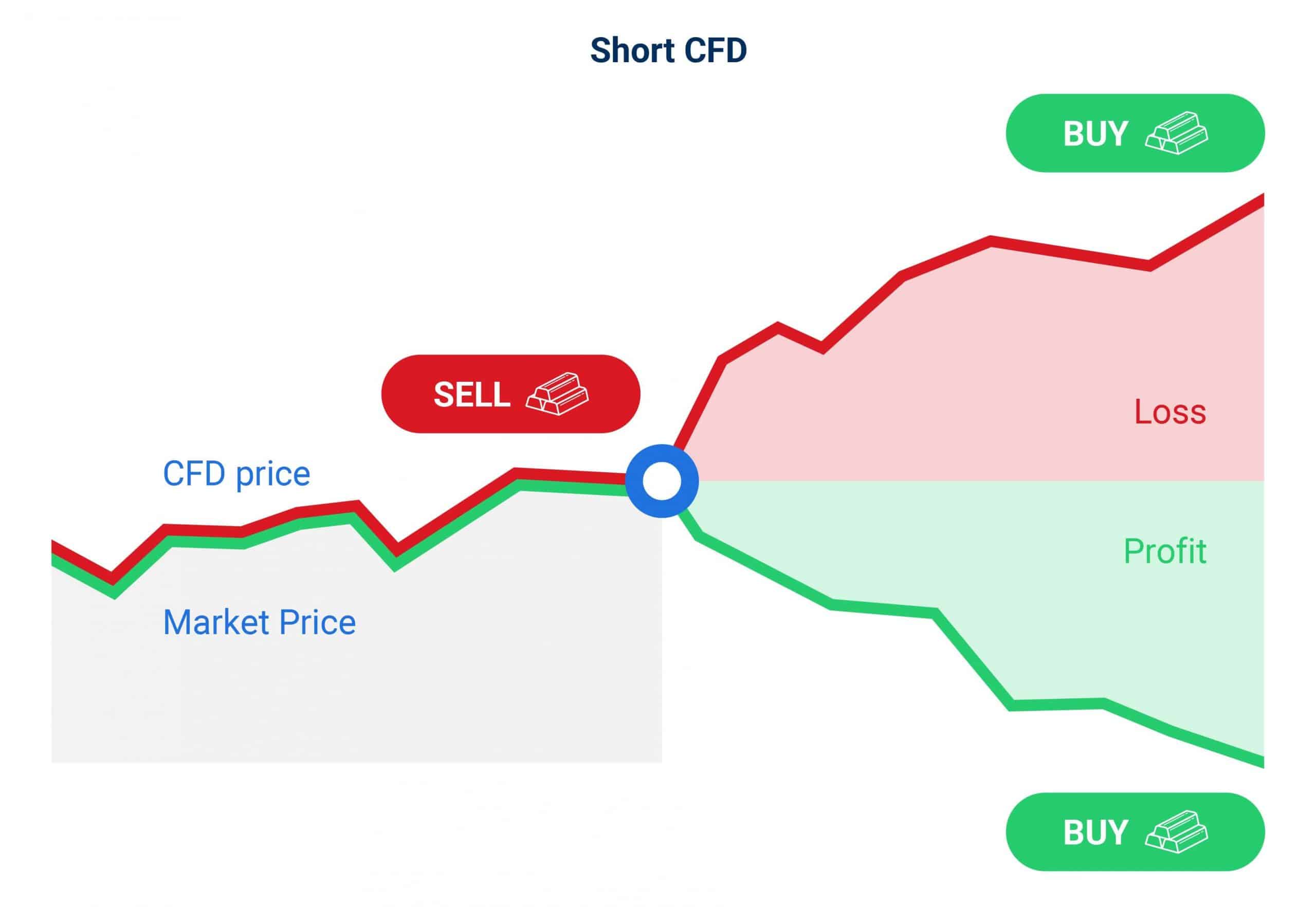

Tirgotājs var veikt darījumus ar CFD līgumiem gan garos, gan īsos, atkarībā no aktīva tirgus dinamikas prognozes. Lai pabeigtu darījumu, jums ir nepieciešams:

- Prognozējiet cenu kritumu vai pieaugumu.

- Pārraugiet aktīvu, nosakiet sākuma līmeni, nosacījumus darījuma izbeigšanai un līgumu skaitu.

- Pērciet cfd ar prognozi par aktīvu pieaugumu un pārdodiet ar prognozi par kritumu.

- Noslēdziet darījumu, uzņemot peļņu vai pārtraucot zaudējumus.

Riska vadība CFD tirdzniecībā

Sviras izmantošana var gan būtiski palielināt peļņu, gan novest pie pilnīgas konta zaudēšanas. Tirgojot CFD, jums ir jāievēro atbildīga pieeja riska pārvaldībai. Tirgojot ar lielu kapitālu, ieteicams vienā darījumā neriskēt vairāk par 2% no konta. Tirgotājam risks jāaprēķina pašam vai jāizmanto zaudējumu kalkulators. https://articles.opexflow.com/trading-training/risk-management.htm

Nepastāvīgie aktīvi jātirgo piesardzīgi, spēcīgas kustības var radīt gan lielu peļņu, gan zaudējumus.

Ja konts ir neliels, ne vairāk kā 10% no kopējā kapitāla, tirgotājs var pieļaut konta zaudēšanu nelabvēlīgā tirgus situācijā. Šajā gadījumā riska vadība ir regulāra peļņas izņemšana, viena un tā pati partija, minimālā nepieciešamā peļņa ir 500-1000%. Kontā nevajadzētu glabāt vairāk, nekā nepieciešams tirdzniecībai, jo ar lielu svārstīgumu negatīva bilances risks palielinās ar starpību. Ja kontā ir vairāk naudas, nekā nepieciešams amata ieņemšanai, aprēķinātā zaudējuma summa palielināsies.

Jums jāapzinās, ka visi CFD darījumi ir spekulatīvi, kas nozīmē, ka to mērķis ir gūt peļņu īstermiņā un vidējā termiņā. Tirgotājam ir jāslēdz zaudējošie CFD darījumi. Savukārt investoram, kurš iegulda potenciālā biznesa izaugsmē, nevajadzētu slēgt pozīcijas pat ar lieliem zaudējumiem. Tikai tad, ja ir mainījusies fundamentālā aina.

Tirgotājs, kurš ir pārliecināts par pareizu prognozi, saņemot kritisku zaudējumu, var atvērt hedshoring pozīciju, lai aizsargātu kontu. Tas pats rīks, bet pretējā virzienā. Situācijai mainoties, tiek slēgts pretējais darījums un paliek tikai sākotnējais. Kas ir CFD (Contract for Difference) un kā ar to tirgot: https://youtu.be/sQZFth6e8dg

Kur tirgot CFD

2022. gadā daudzi brokeri piedāvā saviem klientiem tirgoties ar CFD līgumiem. Zemāk ir saraksts ar 10 populārākajiem brokeriem:

- Avatrade ir viena no visvairāk regulētajām brokeru sabiedrībām. Klientiem tiek piedāvāta ātra konta atvēršana, nepieciešams minimāls dokuments. Viņi neiekasē komisijas maksu par noguldījumiem un izņemšanu. Mīnusi – komisijas maksa par darījumu trūkumu, CFD ir pieejami tikai valūtām un kriptovalūtām.

- XM ir lielākais brokeris, kas piemērots gan iesācējiem, gan pieredzējušiem tirgotājiem. Lai atvērtu kontu, nepieciešama tikai pase, nav komisijas maksas par līdzekļu iemaksu un izņemšanu no konta, konkursa komisijas. Iesācējiem ir izglītojošas programmas.

- Alpari ir viens no vadošajiem brokeriem, piedāvā daudzu veidu kontus, atbalstu 30 valodās. Brokeris piedāvā plašu cfd līgumu klāstu, varat sākt ar minimālām summām. Viens no labākajiem tirdzniecības brokeriem.

- FXTM ir lielisks brokeris iesācējiem, labs 24/7 atbalsts, daudz izglītojošu materiālu. Mīnusi – komisija par līdzekļu izņemšanu un bezdarbību.

- Etero ir viena no populārākajām tirdzniecības platformām. Priekšrocības – vienkārša un ātra konta atvēršana, bez minimālā depozīta, konkurētspējīgas maksas. Mīnusi – konts ir tikai ASV dolāros, ilgstoša līdzekļu izņemšana, lielas komisijas par naudas izņemšanu.

- City index ir augstas kvalitātes tirdzniecības platforma, kas pieejama vairākās operētājsistēmās. Piedāvā labus rīkus tirgus analīzei, daudzas izglītības programmas. Brokeris piedāvā daudzus CFD līgumus, jūs varat sākt ar jebkuru summu.

- IC markets ir viens no labākajiem kopiju tirdzniecības brokeriem. Brokeris piedāvā vislabākos nosacījumus gan iesācējiem, gan pieredzējušiem tirgotājiem. Labas apjoma atlaides, lieliska tirdzniecības platforma, bez maksas par līdzekļu noguldīšanu un izņemšanu, zems minimālais depozīts, 24/7 atbalsts, plašs rīku klāsts.

- OANDA ir vecākais tiešsaistes tirgus, kas strādā ar klientiem vairāk nekā 150 valstīs. Priekšrocības – zemas komisijas maksas, plašs CFD līgumu klāsts, zemas komisijas maksas, zems minimālais depozīts. Trūkumi – ilga pārbaude, augsta komisijas maksa par līdzekļu izņemšanu no konta.

- FXPro ir labi pazīstams forex brokeris, kas piedāvā tirgot CFD līgumus. Kontu var atvērt gan mt4 un mt5 termināļos, gan pārlūkprogrammā.

- SaxoBank ir viena no labākajām tirdzniecības platformām, tai ir savas tirdzniecības programmas, plašs rīku klāsts, bez komisijas maksas par izņemšanu. Trūkums ir augstais minimālais depozīts.

Ir vērts atzīmēt, ka katrs brokeris konta tarifos norāda maržas summu, pie kuras pozīcija tiek likvidēta. Tas var būt 50-20% vai 0% (pozīcijas tiks slēgtas tikai tad, ja klients būs zaudējis visus līdzekļus). Tas būtu jāņem vērā, izvēloties brokeri, cita starpā. Tāpat brokeri piedāvā dažādus kredītplecu, daži brokeri neiekasē mijmaiņas darījumu par pozīcijas pārcelšanu uz citu dienu. Ir jāizvērtē daudzi faktori. Piemēram, brokerim Fibogroup ir nepieciešama 10 USD marža, lai atvērtu 0,01 cfd Nasdaq 100 indeksā, nav komisijas maksas vai mijmaiņas darījumu, maržas pieprasījuma līmenis ir 50%. Brokerim Roboforex ir nepieciešami USD 30, maržas pieprasījuma līmenis 20%, mijmaiņas darījums 5 p dienā. Pirmajam brokerim ir mazāks nepieciešamais depozīts, taču tajā pašā laikā tam ir nepieciešama arī mazāka aktīva kustība, lai apturētu to. Piemērots tirdzniecībai dienas un nedēļas diagrammās.

CFD tirdzniecības priekšrocības un trūkumi.

Apskatīsim tuvāk CFD tirdzniecības plusus un mīnusus. Priekšrocības:

- jūs varat sākt tirdzniecību ar minimālo depozītu;

- viens konts — vienā portfelī varat glabāt akcijas, indeksus, preces, valūtas un kriptoaktīvus.

- maržinālo aizdevumu nodrošināšana.

Trūkumi:

- Cfd apmācība nav piemērota ieguldījumiem daudzu brokeru mijmaiņas maksas dēļ;

- CFD – nav īpašums, jūs nevarat ņemt kredītu pret nodrošinājumu vai izmantot to norēķiniem;

- daudzi brokeri iekasē augstas komisijas maksas par CDF;

- Daudziem akciju CFD ir lielākas starpības nekā akcijām. Tie nav piemēroti skalpingam un dienas tirdzniecībai ;

- nepieciešams precīzi aprēķināt darījumu apjomu, lai pozīcijas netiktu piespiedu kārtā likvidētas no brokera puses.

CFD vai līgumi par atšķirību: kas tas ir, tirdzniecības terminoloģija: https://youtu.be/0QMRySZLKRU

FAQ

Vai ir iespējams vienlaicīgi noslēgt gan garus, gan īsus darījumus ar vienu instrumentu? Atkarīgs no konta veida. Riska kontos šāda iespēja pastāv.

Vai man ir tiesības saņemt dividendes, pērkot akciju CFD? Nē, bet daudzi brokeri maksā “dividenžu korekciju”.

Vai, tirgojot CFD, ir iespējams izvairīties no komisijas maksas? Brokera ienākumi ir vai nu paplašināta starpība, vai komisijas maksas. Klients var izvēlēties brokeri ar piemērotiem nosacījumiem, skalpējot izdevīgāk maksāt paaugstinātu komisiju.

Kas notiek ar cfd, kad akcijas tiek sadalītas? Sadalot, visi atvērtie orderi tiks dzēsti, atvērtie darījumi tiek piespiedu kārtā slēgti ar komentāru “Sadalīt”.

Vai CFD ir derīguma termiņš?Klients var ieņemt amatus tik ilgi, cik viņam patīk. Brokeris izmanto arī līmēšanu atbilstošo fjūčeru derīguma termiņa beigu dienā