Статтю створено за мотивами серії постів із Телеграм каналу OpexBot , доповнено баченням автора та думкою ІІ. Інвестиції в облігації в РФ 2026: короткий лікнеп, а також авторська думка, чому депозити гірші за бонди в нинішніх умовах.

- Інвестування у облігації

- На депозитах не можна заробити, але є доступна альтернатива: облігації

- Нижче за рівень інфляції: стільки можна «заробити» на депозиті в Росії

- Альтернатива для всіх та кожного: інвестиції в облігації

- Фінхак: підвищуємо прибутковість облігацій

- Чому в облігації добре входити на зростання ключової ставки?

- Кредити та депозити

- Вигідніше тримати гроші на депозитах

- Облігації

- Акції

- То що робити?

Інвестування у облігації

Інвестиції в облігації (бонди) у Росії є одним із популярних інструментів для генерації доходу та диверсифікації портфеля. Облігації є фінансовими інструментами, які випускаються державою або корпорацією з метою залучення фінансування на певний термін.

Інвестор стає кредитором та отримує відсотки у вигляді купонних виплат протягом терміну дії облігації.

На депозитах не можна заробити, але є доступна альтернатива: облігації

Моя думка: треба бути божевільним, щоб на рік, 5 чи 10 років відкрити депозит. Тим паче у рублях. А ще розповідаю, як підвищити прибутковість облігацій.

Нижче за рівень інфляції: стільки можна «заробити» на депозиті в Росії

Інфляція до за підсумками 2022 року становила 12%. Найкращі ставки за короткими вкладами (6 місяців) до 10% річних. Найкращі ставки за довгими вкладами (12 місяців і більше) до 7-9%. А ще дострокове зняття грошей неможливе без втрати зароблених відсотків. І ще один аргумент проти: ставка податку на відсотки за вкладами складає 13%.

Альтернатива для всіх та кожного: інвестиції в облігації

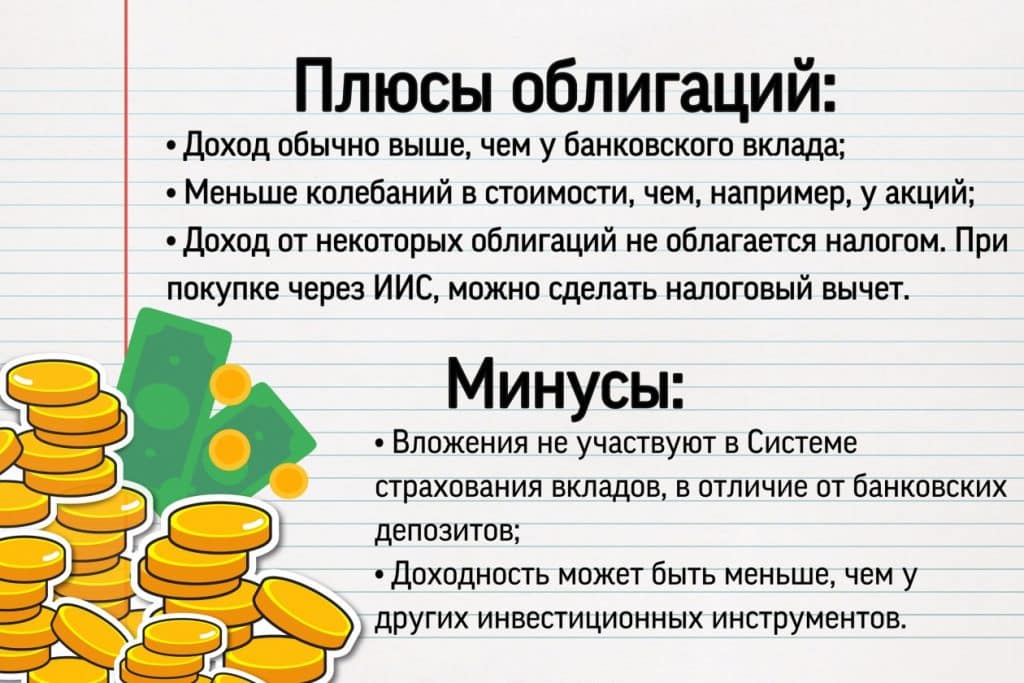

Облігації добре підходять для консервативних інвесторів. Це цінні папери для довгострокового інвестування. Державні облігації, далі облігації великих держкомпаній та великих приватних компаній найнадійніші. Чим надійніша облігація і вищий її рейтинг, тим менший за нею дохід. Облігації з підвищеним ризиком передбачає вищу прибутковість. Надійні облігації дають купонний прибуток 12-14%. Що вище за депозит. Трохи, але вище за інфляцію. Основна перевага бондів: прибутковість вища, ніж за депозитами. А ще:

- Інвестувати у облігації може кожен повнолітній резидент Росії.

- Низький поріг для входу – 600-1000 рублів.

- Додаючи облігації, інвестор спочатку знає, скільки він отримає у результаті.

- Облігації можна продати будь-якої миті, не втративши накопичені відсотки.

- Диверсифікація – можна придбати облігації великої кількості різних компаній. Від ОФЗ до більш ризикових бондів із середнім ризиком. Наприклад, 75 на 25% в інвестиційному портфелі.

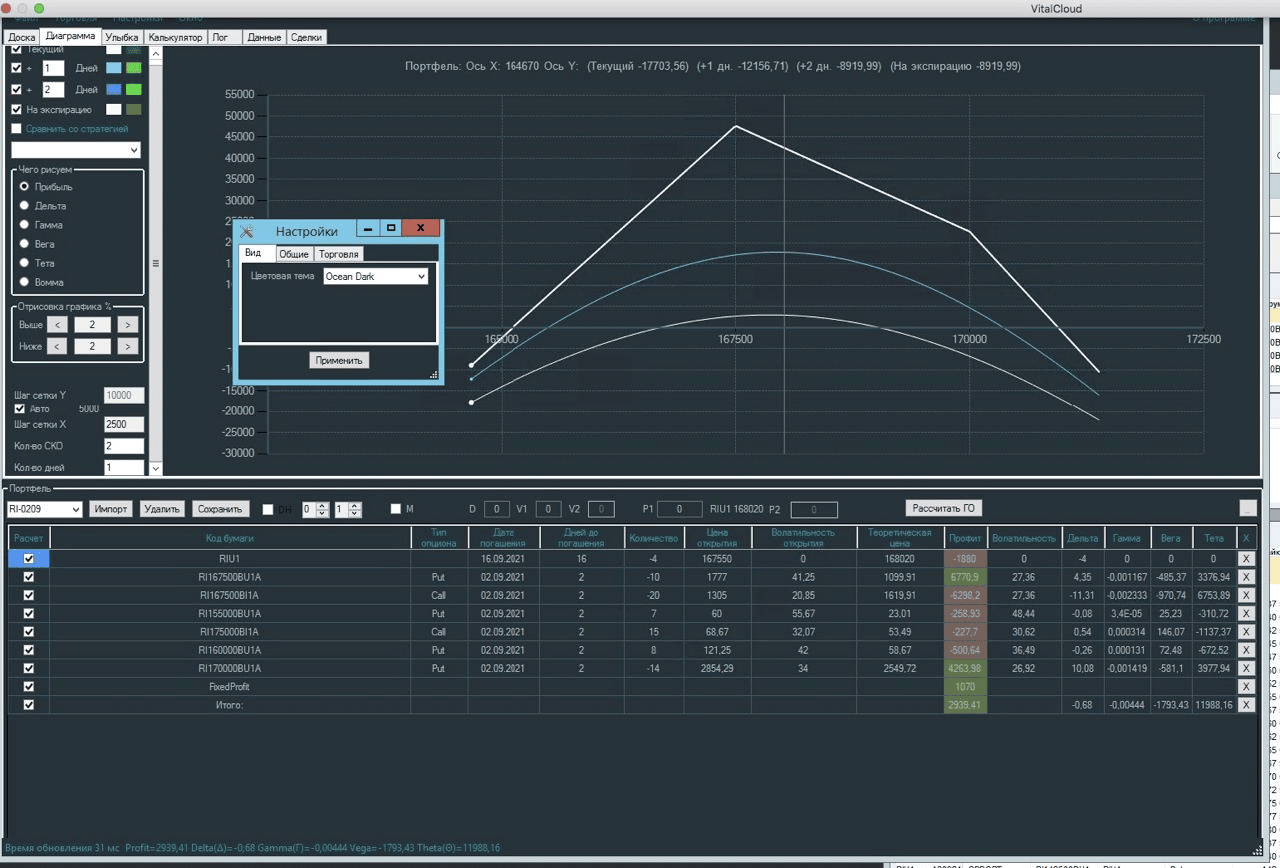

Фінхак: підвищуємо прибутковість облігацій

Відкриваєте індивідуальний інвестиційний рахунок. Заробляйте на інвестиціях та отримуйте + 13% держави на суму, внесену на ІІС*. Жодного шахрайства, тільки спритність рук. * Є нюанс. Виплата максимум до 400к рублів. Лежить щонайменше 3 роки. І весь цей час гроші заморожено. Тобто дохідність 13/3+13/2+13%. ✔У рамках довгострокового інвестування я замість депозиту додаю облігації з перспективою прибутку років через 10-20. Приблизно 25% від портфеля цінних паперів. Більше облігацій — менший ризик, і навпаки. Не всі облігації однаково хороші . Облігації для початківців: як заробити, прибутковість, купони, види облігацій: https://youtu.be/Fk1QrZmE9KM

Чому в облігації добре входити на зростання ключової ставки?

Що нам ключова ставка, як на нас вона впливає? Ключова ставка – мінімальна відсоткова ставка за якою ЦБ кредитує інші банки РФ, а ті у свою чергу громадян та бізнес. Що впливає весь ринок.

Кредити та депозити

Якщо ставка зростає, чого саме очікують аналітики, то кредити стають дорожчими для населення та компаній. У разі до 8%. ⬇ Підвищення ставки робить рубль дорожчим, інфляція та економіка гальмується. ⬇ Населення менше витрачає, менше кредитується: не вигідно. Падає іпотечний ринок, автокредити та споживчі кредити менш доступні.

Вигідніше тримати гроші на депозитах

Розмір ставки визначає максимальний %, під який можна покласти гроші на депозит. Страждає бізнес, падають фінансові показники. В особливій зоні ризику закредитовані та збиткові компанії. Нема дешевих грошей, а рефінансування боргів невигідне. Відкрити новий бізнес складніше.

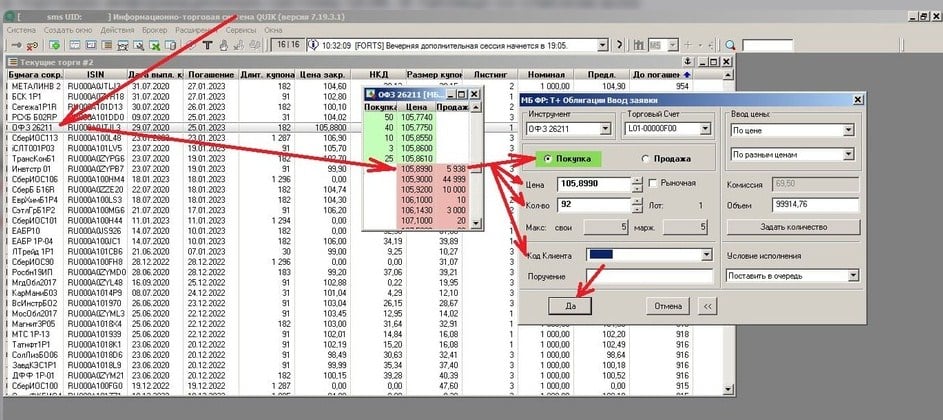

Облігації

При зростанні ставки у нових держбондів більш висока прибутковість. Привабливість бондів, випущених раніше, знижується, як і вартість. Тому RGBI падає протягом місяця на 1.6%. Падає ціна – зростають прибутковості. Зросли ставки з держоблігацій за останній місяць. Наприклад, річні з 9,3% до 10,2%. https://youtube.com/shorts/ali067TZe9o?feature=share

Акції

Кредити дорожчають, бізнес менше вкладає грошей у розвиток. Акції втрачають ліквідність. Йде відтік капіталу у бік менш ризикових інструментів — облігацій та депозитів.

То що робити?

Не панікуємо, на зростанні ключової ставки купуємо короткострокові та середньострокові держбонди, щоб можна було докупити вигідніші випуски при наступному зростанні ставки. Кредити не беремо, депозити можемо.