Artikeln skapades baserat på en serie inlägg från OpexBot Telegram-kanalen , kompletterad med författarens vision och åsikten från AI. Investeringar i obligationer i Ryska federationen 2026: ett kort utbildningsprogram, såväl som författarens idé om varför insättningar är sämre än obligationer under rådande förhållanden.

- Investera i obligationer

- Du kan inte tjäna pengar på insättningar, men det finns ett prisvärt alternativ: obligationer

- Under inflationstakten: så här mycket kan du ”tjäna” på en insättning i Ryssland

- Ett alternativ för alla: att investera i obligationer

- Finhack: ökar obligationsräntorna

- Varför är det bra att lägga in obligationer när styrräntan stiger?

- Lån och inlåning

- Det är mer lönsamt att ha pengar på insättningar

- Obligationer

- Stock

- Så vad skall jag göra?

Investera i obligationer

Investeringar i obligationer (obligationer) i Ryssland är ett av de populära verktygen för att generera inkomster och diversifiera en portfölj. Obligationer är finansiella instrument som emitteras av en regering eller ett företag för att skaffa finansiering under en viss period.

Investeraren blir långivare och får ränta i form av kupongbetalningar under obligationens löptid.

Du kan inte tjäna pengar på insättningar, men det finns ett prisvärt alternativ: obligationer

Min åsikt: du måste vara galen för att öppna en insättning i ett år, 5 eller 10 år. Särskilt i rubel. Jag berättar också hur du kan öka obligationsräntorna.

Under inflationstakten: så här mycket kan du ”tjäna” på en insättning i Ryssland

Inflationen i Ryska federationen uppgick i slutet av 2022 till 12 %. De bästa räntorna på kortfristiga insättningar (6 månader) upp till 10% per år. De bästa räntorna på långfristiga insättningar (12 månader eller mer) är upp till 7-9%. Och tidigt uttag av pengar är omöjligt utan att förlora intjänad ränta. Och ytterligare ett argument emot: skattesatsen på ränta på inlåning är 13%.

Ett alternativ för alla: att investera i obligationer

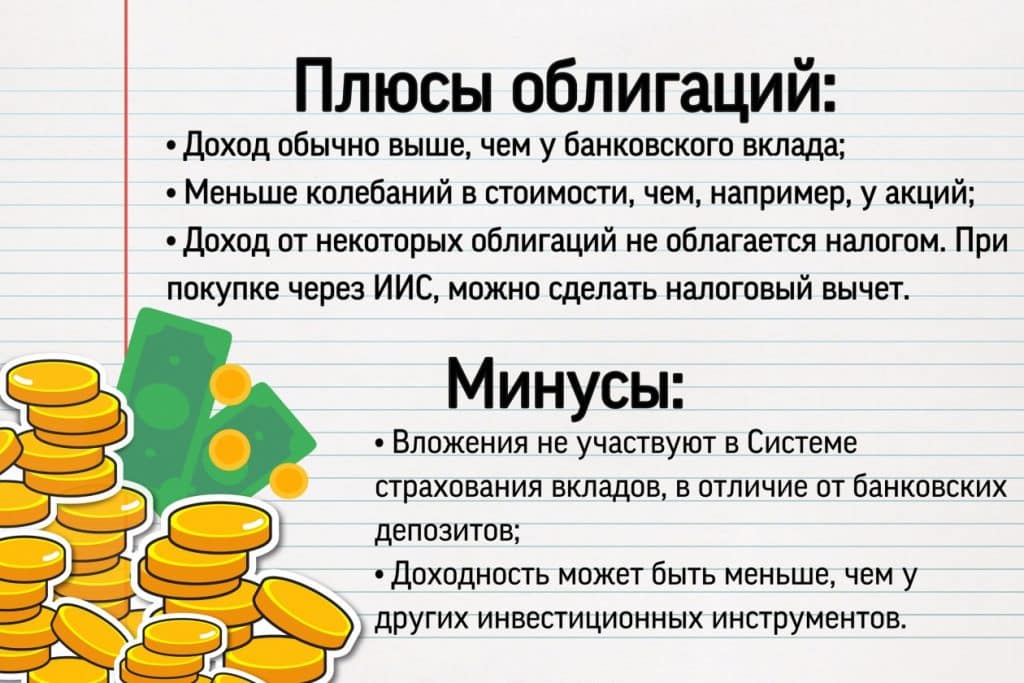

Obligationer är bra för konservativa investerare. Dessa är värdepapper för långsiktig investering. Statsobligationer, sedan obligationer från stora statliga företag och stora privata företag är de mest pålitliga. Ju mer tillförlitlig en obligation är och ju högre den är, desto lägre inkomst. Obligationer med ökad risk ger högre avkastning. Pålitliga obligationer ger en kupongavkastning på 12-14%. Vilket är högre än insättningen. Lite, men högre än inflationen. Den största fördelen med obligationer: avkastningen är högre än på inlåning. Och även:

- Varje vuxen bosatt i Ryssland kan investera i obligationer.

- Låg tröskel för inträde – 600-1000 rubel.

- Genom att lägga till obligationer vet investeraren initialt hur mycket han kommer att få i slutändan.

- Obligationer kan säljas när som helst utan att förlora den ackumulerade räntan.

- Diversifiering – du kan köpa obligationer från ett stort antal olika företag. Från OFZ till mer riskfyllda obligationer med genomsnittlig risk. Till exempel 75 till 25 % i en investeringsportfölj.

Finhack: ökar obligationsräntorna

Öppna ett individuellt investeringskonto. Tjäna pengar på investeringar och få +13 % från staten på beloppet som sätts in på IIS*. Inget bedrägeri, bara lurendrejeri. * Det finns en nyans. Betalning upp till maximalt 400 000 rubel. Håller minst 3 år. Och hela denna tid har pengarna varit frysta. Det vill säga avkastningen är 13/3 + 13/2 + 13%. ✔Som en del av långsiktig investering lägger jag istället för inlåning till obligationer med utsikter till inkomst om 10-20 år. Cirka 25 % av värdepappersportföljen. Fler obligationer innebär mindre risk och vice versa. Alla obligationer skapas inte lika . Obligationer för nybörjare: hur man tjänar pengar, lönsamhet, kuponger, typer av obligationer: https://youtu.be/Fk1QrZmE9KM

Varför är det bra att lägga in obligationer när styrräntan stiger?

Vad är nyckelsatsningen för oss, hur påverkar det oss? Styrräntan är den lägsta räntan till vilken centralbanken lånar ut till andra banker i Ryska federationen, och de i sin tur till medborgare och företag. Vilket påverkar hela marknaden.

Lån och inlåning

Om kursen stiger, vilket är precis vad analytikerna förväntar sig, så blir lånen dyrare för privatpersoner och företag. I vårt fall upp till 8%. ⬇ Att höja kursen gör rubeln dyrare, inflationen och ekonomin saktar ner. ⬇ Befolkningen spenderar mindre, tar mindre lån: inte lönsamt. Bolånemarknaden faller, billån och konsumentlån är mindre tillgängliga.

Det är mer lönsamt att ha pengar på insättningar

Kursen bestämmer den maximala procentsatsen för insättning av pengar. Näringslivet lider, finansiella indikatorer faller. Skuldsatta och olönsamma företag befinner sig i en speciell riskzon. Det finns inga billiga pengar, och skuldrefinansiering är olönsamt. Att öppna ett nytt företag är svårare.

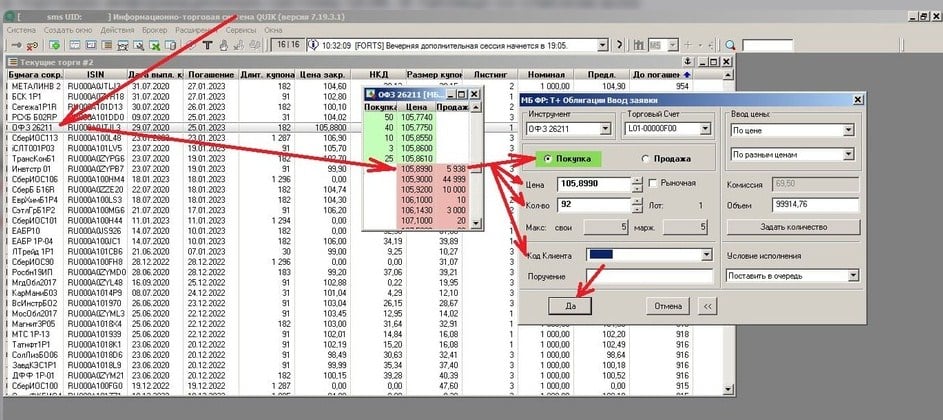

Obligationer

När räntorna stiger ger nya statsobligationer högre avkastning. Attraktionskraften för tidigare utgivna obligationer minskar, liksom priset. Därför faller RGBI med 1,6% under månaden. Priserna faller, räntorna stiger. Räntorna på statsobligationer har ökat den senaste månaden. Till exempel per år från 9,3 % till 10,2 %. https://youtube.com/shorts/ali067TZe9o?feature=share

Stock

Lån blir dyrare, företag satsar mindre på utveckling. Aktierna tappar likviditet. Det finns ett utflöde av kapital till mindre riskfyllda instrument – obligationer och inlåning.

Så vad skall jag göra?

Vi får inte panik, när styrräntan stiger köper vi kort- och medellånga statsobligationer så att vi kan köpa mer lönsamma emissioner nästa gång räntan stiger. Vi tar inga lån, vi kan ta insättningar.